美联储利率决议重磅来袭! 市场焦点从利率“多高”切换至“多久”

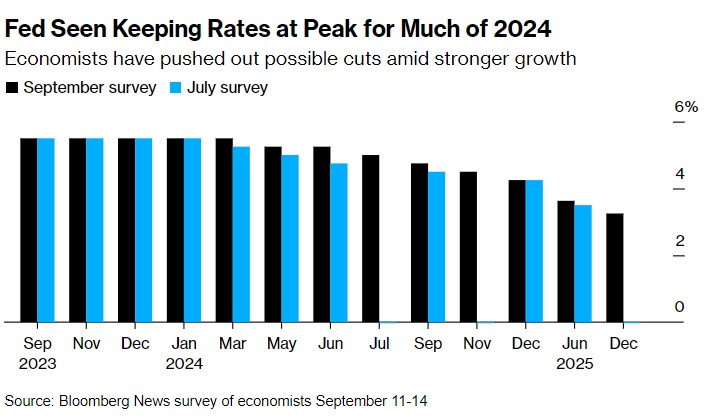

智通财经APP获悉,财经媒体对全球范围经济学家们进行的一项最新调查显示,经济学家们普遍预计美国经济的强劲韧性将促使美联储在点阵图中保留“今年再加息一次的选项”,并且预计美联储在明年将利率保持在峰值水平附近的时间将比之前预期(7月份调查显示的预期数据)的更宽广。

从前瞻性角度来看,随着加息周期见顶,金融市场对美联储后续政策的关注点已经由利率“多高”切换至利率究竟持续“多久”,因此市场期待有着“预期管理大师”称号的美联储透露出与高利率维持多久相关的线索。调查数据显示,经济学家们愈发支持美联储将在更长时间内维持较高利率(即higher for longer)的这一预期,同时,越来越多经济学家们愈发相信美国经济有望实现软着陆。

“higher for longer”将再次成为最闪耀的星?

最新调查数据显示,经济学家们预计美联储货币政策决策机构FOMC将在美东时间9月19日至20日的利率决议上维持基准利率在5.25%至5.5%的区间不变,并预计将维持该水平直到明年5月首次降息,比经济学家们7月份的对于“higher for longer”普遍定价晚了足足两个月。

预计美联储将在2024年大部分时间维持利率在峰值水平——经济学家们在经济增长更为强劲的背景下调低了降息预期

经济学家预计,FOMC成员们可能会在其最新的季度经济预测摘要(Summary of Economic Projections)中的所谓“点阵图”中预测,今年美联储还会有一次加息,预计FOMC成员们还将上调对美国经济前景的预期。然而,多数接受调查的经济学家认为,美联储加息周期已经结束,今年可能不会再加息。

几乎所有受访的经济学家都预计,美联储声明文件中的指引将维持不变,即FOMC将暗示有可能进一步收紧货币政策。

美联储主席杰罗姆·鲍威尔(Jerome Powell)和他的一些同事已经暗示,他们可能在本月暂停加息,以全面权衡自去年以来的加息周期带来的影响程度。但是,鲍威尔仍然保留“加息悬念”,他上个月在怀俄明州杰克逊霍尔举行的年度会议上表示,如果通胀高温难退,美联储将准备好在必要时进一步收紧货币政策。

强劲的经济正在影响美联储官员们在9月份会议的讨论话题。经济学家们预计,美联储FOMC成员们对今年美国经济增长的预期中值可能为2%,是6月份预测的1%的两倍,而3月份的预测则仅仅为0.4%。此外,他们可能会预测劳动力市场将更加火热,目前的失业率为3.8%,比6月份美联储官员们预期显示的4.1%和3月份的4.5%要乐观得多。

“最有趣的因素之一可能是对未来利率水平的看法。”Naroff Economics LLC总裁Joel Naroff在回应调查时表示。“我们所不知道的是,什么样的联邦基金水平才被他们认为过高。”

预计这些预测将包括该委员会对2026年的首次展望,届时美联储的政策制定者们可能会预计到2026年年底利率将达到2.6%,略高于估计为2.5%的长期利率预期。这项调查是在9月11日至14日媒体对46位经济学家所进行。

市场期待着“预期管理大师”透露更多的利率政策线索

更长时间维持较高利率——即higher for longer,正成为有着“预期管理大师”之称的美联储至少在今年乃至明年年初引导市场定价趋势的全新口头禅,而不是从自去年开始到今年初期美联储官员们屡次强调的“现在开始大幅加息”(Much higher rates from here)这一措辞。随着美联储紧缩政策接近尾声,市场关注的焦点正从基准利率需要升到多高转向5%以上的较高利率应该保持多久,但是市场也如美联储所希望的那样开始更加相信“Higher for longer”。

随着通胀持续,FOMC可能计划在更长时间内维持较高利率(Higher-for-Longer);美联储预测还可能显示2023年经济增长加快,失业率下降

在最新FOMC预测中,经济学家们预计FOMC成员可能继续认为通货膨胀率仍在上升,年底预测为3.2%。不包括食品和能源在内的潜在核心通胀前景略有改善,为3.8%。经济学家们预计,政策制定者将在大约2026年实现2%的通胀目标。

“Bloomberg Economics 预计联邦公开市场委员会(FOMC)将在9月19日至20日的会议上将利率维持在5.5%,这是美联储官员——甚至是最鹰派的官员们提前发出的信号。更重要的是,FOMC将提供关于未来利率路径的线索。在利率决议前的间歇期间,火热的经济数据可能会导致官员们大幅上调GDP增长预期,同时下调核心通胀率。”Bloomberg Economics首席美国经济学家Anna Wong表示。

近几个月来,经济数据在很大程度上出乎意料地上升,这意味着美联储官员们将需要在更长时间内保持利率水平在较高位,以减轻价格压力,同时寻求将通胀恢复到2%的目标。但多数的经济学家认为没有必要进行再次加息。

“通胀和薪资增长整体减速,让美联储感到欣慰,也应该感到欣慰。”Nationwide Life Insurance Co.首席经济学家Kathy Bostjancic表示。“然而,由于通胀率和薪资增长对美联储来说仍然过高,尤其是高于锚定目标2%的通胀率无法让他们完全放心,美联储和鲍威尔主席提供的指引措辞可能会偏向鹰派。”

硬着陆or软着陆? 至少美国经济衰退预期明显降温

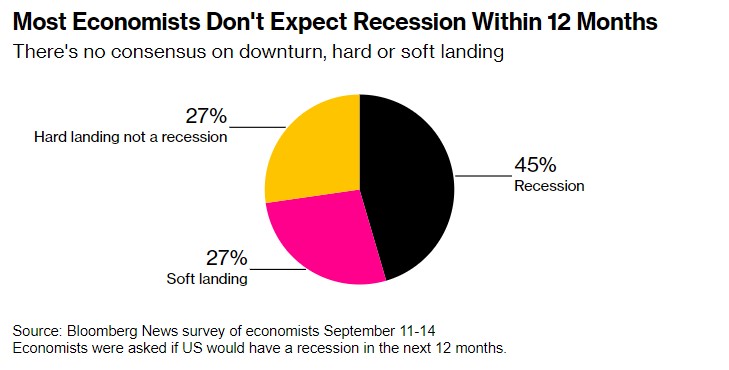

美联储在7月份将基准利率上调至5.25% - 5.5%的区间,创22年来的新高。尽管美联储FOMC成员们在上次公布的点阵图显示还有一次加息,但经济学家们对加息是否会真的发生存在巨大分歧,约四分之一的经济学家认为美联储会进一步收紧政策。因此,仍有超40%的经济学家认为高利率预期下美国经济将不可避免滑入衰退境地。

“核心通胀仍然过高,经济表现好于许多分析师的预期,”Scope Ratings高级主管Dennis Shen表示。“美联储面临的风险是做得太少,而不是做得太多。”

经济学家们对美国经济的前景逐渐变得更加乐观,45%的人预测未来12个月将出现衰退,而7月份和4月份的这一比例分别为58%和67%。美联储官员也对美国经济实现“软着陆”持乐观态度,美联储官员们对美国经济的展望从今年早些时候的“轻微经济衰退”预期彻底转为持续扩张的软着陆预测。

多数经济学家预计12个月内不会出现衰退——对于经济下滑、硬着陆还是软着陆,目前还没有达成普遍共识

美联储缩表进程可能持续至明年

此外,美联储将继续通过不替换到期债券来缩减其庞大的资产负债表,经济学家们预计,即使在降息开始后,缩表进程仍将继续。经济学家预计,到2024年年底,美联储资产负债表将降至约6.9万亿美元。

美联储资产负债表准备继续收缩——经济学家预计,到2025年之前美联储资产将逐步减少

作为一代人以来最激进的货币紧缩政策的一部分,美联储每月将有多达600亿美元的国债和350亿美元的抵押贷款支持债券到期减持而不进行重新买入债券的操作,从而从金融体系中抽走美元流动性。

美联储自去年开始缩减其庞大的资产负债表以来,目前已顺利减持大约1万亿美元规模的美债资产,好消息在于暂时没有迹象显示金融市场出现2019年缩表时令决策者担忧的那种流动性紧张状况。然而,少了美联储这个大买家,美国财政部将更加依赖私营部门来承担联邦债务规模,这意味着高收益率才能刺激市场的买入情绪。

因此,相对而言不乐观的一方面在于,由于美联储缩表态度极为坚决且有可能持续至明年,叠加美国财政部可能继续扩大发债规模,股票、加密货币等风险资产估值或持续面临“全球资产定价之锚”——10年期美债收益率带来的巨大压力。

MUFG美国宏观战略主管George Goncalves表示:“更大规模的新增美债将体现在期限溢价方面,特别是实际利率上。为了消化这些新增债务,债券名义收益率和实际收益率很有可能随之上升。”

知名投资研究机构Yardeni Research创始人Ed Yardeni近日表示,尽管美国通胀率下降,但美国联邦政府赤字规模将迫使债券市场较长时间保持高收益率,他尤其强调道“全球资产定价之锚”——即10年期美国国债收益率可能将维持在4.25%-4.5%左右的阶段性高位。

华尔街分析师们一般以10年期美债收益率为基准,来设定DCF估值模型中分母端r值,在其他指标(尤其是现金流预期)未发生明显变化的情况下,分母水平越高或者持续于高位运作,股票,尤其是风险较高的科技股等风险资产的估值自然也越低,尤其是业绩真空期分子端几乎无变化。

扫码下载智通APP

扫码下载智通APP