基金经理很纠结:美债跌太猛,是时候进场抄底了吗?

债券投资者面临关键的决定,在10年期美债收益率升至逾10年来最高且美联储暗示几乎已经完成加息的情况下,是否应该值得抄底美债。一些策略师认为,短期债券目前是最佳选择,如果美联储在几年内转向降息,短期债券可能表现良好。同时,也有策略师指出,尽管存在财政问题、经济保持弹性等带来额外损失的风险,但期限较长的债券仍是值得投资的;因为不断上升的借贷成本必然会破坏经济增长。

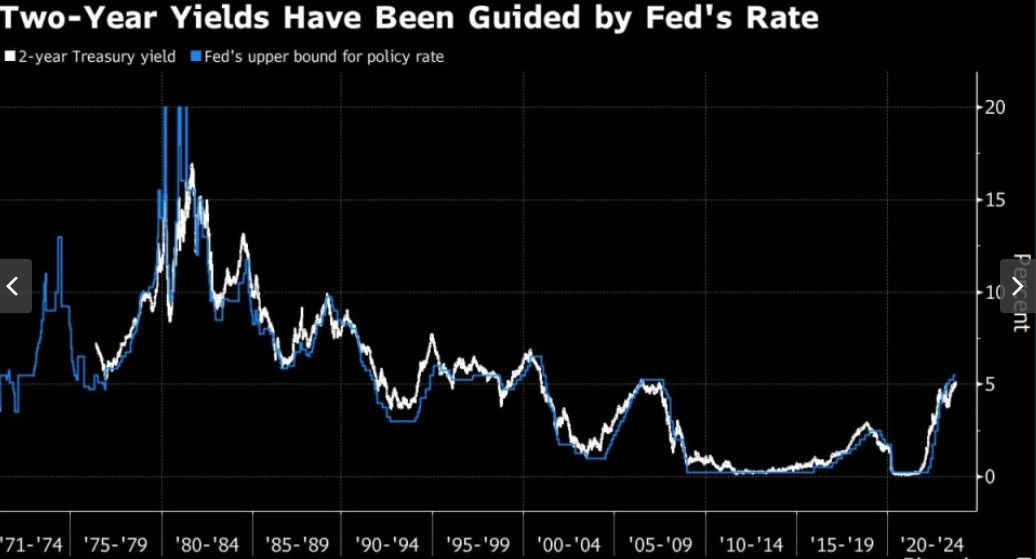

虽然个人投资者正在大量持有现金,但对许多投资组合经理来说,目前的争论是,在另一个方向上能走多远。2年期美债收益率自2006年以来从未达到像现在一样的高水平——达到5%附近,而10年期美债收益率上周五自2007年以来首次超过4.5%。

本周,美联储维持利率不变,但预计今年还会加息一次,并暗示将把借贷成本在更长时间维持于高位,以抑制通胀。这种前景意味着,即使是短期债券也可能无法摆脱困境。彭博策略师Ven Ram称:“我们在这个周期中看到的短期国债的大幅抛售尚未结束,如果美联储遵循最新点阵图的路径,收益率可能会达到20多年来的最高水平。”

数据显示,截至周四,美债价格今年已下跌1.2%,并将史无前例地连续第三年下跌。中期美债与去年同期基本持平,而较长期债券则下跌了6.6%。荷兰国际集团金融市场有限责任公司本周表示,预计10年期美债有进一步抛售的风险,可能会将收益率推高至5%。在这种情况下,美债投资者面临着是否可以入场抄底的择机问题。

美债值得进场抄底了?

Columbia Threadneedle全球利率策略师Ed Al-Hussainy认为,短期债券目前是最佳选择,如果美联储在几年内转向降息,短期债券可能表现良好。这一期限也避免了较长期债券类似的额外风险。在经济弹性和美国国债发行量激增的背景下,较长期债券在2023年给债券投资者带来了最大的痛苦。Al-Hussainy表示:“除非你认为美联储会在两年内不加息,否则5%以上的收益率代表着相当不错的价值。期限越长越容易受伤。”

Al-Hussainy表示:“对于长期限美债来说,你必须更坚定地认为劳动力市场即将崩溃。这种情况可能导致投资者押注经济衰退,刺激美债大涨,并推高较长期美债的超大涨幅,因为较长期美债对利率变动更为敏感。”

Al-Hussainy表示,由于美国就业市场表现强劲,今年看来不太可能出现这种情况。他说:“你可以非常有耐心,然后再冒险通过延长美国国债久期获得收益。”

目前,短期美债似乎最具吸引力。EPFR Global截至9月20日的数据显示,自7月底以来,期限为四年及以下的美国国债共同基金和ETF的资金流入约为103亿美元。中期美债则吸引了32.5亿美元,6年期以上美债吸引了55亿美元资金。

不过,对于一些看涨债券的人来说,尽管存在额外损失的风险,但期限较长的债券仍是值得投资的。这一阵营全年都在辩称,不断上升的借贷成本必然会破坏经济增长。

Brandywine Global Investment Management高级投资组合经理Jack McIntyre指出,考虑到近期股市的疲软和油价的上涨,他预计10年期美债收益率应该能保持在4.5%的水平。McIntyre表示:“股市估值大幅下跌,将大大有助于资产所有者收紧财务状况,而能源价格上涨正在收紧低收入者的财务状况。”他延长了新兴市场和美国国债的投资久期,并在关注经济和通胀压力进一步降温的迹象。

这可能只是一个时间范围的问题。太平洋投资管理公司的投资组合经理Michael Cudzil表示,对于那些投资期限较长的人来说,较长期美债所处的水准意味着"你未来回报的起点相当有吸引力"。

美国财政赤字和美联储缩减资产负债表的举措使这种长期观点复杂化。在这样的背景下,投资者要求较长期债券获得更高的风险溢价,帮助收益率曲线从倒挂的水平变陡。摩根大通美国政府债券策略主管Jay Barry表示:“在目前的环境下,很难想象我们会回到过去10年的长期利率水平。其结果是收益率曲线趋陡,长期利率将维持在高位,即使市场最终对美联储按期加息感到满意。”

不过,尽管随着全球经济证明具有弹性,信贷市场可能会保持稳定,但本周在伦敦举行的彭博全球信贷论坛上,债券投资界的一些巨头表示,随着利率上升的影响慢慢渗透到消费者和企业身上,他们认为逆风正在逼近。

阿波罗全球管理公司联系总裁James Zelter也对美国经济软着陆持“怀疑”态度。Ares Management LLC联合创始人Michael Arougheti则担心出现财政事故的风险。此外,Sixth Street Partners 联席总裁Joshua Easterly和对冲基金经理Hamza lemssouger表示,随着风险更高的债务到期再融资,未来几年违约率将上升。这也就意味着需要更高的风险溢价。

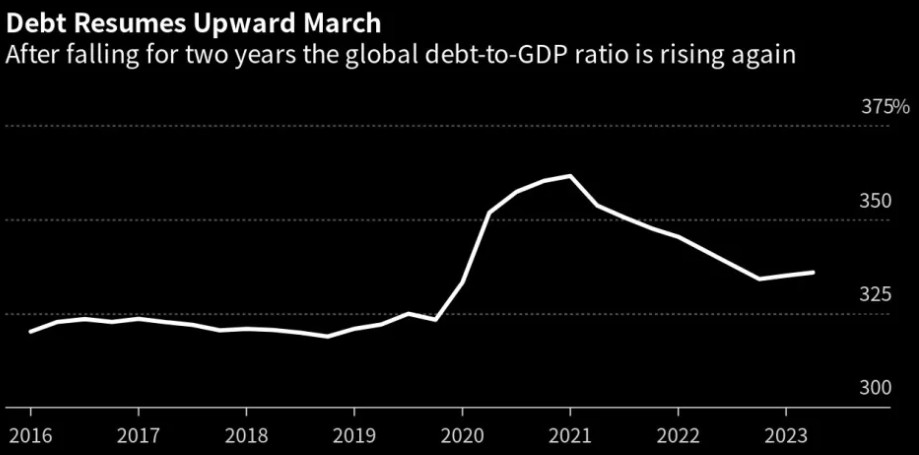

上述言论表明,在经历了几十年来最快的加息后,基金经理仍担心加息将对借贷产生影响。根据国际金融协会的数据,尽管央行加息速度很快,但全球未偿债务在2023年上半年升至创纪录的307万亿美元。Zelter:“全球成本上升的真正影响,在美国和西欧,还没有被感受到。当人们说我们将软着陆时,我持怀疑态度。我看到的是一个金融环境变得更加紧张的世界。”

尽管美联储官员表示,利率可能需要在更长时间内保持在较高水平,但一些经济疲软的迹象已经开始显现。燃油价格上涨可能抑制美国家庭支出。生活成本危机和利率上升导致英国商业活动本月降至2021年1月以来的最低水平。

彭博经济学家Ana Andrade写道:“经济衰退可能已经开始。我们怀疑,英国央行在9月份做出决定之前看到的这一数据,在其维持利率的决定中发挥了重要作用。”

像英国这样在大流行期间大量借贷的政府现在面临着清算,因为他们正在努力应对更高的利率。截至6月份的数据显示,本财年前9个月,美国联邦债务的偿债成本飙升了25%。美国和英国绝不是个例。国际金融协会预计,到2023年底,全球债务占国内生产总值(GDP)的比例将达到337%,远高于大流行前的水平,并在很大程度上受到预算短缺的推动。

Arougheti则认为,令人担忧的主要原因是财政方面的情况,而不是货币政策。他说:“在全球范围内,目前最大的风险显然是赤字支出。我们犯错误的风险更大。”

扫码下载智通APP

扫码下载智通APP