2017年做多FAAMG赚翻了!2018年美股投资什么?

本文选自“Kevin策略研究”微信公众号,作者KevinLIU。

1、2017年风格表现:成长跑赢价值;做多FAAMG是“最好的交易”之一

2、因子分解看风格表现:2017年增长因子远胜估值;投资者为高增长支付更高估值溢价

3、2018年增长向好加息更快;结合2004~06加息经验,价值风格相对价值将逐渐显现

中金宏观组在今天上调了对美国2018年经济增长、通胀与加息次数的预测,预计2018年美国GDP增速为2.7%,通胀2.4%,同时美联储加息四次。

更好的增长、更高的通胀、以及更快的加息,从策略角度,意味着更好的盈利基本面,故利好对周期复苏更为敏感的风险资产和周期与价值板块;但更快的加息节奏以及因此抬升的利率中枢对已经并不便宜的估值水平或产生压制。因此整体上,我们对2018年资产配置继续持向“风险”要收益、向盈利要空间观点;对美股市场整体乐观,基本向上、估值向下、存在政策上行风险的趋势或更为显著。与此同时,上述宏观环境或使得对增长弹性更高的价值与周期股受益,而成长风格的高估值则可能相对承压。换言之,往前看,美股价值风格和估值因子的相对价值或逐渐体现,边际上改变2017年成长胜价值、增长因子胜估值的情形。就此,我们将在本文中通过量化手段的因子分解、并结合2004~2006年加息经验对此做出分析。

2017年风格表现:成长跑赢价值;做多FAAMG是“最好的交易”之一

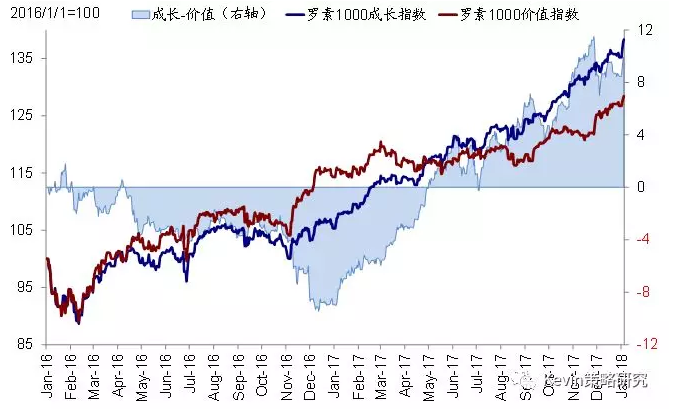

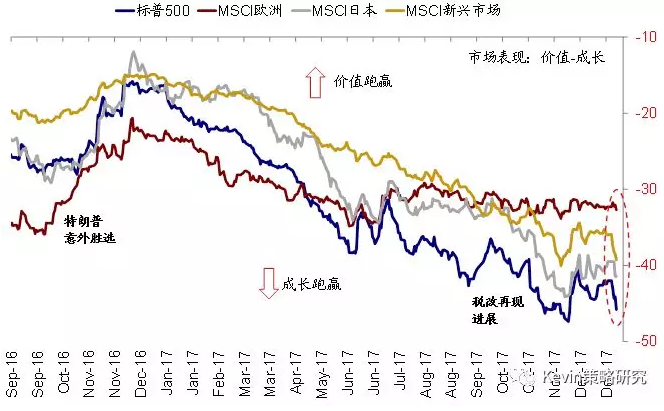

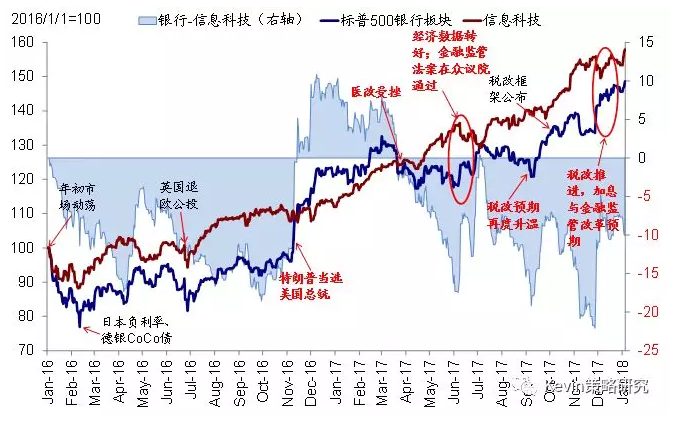

如我们在《海外配置1月报暨2017盘点:短期或利好兑现,继续向“风险”要受益》中所分析的那样,在2017年,做多以FAAMG为代表的科技龙头股是“最好的交易”之一,其全年累积回报高达45.3%,远胜同期标普500指数19.4%的表现(图表1)。与此对应的,是风格上成长vs. 价值的大幅领先优势,不论从指数层面(如标普500和罗素1000指数成长vs.价值,图表2)、还是从以科技和银行板块分别作为成长与价值的典型代表,其表现差异都非常显著(图表4)。近期,在2018年伊始,伴随整体市场开年大涨的同时,风格上再度出现成长好于价值的情形(图表3)。那么往前看,在税改和其他政策(如基建和金融监管改革)有望提振整体需求和企业盈利基本面继续向上、但加息和利率抬升或压制市场估值向下的组合下,风格表现上会如何变化将是我们在本文中重点讨论的问题。

龙头股FAAMG组合在2017年累计大涨45.3%,大幅跑赢标普500指数(19.4%)和纳斯达克综指(28.2%)

…与此对应的,是风格上成长vs. 价值的大幅领先优势

2018年伊始,伴随整体市场开年大涨的同时,风格上再度出现成长好于价值的情形

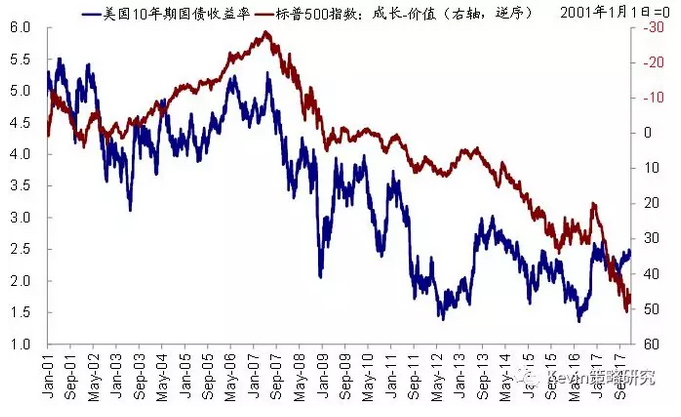

尽管成长风格自2017年以来大幅跑赢价值,但也并非一以贯之,两者在2016年的差异就要小得多、甚至出现价值风格一度跑赢;即便在2017年也依然存在阶段性的逆转,而风格每一次轮动的拐点都与市场对特朗普政策以及增长预期的变化(反应为美国10年期国债收益率的高低)高度契合。例如,2016年11月特朗普意外赢得大选胜利后,市场对于特朗普新政的乐观预期叠加同期通胀上行增长加速,共同推动包括金融股在内的价值股大幅走强,明显跑赢科技板块和成长股;但2017年3月后,一方面医改屡遭失利且其他政策也基本毫无进展,另一方面通胀和PMI回落(图表5),进而导致以价值股主导的“再通胀交易”明显逆转,美债10年期收益率也从2.6%的年初高点持续回落;这一情形直到9月份税改出现进展才有所改观,叠加同期经济数据再度转好,价值股重新开始跑赢,美债利率也相应有所回升(图表14)。这一轮动背后所反映出的一般性规律是:价值股受益于经济周期性增长和利率上行的业绩弹性更大,而反之成长股的高估值则对利率变化更为敏感。

市场风格每一次轮动的拐点都与市场对特朗普政策变化高度契合…

…与基本面的变化也是如此

因子分解看风格表现:2017年增长因子远胜估值;投资者为高增长支付更高估值溢价

为了更好的解析市场风格差异,我们依然回归盈利与估值这两个最基本但同时也是最效的框架,同时结合一定的量化工具进行因子分解。

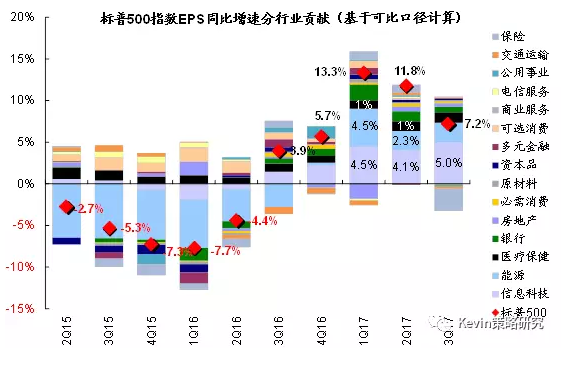

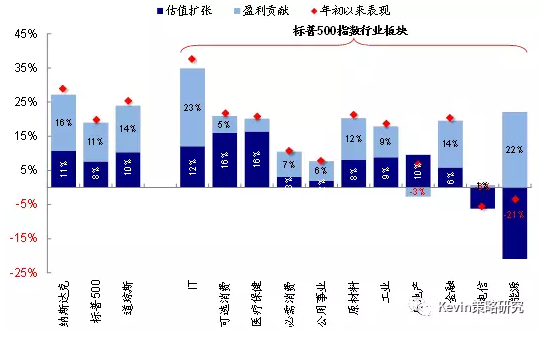

实际上,高估值的成长股在2017年能够大幅跑赢,除了宏观和政策面的大环境外(特朗普政策在大多数时间令市场失望、利率水平整体下行),是有强劲的基本面作为支撑的,主要体现在两个方面:1)从上市公司财报反映的净利润增速上,IT板块在2017年前三个季度对整个标普500指数增长的贡献均在4个百分点以上,在所有板块中最大,其增速水平也位居前列(图表6);2)在IT板块2017年37.6%的涨幅中,盈利贡献了23个百分点,横向对比所有板块中都是最大的;不仅如此,IT板块的估值扩张幅度也要高于其他具有估值优势的价值板块,因此其表现大幅超出也就不难理解了(图表7)。这也说明,对于2017年的市场,在高增长这一因子面前,高估值是可以容忍、甚至可以给予更高的溢价;相反,如果不能兑现高速增长,单纯的低估值并无法保证更好的相对收益。

IT板块在2017年前三个季度对整个标普500指数增长的贡献均在4个百分点以上

标普500指数科技板块全年37.6%的涨幅中,盈利的贡献为23个百分点,明显高于估值扩张12个百分点的贡献

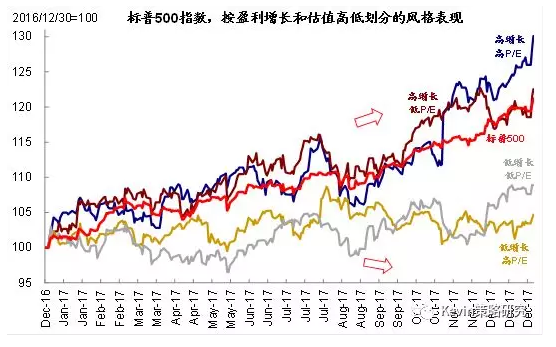

为了进一步验证上述结论,我们借助量化手段对标普500指数的表现进行因子分解。简言之,我们首先参照期初的动态盈利预测对标普500指数成份股进行5等分,再分别在最高和最低两档按照期初的动态估值水平进一步5等分后,选择最高和最低两个子类别;类似的,按照先估值后盈利的顺序进行分类,最后可以得到高增长高估值、高增长低估值、低增长高估值、低增长低估值等8个类别组合(图表9)。

对比这8个类别自2017年以来的表现后,我们不难发现:1)首先,增长因子在整个2017年都要远好于估值因子;2)其次,在高增长类别下,高估值子类别表现要进一步好于低估值;相反,只有在低增长这一类别下,低估值因子才体现出一定的比较优势(图表8)。上述两点特征与我们在上文中提到的投资者在2017年愿意为高增长支付更高估值溢价的结论是一致的。

在高增长类别下,高估值子类别表现要进一步好于低估值;相反,只有在低增长这一类别下,低估值因子才体现出一定的比较优势

我们借助量化手段对标普500指数的表现进行因子分解

往前看,税改和加息影响下,结合2004~06加息经验,价值风格相对价值将逐渐显现

那么往前看,对于2018年的美股市场,风格特征又将如何演变呢?我们认为,在增长因子将继续起到关键作用的同时,估值因子的作用边际上有望得以更多显现;换言之,具有估值优势的价值与周期板块或有更好的相对表现价值。我们做出这一判断的主要逻辑是基于2018年特朗普税改对经济增长和通胀的提振、以及美联储紧缩对市场利率水平的抬升这两个核心判断。

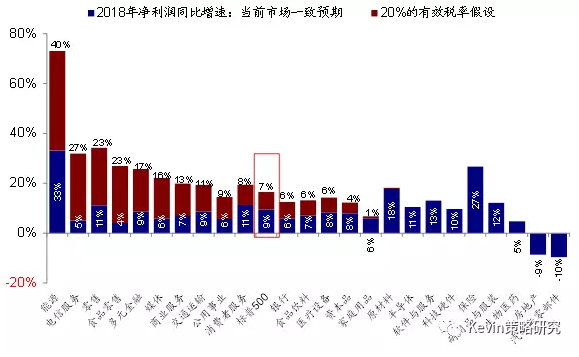

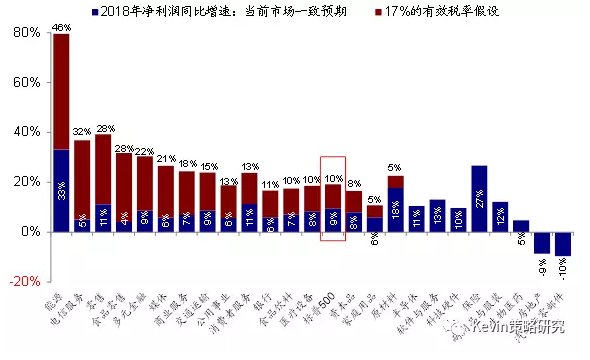

一方面,从总量上看,特朗普税改有助于通过刺激居民消费和企业部门投资推动经济增长、甚至推升通胀水平;而价值与周期股因此将直接受益,且业绩弹性更大。JCT(Joint Committee on Taxation)最新预测税改在2018年对居民部门的减税规模约为753亿美元;对企业部门的减税规模为1293亿,后者相当于过去四个季度标普500指数实际支付~2700亿有效税负的48%,这一效果最早在上市公司披露的一季报中就会得到体现。静态测算,假设税改后标普500企业的平均有效税率从当前的22%降至20%~17%(对应整体减税规模800~1100亿),标普500指数2018年净利润同比增速有望从当前一致预期的~9%的基础上提升7~10个百分点,而其中以金融和价值为代表的高有效收率板块将因此更为受益(图表10~图表11)。

假设税改后有效税率降至20%,则将提振标普500指数2018年净利润7.2个百分点至16.5%

假设税改后有效税率降至17%,则将提振标普500指数2018年净利润9.9个百分点至19.2%

除了直接增厚企业利润外,税改政策也有望刺激居民消费、并拉动企业投资支出的增长,进而对当前依然低迷的通胀水平起到提振效果。也正因为如此,中金宏观组上调了对于2018年美国经济增长和通胀水平的预测至2.7%和1.4%。

增长向好和通胀抬升,除了对整体市场表现提供盈利基本面的支撑外,从市场风格角度,将相对更利好偏价值与周期风格的板块,主要是考虑对经济周期性向好的业绩弹性更大。

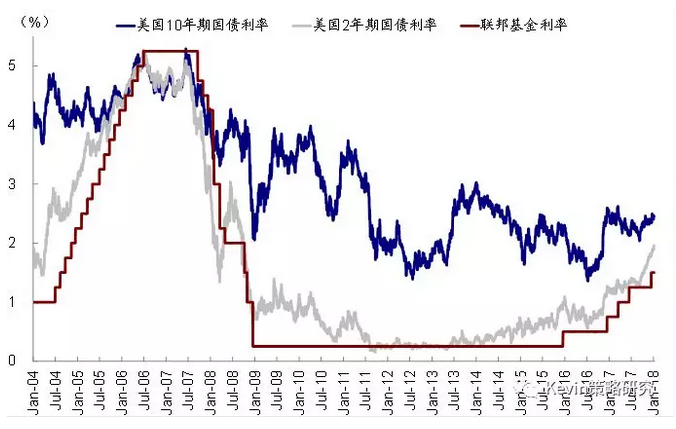

另一方面,与增长和通胀均有上行风险相对应的是,美联储货币紧缩在2018年的进一步推进或推动市场利率上行;这将给市场估值特别是成长股的高估值带来直接压力,而金融股反而将直接受益。中金宏观组同样上调了对于美联储2018年加息次数的预测至4次,即使保守参照美联储“散点图”对于2018年加息三次的预测,基准利率和受之影响更大的短端国债利率在年底将升至2~2.25%的水平,这也或将使得长端利率中枢相应抬升;当前市场预测2018年底美国10年期国债利率将升至2.88%(图表12~图表13)。整体利率中枢的抬升,静态来看将对估值产生负面压力,而高估值的成长股或更为敏感;相反,金融股则将直接受益(图表14)。

保守参照美联储“散点图”对于2018年加息三次的预测,基准利率和受之影响更大的短端国债利率在年底将升至2~2.25%的水平

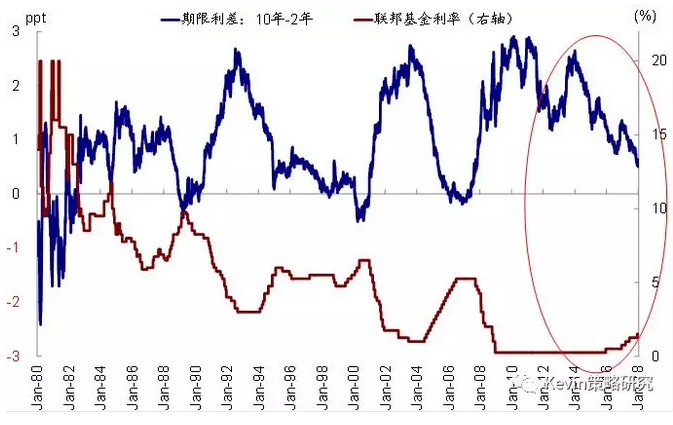

…相应的,即使考虑到期限利差的收窄,长端利率中枢也或相应抬升

进一步参考上一轮加息周期(2004~2006年)的历史经验,我们也注意到类似的板块轮动特点。在上一轮持续两年的加息周期中(2004年6月到2006年6月),美联储连续加息17次,使得联邦基金利率水平从1%升至5.25%。与当前不相同的是,当时的加息速度更快(图表12)、市场利率水平也更高(美债10年期利率从3.7%升至5.2%,图表12),因此对市场估值的重新定价、以及对风格轮动的影响也更为显著:

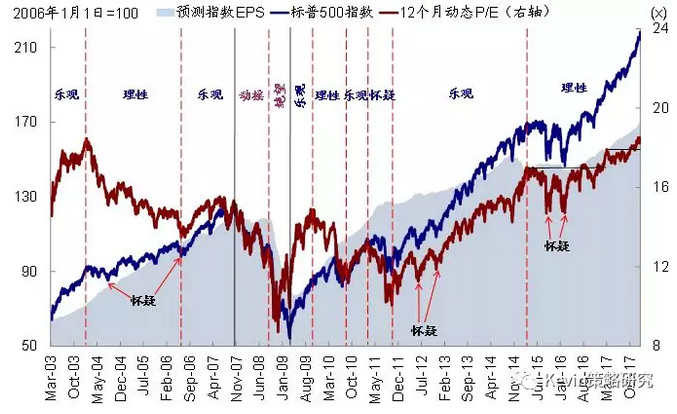

一方面,市场估值受到明显压制。标普500指数动态估值水平在2004~2006年加息周期中基本上一路下行,从18.3倍降至13.6倍,收缩幅度高达26%,尽管在此期间盈利增长依然推动市场上涨。对比当前,由于本轮加息非常缓慢且利率绝对水平依然处于低位,因此估值并没有受到显著影响甚至仍有扩张(图表15),但这并不意味着往后看随着加息进程推进和利率水平进一步抬升,对估值的重新定价效果不会显现。

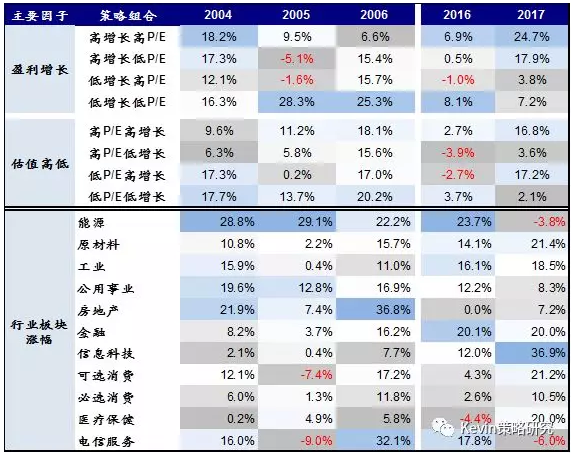

另一方面,上一轮加息周期中市场风格的切换也更早。从我们根据上述同样的量化方法进行分类后发现,在加息周期初期的2004年,同样也是高增长高估值这一类别表现最好,与当前情形十分相似。但随着加息进程推进及利率水平的抬升,上述风格在2005~2006年迅速切换至低估值因子,增长因子的效果反而明显减弱。具体板块上,除了当时因国际油价大涨和美国房地产市场繁荣推动持续上涨的能源和地产板块外,具有明显价值属性的金融、电信、公用事业和原材料在加息周期后期均有不错表现,而成长风格则相对跑输(图表9)。

整体利率中枢的抬升,静态来看将对估值产生负面压力,而高估值的成长股或更为敏感;相反,金融股则将直接受益

标普500指数12个月动态P/E在04~06年加息周期一路下行;而在本轮加息周期中却未受到显著影响,甚至仍有扩张

因此,综上所述,结合上一轮加息周期的历史经验、市场风格轮动的规律特点、特别是未来税改和加息进程可能带来对增长通胀和利率的影响,我们认为,往前看整体美股市场的风格可能会边际上向估值因子切换,这意味着以金融和偏周期为代表的一部分价值股或将会有更好的相对表现价值。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP