国泰君安:油价翘首70美元,油服设备行业迎来春天

近日布伦特原油期货一度突破70美元/桶,创三年以来新高。国泰君安发表研报称,近期油价创多年新高,多重利好因素叠加。原油供需再平衡,布伦特油价有望站上70美元,油服设备行业将迎来春天。细分领域油服设备龙头公司,将优先受益行业复苏,海外订单和并购将积极增厚业绩。

多重因素催化 布油翘首70美元

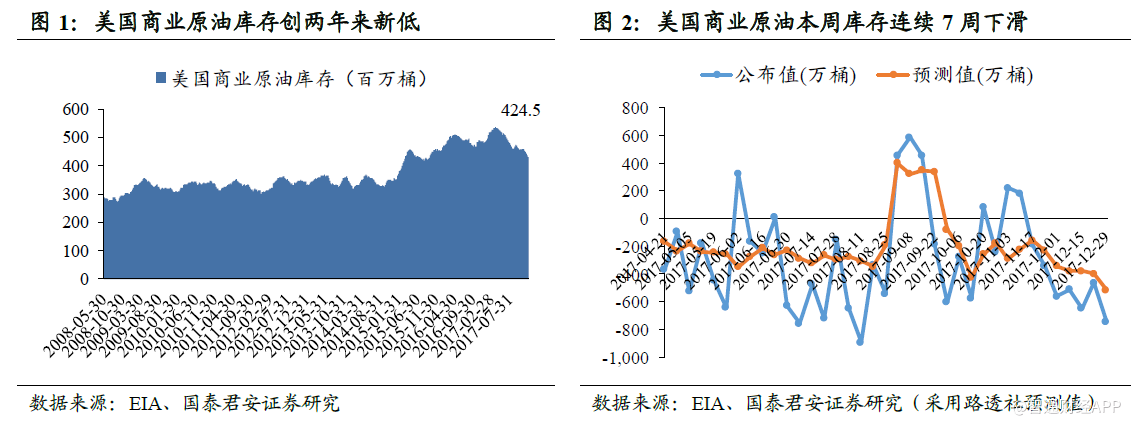

①美国商业原油库存连续7周下降,降幅超市场预期;

②伊朗地缘政治影响,提升风险溢价;

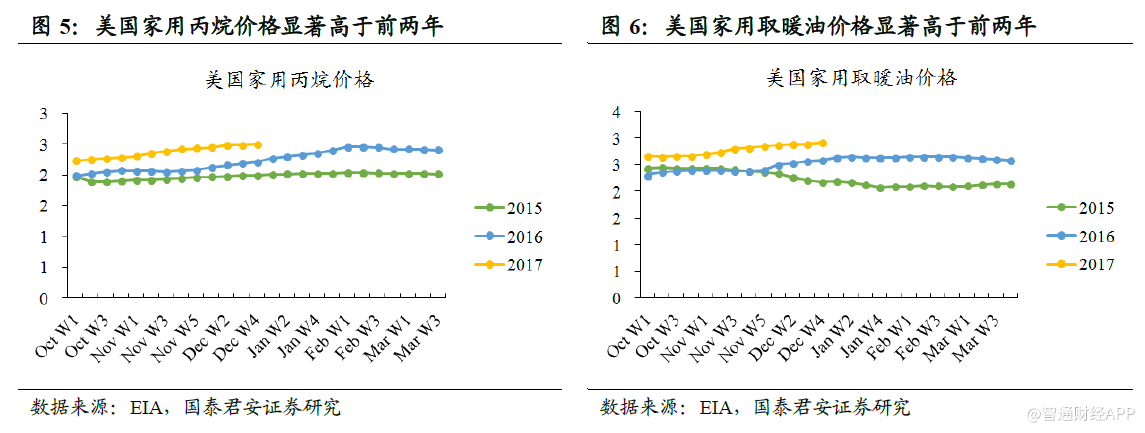

③北美严寒,提振短期原油需求。

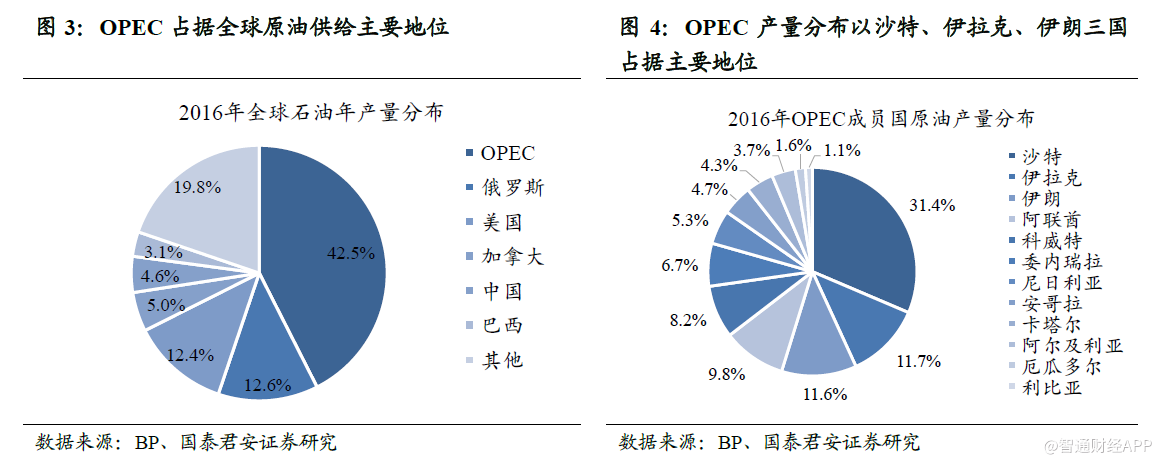

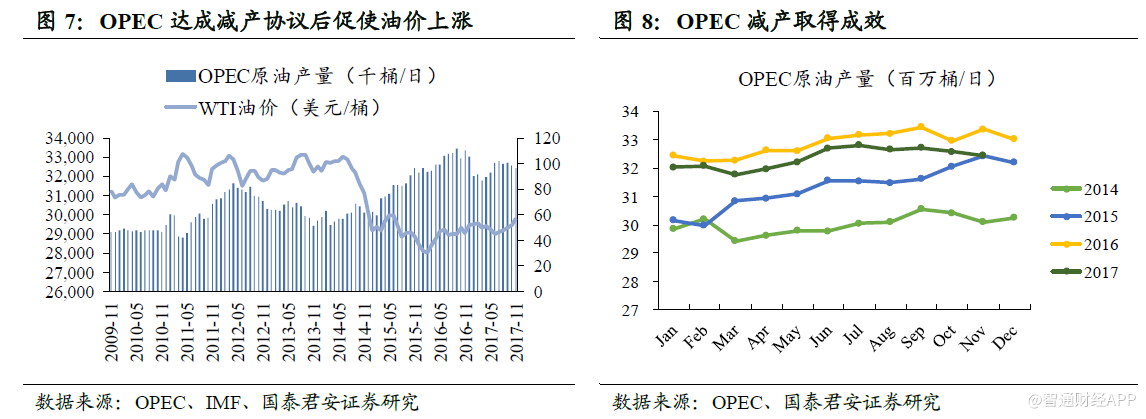

另外,OPEC减产卓有成效,美国页岩油复产速度放缓,这有助于原油供需再平衡,因而油价有望站上70美元/桶。

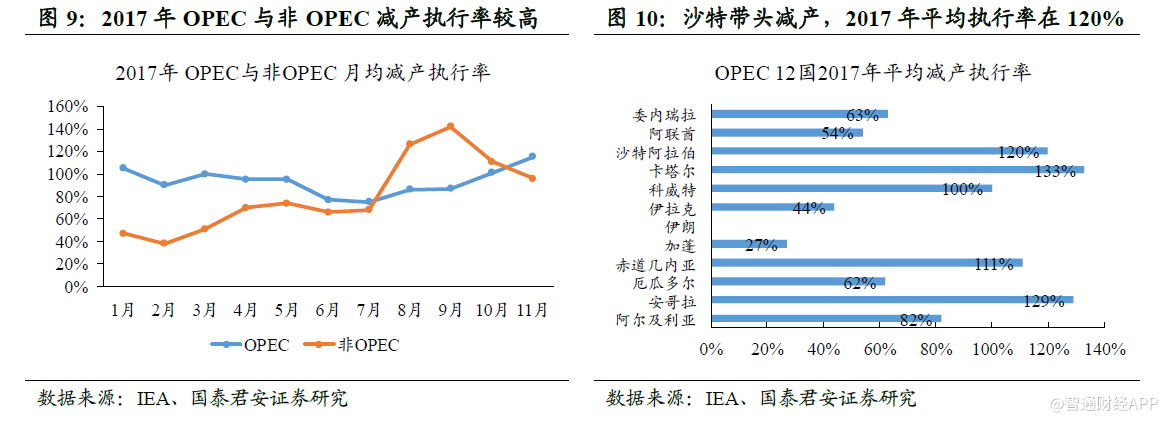

①OPEC与非OPEC产油国减产协议已延长至2018年底,两大豁免国接受产量上限。

②减产取得成效,执行率维持高水平。2017年OPEC平均减产执行率在91%,非OPEC产油国平均减产执行率在83%。10 月份以来减产执行率不断走高。

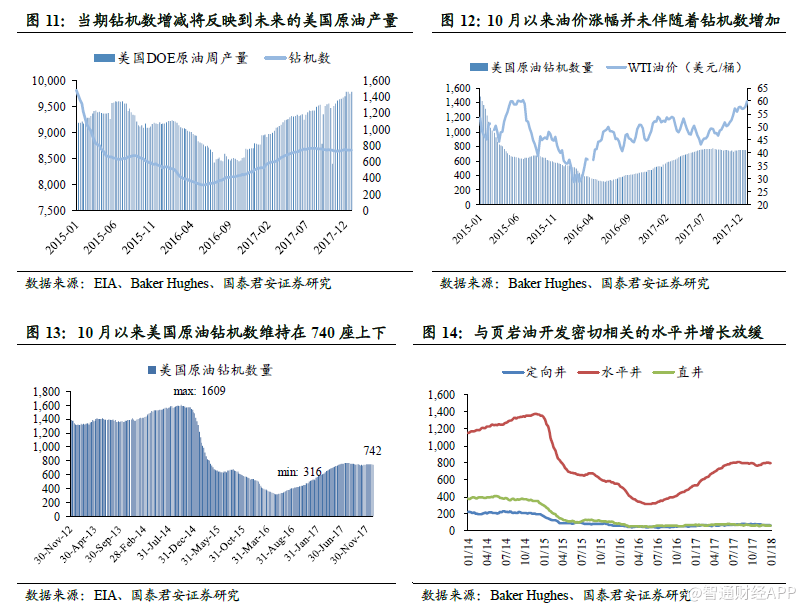

③美国活跃钻机数自6月以来保持稳定,与页岩油开发密切相关的水平井也停止增长,预示页岩油复产速度放缓;现阶段页岩油企业的现金流和资本支出仍不足以大幅增产。

当油价站上70美元 油服龙头受益明显

国泰君安认为,当油价站上70美元,全球石油公司资本开支预计提升,油服龙头公司优先受益:

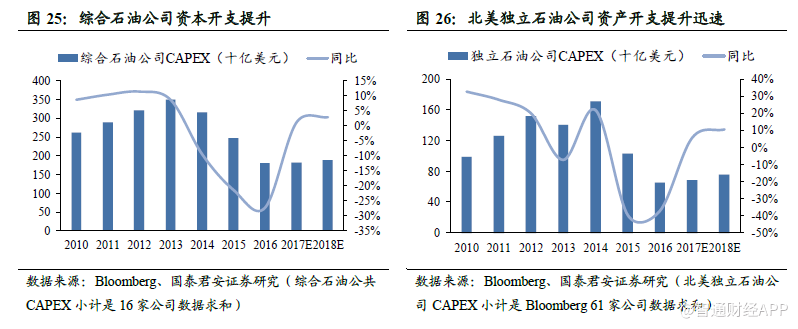

①油价预期上涨,全球石油公司上游资本开支提升。

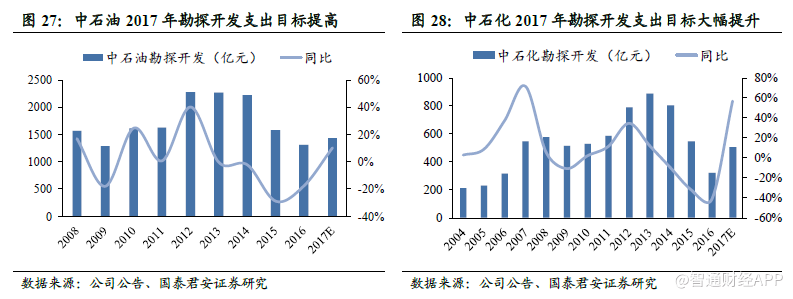

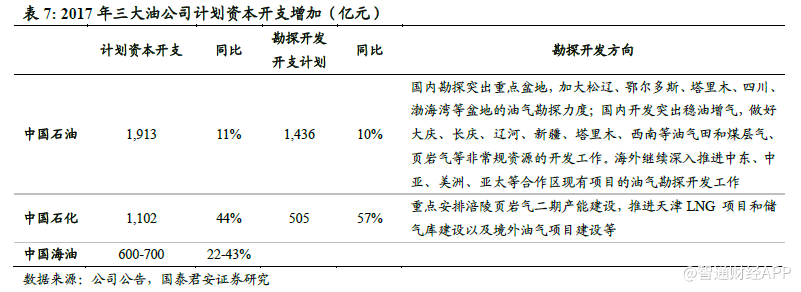

②2017年国内三大油公司上调资本开支,国有油服公司受益明显,将迎来业绩修复。

2017年中石油资本性支出预计1913亿元,同比2016年实际支出1724亿元增长11%;其中勘探与生产板块资本性支出预计1436亿元,同比2016年实际支出1302亿元增长10%。

2017年中石化资本性支出预计1102亿元,同比2016年实际支出765亿元增长44%;其中,勘探与生产板块资本性支出预计505亿元,同比2016年实际支出322亿元增长57%。

2017年中海油资本性支出预计600-700亿元,其中,勘探、开发和生产资本化支出分别约占18%、66%和15%。同比2016年实际支出490亿元增长22-43%。

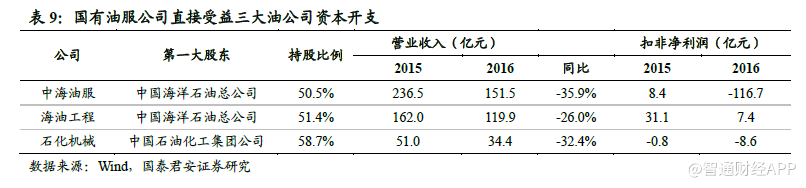

国有油服公司积极受益三大油公司资本开支。国内三大油公司2017年资本开支增加,国有油服公司大多数由三大油公司控股,中海油服、海油工程、石化机械等几家公司分别由中海油、中石化控股。上游资本开支增加传导到油服公司存在时滞约1-2 年,三大油公司资本开支增加,国有油服公司受益明显,预计2018-19年将迎来业绩的逐步修复。

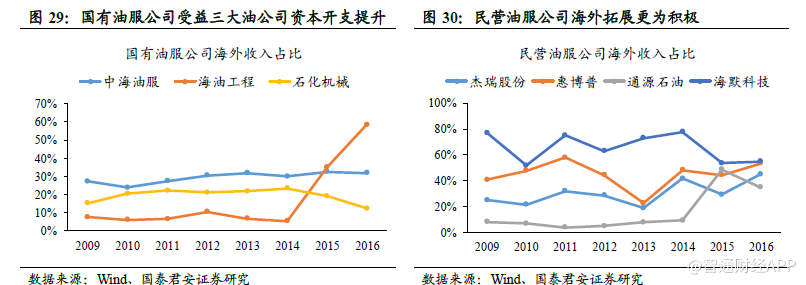

③低油价时期供给收缩,细分领域的民营龙头优先受益需求回暖,海外订单和并购将积极增厚业绩。低油价时期,中东、美国等主要产油国作业量相对平滑,民营龙头公司凭借性价比优势参与竞争,海外业务收入占比提升;低油价时期并购优质标的,将积极受益行业需求回暖。

风险提示:OPEC减产低于预期,美国页岩油复产高于预期,海外订单执行低于预期。(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP