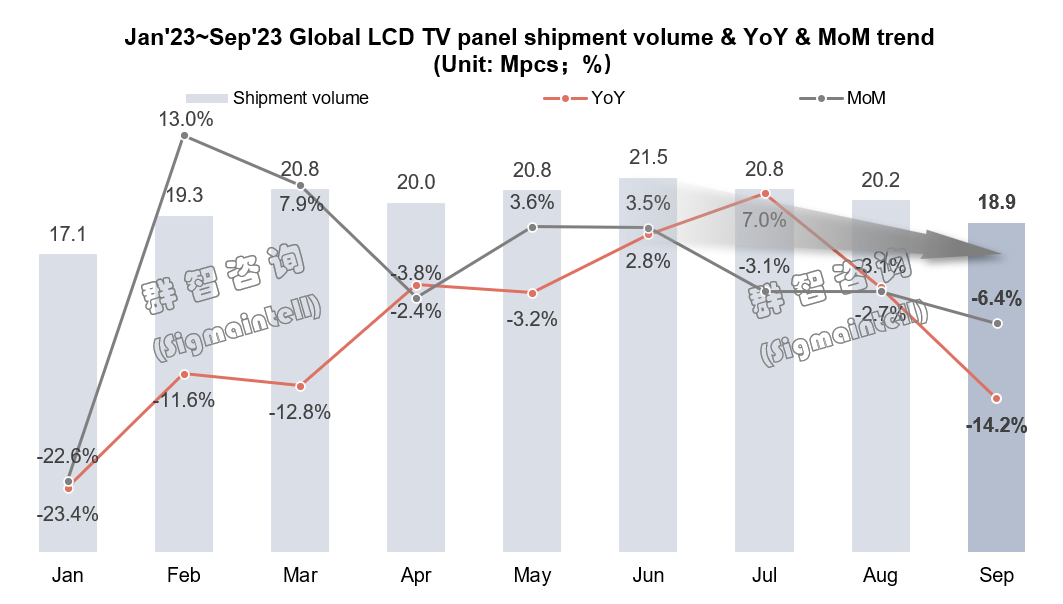

群智咨询:9月全球LCD TV面板出货降至1888万片 同比大幅下降14.2%

智通财经APP获悉,群智咨询统计数据显示,三季度全球LCD TV面板出货数量逐月下降,其中9月面板出货降至1888万片,同比大幅下降14.2%,环比下降6.4%,终端的寒意传导到面板端。一方面,下游终端市场表现低迷,叠加品牌及渠道对年终大促信心不振,厂商纷纷减采购控库存;另一方面,供需双方博弈的天平向需方倾斜,品牌期待通过进一步收敛采购重拾话语权以及达成降成本的目标。

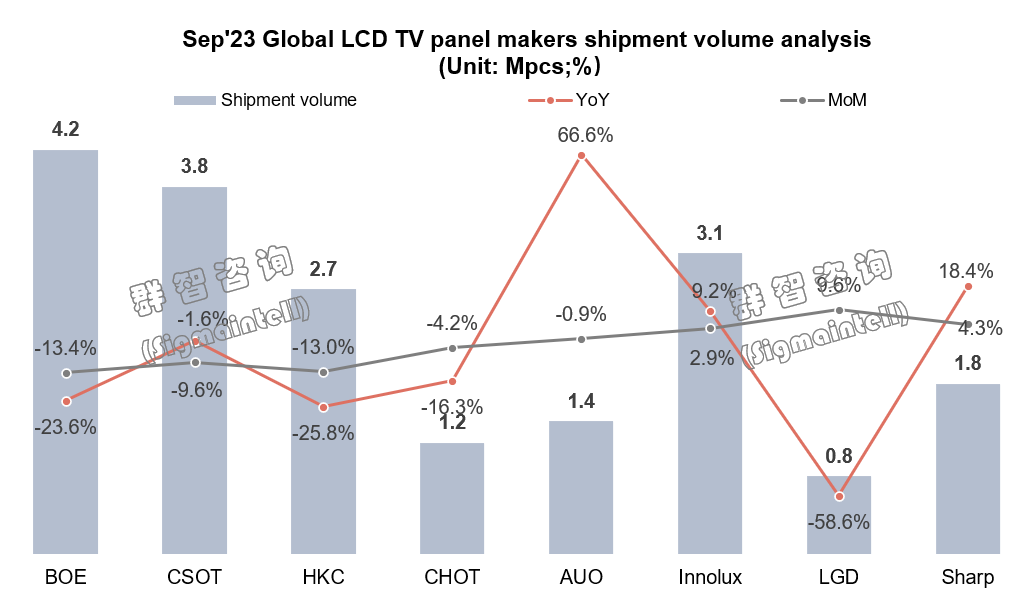

整体需求减弱叠加头部面板厂商主动控产收缩供应,中国大陆面板厂9月出货数量同比和环比均显著下降。分面板厂来看,京东方(BOE) 9月出货数量环比和同比分别大幅下降13.4%和23.6%;TCL华星(CSOT)9月出货数量虽然环比下降9.6%,但面积依然维持增长;惠科(HKC) 9月出货数量跌破300万台,环比和同比分别大幅下降13.0%和25.8%,出货数量跌出前三。

而中国台湾地区厂商9月出货有所增长,友达(AUO)与群创(Innolux)出货数量同比增幅分别为66.6%和9.2%,在整体需求明显回落的背景下表现亮眼。韩厂LG显示(LGD)下半年积极增加TV供应,并规划重启广州已停产线,预计明年五月开始月投片将达180Kshts,供应计划同比今年增加700万片以上;夏普(Sharp) 虽然 G10.5 有所控产,但G10稼动率恢复至接近满产水平,九月出货数量持续恢复。

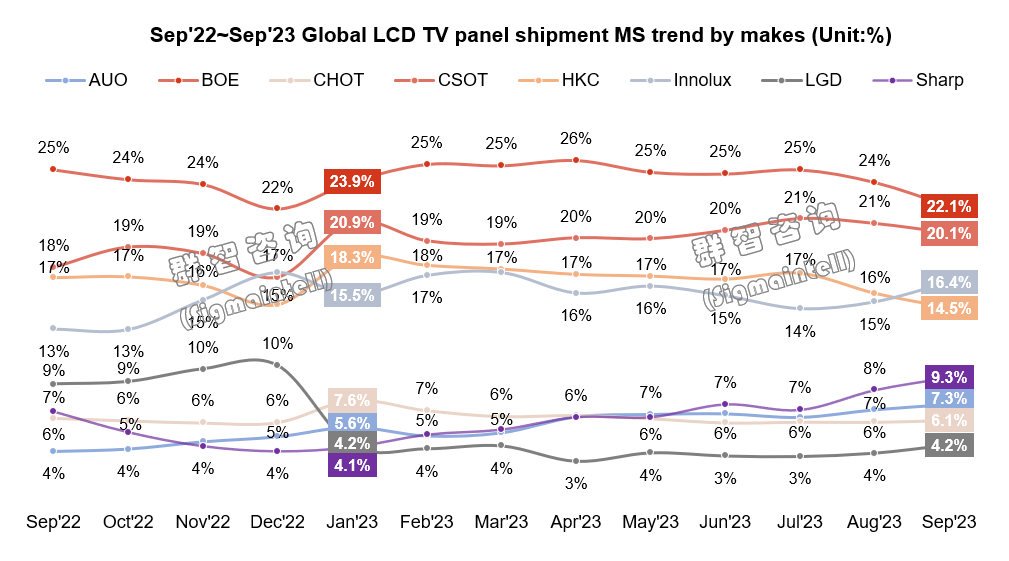

根据群智咨询统计数据,因韩厂产能明显收缩而腾出的市场份额,大部分被中国大陆面板厂商吸收,尤其表现在今年一月大陆面板厂市场份额单次突破70%,其中Top3厂商市占达到顶峰63.2%。进入三季度,品牌“供应多元化”的采购策略影响逐渐显现,大陆面板厂市占率开始下降,九月陆厂份额降至62.7%,同比及环比条件下均下降3.5个百分点,市场份额流向中国台湾面板厂。

变:头部厂商相继规划40",小尺寸价格围剿战即将打响?

面板厂商的差异化表现将打破供应内部平衡。当前正值启动2024年规划的重要阶段,头部面板厂商积极寻求改变,一方面对下游客户策略逐步转向温和,另一方面积极寻求产品突破以稳住市占率。其中,在产品策略方面,中国大陆面板厂期望通过开出40”面板,展开小尺寸价格围剿战对台厂形成一定程度的降维打击,以提升市场份额和稼动率。但最终结果能否如愿?

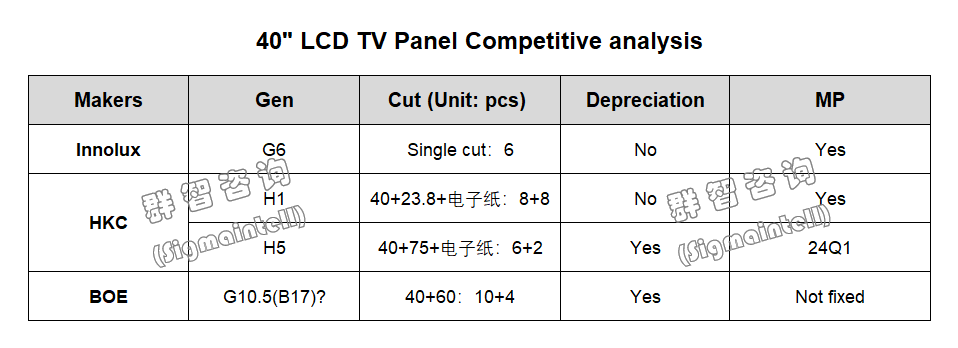

群智咨询认为,成本竞争力是关键。对标群创前期独供的40"面板,京东方和惠科摩拳擦掌跃跃欲试。惠科规划相对明确,长沙产线已有少量40"面板供应,并计划明年一季度在重庆产线启动40"面板量产,2024年共规划350万片面板供应。京东方亦在积极研究40"面板的供应方案,究竟在G8.X或是G10.5上量产仍无定论。

基于此,群智咨询从效率成本及尺寸竞争两个方面进行分析认为:1) 效率成本:台厂具备经验优势及成本相对竞争力。与成本息息相关的因素包括切割方式以及设备折旧等,群智咨询整理各厂商情况如下:

群创得益于无设备折旧负担、稳定的生产良率和超过95%的高切割效率,整体成本竞争力长期保持良好水平。惠科尽管通过与23.8"及电子纸实现高效的切割,但由此带来生产效率的损失对成本亦有影响。京东方如若在G10.5生产,折旧成本负担重,切割效率不理想,均成为掣肘其成本竞争力的重要因素。综合来看,群创在成本竞争力方面存在先决优势。

2) 尺寸竞争:挤压32"需求,稀释43"面板体量增速。群智咨询研究发现,尺寸结构向上升级的动能之一是来自于相邻尺寸向下价差的缩小。因此,如若面板厂在40"面板展开正面竞争,需要以价格打开份额,将会直接缩小与32"价差并拉开与43"面板的价差。由此,在拱大40"面板规模的同时会挤压32"尤其是43"面板需求的增长。

一叶知秋,全球LCD TV面板市场的冬天再次来临,如何通过良行竞争推动行业春天的再次到来?群智咨询认为,去价格战,以客户需求和成本最优化为导向深耕细作,同时维护共赢的上下游合作关系将尤为重要。

扫码下载智通APP

扫码下载智通APP