占9成营收业务毛利不足5%,DTP第一股光环难救思派健康(00314)

随着医改以及双通道政策逐步落地,近年来处方药向院外市场流通逐渐成为行业共识。而在承接院内高值药品向外流转的过程中,DTP药房的作用也在不断增大。数据显示,2020年中国DTP药房市场规模为190亿元,并以19.2%的年复合增长率快速增长,预计2024年中国DTP药房市场规模将达到383亿元。

而今年7月发布的《关于做好2023年城乡居民基本医疗保障工作的通知》,其中提及的居民医保报销比例提升相关内容则直接利好了DTP药房后续的发展。

不过,作为国内互联网背景下特药DTP药房市场的头部企业之一,思派健康(00314)似乎并没有感受到政策利好带来的暖意。今年感受在二级市场的表现可谓是“俯冲的过山车”。

智通财经APP观察到,今年4月13日盘中,思派健康股价触及44.60港元,创下其上市以来的新高,但自此之后公司股价一路下跌。值得一提的是,思派健康于去年12月23日上市,今年6月23日禁售期满。在禁售期满的下一个交易日即6月26日,思派健康股价出现大幅跳水,最终收跌41.18%。

10月31日,公司收盘价跌至7.59港元,较最高点跌去82.98%。如今的港股DTP第一股,显然已难以撑起当初上市时的百亿估值。

亏损收窄,无济于事

据智通财经APP了解,打通患者、药企、医疗机构、保险支付之间隔阂,形成“医+药+险”业务模式,成功布局特药药房、医生研究协助(SMO)和健康保险三大核心业务,并且思派还在其招股书中提到,数据洞察是其核心竞争优势。以上便是当初思派健康上市时撑起公司估值的主要业务和概念。

思派健康的底气则来源于按2021年的收入计算,公司特药药房业务拥有国内最大的私营特药药房,而其医生研究协助业务则经营着最大的肿瘤临床试验现场管理组织(SMO)。

但实际上,在整个大数据医疗和互联网医疗赛道,利用大数据平台和AI技术进行产业化赋能并非差异化打法,相反还是同赛道内企业共同的发展方向,因而在技术力上思派健康展现的差异化优势并不明显。市场之所以在其上市时给出较高估值,更多或许还是在于其身处的DTP药房市场,以及对公司在该领域“第一股”的身份认同,简称“特药光环”。

从思派健康最新披露的2023年中报不难看出,特药药房主营业务仍占据了公司营收的核心地位。数据显示,2023年上半年,思派健康主营收入达到24.38亿元,同比增长29.2%。

其中特药药房主营业务实现收入21.59亿元,同比增长31.1%,主营收占比达到88.5%,同比提升1.3个百分点。相较之下,SMO业务和健康保险服务业务收入仅分别为1.7亿元、1.09亿元,各自收入占比不足10%。

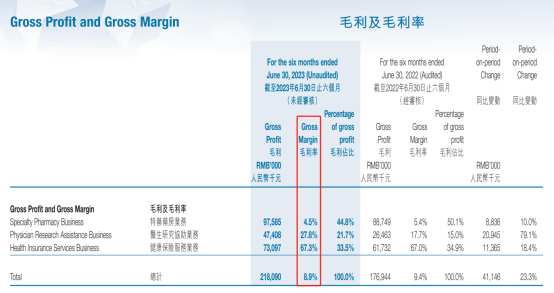

从业务收入结构可以看到,特药药房业务在收入占比上远高于其他两项业务,然而特药药房业务的毛利占比却仅为44.7%,毛利率甚至只有4.5%。而当期公司整体毛利虽同比增长23.3%,但绝对值仅有2.18亿元,而对应毛利率则仅为8.9%,甚至同比下降了0.5个百分点。而这也符合当前国内DTP药房市场的发展特点,即市场越透明,利润空间越有限。

不过即便如此,思派健康在上半年的净利润仍实现了大幅收窄。原因在于,公司在总收入大增的情况下,大幅减少了包括营销、行政及研发等在内的费用端支出。其中公司营销费用同比减少4.6%,行政费用同比减少10.2%,而研发费用则大幅减少32.9%。一增一减之下,公司经调整净亏损同比大幅收窄76.8%至3318.9万元。

从以上关键财务数据分析来看,市场对于思派健康的估值支点主要在于国内DTP药房市场的发展前景,但公司财务表现出的高收入占比低毛利水平的业务现实难以撑起投资者对于其在DTP药房市场发展的想象空间,所以在此逻辑下,由控费实现的亏损收窄难以说服投资者。

从二级市场表现看,虽然早在8月30日盘后,思派健康便披露了中报业绩公告,但其次日股价仅收涨1.39%,后续股价走势也未能让公司股价重返4月的巅峰。

SMO能否再次撑起估值?

根据思派健康中报披露的业务毛利情况,三大业务中,肿瘤SMO业务毛利率实现了最大幅度的同比提升,而健康保险服务业务则在去年同期67%的毛利率基础上微升了0.3个百分点。

从盈利的角度来看,大力发展肿瘤SMO和健康保险服务业务,转变业务收入结构,或许是目前思派健康扭转估值变化趋势的关键,但这条路并不好走。

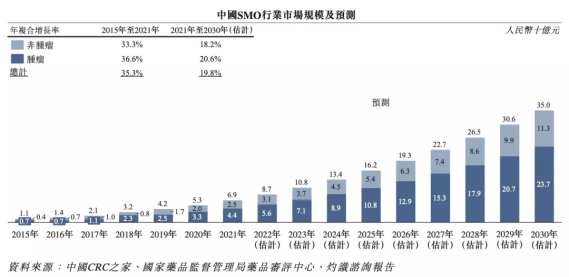

以肿瘤SMO业务为例,从市场空间来看,中国SMO服务市场规模由2015年的11亿元增加至2021年的69亿元,年复合增长率为35.3%,预期于2025年将进一步达到162亿元,2021年至2025年的年复合增长率将为23.8%,及于2030年达到350亿元,2025年至2030年的年复合增长率将为16.7%。

以上市场主要以肿瘤药物临床研发需求为主。市场预计2021年至2030年肿瘤SMO市场将占整体SMO市场规模约63.7%至67.8%。

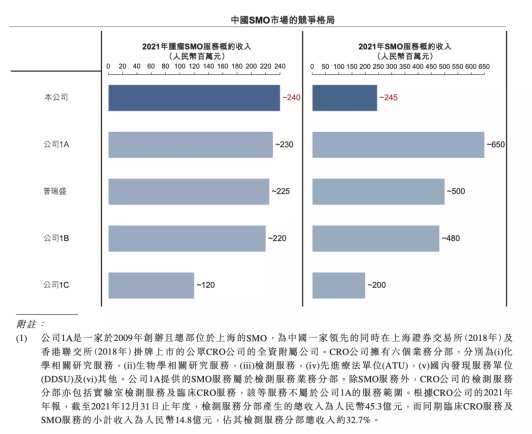

而从竞争环境来看,虽然思派健康在其招股书中表示,按收入计算,2021年思派在总体SMO市场排名第四,在肿瘤SMO市场排名第一,然而从整体市场格局来看,中国SMO集中度不高,市场多由小规模公司占据。

其中,前五大竞争公司共占整体市场份额的约30%-40%,包括津石药业、普蕊斯、联斯达(康龙化成)、杭州思默(泰格医药)、和比逊(思派健康)。另外,截至2020年10月,在中国CRC之家注册的SMO有39家,还有众多未注册的中小型区域性SMO,对应CRC数量达到三四万左右。

其实SMO市场与近几年的CXO市场发展趋势类似,2021年是一个行业分水岭。2021年以前行业利润较为可观,头部企业大多可以达到60%以上,甚至接近90%的净利润增长。

但在2021年往后,下游市场创新药企纷纷“勒紧裤腰带”,竞标和比价流程趋严,带动SMO市场一方面开始同质化竞争,服务价格开始不涨反降;另一方面,研发竞争的加剧导致SMO行业单产降低的同时,平均每病例的基础成本出现增加。行业内重新洗牌或让市场份额加速向头部企业集聚。

如此市场变化细分赛道不同药物领域较高的知识壁垒进一步拉高,也变相弱化了思派健康在肿瘤SMO以外市场拓展的竞争力。

所以从短期来看,思派健康难以在SMO等新领域实现盈利上质的突破,未来较长一段时间,公司将仍以特药药房业务为发展基本盘,只是当看到这个收入占比近9成、毛利不足5%的业务时,投资者或许会因此望而却步。

扫码下载智通APP

扫码下载智通APP