市场豪赌日本央行即将终结负利率 日本企业债发行难度越来越大

智通财经APP了解到,多年的超低利率为日元债券市场的借款人创造了令人羡慕的地位,因为借款成本一直保持在相对较低和稳定的水平。现在,市场猜测日本央行最终将收紧政策,这使得债券市场的发债人后续将不断面临发债失败的风险。

日本知名金融机构SMBC Nikko预计,日本央行有可能最早在2024年初期就宣布结束YCC政策和负利率超宽松政策。一项最新的MLIV Pulse更广泛调查显示,315名受访者中的多数人(超过50%)认为,日本央行可能会在2024年上半年结束其负利率政策。全球最大规模资管机构之一太平洋投资管理公司(PIMCO)近日表示,正大举买入日元,该机构押注随着通胀加剧,日本央行即将被迫转向鹰派立场,即放弃负利率货币政策。

投资者对公司债券的需求正在减弱,尽管企业急于在仍有能力的情况下利用低利率融资。由于市场波动,一些交易已被取消,其中包括一家寿司连锁餐厅周一的一部分出售规模,借款人正在探索新的定价结构以吸引资金。

来自日本金融机构SMBC Nikko Securities的首席信贷分析师Kentaro Harada表示:“信贷市场有一种谨慎的感觉,即负利率将在某个时候被取消。投资者们越来越有选择性,他们要求的溢价和发行人想要提供的溢价越来越难以匹配。”

所有这些迹象都表明,进入2024年,日本债券市场的前景将充满不确定性。迄今为止,在其他货币的借贷成本飙升之际,日元计价的债券市场因提供廉价融资机会而在全球脱颖而出。然而,目前日本债券市场面临的更大的挑战是,其他主要央行可能在日本央行开始收紧超宽松负利率政策之际开始降息,而此举有利于提振债券价格。

寻找更大的利差

买家正寻求扩大日本和海外发行者发行的日元计价债券的利差。彭博指数显示,目前利差水平约为61个基点,高于2009年金融危机爆发以来的每年平均水平。不过,利差在2023年经历了一些相对较大的波动,在硅谷银行(Silicon Valley Bank)和瑞士信贷(Credit Suisse AG)破产扰乱全球金融市场后,利差从3月份的近68个基点迅速下降。

这种波动使发行者更难找到满足投资者需求的债券收益率定价水平,从而促使他们探索其他的结构,如未获评级的债券和罕见的浮动利率票据。

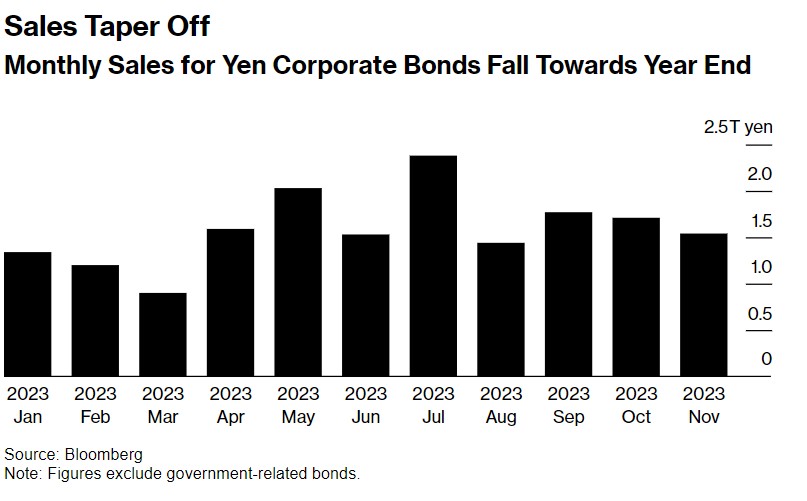

债券发行规模减少——日元计价企业债券的月度发行量接近年底时下降

机构汇编的数据显示,截至11月,日本和外国借款人的日元计价公司债券发行规模连续两个月下降。尽管到目前为止,2023年的发行量同比增长了30%,达到创纪录的17.7万亿日元(1210亿美元),借款人在今年可谓争先恐后地在成本进一步上升之前进入市场。

这对本月来说并不是一个好兆头,因为只有2200亿日元的交易来自日本和海外发行者。加上本月初定价的2980亿日元的债券,与2022年12月出售的约2.3万亿日元的日元计价债券相比,这仍然是同期相对较低的交易量。

日本央行终结负利率的预期持续升温

持续波动的日本主权债券收益率导致越来越多的日本企业债券以与政府债券的利差基准进行定价,这改变了日本企业多年来仅仅设定息票的做法——这是在日本央行2016年初推出负利率政策后广泛采用的做法。这意味着借款人现在更容易受到利率期货市场波动带来的影响,这可能会使他们更难以找到合适的定价水平,尤其是在日本债券收益率大幅波动的时候。

来自日本瑞穗证券(Mizuho Securities Co.)的产品业务部门联席主管Masahiro Koide表示,市场普遍认为日本基准利率即将从负利率水平上升,因此息票定价将不再符合当前的市场状况。他统计的截至12月1日的数据显示,日本企业自8月份以来向机构投资者出售的10年期债券中,除高速公路运营商外,约95%采用利差定价模式,而4月至7月期间这一比例仅仅为26%。在7月底,日本央行实际上放松了10年期国债收益率的硬性控制上限后,这种转变步伐加快了。

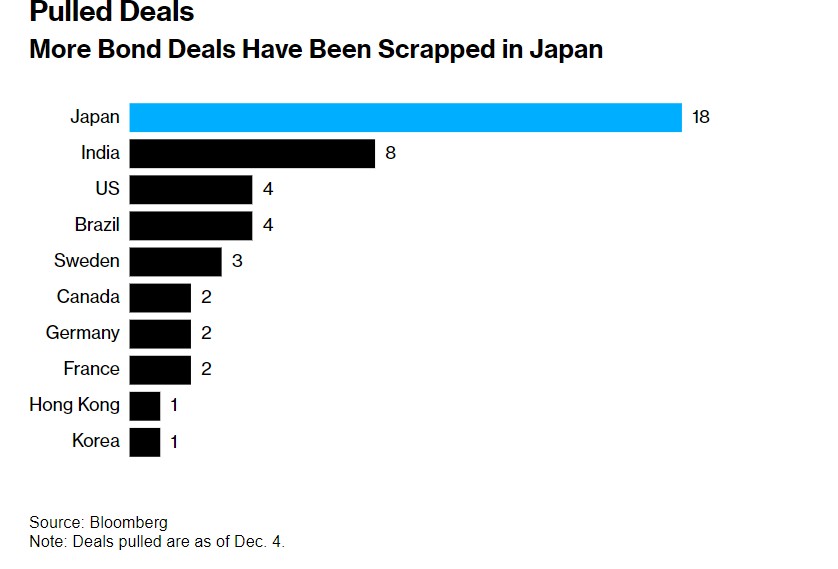

日本债券市场的多数债券交易被取消

由于日本债券市场出现的波动,今年有大量的债券发行交易被取消。包括日本能源供应商Iwatani Corp. 和社交网络提供商Gree Inc在内,今年至少有18家日本企业的债券发行被推迟或取消。Food & Life Cos表示,由于周一的市场环境,该企业取消了10年期日元企业债券的发售计划,只发售了5年期日元计价的债券。此外,日本债券发行框架下的漫长营销周期使这些问题更加复杂。

扫码下载智通APP

扫码下载智通APP