4G优化5G待至 俊知集团(01300)或迎龙抬头?

本文来自于“广发证券香港经纪公司”微信公众号,原标题为《个股丨俊知集团(1300.HK)射频同轴电缆行业龙头,股价处于低位》。

投资要点

1. 公司是中国领先的移动通信传输产品及解决方案供应商:

俊知集团成立于2007年,定位于中国领先的移动通信传输产品及解决方案供应商。公司依托于移动通信设备领域的深厚积累,目前已经形成了以“移动通信、光通信、传感、智慧工业”四大板版块为主的产业链。公司产品包括射频同轴电缆、光缆产品、新型电子组件和阻燃电缆四大类,其中核心产品射频同轴电缆续7年在中国同行业中排名第一。

2.预计未来公司将持续受益于室内覆盖优化和5G网络建设:

随着智能终端及4G网络的普及,中国移动数据流量出现爆发式增长,4G网络室内覆盖薄弱逐渐成为三大运营商的痛点。预计在4G网络完成广覆盖之后,室内覆盖优化将成为运营商无线建设的重点,俊知集团将充分受益。展望未来5G时代,超密集组网和小基站的大规模运用,将为公司的射频同轴电缆等产品带来巨大的市场需求。

3.公司股价处于历史低位,具备投资价值:

公司未来将持续受益于中国4G网络室内覆盖优化和5G网络建设,目前股价处于历史低位,具备很强的投资价值。

风险提示:5G和小基站建设不及预期;流动性风险。

中国领先的移动通信传输产品及解决方案供应商

公司的发展历程:

俊知集团成立于2007年,地址位于江苏省宜兴科技园,定位是中国领先的移动通信传输产品及解决方案供应商。2009年以后,公司又将目光投向快速发展的光通信、传感器和物联网等产业,形成了以“移动通信、光通信、传感、智慧工业”四大板版块为主的产业链。根据中国电子元件行业协会光电线缆分会统计,俊知集团在2010-2016年连续7年在中国射频同轴电缆制造商中排名第一。

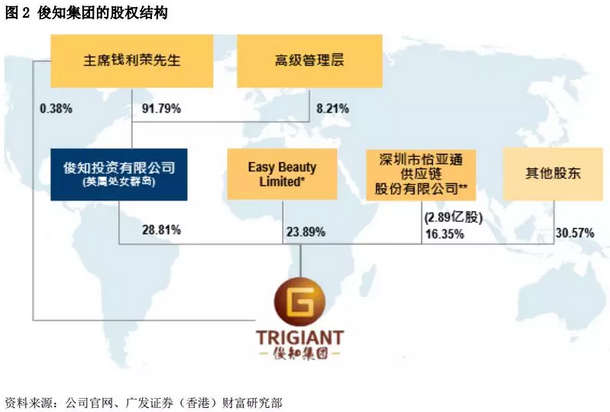

公司的股权结构:

俊知集团于2012年3月在联交所上市,公司的实际控制人即董事会主席钱利荣先生,目前与高级管理层透过俊知投资有限公司(英属处女群岛)合计持股比例为28.81%。此外持股比例比较高的还有Easy Beauty Limited,该公司的主要股东是俊知集团光缆业务的各管理层,目前持股比例为23.89%。2015年6月,公司以配售新股的方式引入了A股供应链巨头怡亚通作为公司的战略股东,目前持股比例为16.35%。

2014年5月,公司采纳了首个购股权计划,计划允许董事会酌情向“合资格参与者”授予不超过计划发行日总股本10%的股份,有效期十年。目前公司根据该购股权计划已经授出744万份购股权,行使价为3.15港元,尚有716万份购股权尚未行使。

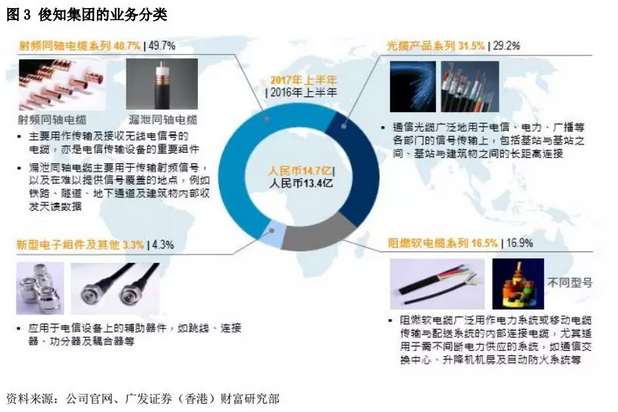

公司的业务结构:

公司目前销售的产品分为四大类:射频同轴电缆、光缆产品、新型电子组件和阻燃电缆,主要用于移动通信设备领域。射频同轴电缆是公司的核心产品,包括移动通信用射频同轴电缆及漏泄同轴电缆,2017年上半年占到总收入的48.7%。光缆产品是公司第二大收入来源,2017年上半年占到总收入的31.5%。此外公司还销售制造及销售新型电子元件(射频同轴连接器、天馈避雷器及跳线等)以及其他相关配件(阻燃软电缆、功分器、耦合器及合路器等),2017年上半年分别占到总收入的3.3%和16.5%。

公司业绩与移动通信建设高度相关

上市以来公司营业收入保持平稳增长,最近七年营收的年化增速达12.9%。2013年以后公司的营业收入增速保持在10%左右,2016年营业收入增速下滑的主要原因是铜价下滑,导致射频同轴电缆和阻燃软电缆的定价压力上升。射频同轴电缆2016年营业收入同比下滑5.2%,但销售量同比增长约13000公里到164000公里。

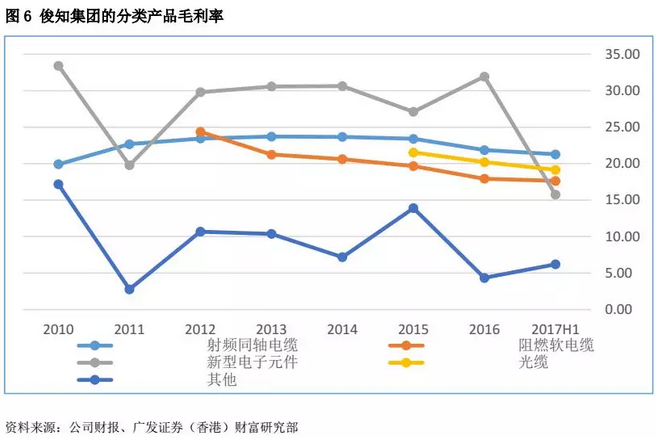

公司的毛利率自2010年以来一直稳定在20%以上,但最近两年毛利率有所下滑。毛利率下滑的原因主要是:1)国内4G蜂窝移动网络的建设步入尾声,运营商在移动通信领域的资本开支大幅下滑。公司借机扩大市场份额,对产品定价进行了调整;2)2016年之后,运营商加大宽带网络建设力度,对光缆的需求持续上升,导致公司低毛利率的光缆业务占比不断提升。

移动通信用射频电缆主要用作基站传送及接收无线信号的馈线,而漏泄同轴电缆则主要用作无法直接传送无线信号或无线信号传送较弱的地方(如隧道、地铁及其他地下环境)的天馈数据传送,因此公司的射频同轴电缆出货量与移动通信的基站建设规模和室内覆盖需求息息相关。

公司的同轴电缆采用成本加利润定价模式,销售成本的54%为铜相关原材料。从上图可以看到,公司的射频同轴电缆的单价与LME铜年结算均价的走势基本保持同向。

俊知集团的光缆业务主要通过俊知光电来运营,目前共拥有光缆产能1500万芯公里。江苏俊知光电通信有限公司成立于2010年,分别由俊知集团和Jiang Mei Limited持有12.5%和87.5%的股权。2017年3月,公司以1.4亿元人民币及发行2.28亿股新股作为对价收购Jiang Mei Limited剩余40%的股份,从而获得了俊知光电100%的权益。受益于国内运营商固网建设的热潮,公司积极扩充光缆产能,2015年光缆业务开展以来量价齐升。

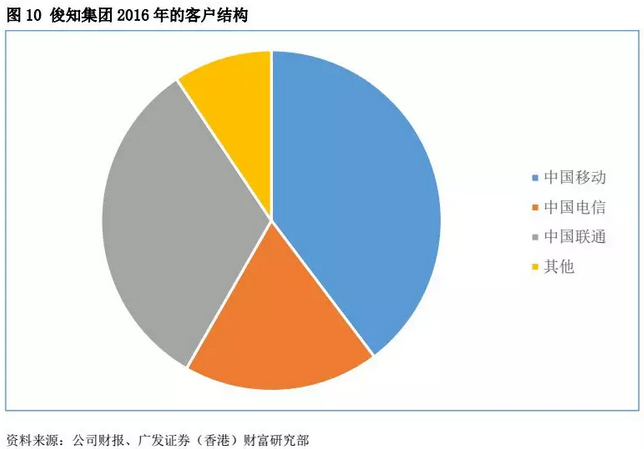

客户结构方面,公司的产品主要面向中国三大运营商和铁塔公司销售,部分销往海外“一带一路”国家。公司与三大电信营运商保持稳定合作关系,截止2017年6月30日,公司与中国联通所有31家省级附属公司,中国移动31家省级附属公司中的27家及中国电信31家省级附属公司中的26家保持业务关系。公司也与中国铁塔股份有限公司维持良好业务关系,截至2017月6月30日,公司已向中国铁塔31家省级附属公司的25家供货。

未来将持续受益于4G网络室内覆盖优化和5G建设

4G网络室内覆盖优化需求有望在未来几年爆发

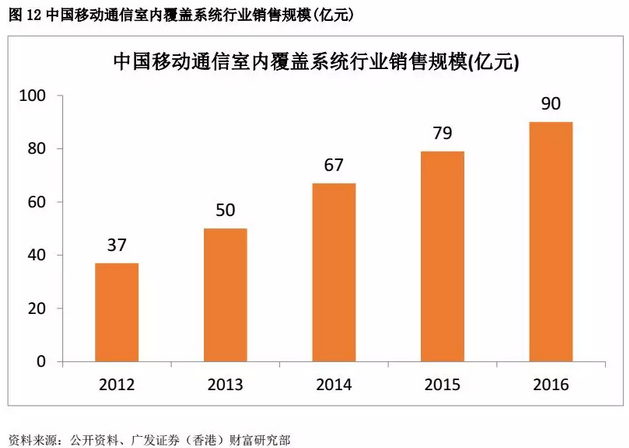

近年来,随着智能终端及4G网络的普及,移动数据流量出现爆发式增长。根据IDC的预测,未来5年国内移动数据流量规模年均增速达49%。根据运营商的数据统计,移动数据流量的70%-80%集中在室内区域。与室内移动数据流量爆发式增长形成鲜明对比的是,目前中国室内移动通信网络覆盖较为薄弱,用户投诉率居高不下。2015年之后,中国的4G网络建设已经完成了广度覆盖,室内覆盖将成为接下来的建设重点。

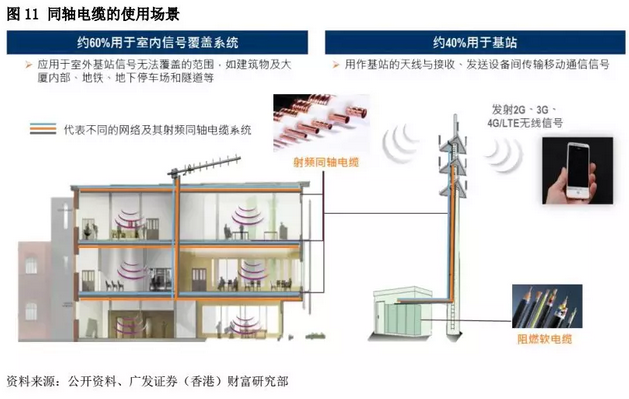

公司的射频同轴电缆系列主要用于室外及室内无线信号覆盖系统用天馈与基站设备之间的高频信号传输,其中室内信号覆盖和基站的销量比例为60%:40%,平均每个基站或者室内覆盖系统的同轴电缆用量为500-600米。由于室内覆盖系统布线复杂,单个系统同轴电缆的用量高于基站用量。

目前国内三大运营商共建设有4G基站约350万个,假设以20%的基站周围需要进行室内覆盖优化,每个基站需要建设3个室内覆盖系统,那么预计市场至少会有210万套室内覆盖系统的需求。以每套系统需要500米同轴电缆来计算,预计会产生105万公里的同轴电缆市场需求。2016年俊知销售的同轴电缆均价为8845元/公里,那么测算整个室内覆盖用同轴电缆的市场空间为92.3亿元。

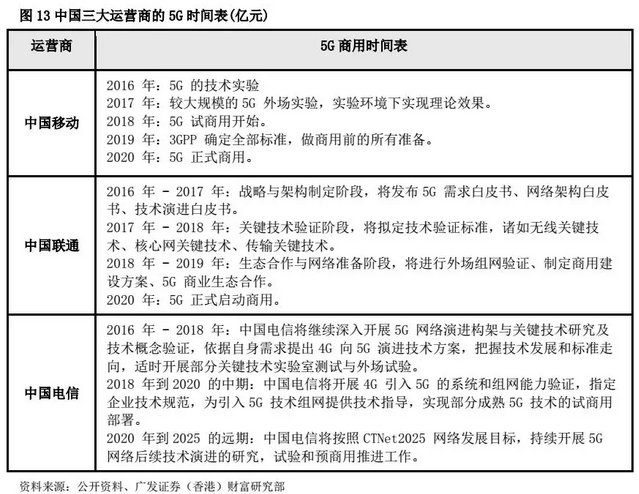

5G网络建设将形成长期的市场需求:

5G即第五代移动通信,预计在2019年开始逐步在全球进行网络建设。根据ITU(国际电信联盟)的定义,5G将满足eMBB(增强型移动宽带)、uRLLC(超高可靠低时延通信)、海量机器通信(mMTC)三大应用场景,实现高可靠、低时延、高密度的万物互联。

中国政府、电信运营商和设备制造商对5G十分重视。国务院在2016年12月19日印发《“十三五”国家战略性新兴产业发展规划》中,发展新一代信息产业列为五大领域之首,大力推进第五代移动通信(5G)联合研发、试验和预商用试点,使之成为构建网络强国的重要基础。

公司的射频同轴电缆出货量与移动通信的基站建设规模息息相关,在4G建设的高峰2013、2014年,公司的射频同轴电缆出货量出现了爆发式的增长。我们预计,随着5G建设的逐步深入,公司的射频同轴电缆、阻燃电缆、新型电子器件等都将面临重大机遇。

总结

公司是中国领先的移动通信传输产品及解决方案供应商,在射频同轴电缆等领域拥有强大的市场竞争力。公司的业务与移动通信基站建设和室内覆盖优化息息相关,未来将持续受益于4G网络室内覆盖优化和5G网络建设。目前公司股价处于历史低位,具备很强的投资价值。

风险提示:5G和小基站建设不及预期;流动性风险。(张鹏艳)

扫码下载智通APP

扫码下载智通APP