中指研究院公布2023年四季度中国住房租赁企业规模排行榜

智通财经APP获悉,1月8日,中指研究院公布2023年四季度中国住房租赁企业规模排行榜。具体企业来看,2023年四季度,万科泊寓、龙湖冠寓、魔方公寓、乐乎集团、百瑞纪集团开业规模继续保持领先优势,稳居开业榜前五位。瓴寓国际、华润有巢等住房租赁企业积极推进新项目上市,四季度新增开业规模明显增长,且新开长租公寓项目以大型综合租赁社区为主。瓴寓国际聚焦上海、杭州、南京三个核心城市,四季度开业9个新项目,入市房源超1.2万间;华润有巢积极推进与上海各区政府、国企战略合作,上海悦虹人才公寓绿苑路店、慧智·有巢国际公寓社区等项目先后投入运营,四季度新增开业房源约5000间。

开业规模榜:TOP30住房租赁企业合计开业房源规模突破百万间

据中指研究院统计,2023年四季度,TOP30集中式长租公寓企业累计开业房源量突破百万间,达108.6万间,较三季度增加10.4万间。其中,TOP5企业累计开业规模达51.6万间,较三季度增加0.9万间,占TOP30总规模比重为47.5%,占比较三季度下降4.1个百分点。四季度,开业规模TOP30入榜门槛为9700间,较三季度增加约1700间。

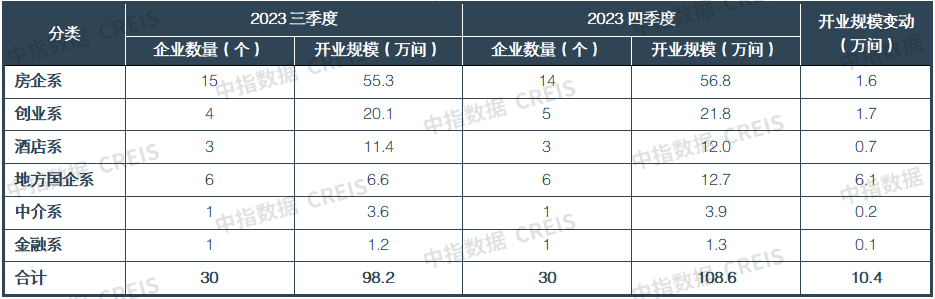

分类来看,开业榜TOP30中,分别有14家房企系住房租赁企业、6家地方国企系、5家创业系、3家酒店系、1家中介系和1家金融系,其中房企系较三季度减少1家,创业系较三季度增加1家。从开业规模看,房企系开业规模保持明显的领先优势,累计开业规模达56.8万间,在TOP30住房租赁企业中占比过半;地方国企系四季度开业规模增量突出,6家地方国企系合计新增开业6.1万间,在TOP30企业中占比近六成。

表:TOP30中各类住房租赁企业开业规模统计

数据来源:中指数据CREIS

市场监测:https://www.cih-index.com/

具体企业来看,2023年四季度,万科泊寓、龙湖冠寓、魔方公寓、乐乎集团、百瑞纪集团开业规模继续保持领先优势,稳居开业榜前五位。瓴寓国际、华润有巢等住房租赁企业积极推进新项目上市,四季度新增开业规模明显增长,且新开长租公寓项目以大型综合租赁社区为主。瓴寓国际聚焦上海、杭州、南京三个核心城市,四季度开业9个新项目,入市房源超1.2万间;华润有巢积极推进与上海各区政府、国企战略合作,上海悦虹人才公寓绿苑路店、慧智·有巢国际公寓社区等项目先后投入运营,四季度新增开业房源约5000间。

管理规模榜:TOP30中地方国企系住房租赁企业管理规模增量占比超七成

据中指研究院统计,2023年四季度,TOP30集中式长租公寓企业累计管理房源量达162.8万间,较三季度增加11.7万间。其中,TOP5企业累计管理规模为71.5万间,较三季度增加3.4万间,占TOP30总规模比重为43.9%,占比较三季度下降1.2个百分点。四季度,住房租赁企业积极拓展业务规模,管理规模TOP30入榜门槛为17778间,较三季度增加4400间以上。

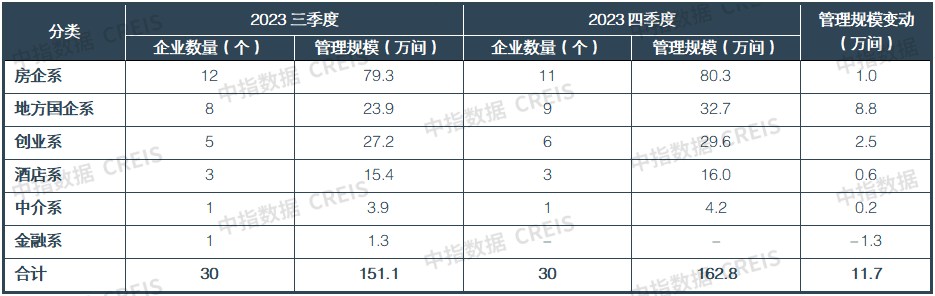

表:TOP30中各类住房租赁企业管理规模统计

数据来源:中指数据CREIS

市场监测:https://www.cih-index.com/

分类来看,管理榜TOP30中,分别有11家房企系住房租赁企业、9家地方国企系、6家创业系、3家酒店系、1家中介系,其中房企系、金融系分别较三季度减少1家,地方国企系、创业系分别较三季度增加1家。与开业规模类似,房企系管理规模在TOP30住房租赁企业中占比在50%左右,累计管理规模达80.3万间,房企系住房租赁企业在房源拓展方面存在天然优势;地方国企系管理规模延续快速增长势头,四季度管理规模增量合计8.8万间,在TOP30企业中占比超七成。

具体企业来看,2023年四季度,住房租赁企业管理规模“强者恒强”,TOP10企业排名与三季度相比无变化,其中万科泊寓、美寓管理规模增量均在1万间以上。2023年四季度,地方国企系继续深入涉足长租公寓赛道,8月,首创城发正式发布长租新品牌“首创和园”,首创和园凭借在北京、上海、天津等地的长租业务布局,首次入围管理规模TOP30榜单。同时,资源优势突出的地方国企系住房租赁企业与运营优势显著的长租公寓运营商的合作也明显加深,四季度,郑州城发安居与乐乎、百瑞纪、牛油果三家长租公寓运营商开展战略合作,共同运营管理美寓系列人才公寓,其中乐乎集团与郑州城发安居合作运营15000间。

住宅租赁价格指数走势

50城住宅租金:2023年50城住宅租金累计下跌0.30%,年末淡季租金有所回调

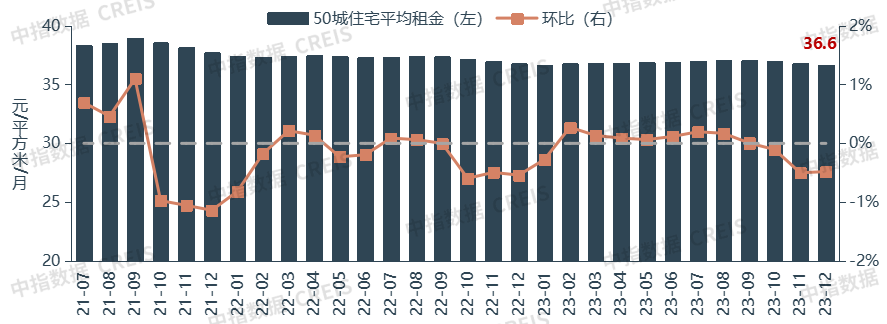

整体租金:50城租金整体保持平稳,春节后及毕业季租金出现季节性上涨,四季度再次转弱。2023年重点城市住宅平均租金保持平稳运行。根据50城住宅租赁价格指数,2023年,全国重点50城住宅平均租金累计下跌0.30%,跌幅较2022年收窄2.20个百分点。12月,50城住宅平均租金为36.6元/平方米/月,环比下跌0.48%,跌幅较11月收窄0.02个百分点。2023年,随着宏观经济稳步复苏,人口流动恢复常态,租房需求平稳释放,重点城市租金整体平稳运行,全年累计跌幅较2022年明显收窄。

月度来看,住宅租金波动恢复季节性特征,春节后和年中毕业季对租金带动作用明显。2022年,受新冠疫情等外部因素干扰,住宅租金波动的季节性特征被打破。进入2023年,随着社会经济恢复平稳运行,住房租赁市场也恢复常态,租金波动呈现明显季节性特征。2-3月的春节后“返城季”和7-8月的年中“毕业季”是租赁市场传统旺季,租金环比涨幅也相对较高。9月后,租赁市场逐步迈入淡季,住房租赁需求明显下降,50城住宅租金环比涨幅逐渐收窄至转跌。

图:2021年7月至2023年12月50城住宅平均租金与环比涨跌幅

数据来源:中指数据CREIS

市场监测:https://www.cih-index.com/

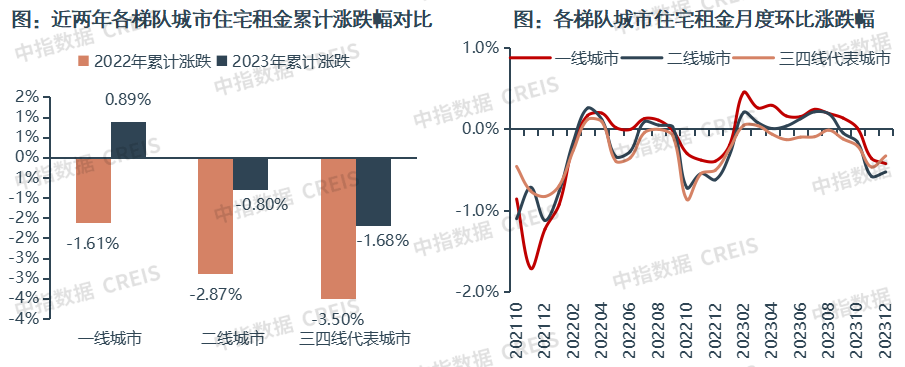

城市租金:2023年17城住宅租金累计上涨,不同梯队城市表现分化

从城市涨跌幅来看,2023年17个城市住宅租金累计上涨,33城累计下跌。具体来看,2023年,三亚、长沙、石家庄租金累计涨幅在3.0%以上;西安、成都等8个城市累计涨幅在1.0%(含)-3.0%之间;珠海、广州等6个城市涨幅在1.0%以内。其余33个城市租金累计下跌,其中青岛、南京等25个城市累计跌幅较2022年同期有所收窄,温州、徐州等8个城市跌幅则有所扩大,温州、徐州、郑州跌幅均在5.0%以上。

分梯队来看,城市表现分化。根据50城住宅租赁价格指数,2023年,一线城市住宅平均租金累计上涨0.89%,租金平稳回升;二线城市平均租金累计下跌0.80%,跌幅较2022年收窄2.07个百分点;三四线代表城市平均租金累计下跌1.68%,跌幅较2022年收窄1.82个百分点,二线及三四线城市整体仍延续调整态势。

数据来源:中指数据CREIS

市场监测:https://www.cih-index.com/

投资回报率:租金房价比仍处于较低水平,项目获取成本是长租公寓盈利关键

租金房价比:受房价普跌影响,多数城市租金房价比略有提升,但整体仍处较低水平

2023年,受重点城市房价持续下跌影响,租金房价比较2022年有所提升。2023年12月,50个重点城市住宅租金房价比为1.80%,较2022年12月(1.76%)提升0.04个百分点。具体来看,长春、西安等43个城市租金房价比较2022年末有所提升,嘉兴、温州等7个城市租金房价比较2022年末有所下降。

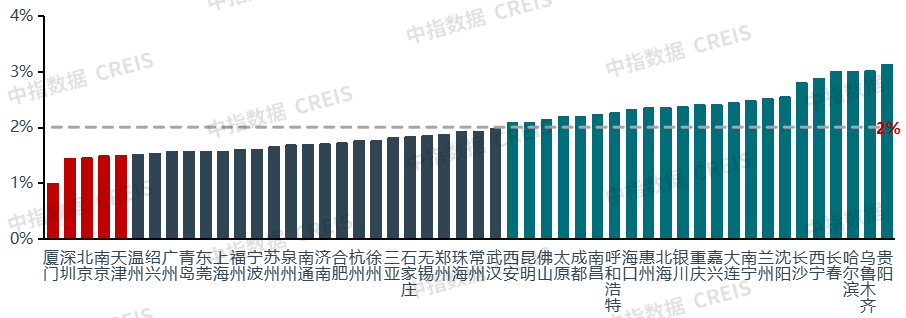

我国重点城市住宅租金房价比仍处于较低水平。据中指研究院监测,在全国重点50城中,26个城市租金房价比低于2.0%。具体来看,厦门租金房价比仅为1.0%,深圳、北京、南京、上海等核心一二线城市房价较高,租金房价比在1.5%左右。与世界主要城市相比,我国核心城市的租金房价比明显偏低,柏林、新加坡、东京、伦敦、纽约等世界主要城市的租金房价比均高于3%。租金房价比低在一定程度上表明我国住房租赁投资回报率低,这也是长期以来制约行业发展的关键痛点。

图:50个重点城市租金房价比

注:租金房价比=2023年12月城市住宅平均租金×12÷2023年12月城市二手住宅均价。

数据来源:中指数据CREIS

市场监测:https://www.cih-index.com/

扫码下载智通APP

扫码下载智通APP