崔东树:汽车市场持续走强 全年预计达2950万台创历史新高

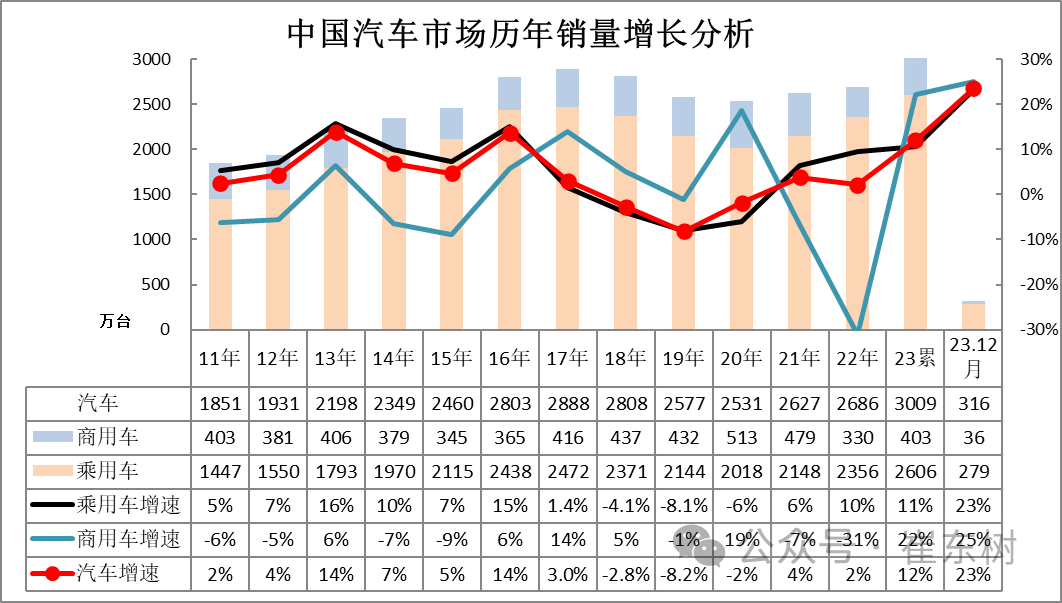

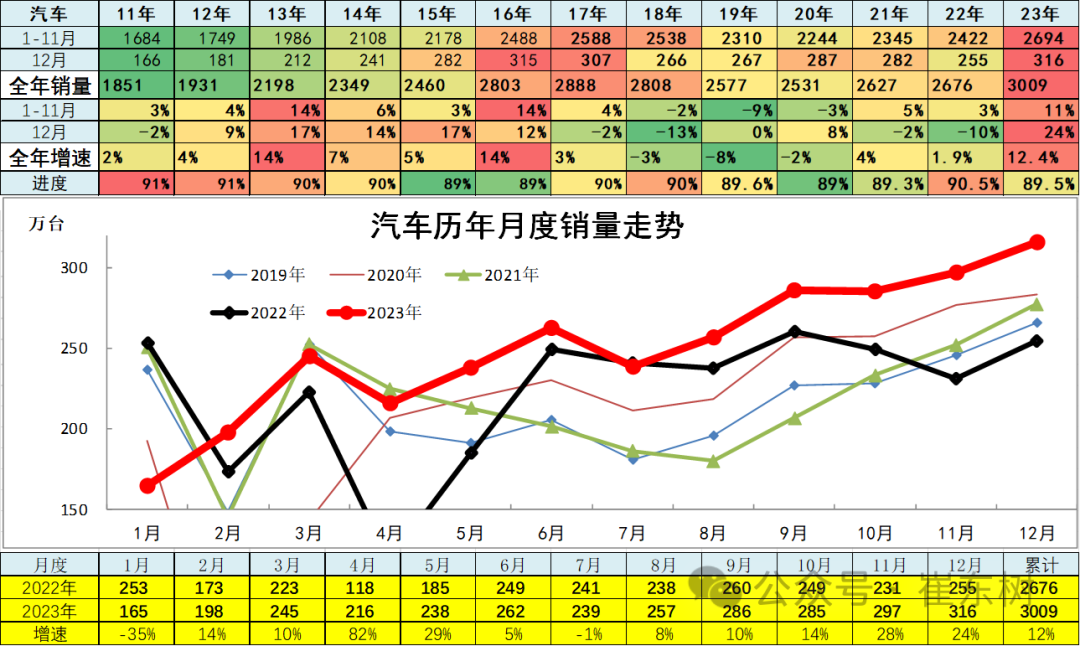

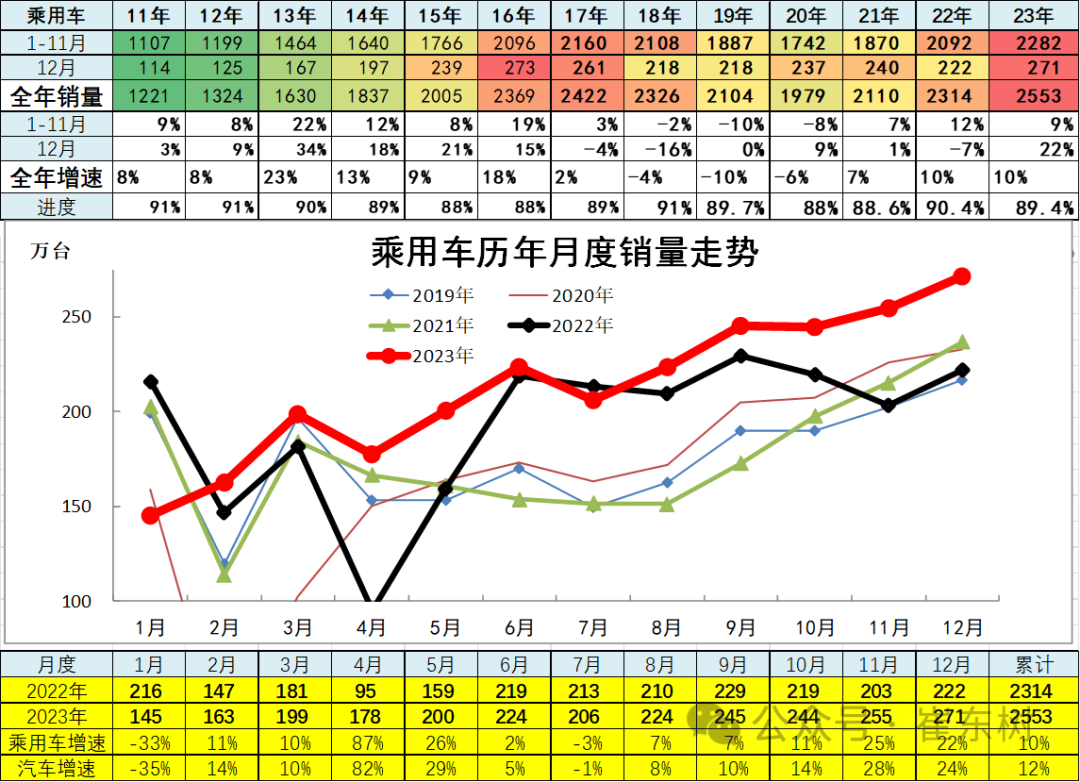

智通财经APP获悉,乘联会秘书长崔东树发文称,2023年中国汽车市场面临逐步向好的走势。1-2月的汽车市场受到春节因素和补贴退出等影响较大;3-5月受到去年低基数的推动而全面同比暴增;6-12月的出口和国内需求较强推动高增长。中国汽车市场的商用车恢复较强,乘用车市场受到房地产回落的促进而持续走好。随着国家层面针对汽车行业的政策指引加大,进一步稳定和扩大汽车消费,12月的车市增长超预期,较强。近期乘用车国内消费和出口贡献较大,总体汽车市场持续走强,全年预计达到2950万台,创历史新高。

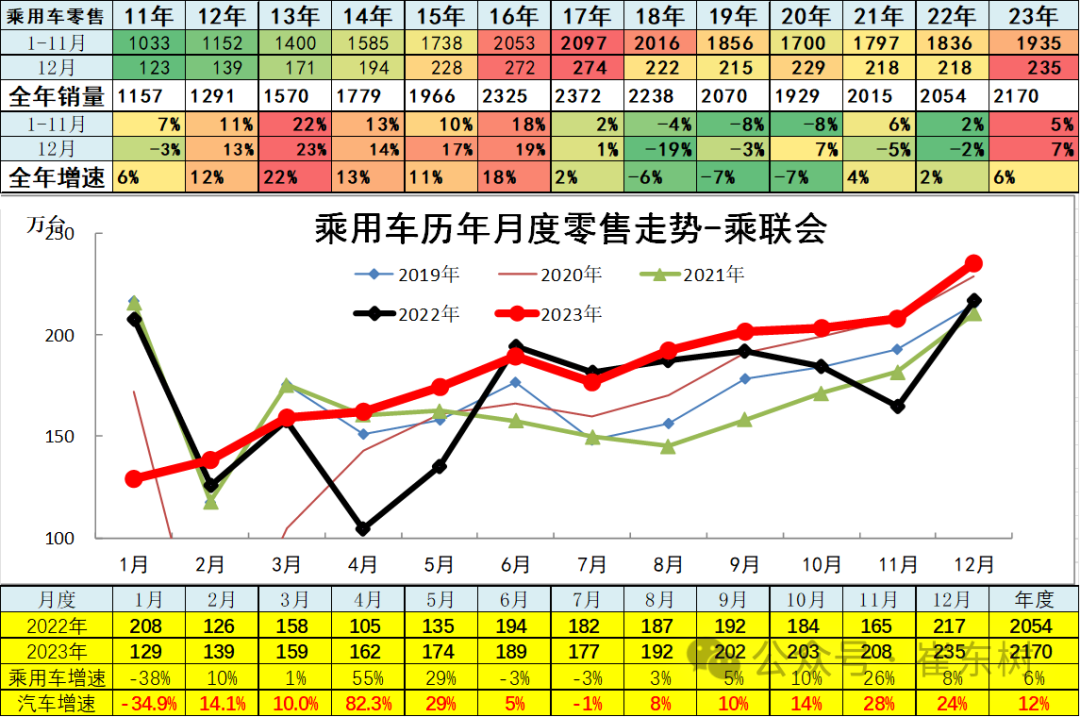

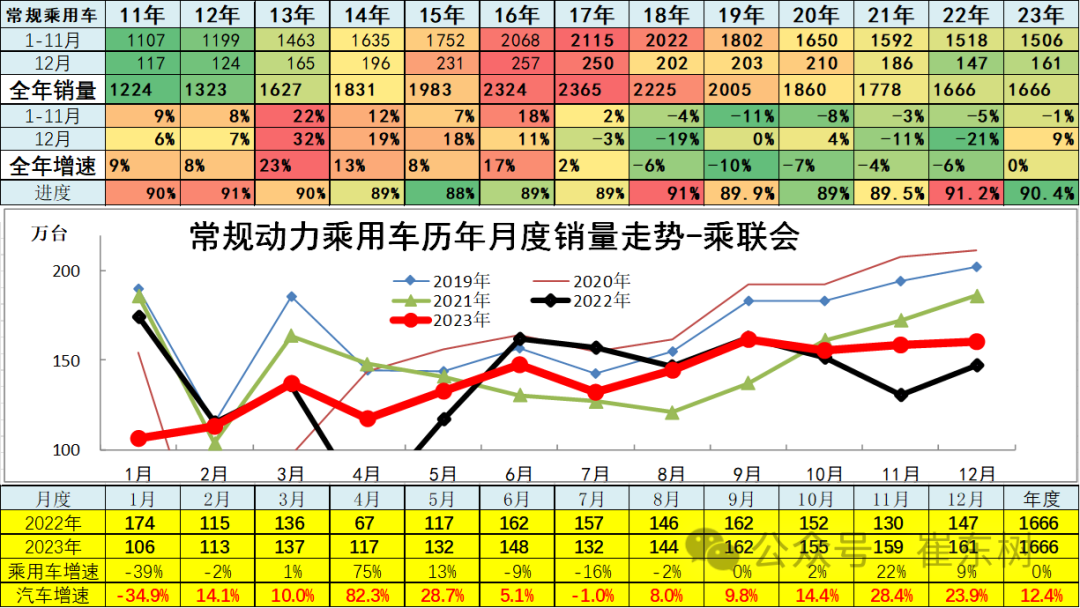

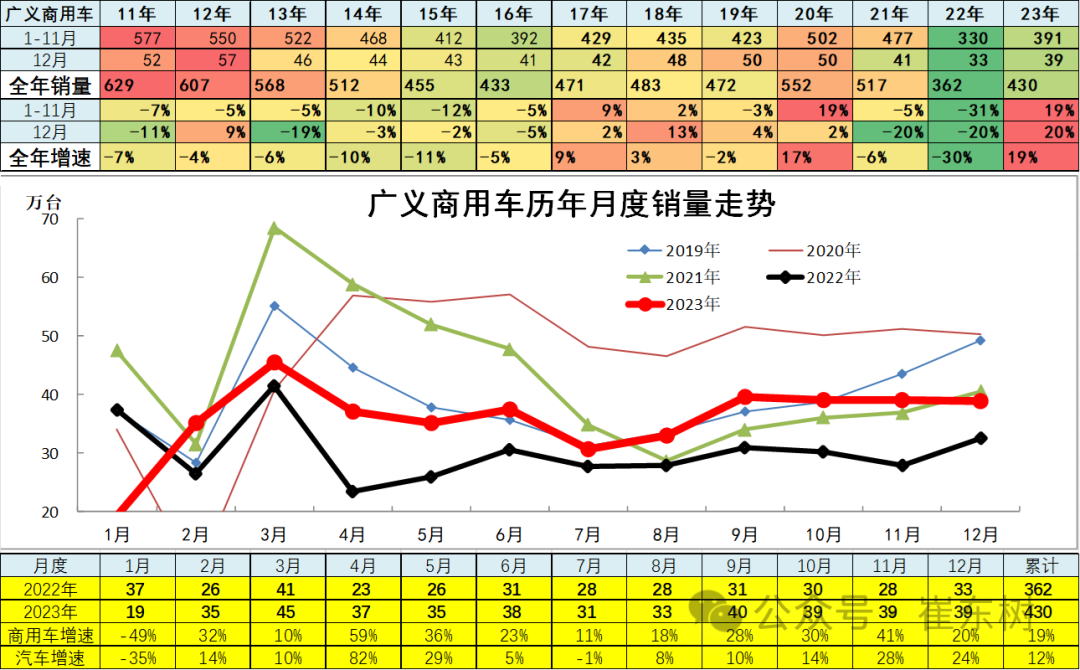

近几年乘商分化特征明显。今年市场受政策和春节因素影响,乘用车增速相对偏弱,商用车2023年较强,12月走势因低基数而较强。

前几年汽车市场持续下滑,今年形势呈现12月环比走强的特色走势。

2019年累汽车总计销量2576.87万台,累计降8.1%;2020年累汽车总计销量2531万台,累计降1.9%;2021年累汽车总计销量2627万台,累计增速3.8%,终于实现正增长,高于2019年表现;2022年汽车总计销量2675.57万台,累计增速1.9%。

2023年全年累计厂家汽车销量3009万台,累计增速12%;12月汽车总计销量316万台,同比增长23.8%,环比上月增长7.3%。

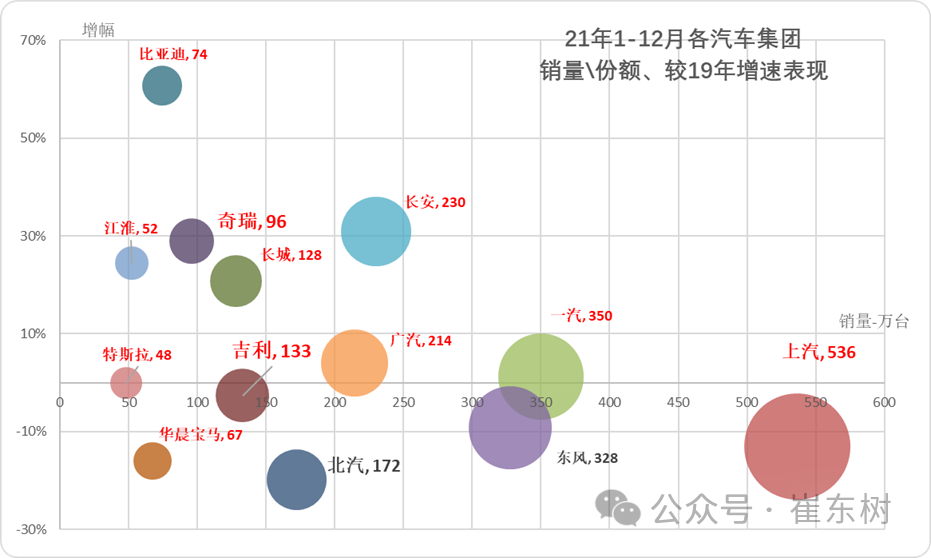

此图是2021年图,因基数偏低,2021年年初走势高增长,主要是2020年的低基数的积累效果。2021年图对比的是2019年数据。

2021年车市走势不强,各集团因为卡车与乘用车优势板块的差异化市场需求而走势分化。

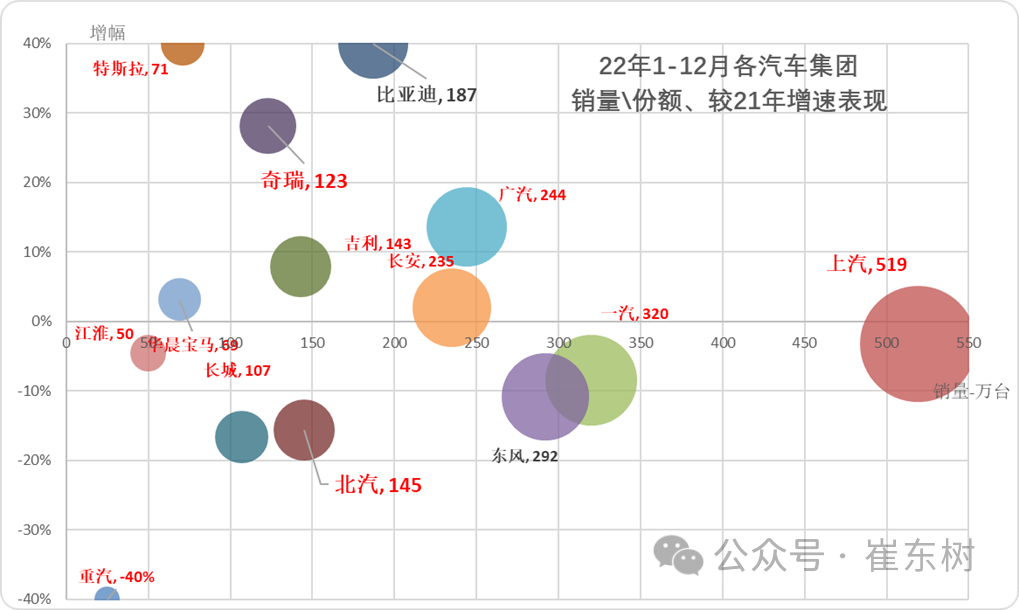

对比上面2021年图表,2022年的部分车企强势表现,行业增速分化严重。2022年年初的疫情导致传统车企压力较大,尤其新能源冲击叠加疫情影响,国有大集团表现分化,广汽和奇瑞表现优秀,其中奇瑞的商用车和乘用车版块表现均很好。北方的一汽、长城、北汽等各家表现都有压力。

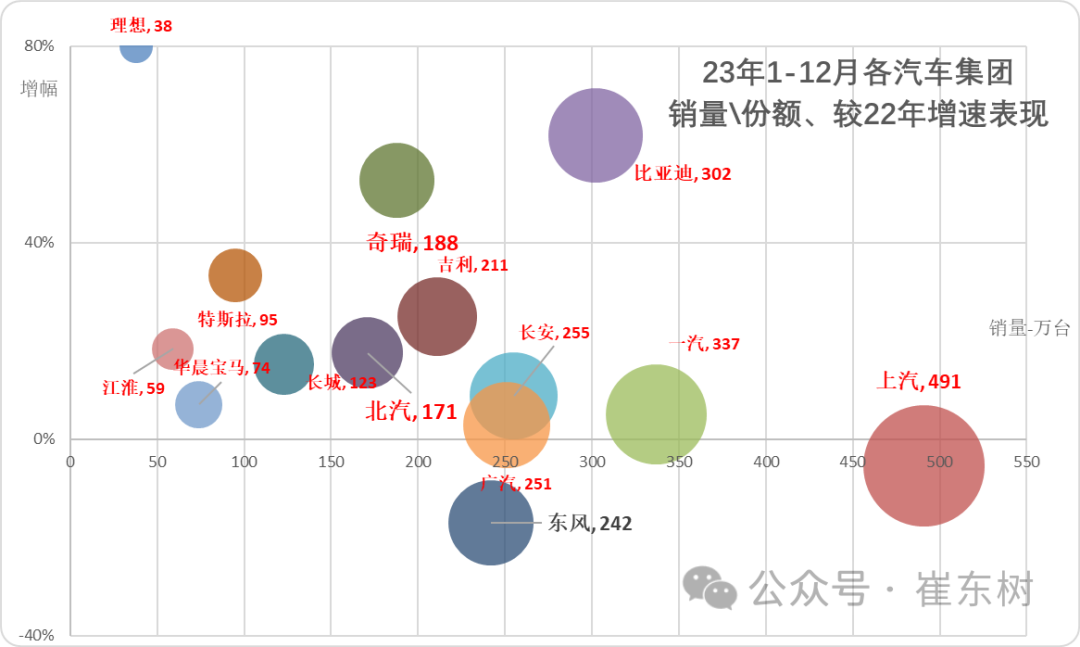

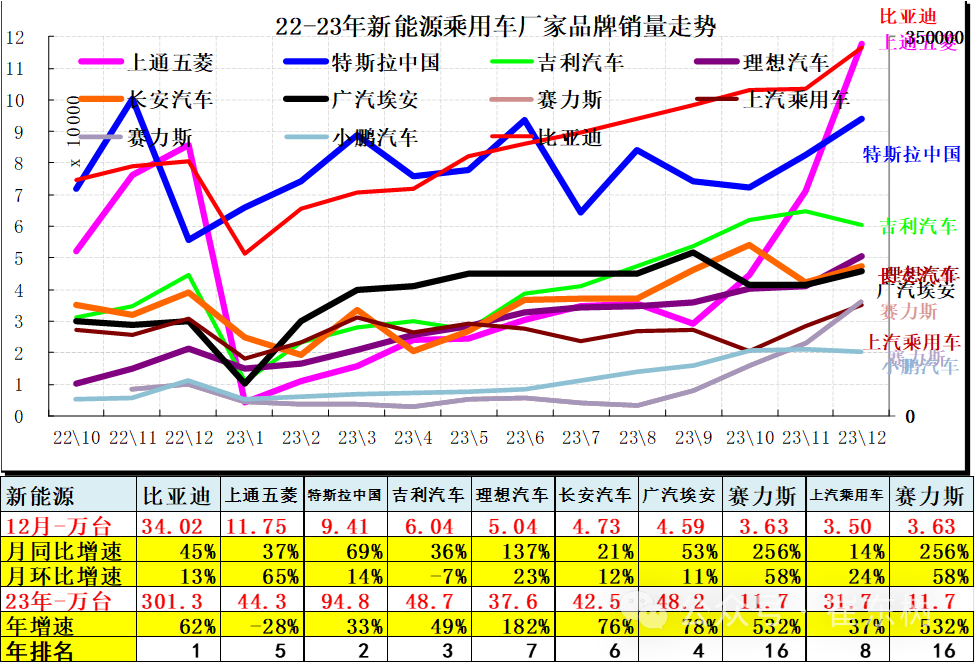

2023年初新能源推动车市走势分化。央企三强总体分化,部分国企掉队。比亚迪等新能源企业的表现很好;奇瑞、特斯拉今年的表现相对较强。二线车企表现分化,因为新旧动能转换和新能源车持续亏损压力,自主品牌中小企业分化严重低迷。

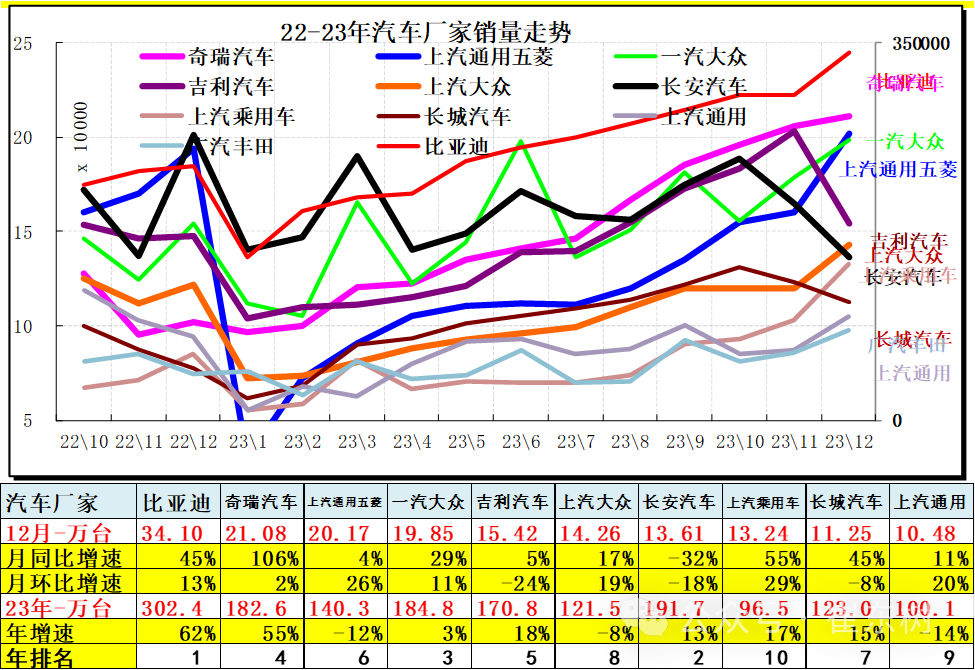

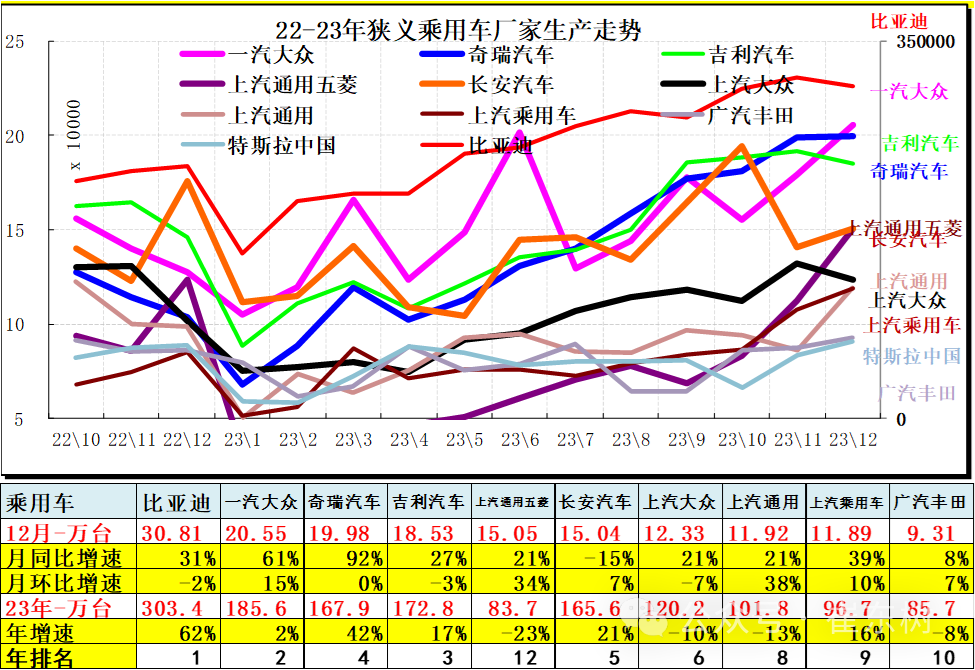

12月车市相对较强,冬季车市较强,各家走势分化。部分主力厂家环比上月出现较大增长,比亚迪、奇瑞、吉利等持续走强。

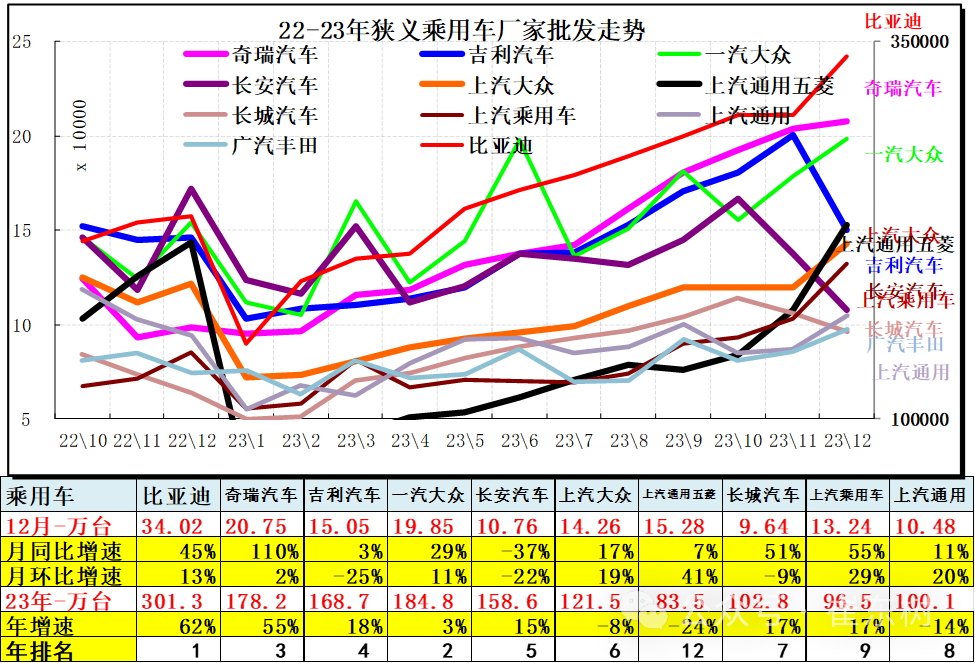

2023年全年厂家狭乘销量累计2553.23万台,累计增速10.4%;12月狭乘销量合计271.36万台,同比增长22.2%,环比上月增长6.6%。

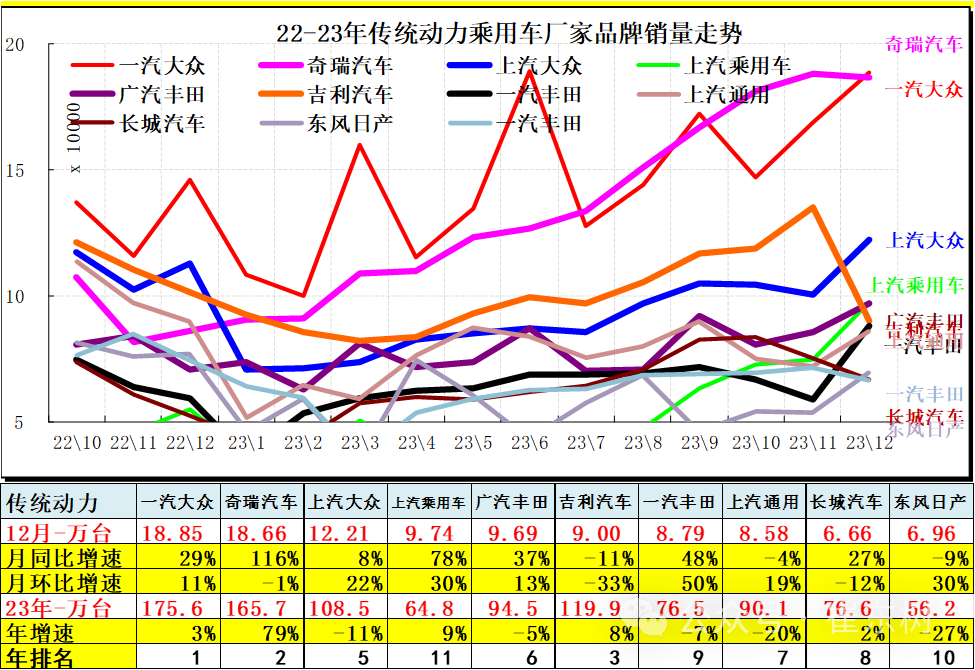

12月主力车企总体偏弱,自主强,合资车企12月稍有恢复。比亚迪12月领军,一汽大众较强。奇瑞汽车、吉利汽车、长安汽车占据领先地位。

乘用车主力厂家阵营迅速分化,新能源车为主的厂家表现较强,自主表现分化尤为明显。

2023年全年厂家狭乘零售累计2170万台,累计增速6%;12月狭乘销量合计235万台,同比增长8%,环比上月增长10%。

12月生产环比走势总体较强,比亚迪、吉利、上汽大众等的生产环比11月下降。

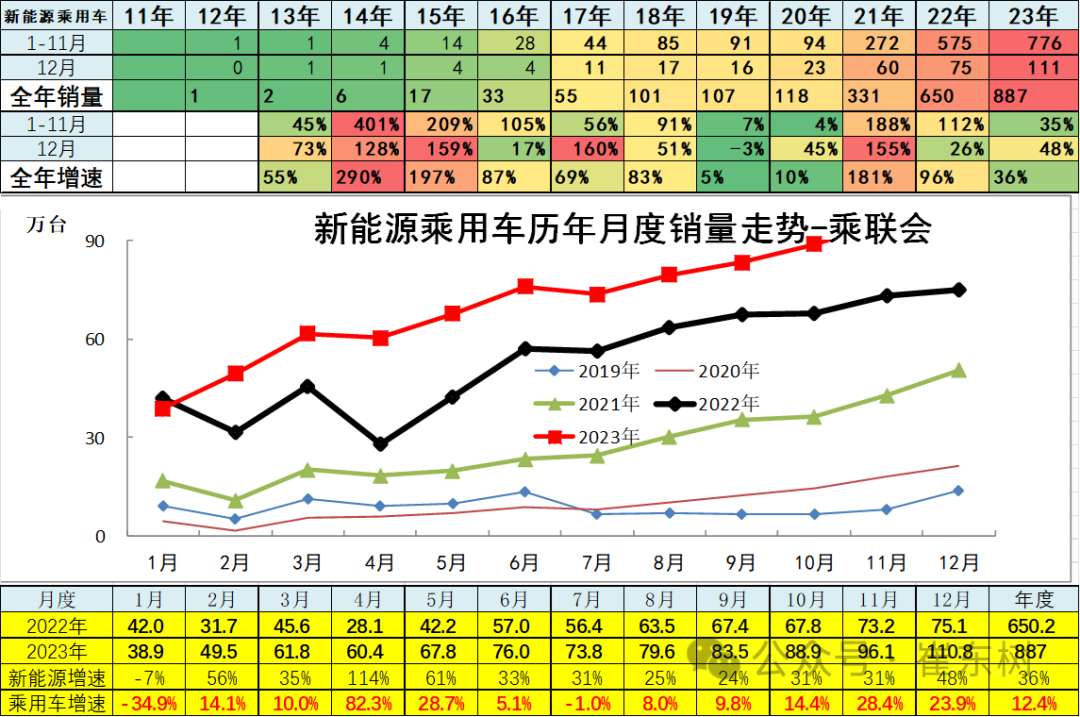

新能源乘用车2022年销量650万台,同比增长96%。2023年1-12月新能源乘用车市场887万,走势平稳增长,12月销量111万的增长很好。

近期新能源市场进一步分化,比亚迪(01211)和特斯拉(TSLA.US)强势上涨,广汽埃安、长安汽车(000625.SZ)、吉利等增速很强。上汽通用五菱、奇瑞等调整。理想和蔚来表现很好。

2022年传统燃油狭义乘用车销量1666万台,较2021年同期累计降6%;2023年12月传统狭义乘用车销量161万台,较去年同期同比增9%,环比上月微增。

常规乘用车的持续下行带来较大的市场压力。传统车的走势相对低迷,希望传统车也能稳定并回复增长。

常规动力乘用车合资车企为主的局面逐步改变,奇瑞、吉利(00175)和合资三强的市场仍是领军,一汽大众等走势较强,而自主品牌相对合资的燃油车优势不明显,合资车企的燃油车技术底蕴仍是超强的。

商用车市场总体走势较低,2022年同比下降30%,呈现历年少有的超低增速特征。2023年累广义商用车销量430万台,累计增速18.6%;12月广义商用车销量39.13万台,同比增长20%,环比上月增长0.1%。2023年开局低迷主要是1月基数因素,随后低基数下的各月表现较强,2023年12月的商用车增长持续较稳。

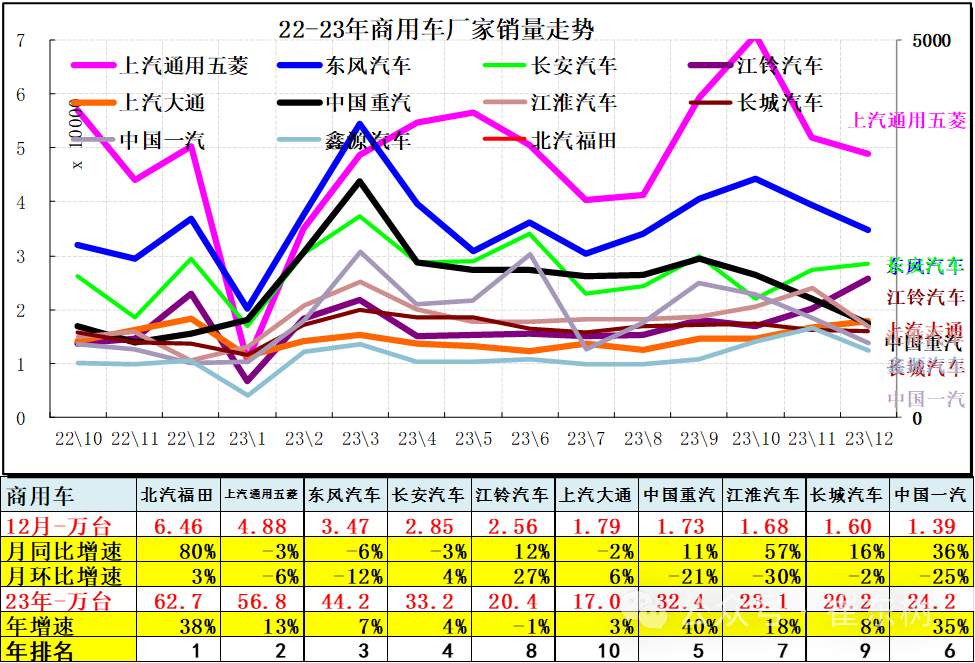

商用车市场主力厂家是上汽通用五菱、北汽福田、东风汽车、中国重汽、长安汽车等,其中重汽和江淮表现相对较强,江铃表现较平稳。重卡中的中国一汽和中国重汽表现都很好,部分二线企业走势仍有压力。

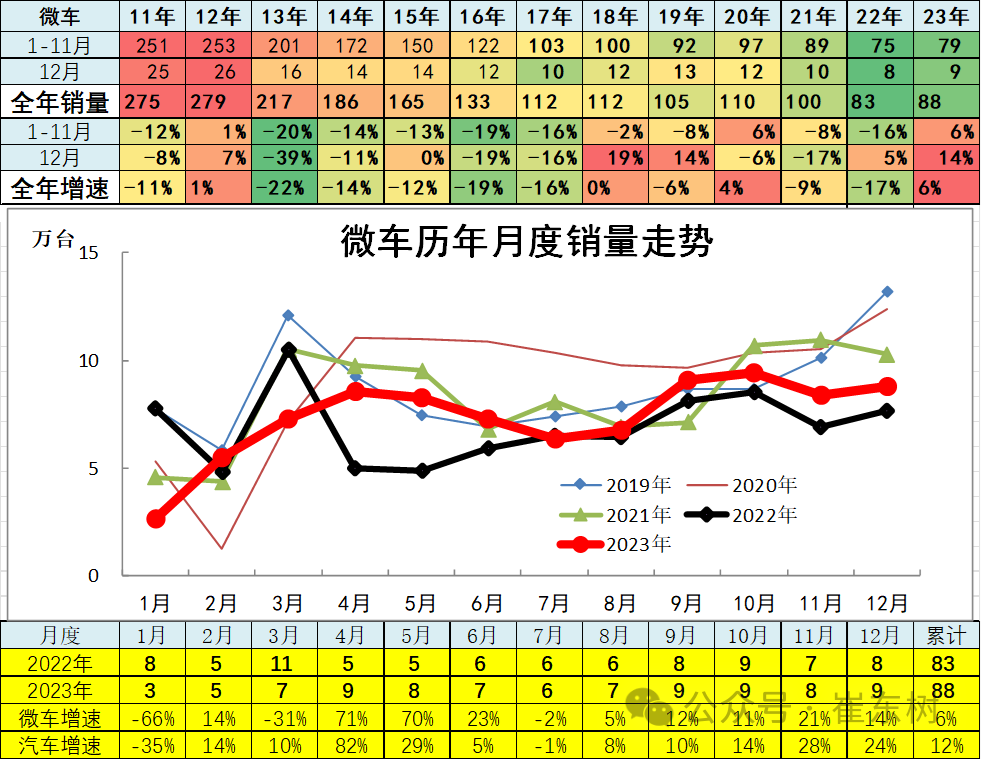

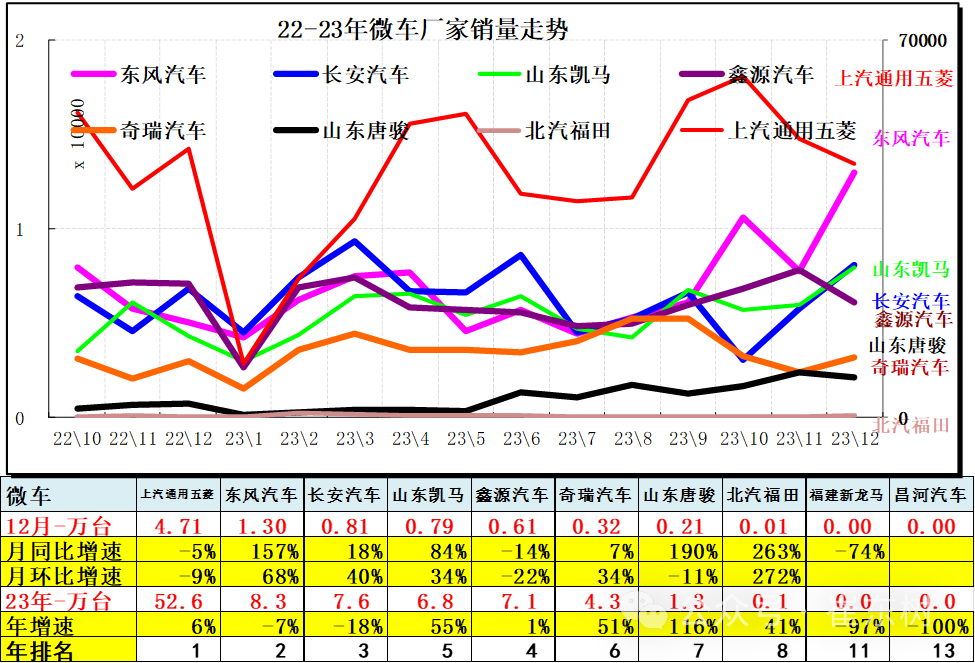

2023年全年累计厂家销量微车销量合计88.24万台,累计增速6.3%;12月微车合计销量8.77万台,同比增长14.2%,环比上月增长4.9%。

由于疫情冲击,车购税减半政策效果不明显,2022年五菱走势相对很强。2023年12月主力厂家销量恢复,上汽通用五菱、东风走势相对平稳。

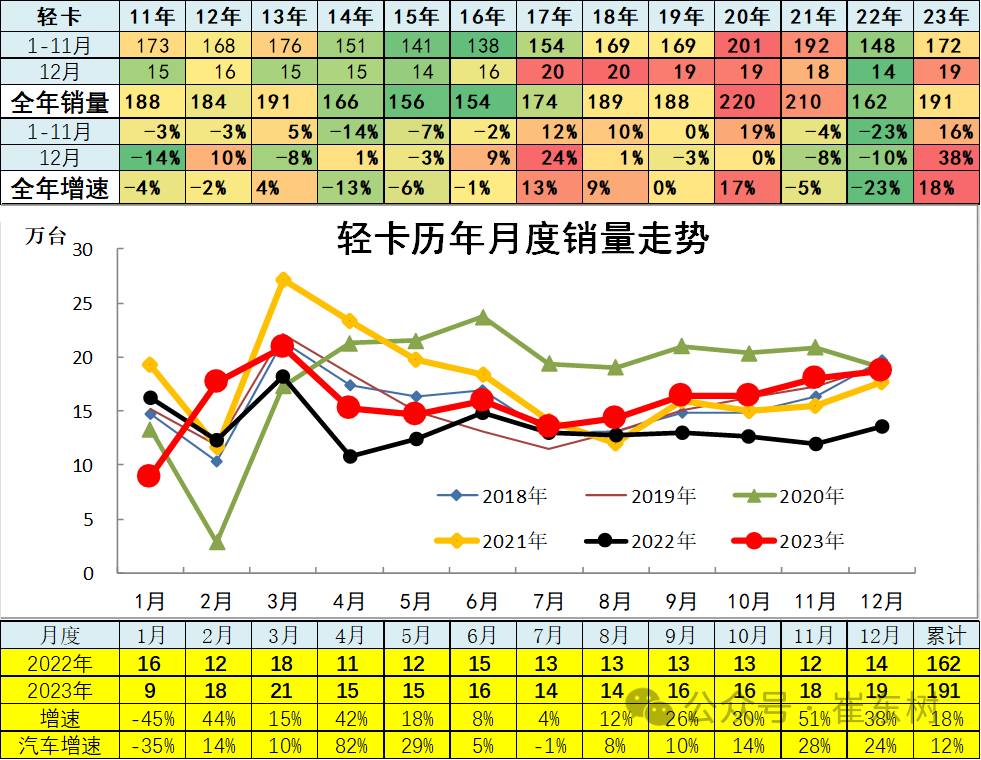

2022年卡车销量238.4万台,累计降35%;2023年1-12月厂家销量卡车累计268.11万台,累计增速22.5%;12月卡车合计销量26.02万台,同比增长50.9%,环比上月增长2.4%。

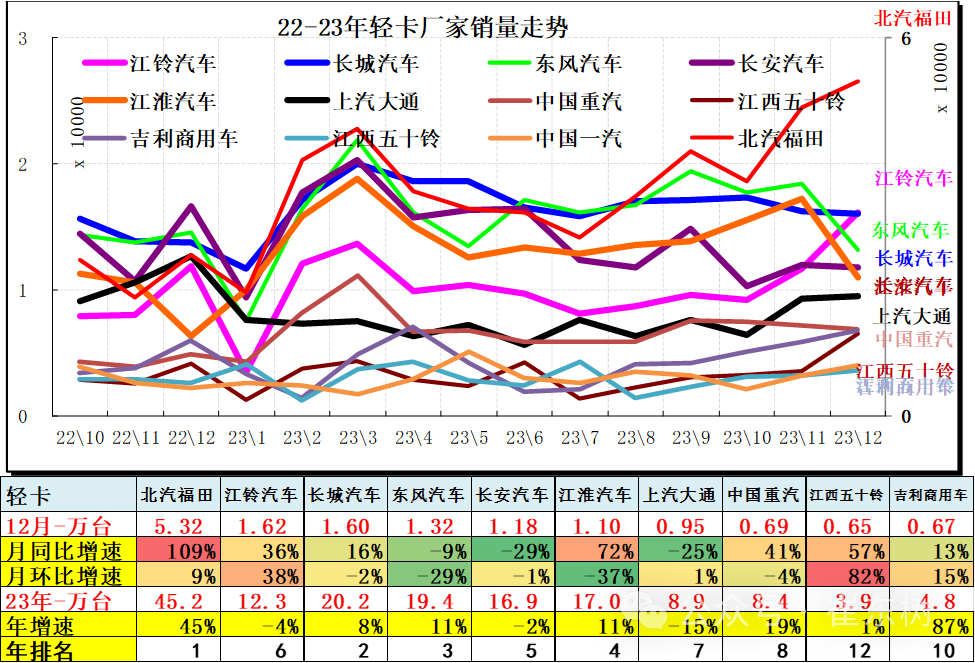

2023年全年累计厂家销量轻卡销量190.92万台,累计增速18.1%;12月轻卡销量18.76万台,同比增长37.8%,环比上月增长4%。

前期卡车高增长主要是国三柴油车淘汰的影响,各地采取强力措施淘汰国三,带来巨大换购增量,去年逐步回归常态。

2023年的轻卡主力厂家分化较明显。主力车企的福田保持超强的龙头地位。长城的轻卡走势很强,主要也是长城皮卡走势很好。

长安已经从微卡强势企业升级成为轻卡第二阵营强势企业。

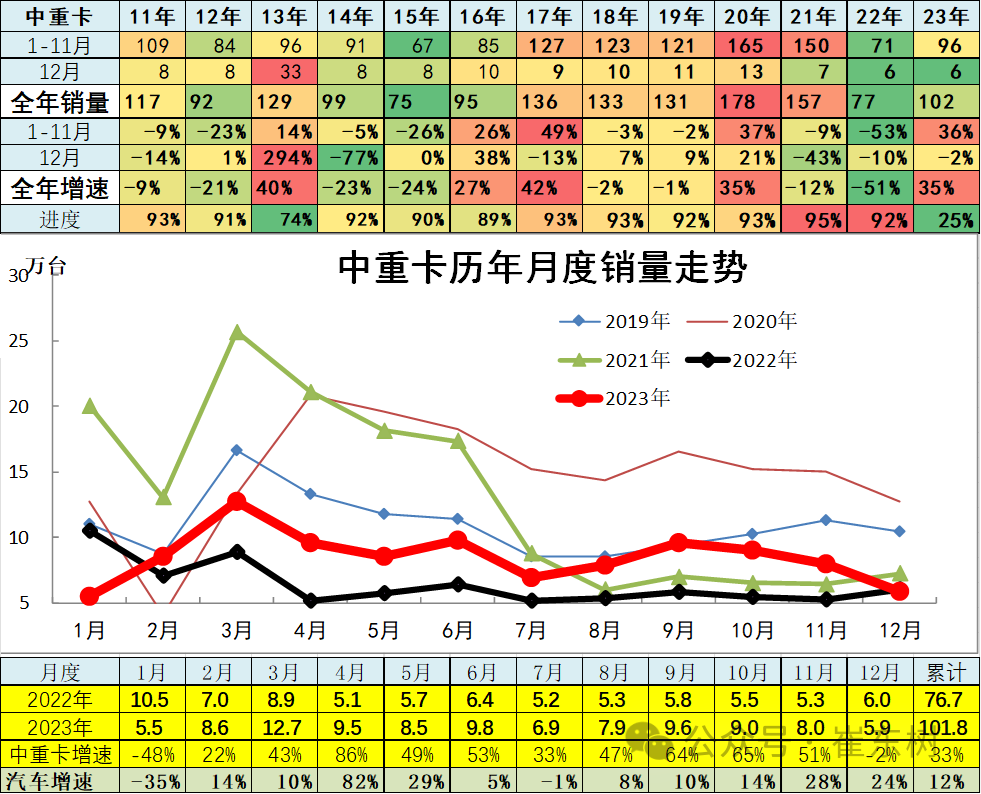

2019年全年累计中重卡销量131.36万台,累计降0.9%;2020年全年累计中重卡销量177.8万台,累计增速35%;2021年全年累计中重卡销量157.2万台,累计降12%;2022年中重卡销量76.75万台,累计降51%。

2023年全年累计厂家销量中重卡销量101.81万台,累计增速32.7%;12月中重卡销量5.86万台,同比降1.9%,环比上月降26.6%。

前期重卡高增长主要是电商物流拉动公路运输的需求增长,加之金融贷款的增长过快。疫情影响下的居民消费,电商化趋势进一步强化拉动物流运输,同时也有国三淘汰和投资拉动等综合因素。由于汽车金融渗透过高,问题逐步暴露,车市的消费压力较大。

2023年的主力走势分化,重汽和陕汽出口俄罗斯重卡较强,一汽重卡和福田重卡在疫情下逐步恢复。去年年末东风重卡强势拉升,今年重汽开局较强,二线重卡相对主力车企的差距仍巨大。

2022年客车销量40.82万台,累计降19.2%;2023年1-12月累计厂家销量客车合计销量43.28万台,累计增速21.7%;12月客车合计销量4.75万台,同比增长28%,环比上月增长11.7%。

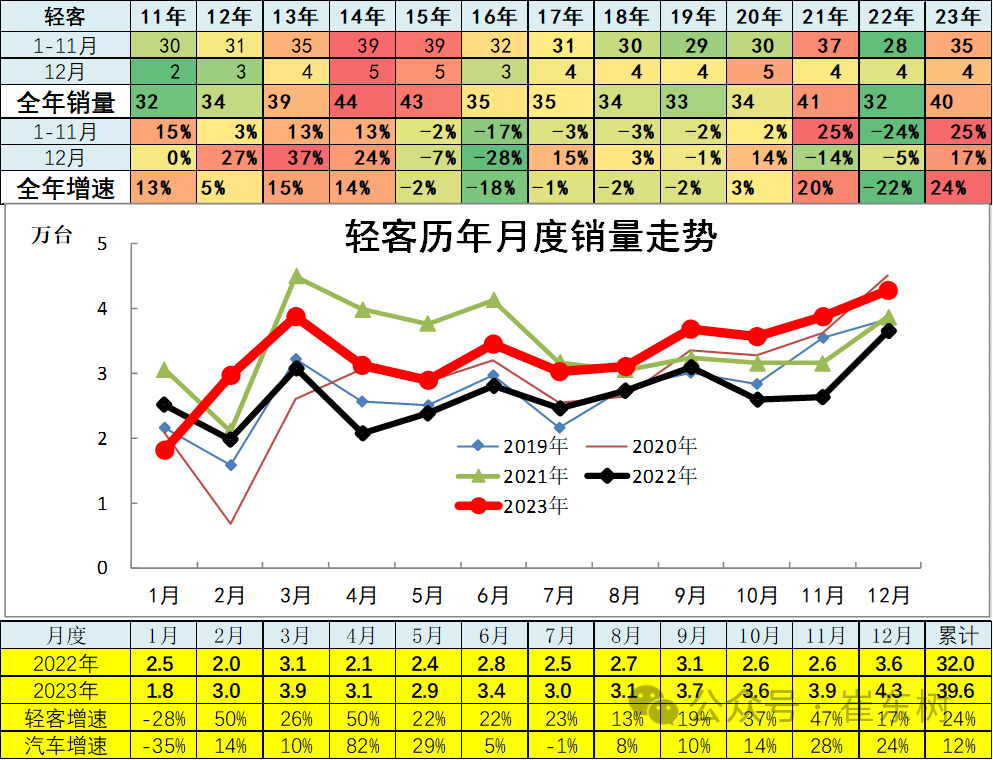

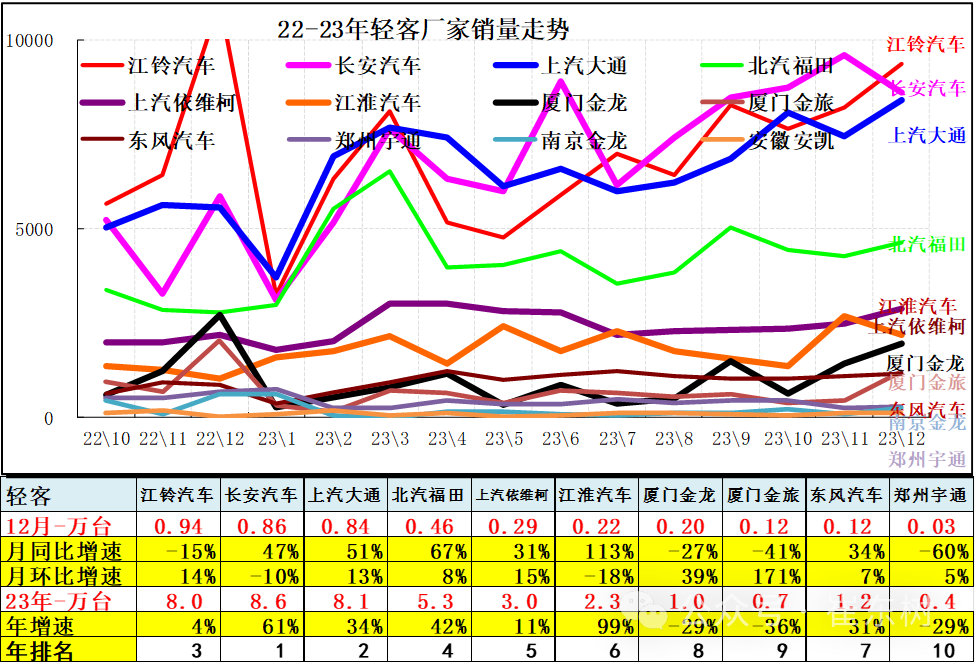

2023年全年累计厂家销量轻客销量39.63万台,累计增速23.9%;12月轻客销量4.27万台,同比增长17.1%,环比上月增长10.3%。

轻客企业的走势相对平稳,近期波动不大。由于轻客新能源的突破速度较快,专用车的走势很强,因此轻客的市场增长较好。

近期的轻客市场持续平稳走弱,二线厂家崛起。近两年江铃(000550.SZ)走势超强,其次是上汽大通和长安(000625.SZ)的走势较强。上汽大通的出口表现很强。

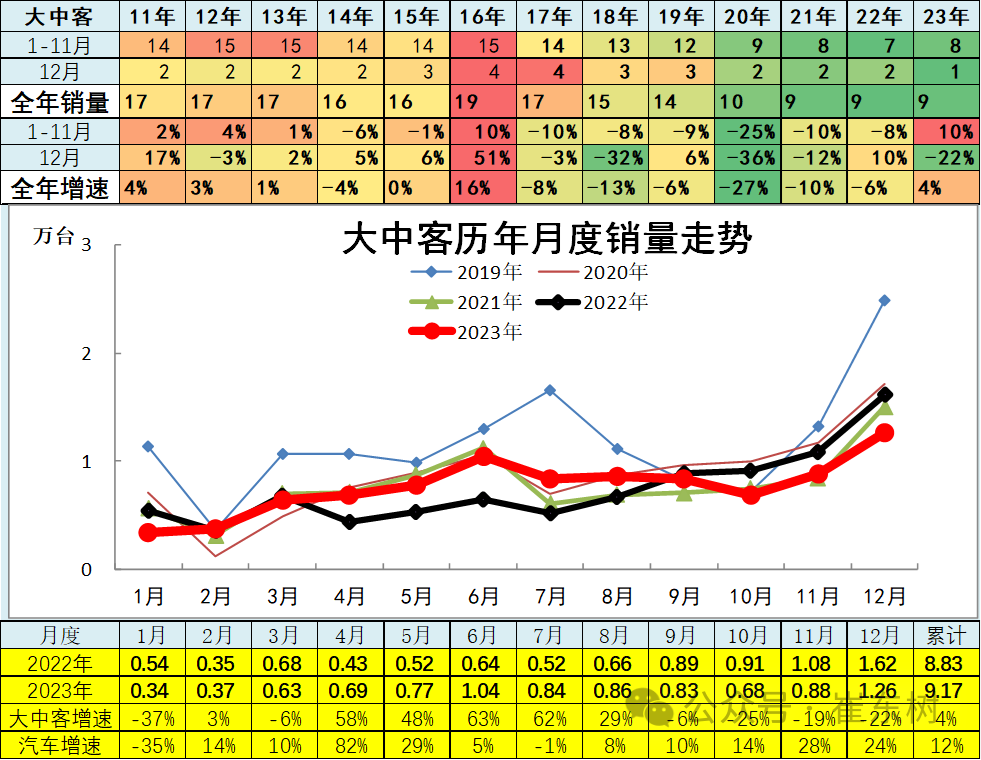

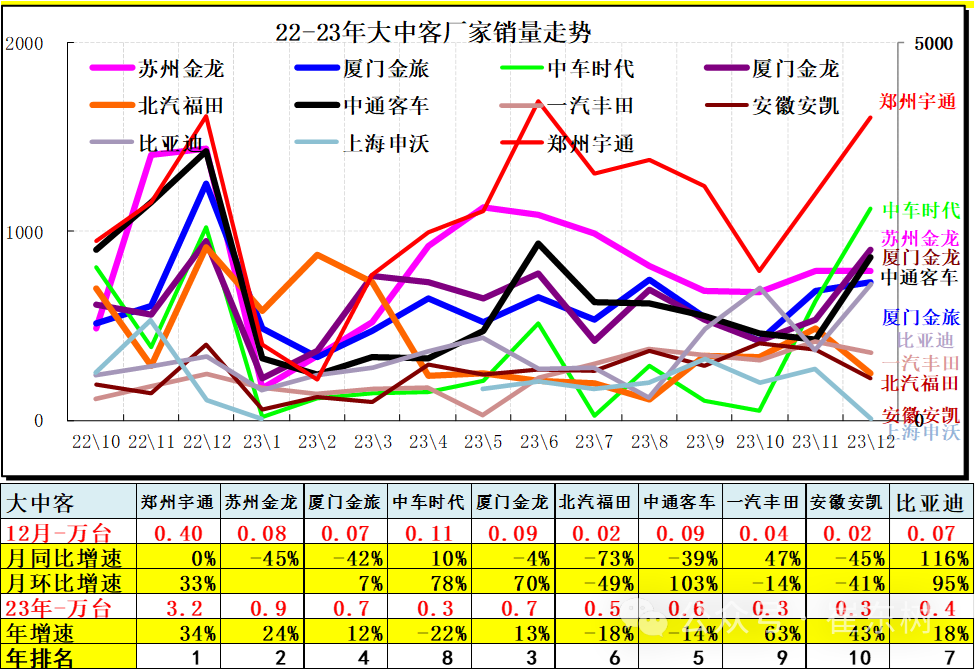

2020年累计大中客销量10.4万台,累计降27%;2021年累计大中客销量9.36万台,累计降10%;2022年大中客销量8.83万台,累计降5.6%;2023年全年累计厂家销量大中客销量9.17万台,累计增速3.9%;12月大中客销量1.26万台,同比降22.2%,环比上月增长43.1%。

前两年大中客表现较强,同比增长出现高增长,增长主要是因为新能源公交车的抢补贴行情,同时也是地方政府推动的结果。2023年疫情影响消退,因此大中型客车有恢复的机会,但目前地方政府缺钱,公交类车型表现一般。

2022年大客市场仍依靠新能源客车为主的乱象,随着政策退出,客车透支较明显。2023年12月宇通客车超强,苏州金龙车12月环比增幅较小。中车时代、一汽丰田等客车12月同比增长较好。12月的大中客市场的二线车企表现较好。

扫码下载智通APP

扫码下载智通APP