雅保(ALB.US)2023Q4和全年经营活动报告:全年净销售额增长 31%

2023年全年业绩(除非另有说明,所有百分比变化均为同比比较)-

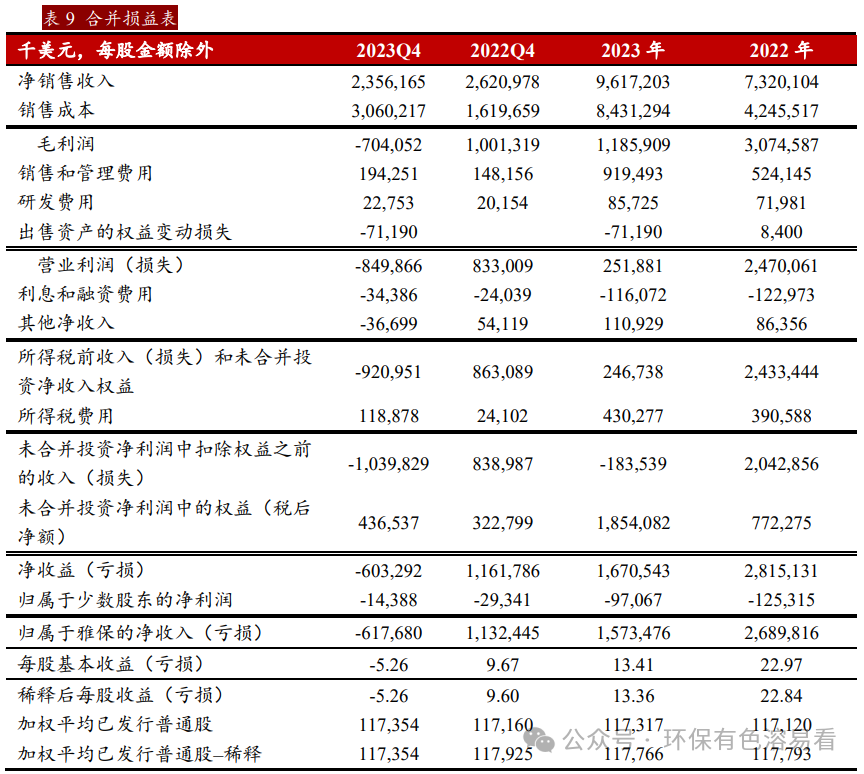

净销售额达96亿美元,为公司历史最高,增长31%,其中总销量增长21%;锂盐销量增长35%;-

净利润达16亿美元,即稀释后每股收益13.36美元,为公司历史第二高,其中包括中国较低的成本或可变现净值(LCM)税前费用以及税务评估津贴费用,均记录在第四季度;-

调整后的EBITDA为28亿美元,或不包括6.04亿美元的LCM费用后的34亿美元,这与之前的预期一致,因为销量增加抵消了定价下降;- 调整后摊薄每股收益为

15.22 美元,或不包括 LCM 费用和 2.23 亿美元的税务评估津贴费用后的22.25 美元,这与之前的展望一致。

2023年第四季度业绩及近期要点(除非另有说明,所有百分比变化均为同比比较)- 净销售额达 24 亿美元,主要由锂盐销量增长35%推动;- 净亏损 6.18 亿美元,或摊薄后每股亏损 5.26 美元,包括可变现净值(LCM)费用和税务评估津贴费用;- 调整后 EBITDA 为-3.15 亿美元,即 2.89 亿美元(不包括 LCM 费用);- 调整后摊薄每股收益为-5.19 美元,即 1.85 美元(不包括 LCM 费用和税务评估津贴费用);-宣布的积极措施预计将释放超过 7.5 亿美元的现金流,包括减少资本支出、成本和营运资金;- 眉山锂加工厂于2023年12月完成机械竣工;- 被《新闻周刊》评为美国最多元化的工作场所之一和美国最负责任的公司之一;入选 JUST Capital 2024 年 JUST 100 强;- 完成对公司信贷协议的修正,以确保持续的财务灵活性;修正采用了更新的EBITDA调整定义,更准确地反映了雅保在Windfield(Talison)合资企业中的战略所有权的价值;- 介绍了2024年全年展望考虑因素,包括基于锂市场价格的储能业务预估,并采用类似于公司修订后信贷协议中更新的EBITDA调整定义。

雅保首席执行官 Kent Masters 表示:“雅保2023年全年业绩达到了公司历史上第二高的盈利,这得益于我们全球团队的纪律性和专注力。展望未来,我们正在采取行动增强我们的财务灵活性,同时推进近期增长,并保留未来创造价值的机会。作为我们服务的最终市场的全球领导者,我们对我们投资组合中的项目和我们利用世界一流资源和行业领先技术的能力充满信心。”

2023 Q4 业绩情况

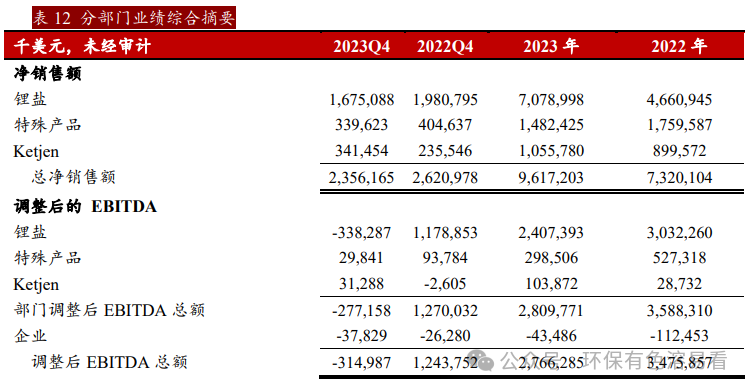

2023年第四季度净销售额为24亿美元,相比之前年同期的26亿美元有所下降。这10%的减少是由于锂市场价格下降所致,但部分被储能销量的增加以及Ketjen销量和定价的增加所抵消。雅宝应占净亏损为6.177 亿美元,比去年同期减少18亿美元,调整后的EBITDA为-3.15亿美元,比去年同期减少16亿美元,定价较低、锂市场价格下行和销售成本中锂辉石定价的提高,产生了6.04亿美元LCM费用,由于库存时间安排而导致的股权收入增加部分抵消了这一影响。

2023年第四季度的实际所得税率为-12.9%,而2022年同期为2.8%。2023 年的税率受到与中国评估津贴相关的2.23亿美元所得税费用记录的影响,而2022年则受到澳大利亚释放重大评估津贴的影响。经调整后,2023年第四季度和2022年第四季度的有效所得税率分别为(12.7)%和14.0%。

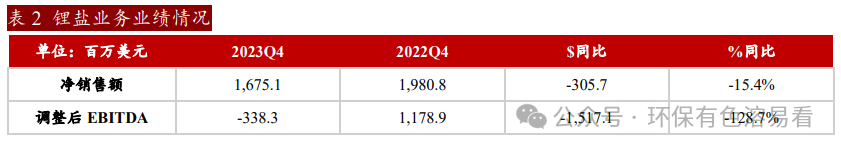

各业务部门业绩锂盐业务

由于锂市场定价较低,扣除外汇后的定价较低(同比-50%),锂盐业务净销售额为 17 亿美元,同比减少了3.057 亿美元(-15%)。销量同比增加 (+35%) ,主要与智利 La Negra III/IV 扩建以及代工增加以满足不断增长的客户需求有关。调整后的 EBITDA为-3.383 亿美元,同比减少了 15 亿美元,原因是锂市场定价较低和销售商品成本中锂辉石定价较高,导致LCM费用达到6.04亿美元,这足以抵消销量的增加。

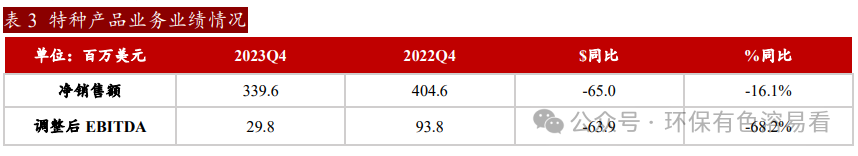

特种产品业务

特种产品净销售额为 3.396亿美元,减少了6500万美元(-16%),主要是由于扣除外币后的定价下降(-15%)和销量下降(-2%)。调整后的EBITDA为2980万美元,减少了6390万美元,主要是由于净销售额降低。销量和价格都受到了需求疲软的影响,尤其是消费电子产品。中东地区的业务继续正常进行,但存在一些运输延误和加工材料供应紧张的情况。

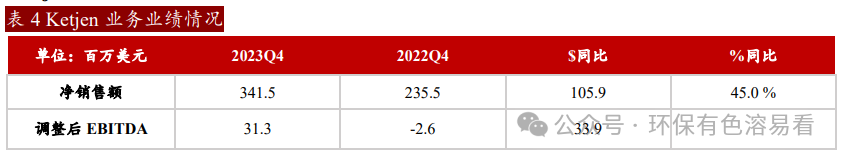

Ketjen业务

Ketjen净销售额为3.415亿美元,比去年同期增加了1.059亿美元(+45%),原因是销量增加 (+37%) 和扣除外汇的定价更高 (+7%)。调整后的EBITDA为3130 万美元,增加了3390 万美元,因为销售额的增加被原材料成本增加的压力部分抵消。

更新调整后的EBITDA定义从 2024 年开始,公司将出于财务会计目的更改调整后 EBITDA 的定义。更新后的定义包括雅保 (Albemarle) 在泰利森合资企业税前收益中所占的份额,而之前的定义则包括雅保 (Albemarle) 在泰利森 (Talison) 税后净收益中所占的份额。这一计算与2024年2月信贷协议修正案中的契约定义一致。

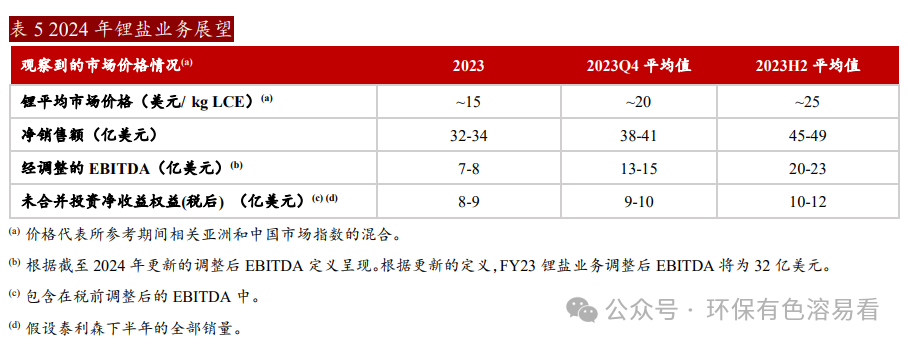

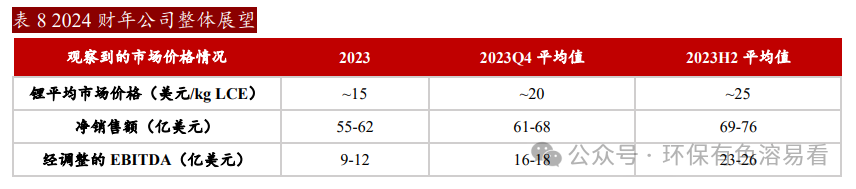

2024年展望考虑因素锂盐市场价格情景下表反映了基于最近观察到的锂市场价格情景对雅保锂盐部门的预期结果。范围基于预计 2024年锂盐产量较2023年增加10%至20%。

所有这三种情况都假定锂盐业务与当前合同中的市场定价持平,还假定锂辉石的平均定价为碳酸锂当量(LCE)价格的10%,而其他成本则假设为不变。

特种产品和Ketjen业务展望特种产品前景反映出消费电子产品和弹性体的持续疲软,部分被油田服务、农业和制药等其他终端市场的强劲需求所抵消。预计2024年上半年需求能见度仍较低。特种化学品展望假设中东地区运营继续正常,但会出现一些运输延误和加工材料供应紧张的情况。

Ketjen 的前景假设预期炼油厂利用率高将推动销量增加,而清洁燃料技术 (CFT) 产品则主要推动定价上涨。

其他展望雅保预计其2024年的资本支出将在16亿至18亿美元的范围内,低于2023年的约21亿美元。这一支出水平反映了对较大项目的重新调整,以便专注于那些进展显著、接近完成和启动阶段的项目。

公司整体展望公司的全年展望是在考虑了以上特种产品、Ketjen和企业前景考虑因素以及三种锂盐市场价格情景的基础上构建的。

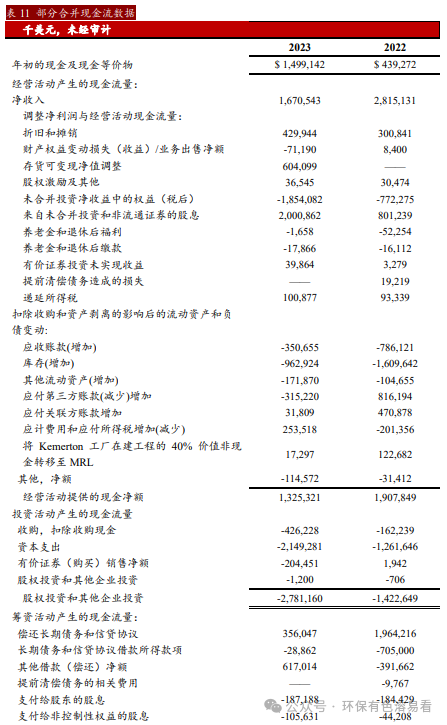

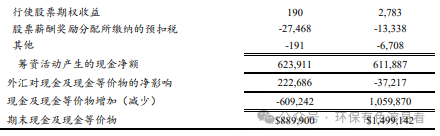

现金流和资本配置截至2023年12月31日的全年运营现金为13亿美元,与前一年同期相比减少了7.476亿美元。这是由于调整后的 EBITDA 和营运资本变化较低,主要是由于锂定价较高导致应收账款和库存增加,但部分被股权投资收到的股息增加所抵消。资本支出为21亿美元,与上年同期相比增加了8.876亿美元,主要系公司投资了锂盐和特种产品的产能以支持增长。

资本支出主要集中于高回报项目,以扩大雅宝的全球加工产能和世界一流资源组合,以及生产力和成本节约计划。2023年底,眉山锂盐加工厂机械竣工。2024年主要的资本活动将包括眉山锂加工厂的调试;完成Kemerton锂加工厂1号和2号产线的调试工作,并将重点放在3号产线的建设上;并优先处理Mountain Kings锂辉石矿山的许可活动。

雅保的主要资本分配重点是投资于内生和外生机会,以推动盈利增长,保持其财务灵活性和投资级信用评级,并为其股息提供资金。

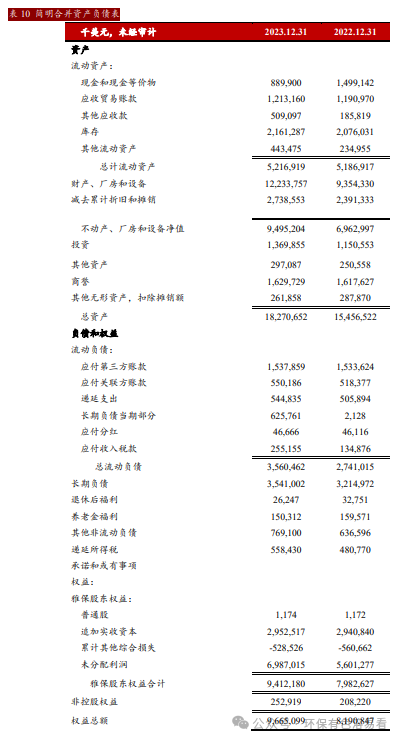

资产负债表和流动性截至2023年12月31日,雅保的流动资金估计约为19亿美元,其中包括8.899亿美元的现金及等价物、8.8亿美元的循环贷款和1.04亿美元的其他信贷额度。

2024年2月9日,雅保完成了对其信贷协议的修订,以确保持续的财务灵活性。修订采用了更新后的EBITDA调整定义,该定义将Talison的税前股权收益纳入公司的财务契约中。这种呈现更加准确地反映了对Talison战略投资的重要性和财务贡献,平滑了价格波动和库存时间的影响,更接近地代表 EBITDA 的衡量标准。

如上所述,从2024 年开始,公司将出于财务会计目的更改调整后EBITDA 的定义。更新后的定义包括雅保 (Albemarle) 在泰利森合资企业税前收益中所占的份额,而之前的定义则包括雅保 (Albemarle) 在泰利森 (Talison) 税后净收益中所占的份额。2023年调整前后的EBITDA对比见下表。

扫码下载智通APP

扫码下载智通APP