AIPC风起, 不够硬核的易点云(02416)能否接住泼天利好?

近期以来,一种“似新非新”的新概念席卷了整个PC市场。

过去几年,传统的PC行业一直笼罩在销量不振的阴霾中,但进入2024年,市场普遍认为,PC市场似乎有望重回增长轨道。

据Canalys数据显示,2023年Q4,全球PC市场出货量同比增长3%,结束了连续七个季度的同比下滑。这一数据的逐步回暖,预示着行业有望复苏。远期来看,根据QYResearch最新报告“全球笔记本电脑市场报告2023-2029”显示,预计2029年全球笔记本电脑市场规模将达到1656.7亿美元,未来几年年复合增长率CAGR为3.2%。

市场对于商用PC行业后续的乐观预期,主要离不开AIPC这一概念的催化。

据悉,在生成式AI掀起的热潮下,巨头纷纷加码布局,AI PC有望重新燃起了PC市场新的希望,并在2024开启“AIPC元年”。

比如说,英伟达近期发布本地大模型应用ChatWithRTX对于AIPC软硬件定义有标杆意义。而不久前,英特尔还启动AIPC加速计划,目标2025年为1亿台PC实现AI特性,并即将发布首款AIPC芯片;高通则发布下一代PC旗舰平台骁龙XElite,支持运行130亿+参数的模型;联想发布全球首款AIPC,支持运行个人大模型。

鉴于这一发展背景,易点云(02416)作为中国商用PC市场的主要参与者,无疑将受益于行业复苏回以及新技术带来的发展红利。

这一利好,显然也直接体现在其股价上。2月22日,易点云股价开始暴力拉升,盘中一度涨超30%,最终收涨26.89%至4.2港元。23日,该股价延续涨势继续拉升,截至收盘上涨8.81%,报于4.57港元,总市值为26.455亿港元。

(行情来源:智通财经APP)

然而,凭实力来说,易点云能够接住这一波泼天利好吗?

AIPC风起,商用PC市场乘势

易点云此次股价狂飙,主要还是源于AIPC深入发展带来的利好效应,那么AIPC究竟是何方神圣。

据悉,如果从出货量来看,PC整体呈现周期性的特征。2017-2019年,全球PC出货量基本保持稳定,出货量维持在2.6亿台左右。2020-2021年疫情影响,对远程办公、在线娱乐等需求增多,PC出货量呈现上升态势,2021年全球PC市场出货量同比增长15.18%,达到3.49亿台;2022年,受全球宏观经济等因素影响,PC产业出现了两年的下行调整。

现如今,受PC换机潮和AI集成驱动的影响,全球PC出货量将加速增长,而AIPC将逐步提升渗透率。

据了解,PC在场景、算力、安全性等方面优势显著。场景层面,PC模态交互能力丰富、承载场景全面,面向工作、学习、生活等场景,AIPC可以提供个性化创作服务、私人秘书服务、设备管家服务,商业落地路径顺畅;算力层面,PC是个人拥有的性能配置最高的设备之一,可以支撑大模型低成本、高效率响应;安全层面,PC是个人用户重要的本地存储终端,端侧大模型数据无需上传至云端,能够在保护隐私的前提下实现个性化的大模型体验。

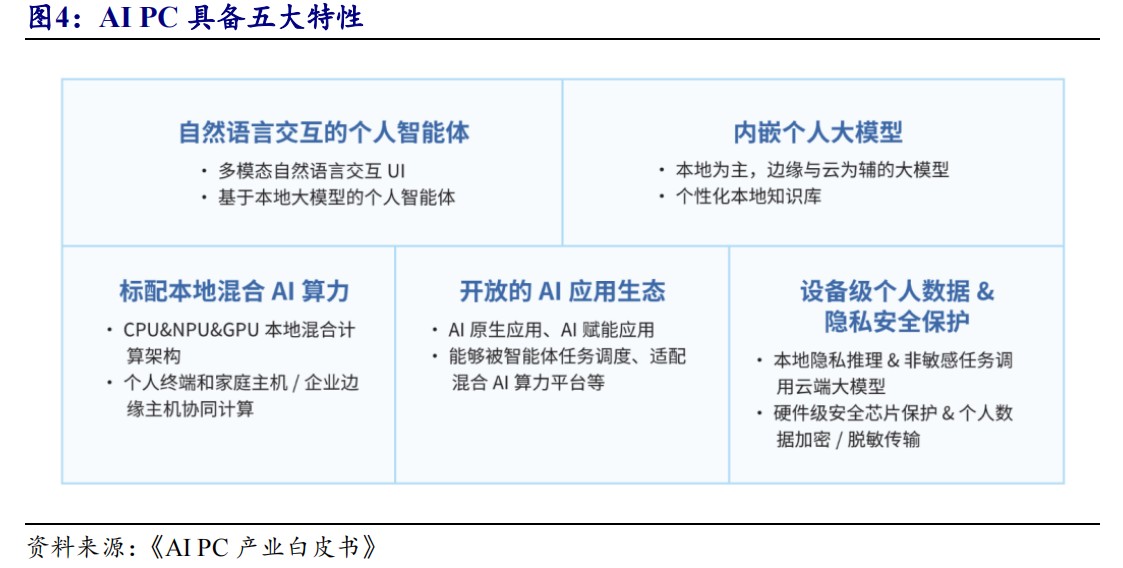

以PC为支点,AIPC更是五大特性,支持运行个人大模型。据《AIPC产业白皮书》,AIPC具有五大特性:一是内嵌个人大模型,拥有个性化本地知识库;二是具备CPU、GPU、

NPU本地混合AI算力;三是拥有开放的AI应用生态;四是可运用自然语言交互;最后则是拥有设备级个人数据和隐私安全保护。

(数据来源:开源证券)

可以看到,随着AI技术的应用与发展,Windows系统的不断升级以及巨头的的纷纷加码,商用PC市场显然将迎来重要更新周期。

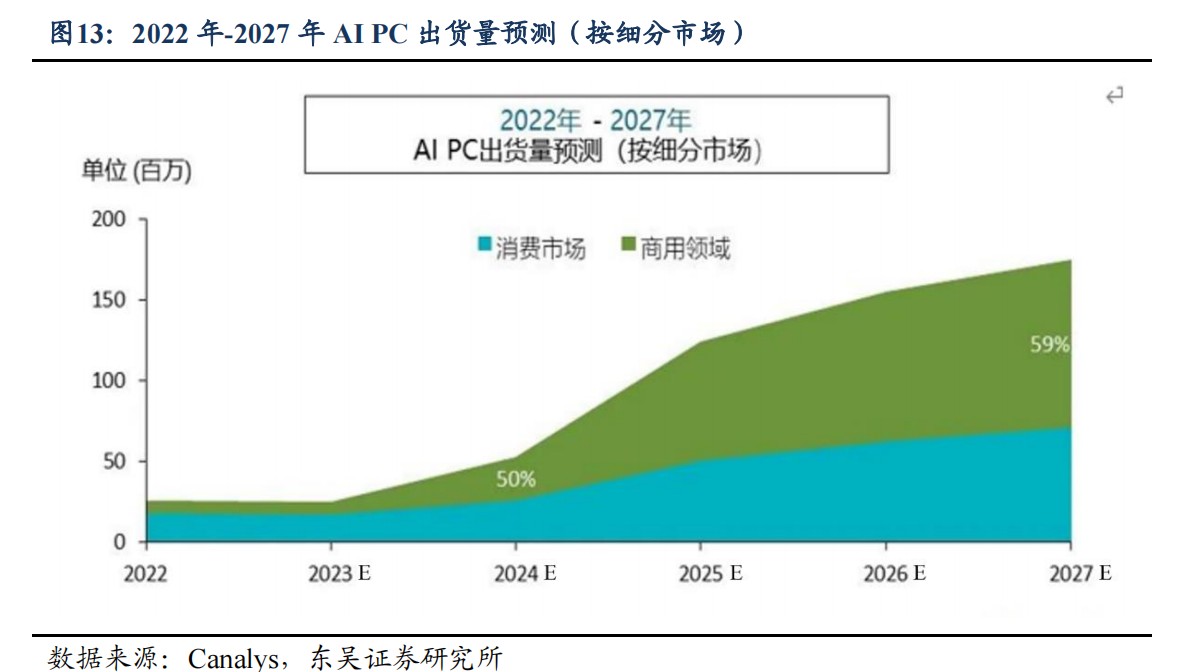

据Canalys预测,2023年市场对Windows10的支持已经接近尾声,为用户迁移到AIPC提供了机会。随着AI功能的优势日渐明显,商业应用将激增,到2025年,整个类别的出货量将超过1亿台。到2027年,AIPC出货量将超过1.7亿台,其中近60%将部署在商用领域。

由此,于深耕商用PC赛道的易点云而言,无疑“风来了”。

“硬实力”不够硬核,成长力存疑

对于企业来说,“风来了”固然重要,但“硬实力”亦是不可或缺。

据智通财经APP了解,易点云成立于2015年,是一家科技赋能办公IT服务提供商,以订阅方式为企业客户(主要包括中小企业)提供一站式办公IT服务,业务主要涵盖随用随还办公IT综合解决方案、设备销售、SaaS等办公IT托管服务。

该公司以二手电脑交易起家,品牌原为“易点租”,其推出的所谓“办公IT综合解决方案”,实质上属于租赁经济的一种,简而言之也就是电脑“包租公”。

进一步透视业务结构,随用随还办公IT综合解决方案是易点云的最主要业务,近年来该项业务占比基本均在80%以上,至2023上半年,该项业务占比高达87%。该业务是将电脑及相关办公设备租赁给客户,帮助客户实现轻资产运营,易点云从中赚取设备本身价格与租金的差价。

从行业前景看,随着商用PC热潮进一步来临,易点云所处的中国企业用量付费模式办公IT服务市场,确实具有较大的发展空间。

然而,事实上目前的易点云却仍受困于重资产这一发展模式,进而也导致其基本面表现不佳。

据财报数据显示,2023年上半年,该公司实现收入6.36亿元人民币,同比减少3%;期内亏损8.82亿元,同比增加41.2%;经调整净利润2832.8万元,同比减少61.6%。

据公司公告称,收入减少主要由于随用随还办公IT综合解决方案收入减少。其中,随用随还办公IT综合解决方案收入为5.53亿元,同比减少5.0%,主要由于公司基于市场情况,降低主流设备的订阅费用,以获取订阅设备数量的增加。

主业收入规模缩水、盈利能力下降的同时,易点云亦显现出明显的重资产模式“通病。”

2023年上半年,易点云共拥有约45000家活跃企业客户及115万台在服务设备。期内,易点云的租赁电脑设备账面价值为13.69亿元,占比超过60%。重资产模式之下,设备亦会持续不断的产生折旧成本。上半年该公司收入下滑的同时销售成本继续增加,这也是由于设备数量增长所带来的折旧成本的增加至2.05亿元,上年同期为1.95亿元。

折旧成本增加的同时,易点云的资金流动性也较为紧张。

据财报数据显示,截至2023上半年,易点云的流动与非流动借款合计高达14.80亿元,近几年来其借款总额均超10亿元。其中主要为流动借款,2023上半年为10.55亿元,其流动负债为15.94亿元,流动借款在其中占比高达66%。

此外,近年来该公司的应收账款也始终高居不下,2019-2023上半年,应收款项分别为0.91亿元、1.12亿元、1.95亿元、2.14亿元与2.57亿元,2023上半年同比增长32.34%。

或由于易点云硬实力仍不够硬核,拉长周期来看看,该股价整体走势长期向下。2023年5月25日,易点云以10.19港元/股的发行价登陆港股市场,然而截止至今,去股价已经累跌超50%,并于近日下探至上市以来的新低价,为2.85港元。

由此可观,对于硬实力不够硬核的易点云来说,能不能接住这一波泼天利好,恐怕还需画一大大的问号。毕竟“打铁还需自身硬”,自古以来都不是说说而已。

扫码下载智通APP

扫码下载智通APP