锂电池企业的2024年:是停产、裁员和降价?

以史为鉴,动力电池厂的2024,可能伴随着电池厂的倒闭、人员的裁员和被动毕业:

近日,市场上风声鹤唳,2023年末,随着几家车企举步维艰的底色凸显,裁员风波不断,似乎终于要蔓延至紧密的供应上游-动力电池企业;

动力电池PACK企业作为新能源车的关键核心零部件,占据整车成本的50%左右;自2010年至今,各大主流动力电池厂商不断扩产;以期提高出货量和市场份额。

以2021年为例,中创新航加快了建厂扩产的速度,相继在常州、成都、厦门、武汉和合肥投资兴建了电池生产项目。该公司计划到2022年实现200GWh的产能,并在2025年将电池产能增加至超过500GWh,到2030年产能更将达到1TWh(即1000GWh)以上。这一系列举措展现了电池行业在未来几年内的巨大增长潜力。

而现实往往是残酷的,资本市场上,中创新航的动力电池装机量基本稳定在行业第三位(前两名分别是宁德时代和比亚迪),但装机量市占率并不高,2023年仅为8.49%,与其产能规划形成了强烈的反差。

根据欧阳明高院士的预测,到2025年,中国的动力电池出货量预计为1200GWh,然而市占率不到9%的中创新航却计划在同一年超过40%的电池产能。中创新航并不是唯一一个这样提前规划和扩产的动力电池企业,在这个行业中这种情况非常普遍。以2021年为例,蜂巢能源发布了名为"领蜂600"的战略,计划在2025年挑战达到600GWh的产能。根据预测,全球交通和储能市场在2025年的电池需求总量为1.8TWh,按照产能利用率达到75%计算,这意味着蜂巢能源公司将占据全球四分之一的份额。

主流的声音认为:目前市场上已经不再缺少电池,动力电池行业出现了产能过剩的情况,更不乐观的是,这种产能过剩并不是传统制造业容易出现的结构性过剩,而更应该称为全面过剩。

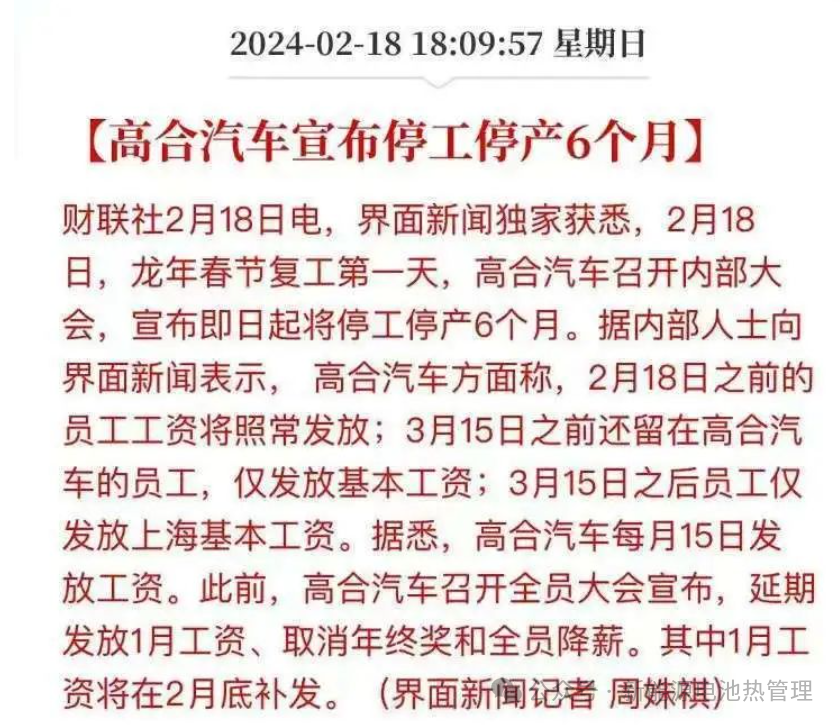

整车企业日子不好过:

这不,2月18日,一开年上班,就有一波新能源人被通知要被毕业;

内部人士、亲身经历者或许早有风声,等到靴子落地的时候,几家欢喜几家愁;

动力电池市场集中度较高,产品具备高技术门槛。那些能够在市场上流通并顺利装车的动力电池产品,基本上不存在所谓的 “低端产能” 的说法。然而,整个行业的产能过剩几乎迫使所有动力电池企业开始减慢生产速度。

可以想象的是,接下来该是价格战的愈演愈烈及可能的寡头逻辑:

随着价格战的蔓延,电池企业也受到了影响。作为行业的巨头,宁德时代已经推出了更低价格的产品,其它电池企业可能也会加入到自己的价格战中。动力电池市场的集中度很高,产品本身也需要具备高技术门槛。能够在市场上流通并成功装车的产品基本上没有所谓的“低端产能”。然而,整个行业的产能过剩使得所有动力电池企业开始放缓生产节奏。价格战已经开始蔓延,也开始“烧毁”电池企业,宁德时代作为行业的领导者,已经推出了更低价格的产品,其他电池企业或许也会跟进,加入到属于自己的价格战中。

事实上,宁德时代在1月初就已经有了降价的动作。多家媒体报道,宁德时代正在向车企推广一款173Ah的VDA规格磷酸铁锂电芯,标配2.2C倍率快充,电芯价格不超过0.4元/Wh。对比来看,磷酸铁锂电芯均价在2023年初时约0.8-0.9元/Wh,目前也稳定在0.6-0.7元/Wh的水平。

比亚迪董事长王传福曾经预测,国内市场到2024可能要0.3元/Wh的时代。现在宁德时代正在将这个预测变成现实。

无论是产品品质、品牌影响力还是研发门槛,宁德时代、比亚迪、中创新航、蜂巢能源这些占据着中国超过90%动力电池市场份额的企业和他们制造出的电池,都不能被称之为低端产能。动力电池的产能过剩,是全面的过剩。

从2022年锂电全产业链供不应求的盛状,到2023年已经转变为全产业链的产能过剩。

蜂巢能源董事长杨红新在2023高工锂电年会上表示,在全行业过剩的情况下,锂电产业显现冰火两重天:部分锂电企业的订单多,另一部分企业的订单少,装备企业受到周期性影响拉动,电池、材料企业订单尚可,但是利润不佳。

总的来看,产能过剩导致锂电企业在订单、价格、利润等多个维度出现分化。

尽管全球新能源产业增长具有确定性,但是由于全行业价格下跌,锂电产业已经处于“加量不加价”的阶段,整体利润仍受到一定的影响。

不仅如此,杨红新表示,储能赛道作为2023年锂电产业的重要增长极,内卷形势已经开始。根据目前招标情况,储能电芯价格持续创下新低。

动储双赛道都已面临产能过剩和价格危机。

不过,对比2022年底行业库存,当前行业库存水平显著降低,整体库存处于一个相对健康的水平,有利于2024年上半年新能源汽车订单的释放。

另一方面,新能源细分市场爆发,PHEV市场的崛起成为助推新能源汽车渗透率提升的重要动力。仅今年10月份PHEV销量就达31万辆,同比增长超过80%,远高于纯电市场的增速。从市场占比来看,今年10月份,PHEV车型销量占新能源汽车销量首次突破30%,达到32.4%。

杨红新表示,PHEV车型的“崛起”并不意味着技术的倒退,而是历史发展阶段所经历的必然过程。综合来看,成本、能量密度、快充、安全性等综合要素是新能源汽车行业永恒追求的主题,短期来看PHEV是重要的过渡方案,长期来看,纯电车型仍是市场主流。

杨红新表示,经历2023年的内卷后,2024年行业会更加理性,但就卷的程度,至少要持续到2025年,同样,产能过剩危机也将至少持续到2025年,应对目前的市场状况,蜂巢能源也带来几大应对思路。首先,实现产品产线的共用和平台化十分重要。电芯市场供过于求导致电芯乃至上游材料厂商库存积压,产线开工率下降,进一步带来固定资产折旧和人员成本的增加。保证产能利用率,需要就市场匹配的产品进行产线的灵活切换。

行业该“卷”向何处?

虽然从市场表现看,2023年动力电池行业贯穿“内卷”二字,但抛开价格,动力电池产品竞争可谓风起云涌。

例如,宁德时代推出磷酸铁锂“神行超充电池”,具备在10分钟内充电400公里行驶里程以及单次充电超过700公里行驶里程的能力;蜂巢能源推出短刀快充迭代升级产品,覆盖2.2C到5C全场景应用;欣旺达动力发布“闪充电池”,支持电动汽车轻松续航1000公里,10分钟可从20%充至80%SOC,让充电像加油一样快。

“‘卷’其实不见得是坏事,但不应该仅仅是‘卷’价格,要在技术路线、性能指标等产品本身下功夫。”周鑫对记者说,长期的价格战实际并不利于行业的健康发展,通过材料体系创新来实现动力电池的革新,才能打破目前的同质化竞争局面。赵杰则认为:“‘内卷’之下,企业不应仅仅依赖价格竞争,而是要通过技术差异化和产品质量的提升来赢得市场,战略也要根据终端市场(整车厂)的需求进行调整。”

在周鑫看来,动力电池行业仍要坚持技术创新,推动电池性能的提升和成本的降低,探索更安全、更环保的新材料和新技术;其次要开拓市场,通过产品和应用创新,拓展新的使用场景,增加消费者的接受度;并且要做好行业生态构建,包括建立公平竞争的市场环境、促进上下游产业链的协同发展等。

关于动力电池发展的方向问题,受访者的多数建议都围绕在战略定位、技术路线以及国际化发展等方面。不过,受访人一致向记者表示,动力电池市场不存在通吃型的产品。

“近几年,可能商用市场大家经常提及磷酸铁锂电池,三元锂电池的表现相对差一些,这背后是磷酸铁锂电池技术的突破更迭所致。如果三元锂电池技术突然快速更新,主流电池可能又会发生更迭,说到底是此消彼长的过程。”张琦对记者说。

多位受访人士接受记者采访时也表示,不同电池产品有不同的适用环境场景。这也意味着,未来钠离子电池、固态电池、磷酸铁锰锂电池等产品或将迎来不错发展。

不过,张琦提醒道:“面对新的市场局面,整个行业都应该思考动力电池如何保持国际领先地位,如何进一步加强竞争力等问题,下一步行业还要协同、开放、共享技术,带动更多产业电动化发展,不应局限在汽车行业。”

本文编选自“石墨盟”,智通财经编辑:叶志远。

扫码下载智通APP

扫码下载智通APP