美元走强,牛势难挡

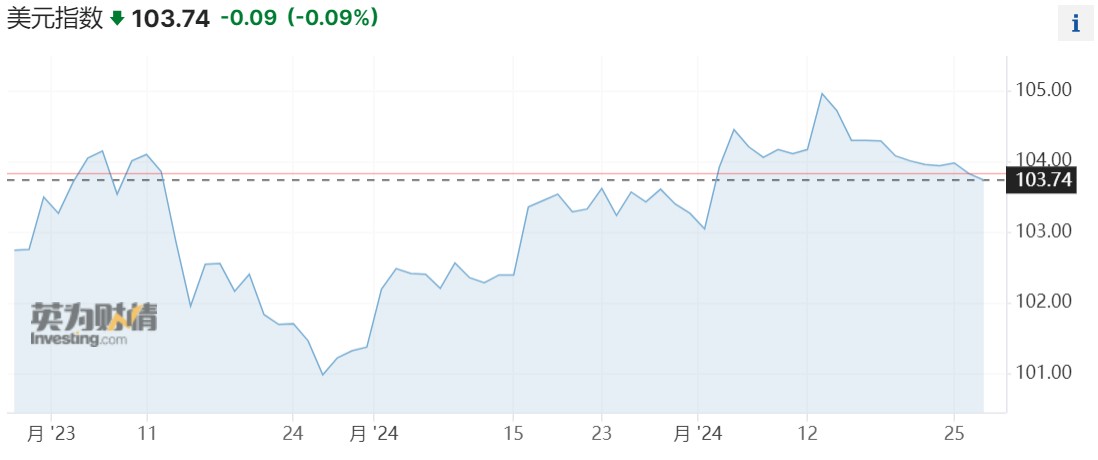

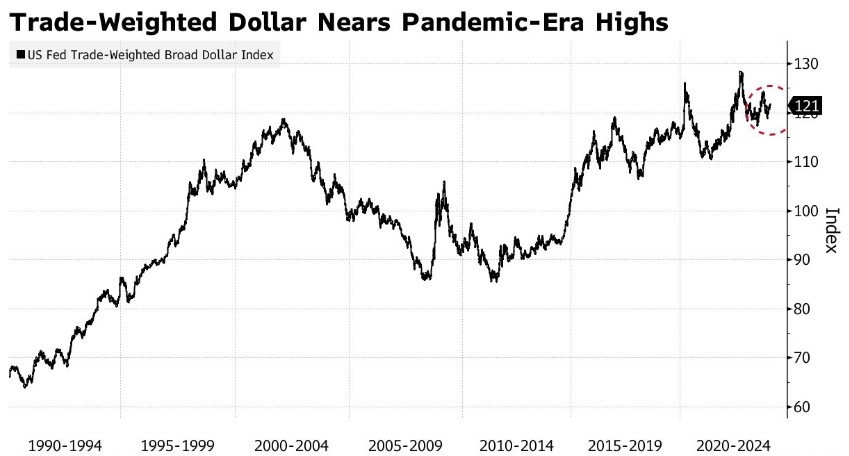

今年美国风险资产的强劲反弹背后有一个潜台词:美元资产是唯一的选择。美元仅略低于疫情期间创下的纪录,有望成为2020年以来表现最好的一年。以美国最大贸易伙伴的货币来衡量,它比过去20年的平均水平高出了17%。

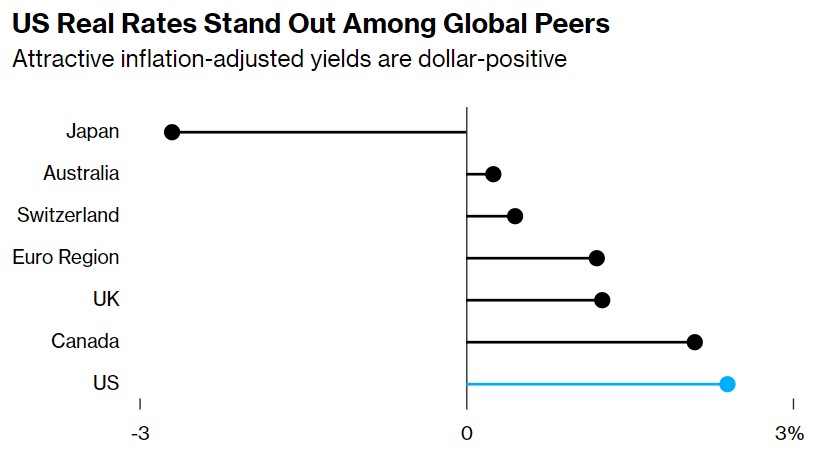

显示美国经济持续走强的广泛指标推动了近期的上涨,而经济的韧性迫使市场上的交易员迅速调低了对美联储即将出台货币宽松政策的预期。看空美元的人士现在面临着基准利率在更长时间内走高的前景,这将提振美元。但美元的生命力似乎远不止于此。

支撑美元的关键支柱:强劲经济

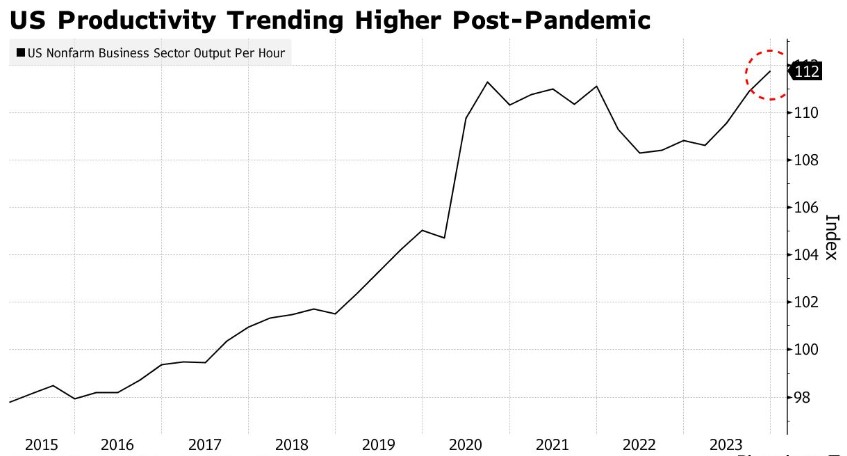

支撑美元的关键支柱——从美国的生产率增长和经济活力,到流入美国资产的资金洪流,以及人工智能等关键领域的本土技术实力——巩固了美元作为世界储备货币的主导地位,尽管短期内会有起伏。当美联储真的降息时,这些基本面因素应该会减弱降息的影响,而且,通过保持美国经济领先于全球同行,在可预见的未来,这些基本面因素将支撑“美国例外论”的说法。

巴克莱银行驻伦敦外汇策略主管Themistoklis Fiotakis表示:“没有其他选择。美元走强与长期宏观因素有关。这不是一个周期,而是一种趋势。”

最近几周,大型投资者已经放弃了去年12月做空的押注。美国商品期货交易委员会(CFTC)发布的最新数据显示,非商业交易商——包括对冲基金、资产管理公司和投机投资者——已将美元空头头寸削减至实际上持平的水平。

总部位于蒙特利尔的资产管理公司Fiera Capital的投资组合经理Candice Bangsund表示,对美联储降息预期的重新定价是一次“巨大的调整”;债券市场的预期发生了很大变化,显然这也会影响到外汇市场。

本月,根据机构对经济预测者的最新月度调查,经济学家将他们对2024年美国经济增长的预测上调至2.1%,并将即将到来的经济衰退的可能性下调至40%。

美国正在收获生产率激增的好处——至少目前是这样——这可能使美国经济免受全球经济放缓的影响。而且巴克莱的Fiotakis表示,短期效应仅仅是一个更强大的潜在趋势的前兆。Fiotakis在接受采访时说:“美国一直在投资,并继续在一种主要旨在以被低估的方式提振国内经济的商业模式上加倍下注。”他提到了大宗商品产量的增加和美国大型科技公司的全球影响力。

其他国家经济与货币表现疲弱,美国市场疯狂吸资

今年美元的上涨也明显伴随着美国股市的飙升——最近的一个突出例子是芯片制造商英伟达公司(NVDA.US)在上周发布了轰动的收益报告后股价的反弹——这给美国带来了稳定的资本供应。这样的资金流动预示着长期、持续的资本回报,这也为美元创造了一个底部,同时也提振了资本市场。

今年,包括英伟达、Alphabet(GOOGL.US)、苹果(AAPL.US)和微软(MSFT.US)等公司在内的“壮丽七巨头”科技股的回报率约为13%,而全球股市的回报率不到5%。自2015年以来,“壮丽七巨头”的表现已多次超越整体板块。

以Kamakshya Trivedi为首的一组高盛货币策略师在最近给客户的一份报告中写道,美国资产强劲回报的前景支撑了美元,并“被证明是一个难以突破的门槛”,尽管他们补充说,美元现在已经达到或“超过”了该公司的近期预测。在去年的另一份报告中,高盛宏观策略师估计,到2022年,美国在全球证券投资资产中所占的份额将升至26%左右,而2005年这一比例约为16%。

在美国表现出色之际,欧洲经济增长缓慢,欧盟统计局最近的数据显示,欧洲经济活动在2023年底陷入停滞。与此同时,日本与英国似乎已经陷入衰退。

东京三菱UFJ资产管理公司的首席基金经理Kiyoshi Ishigane说:“如果美国的经济增长仍然是主要发达市场中最高的,美元利率不会下降那么多,美元当然没有理由走软。”

摩根大通全球外汇策略联席主管Meera Chandan在接受采访时表示:"很难说美元走强纯粹是周期性的。有收益率的例外主义,有增长的例外主义,与欧洲相比,股市的回报一直是例外的。”

摩根大通策略师预计,到今年年中,欧元兑美元将从目前的1.08左右跌至1.05,并预计小摩美元指数将在6月前小幅上涨,然后在年底前回落。

美元走强的副作用

不过,美元的主导地位有其副作用。在美国,美元走强可能拖累海外销售,从而拖累企业利润——这是国际投资公司凯雷集团最近在其年度报告中指出的一个关键风险。对其他国家来说,美元的高估值不仅仅是令人头疼的问题。它提高了进口成本,加大了通胀压力,并可能把货币政策制定者逼入绝境,迫使他们提高利率以遏制资本外逃。

彭博G-10首席外汇策略师Audrey Childe-Freeman称:“在美国经济形势再次好转之前(我们预计会出现这种情况,因为2月份的经济数据正受到密切关注),短期美国国债收益率可能会保持粘性。与去年第四季度相比,这将使美元多头处于更好的状态。”

其次是政治和政策,它们本身也存在风险。一些华尔街策略师认为,特朗普成为美国总统候选人的可能性越来越大,这将在短期内对美元有利,因为拟议中的政策——比如对进口商品征收10%的普遍关税——最终可能在不久的将来支持美国的贸易平衡。但反弹的风险可能危及美元的地位,此外还有治理恶化和美国赤字飙升这两种潜在的有害组合。

施罗德集团首席投资官兼投资联席主管Johanna Kyrklund在最近的一份报告中写道:“由于美元作为储备货币的地位,美国一直享有能够维持巨额赤字的特权。然而,候选人的财政挥霍迹象可能会让市场的耐心走得太远。”

迄今为止,这些因素尚未削弱美元的全球主导地位,也未削弱美元所支撑的市场的耐心。不过,摩根大通长期战略高级顾问Jan Loeys在最近的一次播客中问道:“对于国际投资者来说,这是一个巨大的问题,该如何处理这个已经占据全球股票和债券市场60%以上的庞大市场。你能忽视这个市场吗?”

扫码下载智通APP

扫码下载智通APP