华创证券:美国失业率为何超预期上行?

报告摘要

非农就业数据:“好坏参半”

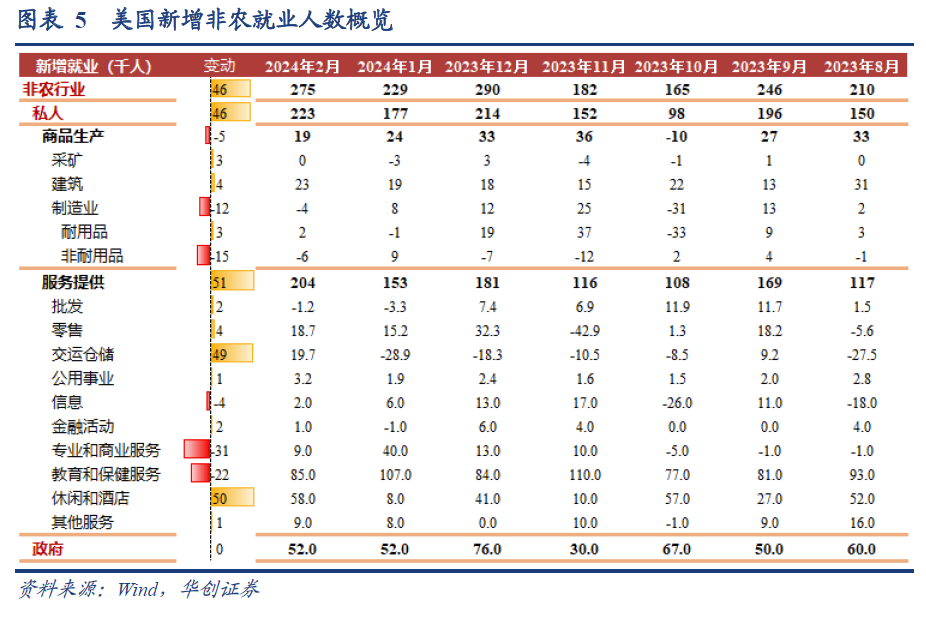

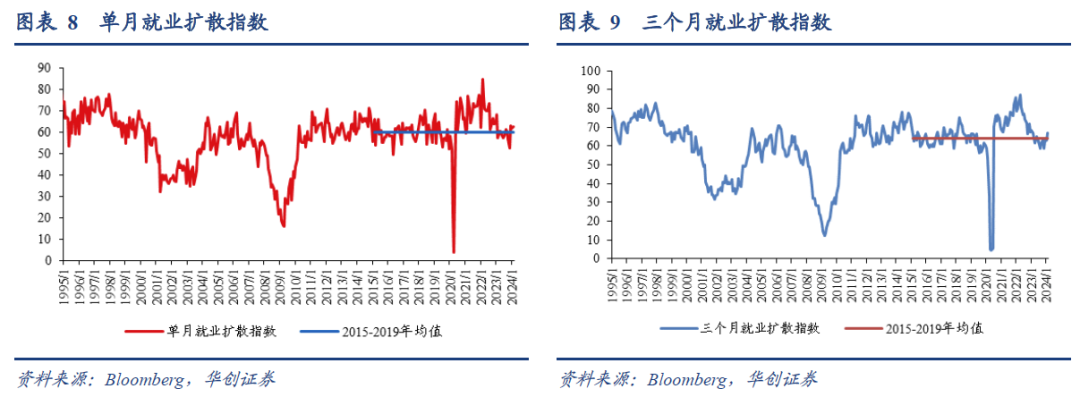

1、非农就业人数继续强于预期。新增非农人数27.5万,预期20万,但前两个月合计下修16.7万人。新增就业依然主要分布在教育保健服务、休闲和酒店、政府部门。衡量就业增长广泛性的扩散指数同步回升,从61.8%升至62.6%。

2、失业率明显回升,劳动参与率修复继续受阻。失业率从3.7%回升至3.9%,强于前值和预期的3.7%;劳动参与率持平于62.5%,低于预期的62.6%。

3、时薪环比增速显着回落,周工时有所修复。时薪环比增速从0.6%降至0.1%,低于预期的0.2%;同比增速从4.5%降至4.3%,符合预期。每周工作时间从34.1小时回升至34.3小时,但仍处于2015-2019年波动区间的低位。

非农就业点评:失业率为何明显回升?如何理解“好坏参半”的数据?

在劳动参与率持平的背景下,2月份失业率为何明显上行?与超预期的新增非农就业是否矛盾?如何理解2月份就业情况?

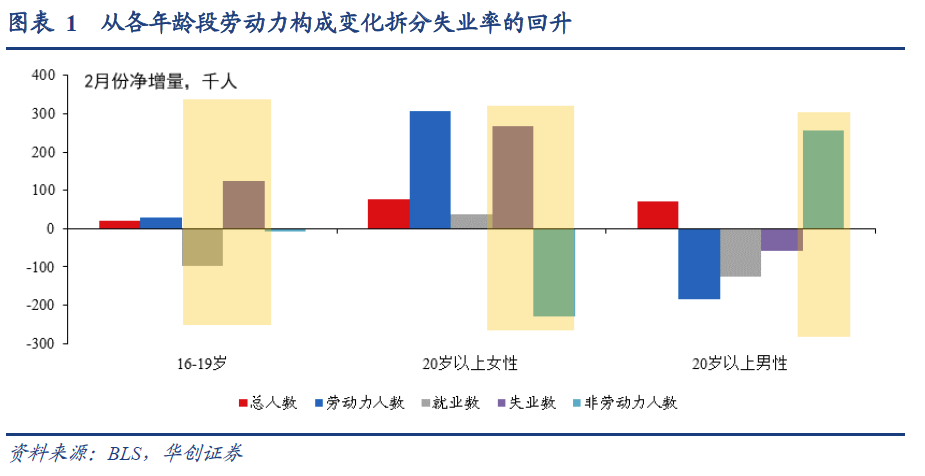

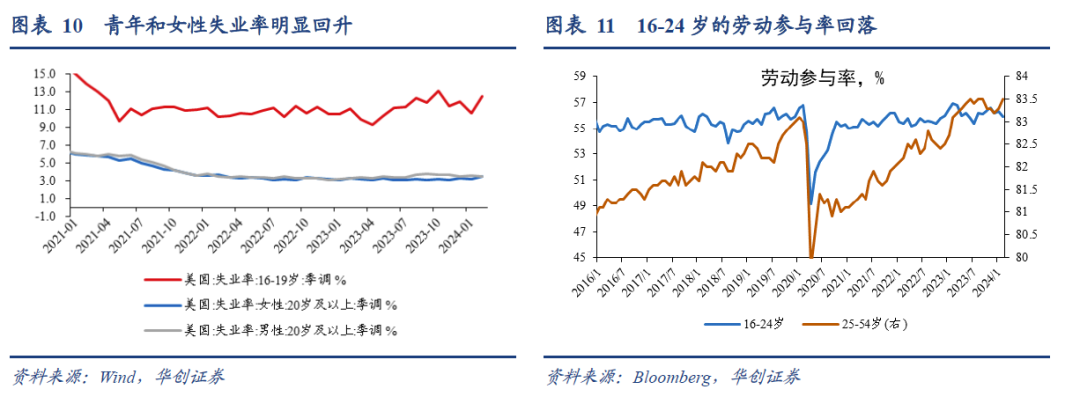

首先,拆分失业率的回升原因:从构成来看,劳动力增长和就业人口下降导致失业人数上升,贡献大概各占一半;分年龄段来看,青年和女性大概各贡献一半。总人口增加17.1万的同时,劳动力增加15万,故劳动参与率持平;就业人数减少18.4万,叠加劳动力增加的15万,失业人数增加33.4万,失业率从3.7%升至3.9%。青年(16-19岁)失业率从10.6%升至12.5%,20岁以上女性失业率从3.2%升至3.5%,20岁以上男性失业率从3.6%降至3.5%。

进一步地,青年(16-19岁)失业率提升或主要归因于存量就业人数的下降:总人口增加2.1万,非劳动力减少0.7万,故劳动力增加2.8万,叠加就业人数减少9.6万,失业人数增加12.4万。20岁以上女性失业率提升或主要归因于非劳动力再入市场带来的供给修复:总人口增加7.8万,非劳动力减少22.8万,故劳动力增加30.6万,扣减掉就业增加的3.8万,失业增加26.8万。20岁以上男性失业率下降或主要归因于劳动力退出市场导致的供给萎缩:总人口增加7.2万,非劳动力增加25.6万,故劳动力减少18.4万;在劳动力人数的下降中,就业减少12.6万,失业减少5.8万。

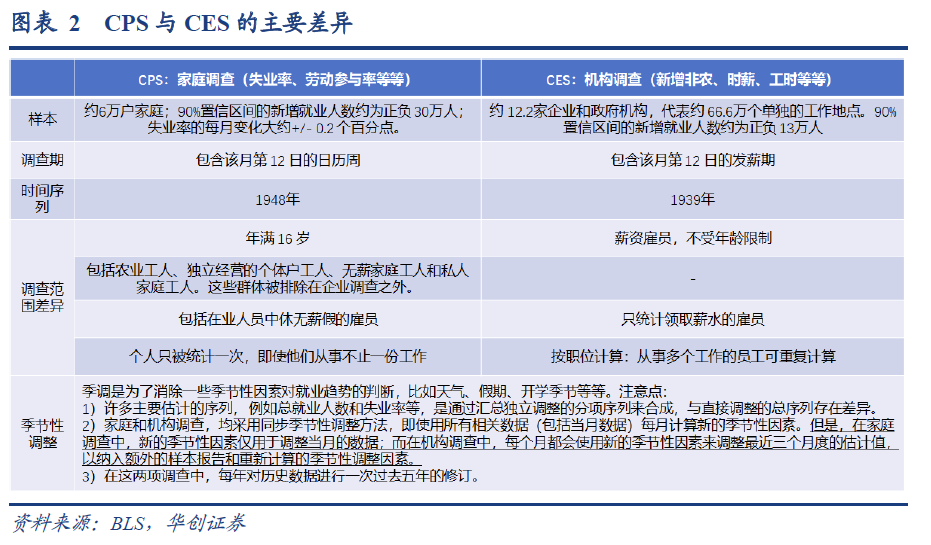

其次,失业率上行与非农就业人数偏强并不矛盾。失业率统计来自家庭调查,非农就业统计来自机构调查,两者在样本、调查期、调查范围等方面存在诸多差异(图2),也导致家庭调查口径的就业人数与机构调查口径的非农就业人数经常出现背离,也带来了失业率走势和新增非农就业的分化,比如去年5月也出现过新增非农强+失业率回升的情况,而去年3月和7月等则出现过与之相反的情景。从经验上看,两个口径的就业人数的相对差异,对失业率的方向似乎也没有指引意义。

最后,如何整体来理解2月份就业情况?依然体现的是美国就业市场的韧性趋缓。一方面,新增非农就业偏强+时薪增速放缓的韧性组合是美联储所乐见的,符合软着陆的路径;另一方面,失业率上升、周工时偏低、主动离职率回落、职位空缺与失业之比继续下行等也体现出就业市场的逐步软化。这种“好坏参半”的数据特征,对市场而言可能就是好消息:就业数据“太好”则支持联储偏鹰,市场降息预期将再遭打击;数据“太差或快速变差”虽然可能推动联储尽早降息,但美股盈利前景也面临恶化。数据公布后,十年期美债利率和美元指数变化不大;5月降息的概率从25%降至23%,6月降息的概率基本持平于57%;科技行业下跌则带动美股调整。

风险提示:美国经济、就业和通胀走势超预期。

报告正文

一、失业率为何大幅回升?

在劳动参与率持平的背景下,2月份的失业率为何明显上行?与超预期的新增非农就业是否矛盾?如何理解2月份就业情况?

首先,拆分失业率的回升原因:从构成来看,劳动力增长和就业人口下降导致失业人数上升,贡献大概各占一半;分年龄段来看,青年和女性大概各贡献一半。总人口增加17.1万的同时,劳动力增加15万,故劳动参与率持平;就业人数减少18.4万,叠加劳动力增加的15万,失业人数增加了33.4万,失业率从3.7%升至3.9%。青年(16-19岁)失业率从10.6%升至12.5%,20岁以上女性失业率从3.2%升至3.5%,20岁以上男性失业率从3.6%降至3.5%。

进一步地,青年(16-19岁)失业率提升或主要归因于存量就业人数的下降:总人口增加2.1万,非劳动力减少0.7万,故劳动力增加2.8万,叠加就业人数减少9.6万,失业人数增加12.4万。20岁以上女性失业率提升或主要归因于非劳动力再入市场带来的供给修复:总人口增加7.8万,非劳动力减少22.8万,故劳动力增加30.6万,扣减掉就业增加的3.8万,失业增加26.8万。20岁以上男性失业率下降或主要归因于劳动力退出市场导致的供给萎缩:总人口增加7.2万,非劳动力增加25.6万,故劳动力减少18.4万;在劳动力人数的下降中,就业减少12.6万,失业减少5.8万。

其次,失业率上行与非农就业人数偏强并不矛盾。失业率统计来自家庭调查,非农就业统计来自机构调查,两者在样本、调查期、调查范围等方面存在诸多差异(图2),也导致家庭调查口径的就业人数与机构调查口径的非农就业人数经常出现背离,也带来了失业率走势和新增非农就业的分化,比如去年5月也出现过新增非农强+失业率回升的情况,而去年3月和7月等则出现过与之相反的情景。从经验上看,两个口径的就业人数的相对差异,对失业率的方向似乎也没有指引意义。

最后,如何整体来理解2月份就业情况?依然体现的是美国就业市场的韧性趋缓。一方面,新增非农就业偏强+时薪增速放缓的韧性组合是美联储所乐见的,符合软着陆的路径;另一方面,失业率上升、周工时偏低、主动离职率回落、职位空缺与失业之比继续下行等也体现出就业市场的逐步软化。这种“好坏参半”的数据特征,对市场而言可能就是好消息:就业数据“太好”则支持联储偏鹰,市场降息预期将再遭打击;数据“太差或快速变差”虽然可能推动联储尽早降息,但美股盈利前景也面临恶化。数据公布后,十年期美债利率和美元指数变化不大;5月降息的概率从25%降至23%,6月降息的概率基本持平于57%;科技行业下跌则带动美股调整。

二、2月非农就业数据述评

(一)新增非农就业人数超预期

机构调查数据显示,2月份美国新增非农就业人数依然偏强,继续超出彭博一致预期,就业扩散指数也同步回升。但前两个月数据明显下修,为近三个月持续偏强的新增就业泼了一些“冷水”。新增非农人数为27.5万人,彭博预期为20万人;新增非农私人就业人数为22.3万人,彭博预期为16.5万人。去年12月和今年1月的新增就业人数分别从33.3万人、35.3万人下修至29万人、22.9万人,合计下修16.7万人。

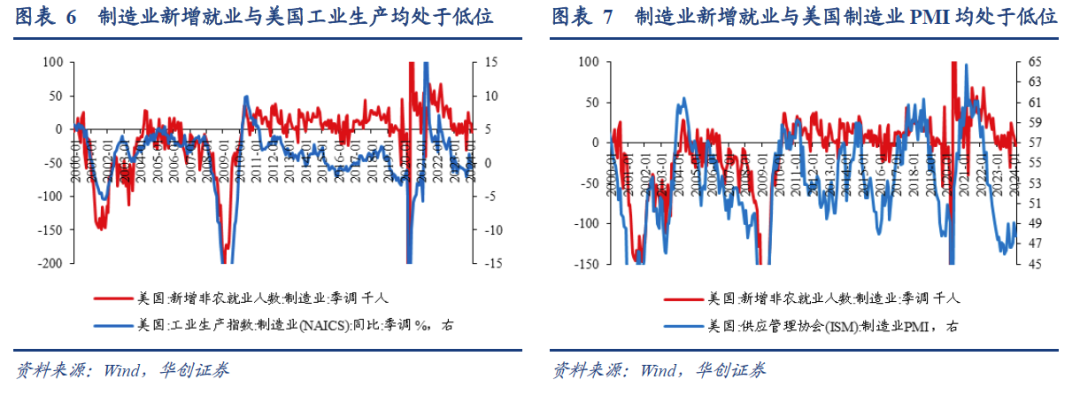

从大类行业看,2月份的新增就业依然主要分布在三大主力行业:教育和保健服务(+8.5万人)、休闲和酒店(+5.8万人)、政府部门(+5.2万人),专业和商业服务(+0.9万人)新增就业明显减少,制造业(-0.4万人)新增就业自去年10月份以来再次转负,可能体现经济生产端依然偏弱,从制造业PMI和工业生产指数维持低位可以相互印证。

2月份衡量就业增长广泛性的扩散指数有所回升。单月的就业扩散指数从61.8%回升至62.6%,2015-2019年的中枢为60%;三个月的就业扩散指数从62.8%回升至66.8%,2015-2019年的中枢为64.1%。

(二)失业率明显回升,劳动参与率修复继续受阻

相比于机构调查显示的偏强就业状态,家庭调查的数据则更为疲软。

失业率从3.7%回升至3.9%,强于前值和预期的3.7%。分年龄段来看,青年和女性失业率上行明显,16-19年的失业率从10.6%升至12.5%,20岁以上的女性失业率从3.2%升至3.5%,20岁以上的男性失业率从3.6%回落至3.5%。分族裔来看,黑人和亚裔失业率上行明显,分别从5.3%、2.9%升至5.6%、3.4%,白人失业率持平于3.4%,西班牙裔或拉丁裔失业率持平于5%。劳动参与率持平于62.5%,低于预期的62.6%。分年龄来看,16-24岁的劳动参与率从56.3%降至55.9%,25-54岁的劳动参与率从83.3%升至83.5%,55岁以上的劳动参与率持平于38.5%。

因经济原因而兼职的人数有所下降,从442.2万人降至437.6万人。

(三)时薪环比增速回落,周工时修复

2月份,时薪环比增速从0.6%降至0.1%,低于预期的0.2%,3个月变化的折年率从5%降至4%;同比增速从4.5%降至4.3%,符合预期。从行业来看,金融活动(0.6%)、休闲酒店(0.6%)、采矿(0.4%)、批发(0.4%)的薪资环比涨幅较大,信息业(-0.5%)、零售业(-0.2%)、建筑(-0.1%)的时薪环比下降。

极端天气的扰动消退后,每周工作时间从34.1小时回升至34.3小时,但仍处于2015-2019年波动区间的低位。

本文转载自“一瑜中的”微信公众号,分析师:张瑜;智通财经编辑:黄晓冬。

扫码下载智通APP

扫码下载智通APP