TrendForce:2月国内光伏组件招标量下滑35.5% 投标价格超跌反弹

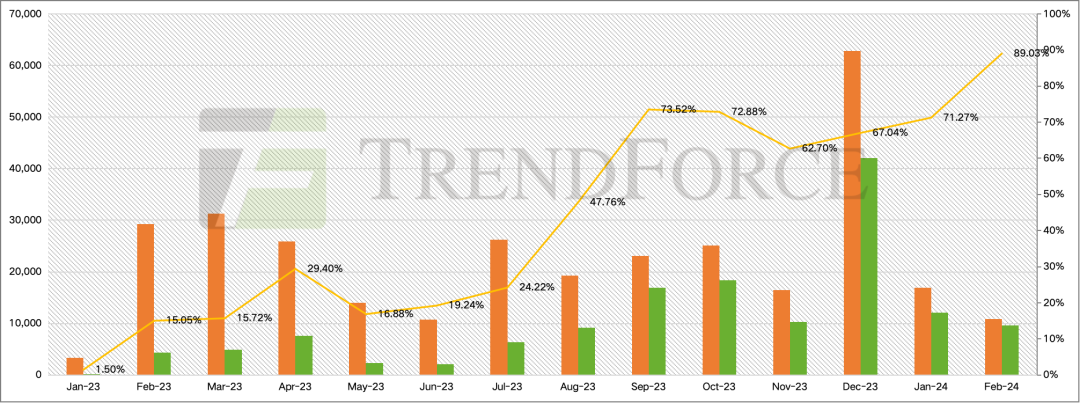

智通财经APP获悉,受春节假期影响,2月国内光伏组件整体招标项目较少,据集邦咨询不完全统计,2024年2月,国内共公布了约10.9GW光伏组件招标,环比下降35.5%,同比下滑62.7%,主要是恰逢春节假期,多数招投标项目暂缓,预计待假期结束后,3月国内组件招投标数量有望加速增长。

1-2月国内N型组件招标占比近八成,P型组件有望加速退出市场

据不完全统计,2024年1-2月国内光伏组件招标量达27.8GW,同比下降15%,其中GW级组件招标业主仅9家,占总体招标量的90%;虽总体招标量下滑,但仍有一些大型项目在稳步推进中,中国石油天然气集团有限公司2024年集团公司7GW

N型光伏组件集采、三峡集团2024年光伏组件框架集中采购

(第一批次)项目招标共9GW光伏组件等,是1-2月国内组件招标的主力。值得注意的是N型组件接受度上升,需求持续旺盛。在大型组件集采招标中,中国石油7GW组件集采全为N型,三峡集团9GW光伏组件招标中,约有8.5GW明确提出招标N型组件;1-2月N型组件招标量达21.76GW,占比达78.3%;P型组件招标需求锐减,有望加速退出市场。

图:2023年-2024年2月国内组件月度招投标容量,单位:MW

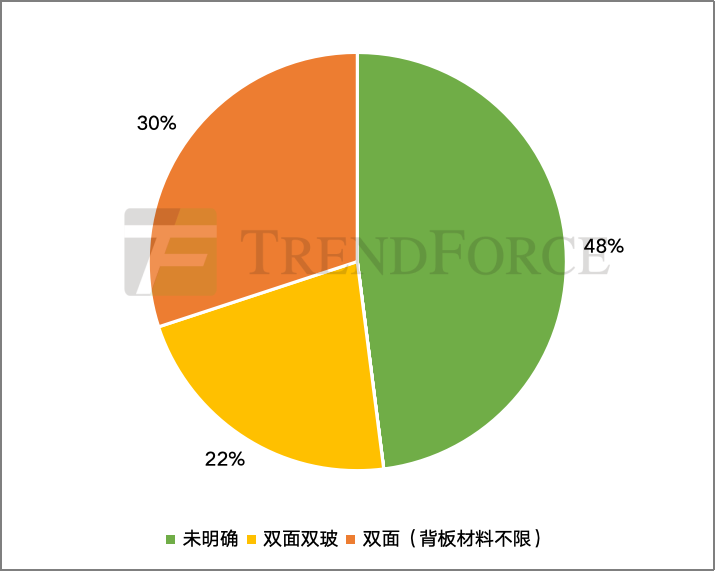

双面组件认可度提高,招标占比突破50%

当前市场上提供的P型组件版型功率大致都在550Wp及以上,N型组件版型功率在565-575Wp及以上。2024年1-2月,540W及以上的组件招标规模约15.1GW,占比54.3%,570W及以上组件招标规模为11.4GW,占比41%,600Wp以上的组件招标规模1.35GW,占比4.86%;2024年2月光伏组件招标均未明确尺寸要求,考虑到目前各厂商生产的组件产品基本为大尺寸,未明确尺寸组件招标基本为大尺寸(182&210),166尺寸产品已基本退出市场。随着下游终端市场对双面发电组件发电增益的认可,双面组件招标量逐渐增多,在27.8GW组件招标中,明确单面/双面光伏组件招标规模达14.44GW,均要求为双面组件,其中双面双玻招标规模占比约22%。

图:国内组件招标单双面规模 单位:%

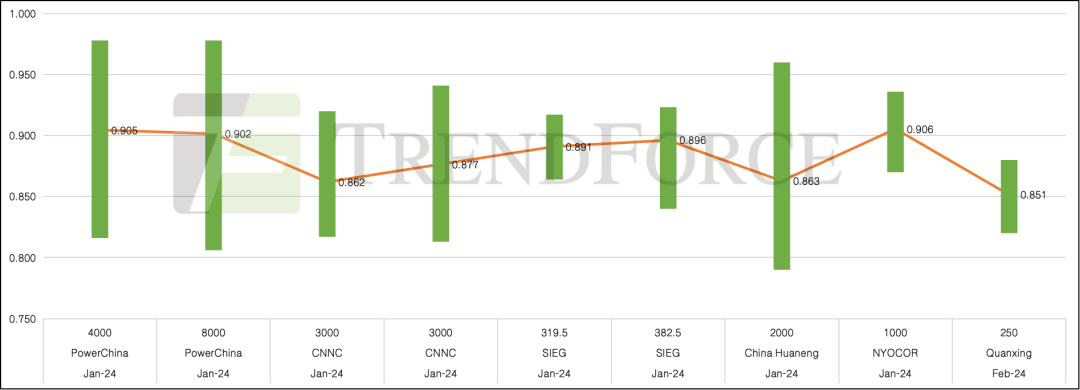

组件投标价格反弹信号明显,HJT组件红利仍存

P型组件供需错配,经历持续磨底后,投标低价有所上涨。1月华能集团2GW P 型双面双玻组件招标最低投标价格跌至0.79元/W,创下新低;2月泉兴集团250MW P型组件集采开标,投标价格在0.82元/W-0.88元/W之间,投标均价为0.851元/W,虽投标均价较此前仍维持下降态势,但投标低价较上月上涨0.03元/W。受产业链成本上升及P型组件供需错配问题逐渐显现,预计3月P型组件投标价格有一定上涨空间。

图:2024年1-2月国内P型组件投标价格趋势,单位:元/W

N型组件投标价格亦然,价格反弹信号明显。2月共有约8.49GW

N型组件集采开标,投标价格在0.82元/W-1.3元/W之间,投标均价为0.948元/W,较1月均价上涨0.016元/W;其中,月初中国石油约有7GW

N型组件集采开标,价格为0.82元/W-0.98元/W,投标均价约为0.911元/W左右,价格持续探底;下半月N型组件投标均价来到0.861元/W-1.3元/W,投标均价为0.984元/W,较此前价格反弹明显,主要受主辅材价格上涨影响,出于对利润修复的需求,多家头部企业挺价。

图:2024年1-2月国内N型组件投标价格趋势,单位:元/W

需要关注的是HJT组件仍有较好议价空间,泉兴集团710W及以上HJT双面双玻组件投标价格在1.03元/W-1.3元/W之间,均价为1.116元/W,对比同项目N型TOPCon组件投标均价0.885元/W,价差0.23元/W,HJT组件红利空间依旧可观。

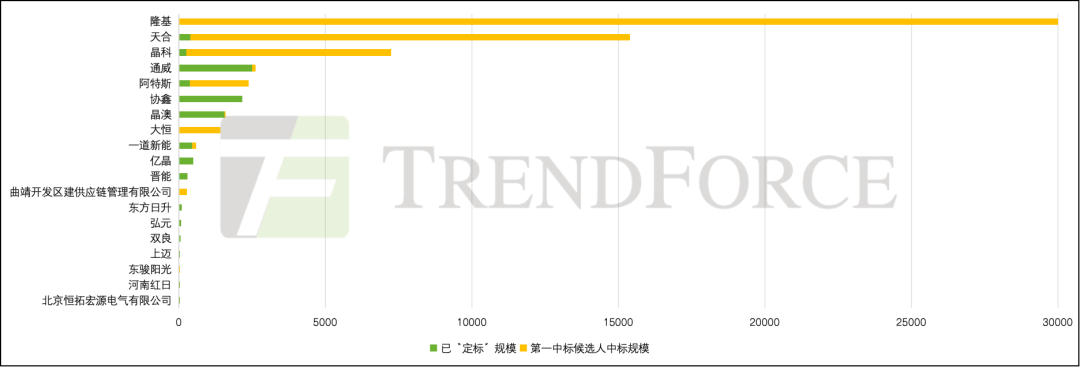

一线企业中标规模占比69%,通威、协鑫、晶澳已定标规模较多

2024年1-2月已公布中标结果及中标候选人的规模达78.3GW,含已定标规模22.3GW,第一中标候选人规模56GW;在已明确中标容量的组件中标结果中,晶澳、晶科、隆基、天合四家一线企业中标规模达54.23GW,占比达69.3%;TOP5企业(隆基、天合光能、晶科、通威、阿特斯)中标规模达57.7GW,占比73.7%。通威、协鑫、晶澳已定标规模较多,分别为2.5GW、2.16GW、1.56GW;隆基、天合、晶科第一中标候选人中标规模居多。

图:2024年1-2月国内光伏组件招标采购中标规模,单位:MW

总的来说,2024年1-2月国内N型组件接受度进一步上升,招标占比近八成,有望迅速实现市场产品迭代升级,挤占P型份额,P型组件有望快于此前预期退出市场;双面组件招标量逐渐增多,双面双玻组件认可度提升;受主辅材价格上涨影响及对利润修复的需求组件投标价格反弹信号明显,HJT作为新一代组件技术红利空间依旧可观。

扫码下载智通APP

扫码下载智通APP