光伏玻璃行业迎“强者恒强”格局 信义光能(00968)优势究竟在哪?

本文来自于中金的研报《信义光能(00968):全球领先的光伏玻璃制造商,首次覆盖给予推荐评级》,作者为刘俊、刘佳妮、王嵩。

摘要

投资亮点:首次覆盖信义光能公司(00968)给予推荐评级,目标价4.69港元,对应12.3倍2018年市盈率和2.5倍市净率。理由如下:

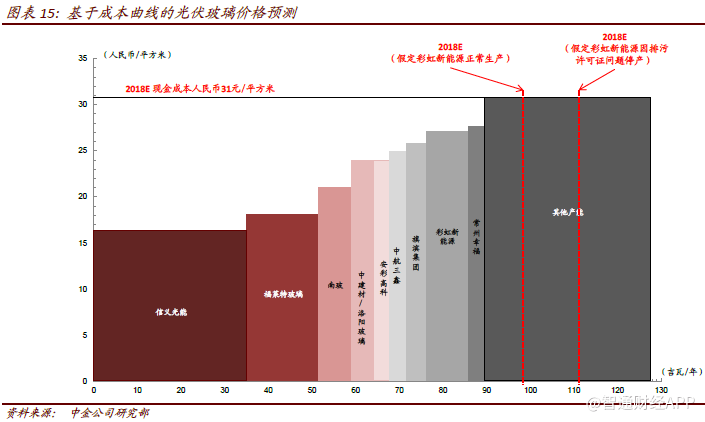

1.双面双玻组件关注度增加,提振光伏玻璃需求:我们预测2020年渗透率可从现在的不足5%提升至35%,2017-20年光伏玻璃需求增长21%,超过光伏新增装机15%的复合增速。环保趋严下,政府通过排污权监管升级来清理存量产能,截至1月中旬,40%的玻璃企业尚未拿到排污许可证,这些企业若最终仍未取得排污权则存在强制关停风险。从17年末开始上涨的光伏玻璃价格在18 年仍将有望保持在31元/平方米。

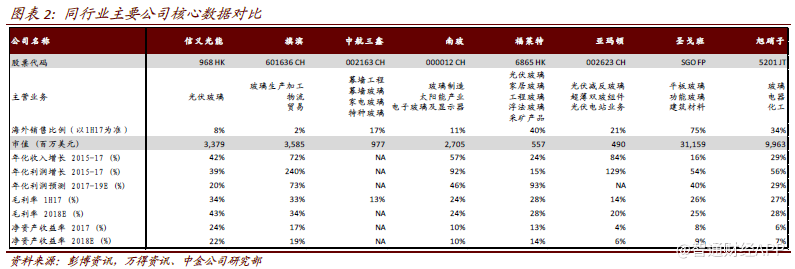

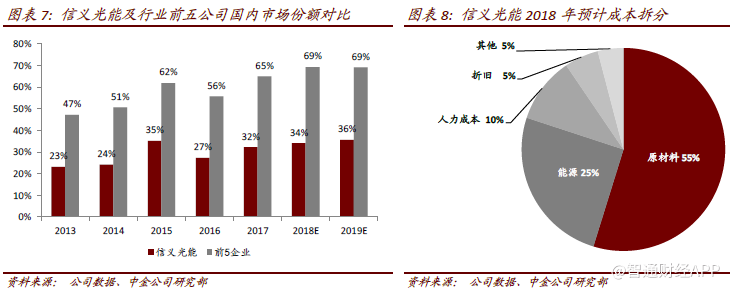

2.公司拥有较强的成本优势及海外扩张能力:信义光能是目前最大的光伏玻璃生产商,约占全球市场份额32%。公司毛利维持在35%~40%,大幅高于第二梯队。除了自身强大的规模效应,马来西亚较低的能源成本,公司依托母公司信义玻璃平台对原材料和天然气进行集中式采购,也使其成本优势明显。考虑到国内对新增产能的限制以及公司此前在马来西亚的布局所带来的快速海外扩张能力,我们预测信义光能将率先受益于光伏玻璃需求增长,市场份额将扩大至36%。

3.2018年玻璃毛利率有望恢复。我们预测信义光能2018年营业收入及归属净利分别同比增长6.4%和21.5%。受益于光伏玻璃板块的毛利率从30.2%上升至39.6%,其中坚挺的光伏玻璃售价同比增长16%,走弱的纯碱价格同比下降16%。

我们与市场的最大不同?双面双玻组件的渗透率或高于市场预期。此外,市场对公司的估值方式类似于大宗商品,但作为一个仍处于成长阶段的企业,价值被低估。

潜在催化剂:组件厂商宣布增加双面双玻产能,玻璃产能关停。

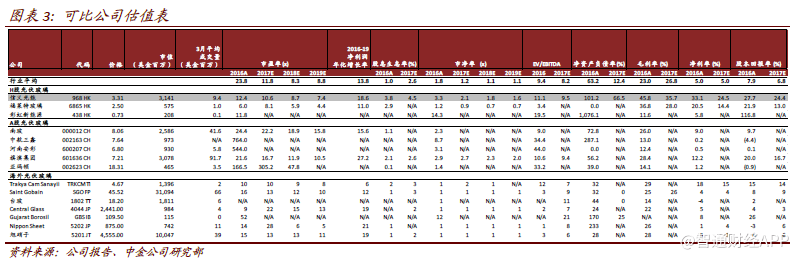

盈利预测与估值:我们预计公司2018/19年EPS分别为0.38/0.45港元,CAGR为19%。首次覆盖给予推荐评级,目标价港币4.69元(分部估值法)。

风险:欧美国家加大进口关税;海外产能扩张推迟;天然气价格高于预期。

投资概要

投资要点:信义光能控股有限公司是全球最大的太阳能光伏玻璃制造商。截至2017年12月,公司的市场占有率超过30%。首次覆盖信义光能给予推荐评级和目标价4.69港元。

行业概览:

1.双面双玻组件关注度增加,提振光伏玻璃需求:我们预计双面双玻组件有望成为下一个带动光伏成本下降的技术突破点:1)背部发电增益和高可靠性,2)对电池技术路线没有局限性,适用于单多晶各类组件以及3)生产线改造成本低。考虑到行业主要企业对双玻双面组件的积极性,我们预测2020 年渗透率可从现在的不足5%提升至35%,2017~20年光伏玻璃需求增长21%,超过光伏新增装机15%的复合增速。

2.供给侧改革支撑光伏玻璃价格回升:环保趋严下,政府通过排污权监管升级来清理存量产能,截止1 月中旬,仍有约40%的玻璃企业尚未拿到排污许可证,其中包括主流厂商彩虹新能源和河北金信,若最终仍未取得排污权则存在强制关停风险。当前供需关系趋紧环境下,2017年底价格已经出现报复性反弹,18年光伏玻璃价格仍将有望保持在31元/平方米。

经营现状:信义光能在产能及成本方面具有领先优势,维持35%-40%的毛利水平,高于行业第二梯队的15%-25%。除了产能的规模效应外(6800吨/天原片产能在2017年底占全国市场份额的32%),公司与母公司信义玻璃的协同效应同样提供了在原材料及能源采购中的议价能力。

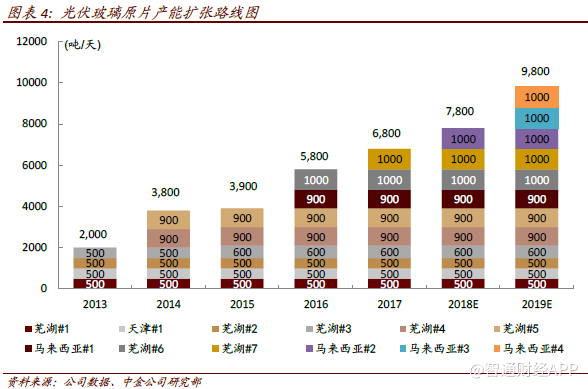

前景展望:信义光能是光伏玻璃行业中少数几个具有海外扩张能力的企业。考虑到国内对于新增玻璃产能的限制,公司将可以通过2018/19 年于马来西亚投产的三条1000吨/天原片生产线进一步提升市场份额。我们预计公司在2018/19年营业收入增长6.4%及19.4%。

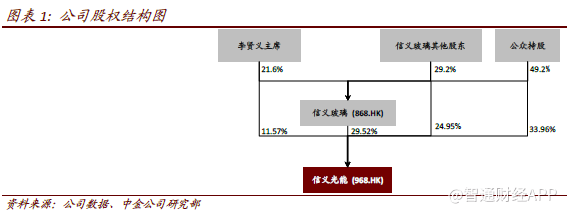

管理层和股权结构:信义光能是信义玻璃(00868)的全资子公司,并于2013年拆分上市。信义玻璃目前持有信义光能约26.36%的股份。信义玻璃是世界领先的综合玻璃制造商,产品包括浮法玻璃,汽车玻璃,工程玻璃及电子玻璃等。由于业务的相似性,两间公司在多个运营领域协同效应明显。

财务分析:

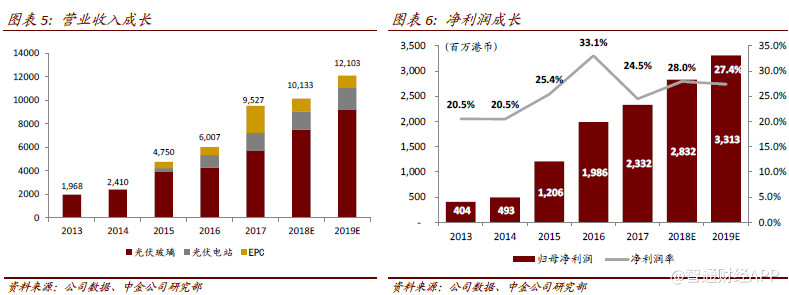

1.收入增长:预计信义光能2018/19 两年的营业收入分别达到101亿及121亿,净利润分别达到28亿及33亿港币,2016到2019年的收入/利润复合增长率分别达到26%和19%。

2.毛利分析:预计公司2018/19年的毛利率可以恢复至43%及43.6%(2017年为35.7%),主要受益于光伏玻璃板块的毛利率改善。

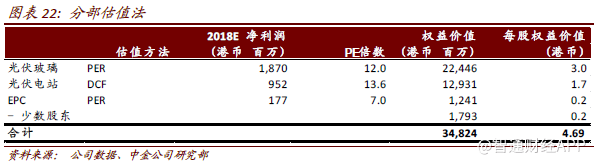

估值及估值方法:基于分部估值法对各板块进行估值。预计公司的权益价值为港币348亿元。其中:1)光伏玻璃板块港币224亿元;2)光伏电站板块港币129亿元;3)EPC业务板块港币12亿元。我们就此给出目标价4.69港元,对应2018年12.3倍市盈率及2.5倍市净率。

风险:1.欧美国家针对中国光伏玻璃加大进口关税。

2.天然气价格高于预期。

3.玻璃行业供给侧改革实际执行力度不及预期。

光伏玻璃行业的全球领导者

公司概览

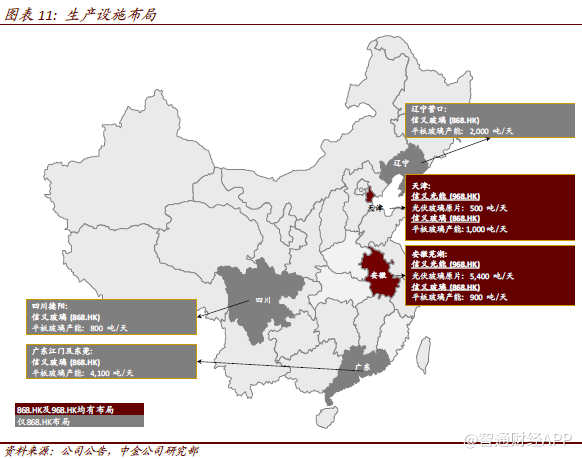

信义光能是全球光伏玻璃行业的领导者,2013年起在港交所主板上市。截止2017年12月,公司拥有光伏玻璃原片产能6800吨/天,约占全球市场份额的30%。其生产基地主要分布在安徽(占总产能78%),天津(占总产能7%)及马来西亚(截止2016年底占总产能15%)。同时,信义光能从2015年开始进入下游的EPC业务和光伏电站业务。但未来将进一步专注于光伏玻璃制造领域。截止2017年底,公司拥有超过1.78吉瓦的在运光伏电站。

最大规模叠加最低成本

一、规模优势带来强势的定价能力

从过往的行业集中度来看,我们发现前五大企业占据了光伏玻璃行业约65%,且这一数字有望进一步提升。这当中,信义光能占据约32%的市场份额,其6800吨玻璃原片日融量约为行业第二名福莱特(2290吨/天)的3倍。故而信义光能将因其规模效应维持更低的生产成本。

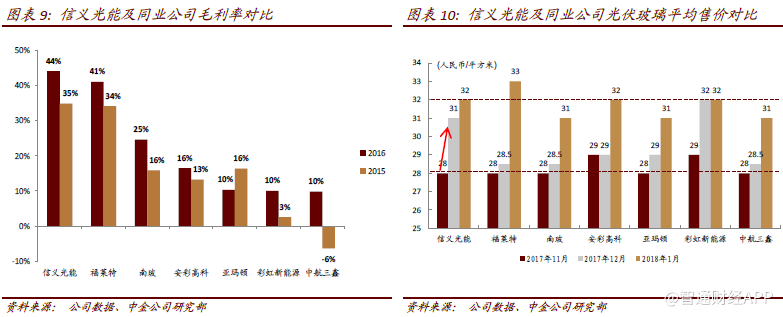

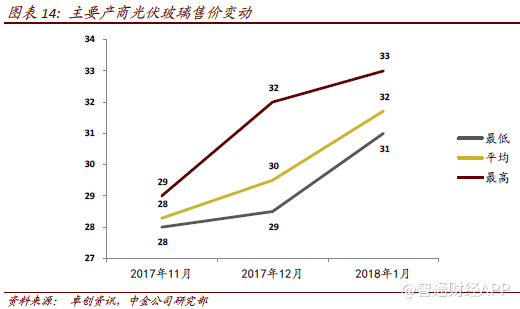

而在供给宽松的阶段,成本优势保证信义光能能够通过压低价格维持市场份额。在2015/16两年,信义光能仍旧维持了行业最高的35%和44%的毛利率水平。同时我们注意到,信义光能在2017年11月将光伏玻璃价格提升至和市场一致的人民币31元/平米水平。随后,公司关注到供给侧改革的效果显现,在2017年12月进一步提升售价至高于市场平均水平。

二、与信义玻璃的协同效应进一步提升成本优势

信义光能是信义玻璃(00868)的全资子公司,并于2013年拆分上市。信义玻璃目前持有信义光能约26.36%的股份。信义玻璃是世界领先的综合玻璃制造商,产品包括浮法玻璃,汽车玻璃,工程玻璃及电子玻璃等。由于业务的相似性,两间公司的协同效应明显。

1.紧密的生产线及客户布局:信义光能主要布局芜湖、天津及马来西亚,而信义玻璃在这几处亦都有生产基地。两间公司将共享当地的政府和客户资源。

2.集中采购原材料及能源:纯碱,石英砂及天然气成本是光伏玻璃和浮法玻璃的主要原料。当两间公司的生产基地靠近时,将可以向相同的供应商进行采购。而较高的采购量将能够进一步压低成本。

三、海外扩张能力确保信义光能能够抓住行业增长机会

由于国内新增光伏玻璃产能受限,我们预计信义光能和福莱特玻璃的海外扩张能力将保证他们在行业增长中率先受益。其中信义光能将于2018年底及2019年在马来西亚总共增加3000吨/天光伏原片产能,而福莱特玻璃则在越南更为活跃,到2019年预计增加两条1000吨/天原片生产线。

此外,马来西亚和越南较低的天然气价格和劳动力成本,这两地的毛利率水平较国内高约5-10个基点。这将给公司整体的毛利率水平带来提升。

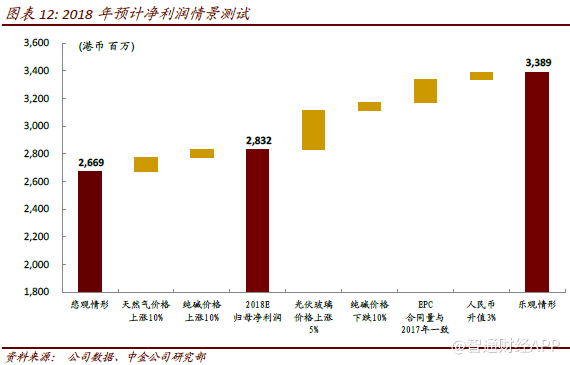

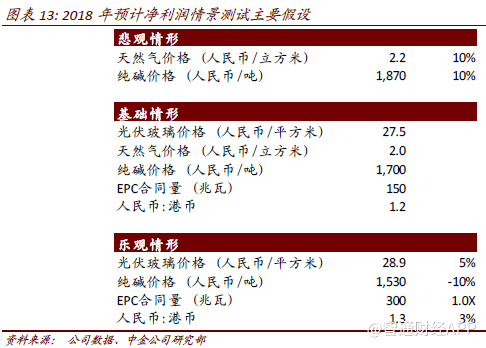

四、2018年预期净利润的情形分析

基础情形:基于光伏玻璃人民币28.9元/平米的平均售价,财务费用4.34%,纯碱价格人民币1700元/吨以及天然气价格人民币2元/立方米。

2018年将迎来毛利率反弹

一、光伏玻璃毛利率从2017年30.2%恢复至2018年39.6%

我们预测信义光能2018年营业收入及归属净利分别同比增长6.4%和21.5%。利润增长快于收入,主要是受益于光伏玻璃板块的毛利率从30.2%恢复至39.6%,其中坚挺的光伏玻璃售价同比增长16%,走弱的纯碱价格同比下降16%。同时光伏玻璃带来的利润增长将被EPC业务营收下降小幅影响。

二、自2017年12月以来坚挺的光伏玻璃价格:环保趋严下,政府通过排污权监管升级来清理存量产能,截至1月中旬,40%的玻璃企业尚未拿到排污许可证,其中包括彩虹新能源及河北金信。若最终仍未取得排污权则存在强制关停风险。供给侧改革的影响在2017年12月光伏玻璃价格的上涨中已得到体现。

根据我们的行业调查,2018-19年间,信义光能、福莱特玻璃、旗滨集团、洛阳玻璃及河北金信等公司将合计投运4900-6100吨日融量的新产能。考虑到全球光伏市场需求,双玻双面组件渗透率提升以及新增产能计划,光伏玻璃价格有望保持在31元人民币/平方米的水平。而如果考虑供给侧改革进一步深化的效果(例如彩虹新能源因无法获得排污许可证停产),以及产线冷修,光伏玻璃价格还可能进一步上升。

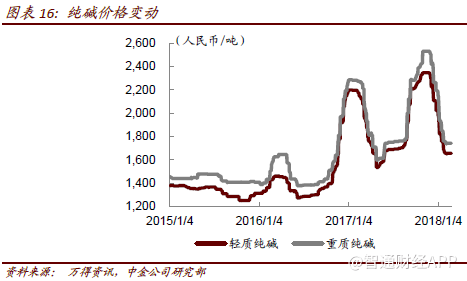

我们注意到供给侧改革已逐步见效,纯碱价格因玻璃行业需求下滑而从2017年11月的2529元人民币/吨下滑到目前的1761元人民币/吨,降幅达到30%。我们预计如果环保高压态势维持,纯碱价格2018年全年将维持弱势。

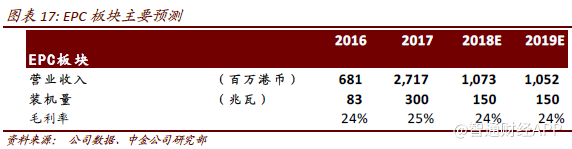

EPC业务在2018年或将收缩。EPC业务被公司视作营业收入的补充来源,并非增长的主要动力。考虑到公司将更加专注于光伏玻璃生产,我们预计EPC 业务收入在2018年将回到此前平均水平,较2017年的23亿人民币高位大幅下降60%。

财务预测与展望

我们预计信义光能2018/19两年的营业收入分别达到101亿及121亿,净利润分别达到28亿及33亿港币,2016到2019年的收入/利润复合增长率分别达到26%和19%。

一、毛利率分析

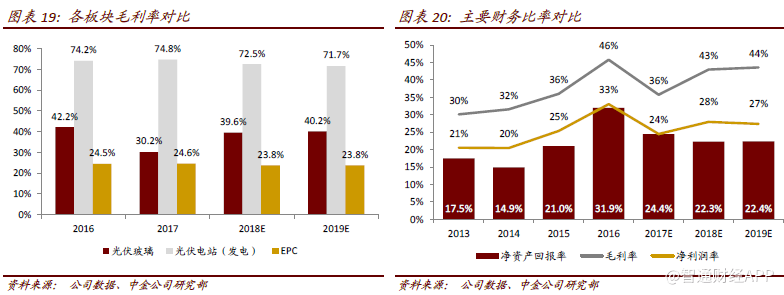

我们预计公司2018/19年的毛利率可以恢复至43%及43.6%(2017年为35.7%),主要受益于光伏玻璃板块的毛利率改善。

1.光伏玻璃板块:我们预计板块毛利率在2018/19两年分别达到39.6%和40.2%。2017年30.2%的毛利率承压主要是受到较高的纯碱和天然气价格打压,而2018/19年毛利率将会反弹,主要受益于光伏玻璃售价维持在31 元/平米,较低的原材料价格以及马来西亚基地较高的毛利率。

2.光伏电站板块:我们预计光伏电站板块毛利率维持在70%水平,公司可能将逐步把这一板块出表,从而降低整体杠杆水平。

3.EPC业务板块:预计管理层将专注于光伏玻璃制造板块,EPC业务收入将会回落,但毛利仍将维持在24-25%的水平。

二、财务分析

1.2018/19年ROE预计为22.3%和22.4%,但受去年中的配股影响而略低于2017 年24.4%水平。

2.杠杆水平:信义光能净负债水平在2018/19年或将分别上升至82 亿/94亿人民币。杠杆率升至69%和68%。公司有望维持2018/19财务成本分别在3.4%和3.6%的较低水平。

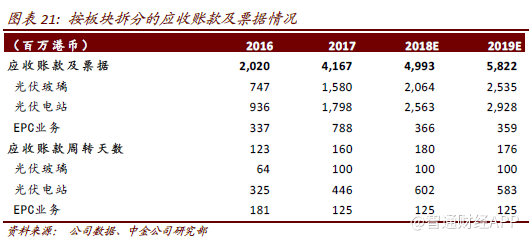

3.应收账款及票据:2018年的应收账款及票据预计为50亿元人民币,其中光伏玻璃板块贡献21亿,占比42%,光伏电站板块贡献26亿,占比52%,EPC 板块贡献4亿,占比6%。

在光伏玻璃板块2017年底应收款余额与板块营业收入同步上升。在其余额中,承兑汇票占比达到43%,通常并无回收的问题,因此这一板块的应收款水平依旧健康。在去除承兑汇票前,2017年应收账款天数在160 天,但是去除承兑汇票后在133天,与16年115天接近。

我们预计伴随公司逐步收回项目款,EPC板块的应收账款增速将低于应收增长,保持2017年下半年收回40%年中余额的进度。

而受到补贴发放延迟的影响,公司目前降低了对于光伏电站板块增长的指引,从过去500-700MW下降至400MW(我们使用更保守预测,预测今年300MW),将投资转向光伏玻璃的产能增长。

首次覆盖基于分部估值法给予港币4.69元目标价

我们基于分部估值法对各板块进行估值。预计公司的权益价值为港币348亿元。

其中:1)光伏玻璃板块港币224亿元;2)光伏电站板块港币129亿元;3)EPC业务板块港币12亿元。我们就此给出目标价港币4.69元,对应2018年12.3倍市盈率及2.5倍市净率。

1.考虑到A/H股光伏玻璃板块历史平均市盈率水平,就光伏玻璃板块给予12倍2018年市盈率。而EPC业务板块则给予7倍2018年市盈率。

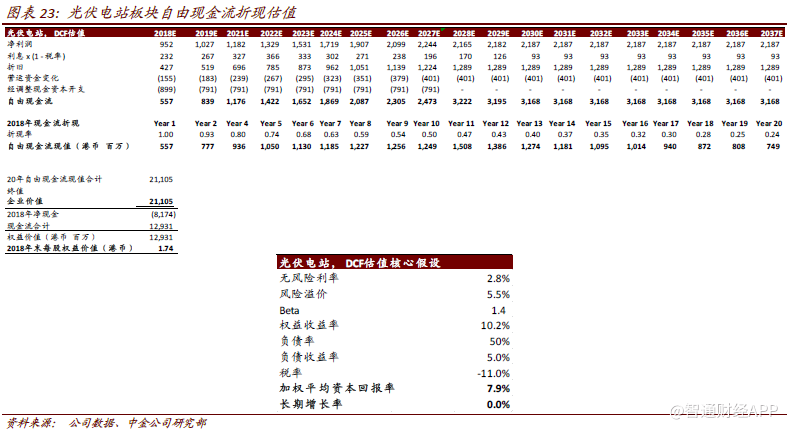

2.光伏电站板块基于20年自由现金流折现估值,其中加权平均资产回报率使用7.9%。企业价值预估为港币211亿元,相当于2018年14倍市盈率。

风险提示

风险提示

一、行业风险

1.欧美国家针对中国光伏玻璃加大进口关税。

2.天然气价格高于预期。

3.玻璃行业供给侧改革实际执行力度不及预期。

二、公司层面风险

1.海外扩张计划延迟。

2.下游业务受到更高的限电率影响。(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP