65美元会是WTI原油的天花板吗?

一年前开始的油价反弹现今处于一个十字路口。 二月份,WTI原油期货价格从高于66美元的三年高位下跌至每桶不到60美元,但目前已反弹近7%。

这是油价通往70美元长征途中的一次临时调整?还是已经达到了每桶65美元左右的上限?

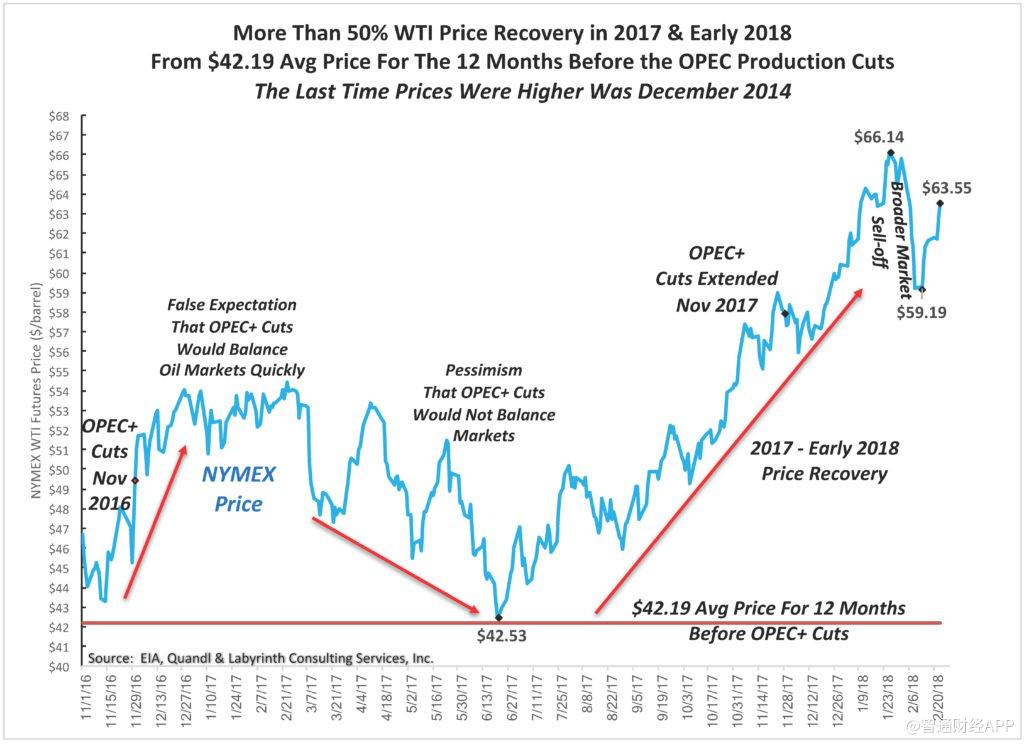

2017-2018油价回升

WTI原油在2016年11月OPEC等产油国减产之前的12个月内平均每桶价格为42美元左右。由于对石油市场将迅速恢复平衡的预期,油价迅速上涨至超过50美元。直到2017年3月,人们越发担心减产行不通,6月份时价格回落到减产之前的水平。

与此同时,全球石油库存开始下降,经济增长前景改善。 截至2018年1月底,WTI原油持续增长至66美元以上,增长幅度达57%,涨至2014年12月以来从未出现过的价格水平。

比起石油市场因素,最近油价的下跌可能更多的是因为市场过度抛售。一些分析师认为原油遭到抛售,是因为协同估值过高的股市的调整,同时市场担心通胀和利率上涨。还有一种更为悲观的观点认为,生产力增长放缓,债务增加,和商品价格上涨这些因素已经限制了经济的增长。

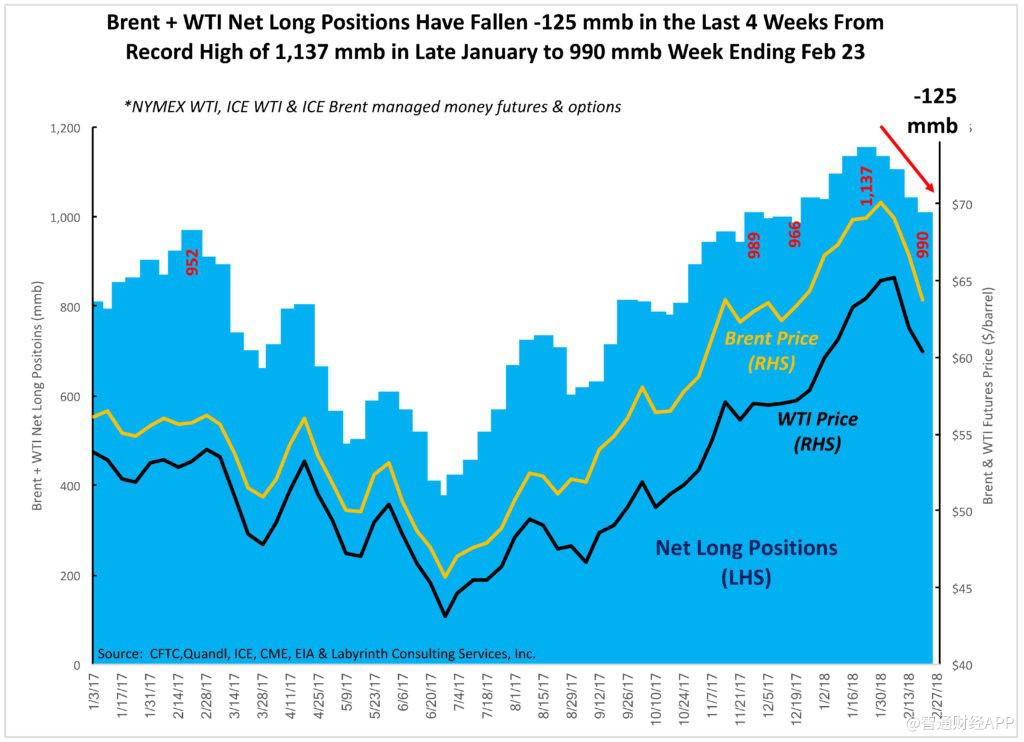

石油交易者的观点

资管和对冲基金持有的原油多头头寸已经从1月底的历史新高减少了1.25亿桶。多头头寸仍然以11:1的比例多过空头头寸,但多头头寸减少,标志着主要资本供应商的情绪发生了重大变化,并影响了石油交易商对市场的看法。

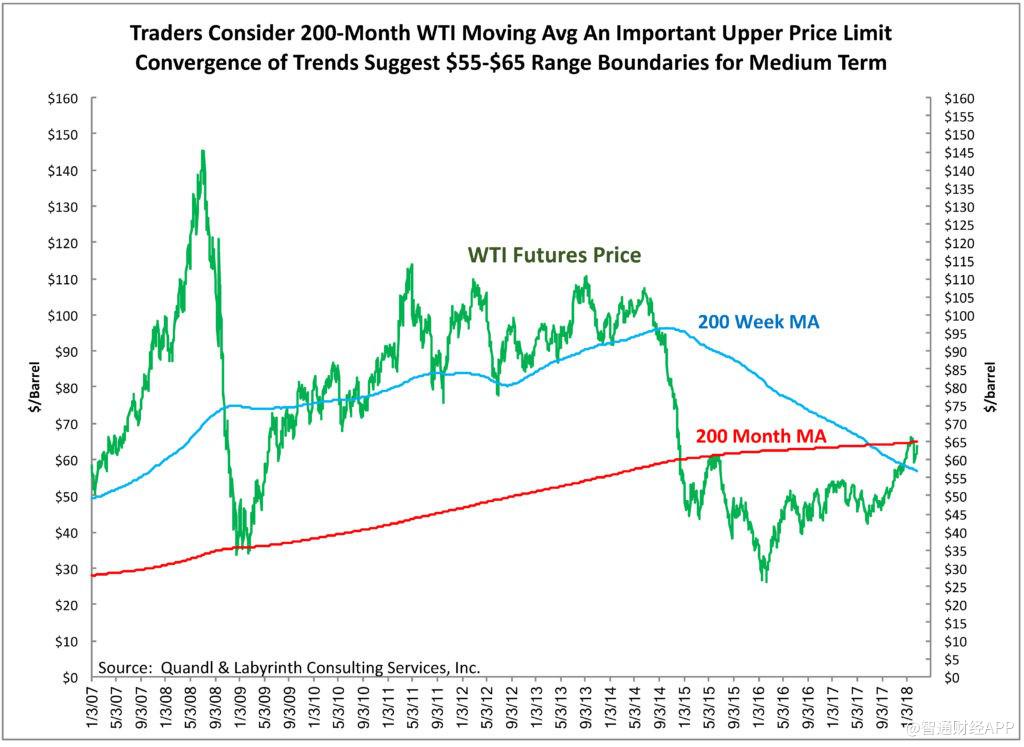

一些交易者将原油期货价格200个月的波动平均值视为短期至中期的重要上限。200个月平均值的趋势和其他趋势表明未来的区间将在55美元至65美元之间。许多人相信油价上涨的可能性更大一些。

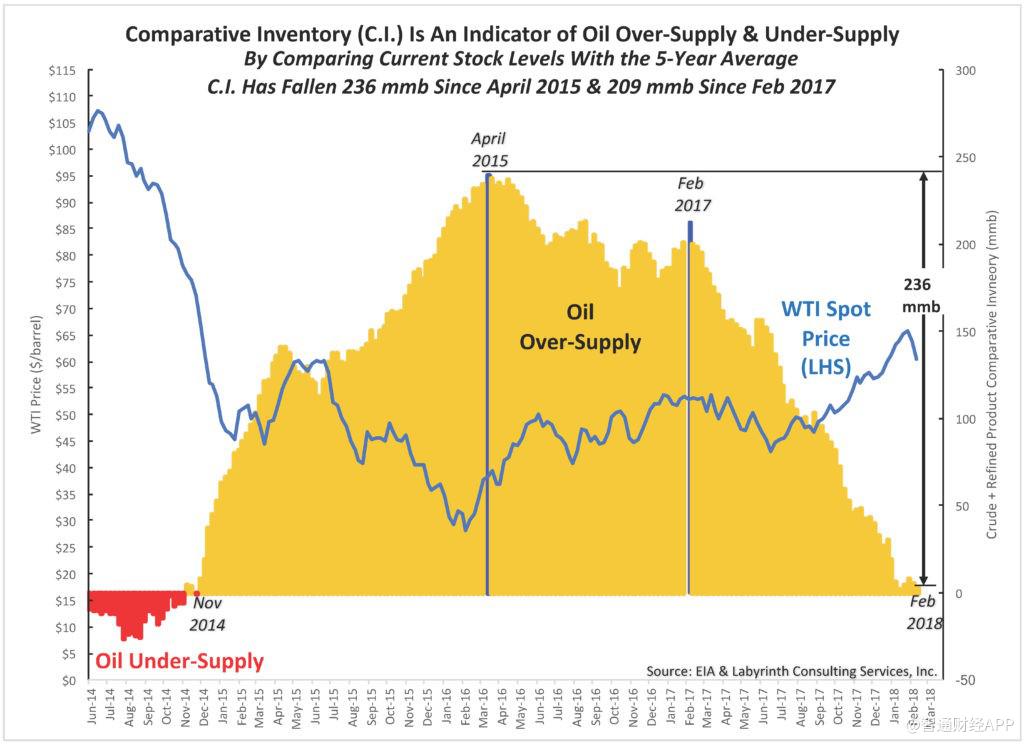

比较库存与油价走向

比较库存是原油和一些精炼油产品当前的库存与同一周时间内的5年平均值的差值。由于它是按年计算,使得生产、消费和炼油厂利用率的季节性波动得到标准化。

这是石油供应过剩和供应不足的一个指标。目前该指标显示美国的石油供应过剩已经结束(图4)。比较库存自2015年4月以来已减少了2.36亿桶,自2017年2月以来已减少2.09亿桶,现在仅比5年平均值高出300万桶。上次该指标处于5年平均水平是在2014年11月下旬,而当时WTI原油价格为每桶72.36美元。

为什么目前油价处于60美元低位?

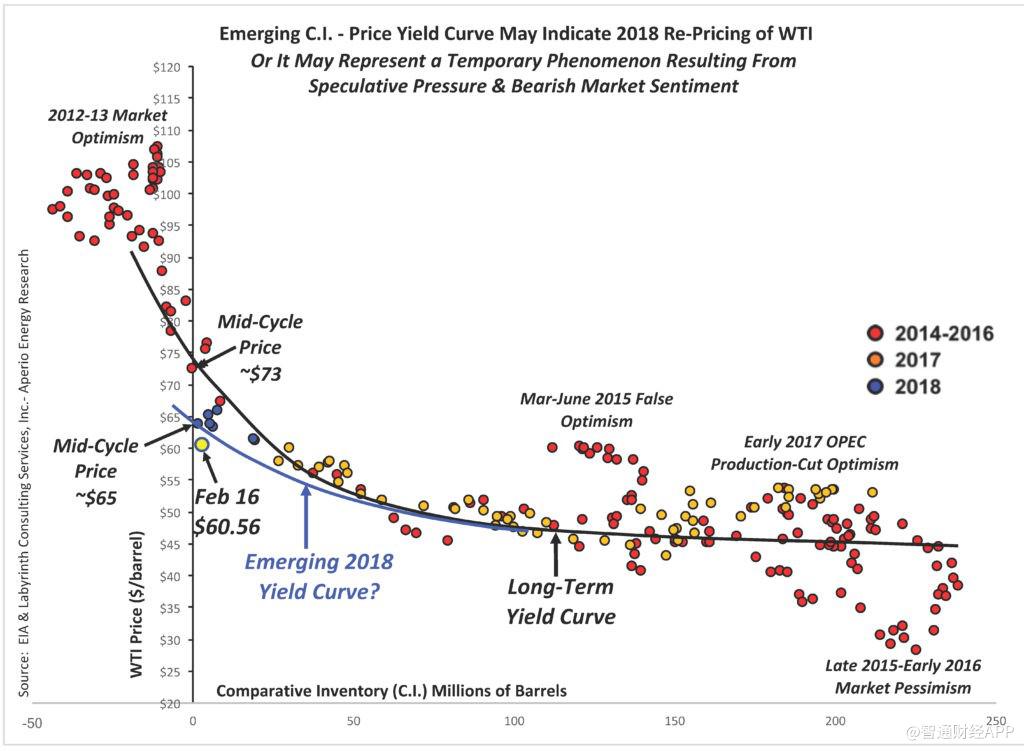

图5显示了相同的比较库存与价格数据作为交会图法。 由此产生的“收益率曲线”(Bodell,2009)提供了一个看似随机的油价变化结构。长期收益率曲线(黑色)为过去三年与库存和价格相关的复杂的市场力量提供了有效的解决方案。

图5还显示了新的2018年收益率曲线(蓝色)的可能性,由于目前的价格低于长期曲线预测,因此可能会提供更好的库存价格解决方案。 这个新的收益率曲线表明,中期WTI价格可能是65美元或更低,而不是与长期曲线相关的更高价格。

这并不意味着价格不会超过每桶65美元。 这只是意味着65美元是5年平均价的近似正确价格。如果比较库存变得越来越低,石油价格应该会上涨。

这是假设性的,可能代表了投机压力和市场情绪偏空造成的暂时现象。这也可能表明市场会因新的市场力量而重新定价WTI原油。

IEA和EIA推动人们普遍认为美国紧缩的原油产量将在2018年和2019年激增。生产商和分析师声称,效率和技术使得盈亏平衡价格大大低于目前的基准水平。市场可能会相信这些说法。

如果油价上涨是生产商想要和需要的,他们应该对他们要投资者去相信的东西谨慎一些。市场很少慷慨。

扫码下载智通APP

扫码下载智通APP