张忆东:精准选股,防守反击

本文来自“张忆东策略世界”微信公众号,作者为张忆东。

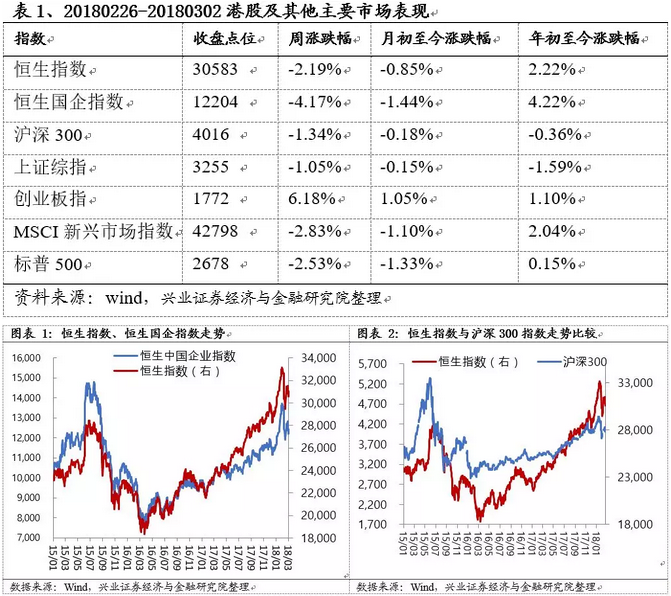

我们维持2018年初以来的判断,2018年上半年港股处于牛市调整期。引发波动的因素来自:1)通胀魅影浮现,货币政策紧缩预期上升,海外股市波动加大;2)中国金融去杠杆、治理金融乱象的力度加大;3)贸易战风险上升。美国宽财政和中国去杠杆的政策组合下,美国的贸易赤字可能进一步扩大,美国和中国的贸易摩擦可能进一步上升。

长期而言,港股核心资产盈利改善驱动牛市的性质并未发生变化。当前与2015-2016年初熊市明显不同,中国经济面临的深层次的结构性风险正在逐一化解,核心资产的盈利基本面出现趋势性改善并且仍将延续。中国的核心资产有望类比87年美国股灾之后的行情,依靠EPS推动走出慢牛行情。概括三条核心逻辑:1)基本面的活力强。2)股市制度创新的意愿强。3)全球估值洼地的避风港。与美股估值处于历史高位不同,港股估值处于偏低水平,这为长期投资者提供了安全垫。

短期最需要关注的是,3月份进入港股业绩密集发布期,震荡市中亦可寻找结构性机会。考虑到2017年中国经济复苏以及人民币升值因素,中资企业业绩超预期的概率大,从而有助于港股市场的个股行情演绎。但是,最迟3月底开始,基本面预期重新出现变数。

-从A股公司业绩预告看,香港中资企业年报表现也会较好。A股2512家公司披露业绩预告,以预告净利润上限和下限的均值计算,已经披露业绩预告的公司整体净利润同比增长47%,中位数增长14%,

-关注业绩超预期的价值股龙头,以及经过近期调整之后估值和盈利性价比较好的优质成长股。

投资策略:仓位中性,重视选股

-在全球银根趋紧、贸易战风险上升的背景下,今年上半年仓位不必太激进,保持中性或相对保守。

-选股的重要性凸现,侧重上市公司内生增长能力和健康的现金流,以低估值高分红收益率的优质价值股为基本配置。

-建议以“优质金融股龙头为盾牌,以优质成长股为长矛”,有条件的投资者可以立足基本面和估值进行Long-short配对交易策略。

风险提示:中美通胀、美国加息、中国去杠杆等风险超预期,引发强烈波动

具体正文如下:

行情如春天天气一样多变,精准选股,防守反击

2月初的全球共振大调整,宣告了全球股市低波动阶段的结束,至少未来半年全球股市的波动率有望上升。我们维持2018年初以来的判断,2018年上半年港股处于牛市调整期。引发波动的因素 来自:1)通胀魅影浮现,货币政策紧缩预期上升,海外股市波动加大;2)中国金融去杠杆、治理金融乱象的力度加大;3)贸易战风险上升。美国宽财政和中国去杠杆的政策组合下,美国的贸易赤字可能进一步扩大,美国和中国的贸易摩擦可能进一步上升。

1月2日深度报告《探讨港股2018年节奏,需要抓牢牛市性质》中我们提出:2018年上半年港股牛市大概率仍将处于“底部的顶部”,或第二阶段,是为了突破历史新高而进行的蓄势准备阶段。

2月4日发布《短期波动骤升及长期价值重估》,在年初全球股市大跌之前提醒:全球股市波动率回升,或加大港股的波动风险。引发波动因素:通胀魅影浮现,货币政策紧缩预期上升。中国金融去杠杆、治理金融乱象的力度加码。

2月12日《梅花香自苦寒来,牛市进入调整期》深度报告提醒:牛市进入调整期,积极防御,强调安全边际,运用多空策略。1)建议相对排名的投资者及仓位较高的投资者,短期趁急跌之后出现反弹,仍需调整仓位,至少要将持仓转向成长性确定且估值安全边际高的股票。2)有条件的投资者,可以采取更灵活的多空策略。

2月25日《多变的春天》强调中期风险并未消除。对于2月份的全球股市大调整,投资者不应该自欺欺人地认为“啥事儿都没有发生”,而应该客观、理性地分析中期应该股市的诸多风险是已经price in还是尚未充分释放。

长期而言,港股核心资产盈利改善驱动牛市的性质并未发生变化。当前与2015-2016年初熊市明显不同,中国经济面临的深层次的结构性风险正在逐一化解,核心资产的盈利基本面出现趋势性改善并且仍将延续。中国的核心资产有望类比87年美国股灾之后的行情,依靠EPS推动走出慢牛行情。概括三条核心逻辑:

1)基本面的活力强。包括港股在内的中国权益资产的核心基本面在于,中国各领域优秀的公司正崛起为世界级公司,这些核心资产迎来盈利的新周期。

2)股市制度创新的意愿强。2018年开启的港股制度创新将吸引更多中国核心资产乃至全球的优质资产,港交所未来有望成为中国的“国际板”和“纳斯达克版”。

3)全球估值洼地的避风港。与美股估值处于历史高位不同,港股估值处于偏低水平,这为长期投资者提供了安全垫。

短期最需要关注的是,3月份进入港股业绩密集发布期,震荡市中亦可寻找结构性机会。考虑到2017年中国经济复苏以及人民币升值因素,中资企业业绩超预期的概率大,从而有助于港股市场的个股行情演绎。但是,最迟3月底开始,基本面预期重新出现变数。

-从A股公司业绩预告看,香港中资企业年报表现也会较好。A股2512家公司披露业绩预告,以预告净利润上限和下限的均值计算,已经披露业绩预告的公司整体净利润同比增长47%,中位数增长14%,

-关注业绩超预期的价值股龙头,以及经过近期调整之后估值和盈利性价比较好的优质成长股。

投资策略上,在全球银根趋紧、贸易战风险上升的背景下,今年上半年仓位不必太激进,保持中性或相对保守。选股的重要性凸现,侧重上市公司内生增长能力和健康的现金流,以低估值高分红收益率的优质价值股为基本配置。

建议以“优质金融股龙头为盾牌,以优质成长股为长矛”,顺应中国经济转型升级和港股IPO制度创新,对成长股进行精选、准确定价,有条件的投资者可以立足基本面和估值进行Long-short配对交易策略。

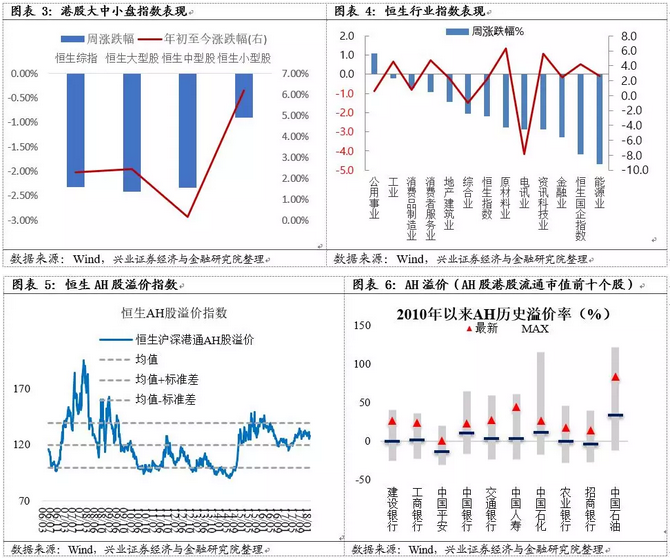

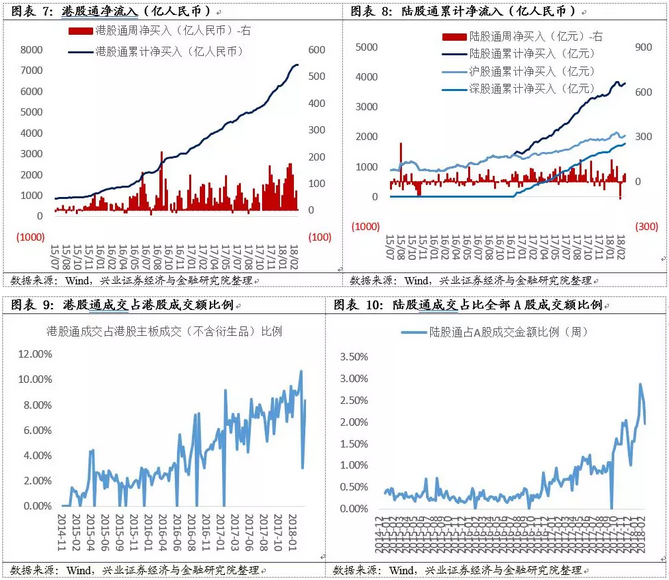

沪深港通南北资金流向

2月26日至3月2日,南下资金周净流入仅3.66亿人民币。港股通周成交占全部港股成交金额的比例达到5.8%[1]。自开通以来港股通累计净流入7293.89亿人民币。

北上资金周净流入55.14亿人民币。其中,深股通周净流入29.08亿人民币,沪股通净流入26.06亿人民币,陆股通周成交占全部A股成交额[2]1.96%。自开通以来,陆股通累计净流入3801.53亿元,其中,沪股通累计净流入2033.85亿元、深股通累计净流入1767.67亿元。

[1]港股通占全部港股成交占比=(港股通买入+卖出成交额)/(港股主板成交金额*2)

[2] 陆股通占全部A股成交占比=(陆股通买入+卖出成交额)/(A股成交金额*2)

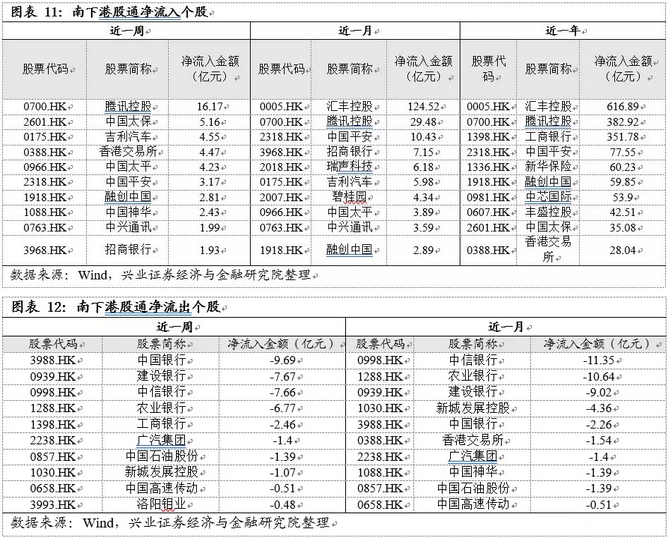

南下资金的配置方向

1、南下资金流向变化

个股方面,2月26日-3月2日一周,南下资金主要买入腾讯控股,流入16.17亿。最近1月南下资金主要买入汇控,流入124亿。

2、南下资金持股一览

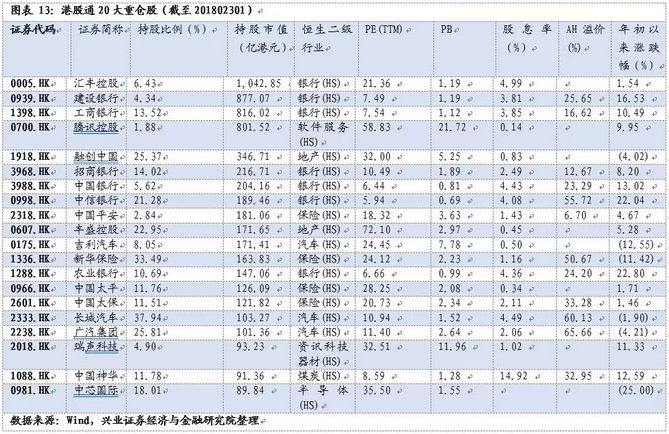

根据港交所披露的港股通持股数据,截止到2018年3月1日,港股通持股总规模达到10843.96亿港元,持股规模最大的前20只股票的持股市值达6056.51亿港元,占港股通持股总市值的55.85%。前十分别是汇丰控股、建设银行、工商银行、腾讯控股、融创中国、招商银行、中国银行、中信银行、中国平安、丰盛控股。

北上资金的配置方向

1、北上资金流向变化

个股方面,2月26日-3月2日一周北上资金净流入最多的股票为贵州茅台、大族激光、海康威视,净流出最多的股票为中国国旅。

2、北上资金持股一览

根据陆股通持股数据,截止到2018年3月1日,陆股通持股总规模达到5839亿元,持股规模最大的前20只股票的持股市值达3633亿元,占陆股通持股总市值的62.23%。前十大分别是贵州茅台、海康威视、美的集团、中国平安、格力电器、恒瑞医药、伊利股份、长江电力、上海机场、五粮液。

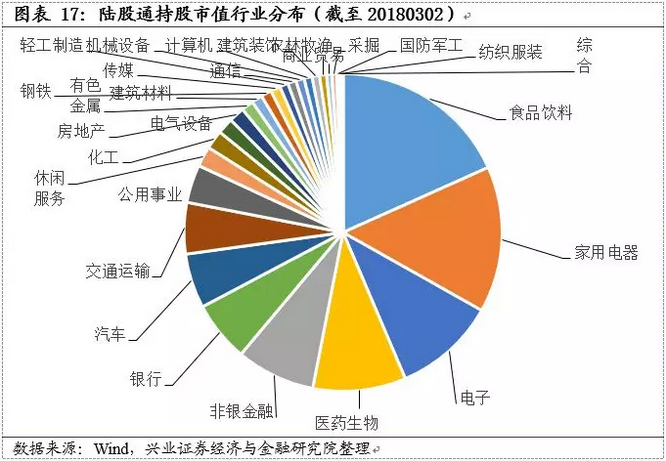

3、北上资金持股行业分布

北上资金持股主要分布在食品饮料、家用电器和电子行业,按市值分别达陆股通总市值的18.29%、14.88%和10.43%。

风险提示

中美通胀、美国加息、“中国去杠杆”超预期,引发剧烈波动。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP