黄金下一站是3000美元?知名经济学家预测金价还有30%上涨空间

智通财经APP注意到,当投资者因创纪录的股市而欢欣鼓舞时,他们最喜欢的避风港也达到了新的高峰。金价上周达到了每盎司2,328.7美元的历史高点,一位经济学家说,这种势头可能会在下一个商业周期转变之前将金价推升至3,000美元,较当前水平上涨30%。

著名经济学家、罗森伯格研究公司总裁大卫·罗森伯格(David Rosenberg)的观点。他在最近的一份报告中表示,最近的黄金热潮“特别令人印象深刻”,因为它不仅超过了比特币和所有主要货币,而且还克服了经常压低其价值的典型宏观逆风。

“金价上涨之际,美元走强,通胀预期下降,而在此期间,美联储已将市场预期转向‘更长时间的高利率’。”罗森伯格在报告中写道:“所有这些事态发展通常会损害金价,但金价仍在继续上涨。”

但在对黄金的未来大肆炒作之前,有必要回顾一下近期金价飙升背后的原因。

强劲的需求

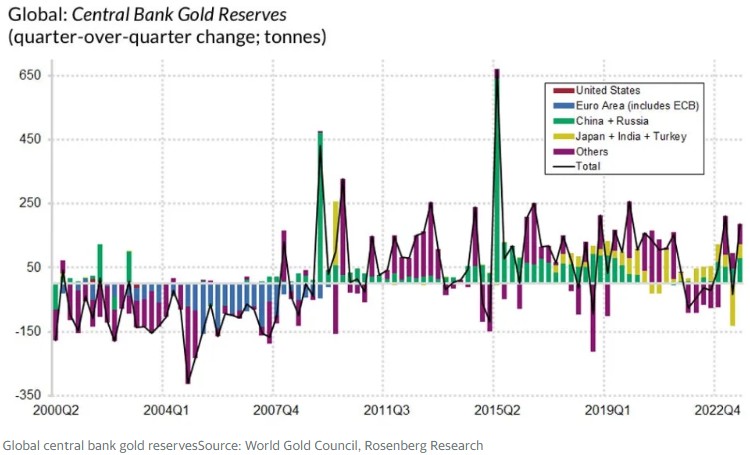

罗森博格表示,金价近期高位的主要推动力并非来自供应方面(近年来一直保持稳定),而是来自需求方面,这要归功于各国央行重新将黄金作为储备资产。

随着日本、俄罗斯、土耳其和波兰等国担心过度依赖美元,许多央行在抵御特殊经济风险时转向黄金作为安全保障。

他表示:“在本世纪初从黄金中撤除(实物支持的储备非常微不足道)之后,各国央行再次大规模增持黄金。”他补充道,各国央行在2023年第三季度购买了361吨黄金,而2022年同期净卖出了77吨。

罗森伯格还发现,黄金在印度和中国等新兴市场更有吸引力,而西方投资者则落在了后面,因为高利率和高涨的股价削弱了低收益黄金的吸引力。

此外,工业使用量的增加,特别是在高度活跃的电子行业,是另一个价格推动者。

该报告称:“随着生产商夜以继日地工作,以满足与人工智能相关的模型的永不满足的资产,电路制造业的繁荣肯定是实物黄金需求的推动力,这种需求不会很快消失。”

对不确定性的担忧

罗森伯格还将近期金价上涨归因于全球地缘政治风险和不可预测的宏观经济前景。

他表示:“国际关系走向军事化、对抗和两极分化的趋势是难以辩驳的,因此,黄金价格的风险对冲功能变得越来越重要。”

在货币方面,他说,随着美国债务与GDP之比达到120%,服务成本不断上升,投资者在选举结果的不确定性和迫在眉睫的财政危机的可能性下增加了黄金持有量。

黄金的下一站:3000美元

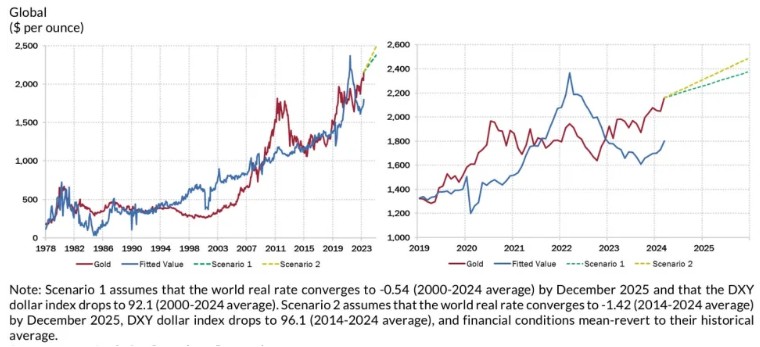

随着黄金的稳定势头持续下去,罗森伯格预计,随着各国央行开始降息,金价将再上涨15%,涨幅可能达到30%。他指出,黄金与金价历来呈负相关。

这位经济学家提出了两种情景,这两种情况都得出了黄金将进一步上涨的结论:“软着陆”和典型的熊市。

在“软着陆”的情况下,假设全球实际利率回到2000年前的平均水平——高于全球金融危机后的停滞时期——这将导致美元下跌约12%,金价上涨约10%。

但如果经济陷入衰退——全球实际利率回到2014-2024年的平均水平,股市企稳,美元贬值8%左右——黄金的涨幅更可能是15%,将其置于2500美元的区间。

罗森伯格的黄金模型预测,当宽松政策开始时,金价将上涨10-15%

“将这些观察结果与我们的建模练习结合起来,我们发现金价的下行风险有限,但上涨空间很大。金价达到每盎司3000美元的可能性远远大于回落至每盎司1500美元的可能性,”他补充称,地缘政治紧张局势加剧将进一步推高金价。

对投资者来说,要点很简单:确保你的投资组合中有黄金,并增持黄金。下行风险得到了很好的控制(尽管短期内出现回调并非不可能,应该加以关注),但上行空间是诱人的,”罗森伯格总结道。

扫码下载智通APP

扫码下载智通APP