本周会挽救美股吗?美联储“最爱”通胀指标、科技巨头财报来袭

美股市场正处于几个月来最脆弱的时刻。标普500指数上周五收于5000点以下,这是自2月底以来首次。与此同时,纳斯达克综合指数上周下跌超过5%,而道琼斯指数则持平。本周,经济增长和通胀的关键数据,以及大型科技公司业绩的公布,将决定这种萎靡是否会持续下去。

经济数据方面,周四将公布美国第一季度GDP增速初值,周五将公布美国3月个人消费支出指数(PCE)。在企业新闻方面,本周将有大约178家标普500指数成分股公司公布业绩,这些公司市值占该指数总市值的40%以上。但最大的期望还是来自大型科技公司,美股“科技七巨头”中的特斯拉(TSLA.US)、Meta(META.US)、微软(MSFT.US)、谷歌母公司Alphabet(GOOGL.US)都将在下周公布财报。

本周将影响美债收益率上扬趋势

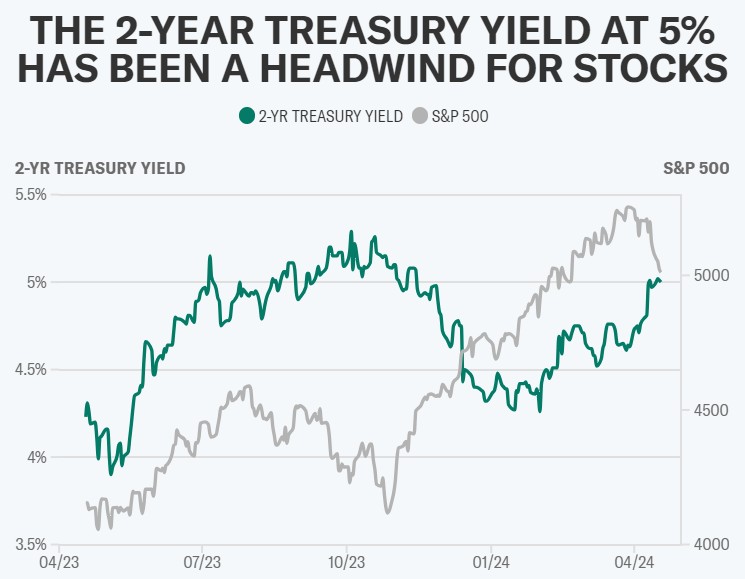

投资者将密切关注本周的经济数据,看其可能如何改变债券收益率上升的走势。债券收益率上升正再次成为投资者的痛点。上周二,2年期美国国债收益率飙升至5%,这是自2023年10月股市最近一次触底以来首次达到该水平。美联储主席鲍威尔上周表示,通胀率下降到2%的目标需要“比预期更长的时间”。

Emanuel认为,这将是股市的一个关键痛点,就像去年秋天市场抛售时一样。Emanuel称:“目前可能更令人担忧的原因是,市场对美联储三次降息的含蓄承诺进行了交易。如果你回顾一下3月份的情况,我认为这不仅仅是一种信心,市场从高点回落,而恰恰是在市场开始消化低于三次承诺的降息的那一刻。”

Emanuel警告说,正因为如此,现在可能是时候在市场上采取防御措施了。他建议投资于医疗保健和日用消费品等行业,同时也指出,在货币市场账户中持有现金可以赚取大约5%的收益,这仍然是投资组合中一个可行的部分。

美联储青睐的通胀指标或凸显通胀粘性

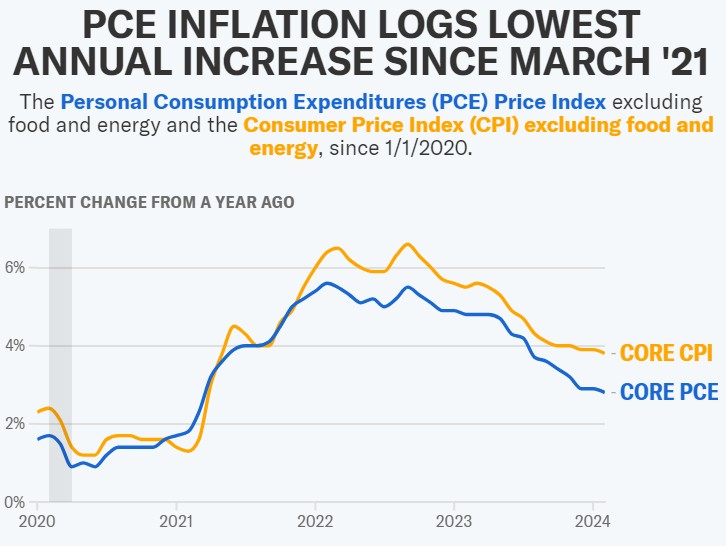

几个月来不稳定的通胀数据迫使投资者降低了对美联储今年降息的预期。芝加哥联储主席古尔斯比上周五表示,"通胀方面的进展已经停滞",并指出央行等待通胀走势更加明朗是"合理的"。这使得周五的PCE物价指数变得更加关键。

经济学家预计,随着能源成本的上升,3月整体PCE物价指数同比上升2.6%;3月份“核心”PCE物价指数同比增长2.7%,低于2月份2.8%的年增长率。经济学家预计“核心”PCE物价指数环比上升0.3%,与上月的变化一致。

花旗经济学家Andrew Hollenhorst在4月17日给客户的一份报告中写道:“如果3月和4月核心PCE通胀率(环比)达到0.25%左右,那么同比增幅将从2.8%降至2.6%,这将使美联储有理由从6月或7月开始‘逐步’调整政策利率。”

尽管核心PCE物价指数可能不像此前公布的3月消费者价格指数(CPI)那样强劲,但美联储主席鲍威尔和其他官员已经表示,在降息之前,他们需要更长的时间才能对通胀下行轨迹获得必要的信心。消费者价格指数本月早些时候超过了预期,令市场感到不安。

这意味着美联储官员似乎即将得到进一步的确认,即对抗通胀的进展已经停滞,这似乎支持了美联储基调的转变,即在比此前预期更长时间内保持利率高位。

美国经济增长预计仍具韧性

周五将公布的最新通胀数据将伴随着3月份的个人支出和收入数据。在就业健康增长的背景下,经济学家预计家庭在商品和服务方面的支出将再次强劲增长,预计收入增长也将加速。

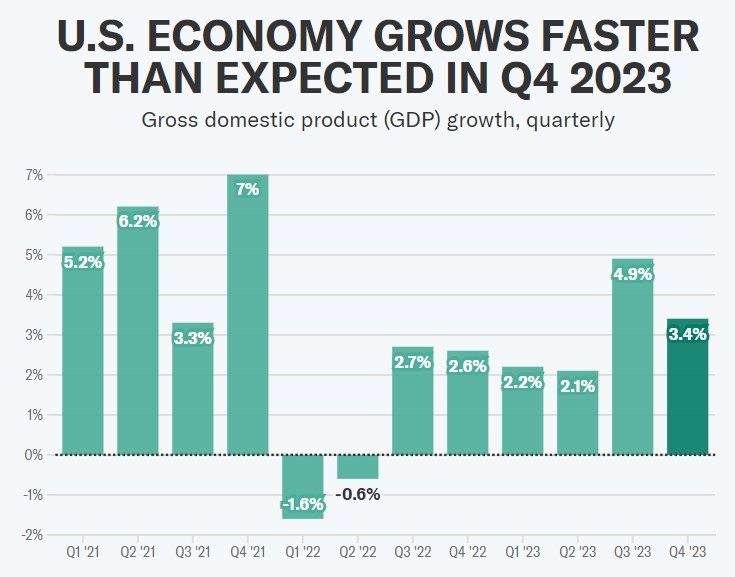

投资者对美联储降息的重新定价基本泰然自若,部分原因是经济背景越来越积极。在整个第一季度,经济学家一直在提高他们对经济增长的预测。经济学家预计,美国经济第一季度的年化增长率为2.5%,低于2023年第四季度的3.4%,但仍高于潜在增速1.8%。

彭博经济学家们写道:“继2023年下半年平均增长4.2%之后,第一季度实际GDP增速可能降至2.7%左右。根据联邦公开市场委员会的预测,这仍高于1.8%的长期可持续增长率,表明通胀压力持续存在。展望未来,经济活动将受到可自由支配支出疲软的挑战,在通胀加剧的情况下,消费者对价格越来越敏感。”

美国银行美国经济学家Michael Gapen上周五在给客户的一份报告中写道:“即将发布的数据继续表明,在利率上升的环境下,经济仍在保持弹性。消费者继续保持强劲。自第三季度4.9%的超高增长率以来,经济已经温和降温,但降温的过程是渐进的。”

财报或难给市场带来提振

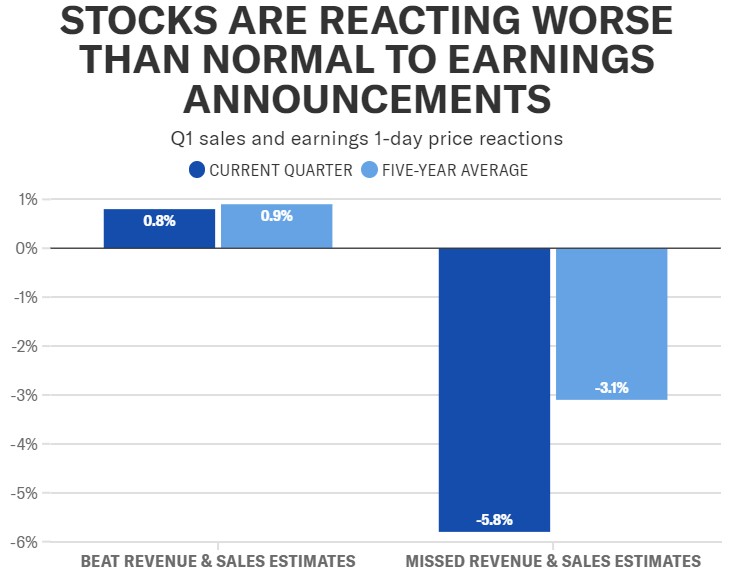

考虑到今年一些市场反弹宠儿的股价大幅上涨,乐观的预期已被消化,那么即使好于预期的收益可能也不会对股市产生影响。Evercore ISI股票、衍生品和量化策略主管Julian Emanuel表示:“在这个财报季前后,更广泛的市场出现了消化问题。”

此前,在65家标普500指数成份股公司公布季度业绩后的第二天,股市的反应也普遍如此。Emanuel的研究显示,高于华尔街预期的股票在下一个交易日上涨了0.8%,略低于过去几年0.9%的平均涨幅。

与此同时,在营收和利润都令人失望的公司受到的打击比正常情况更大,股价在下一个交易时段平均下跌5.8%,而过去五年通常下跌3.1%。Emanuel表示:“考虑到(标普500指数的)估值过高,即使是好消息也可能不是好消息,尤其是那些已经走到目前为止的公司。”

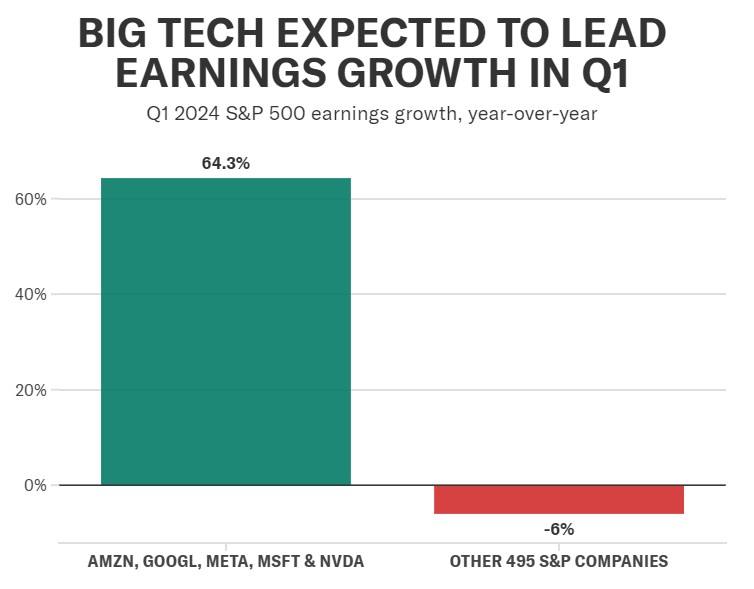

由于已公布的收益报告不能让投资者满意,接力棒将传递给过去一年市场表现最强劲的板块之一:大型科技公司。尽管上周芯片制造商们和奈飞(NFLX.US)的业绩令人失望,导致科技股遭遇抛售,但人们对Meta、微软和Alphabet的盈利增长预期仍然很高,这三家公司都将在未来一周发布财报。FactSet上周五指出,预计这些公司以及英伟达(NVDA.US)和亚马逊(AMZN.US)今年第一季度的收益将增长64.3%。其他495家公司的收益预计将下降6%。

扫码下载智通APP

扫码下载智通APP