壳牌:LNG将在2020年代中期陷供应短缺

本文选自“能源杂志”微信公众号,作者王勇。

继2011年到2015年的投资大潮后,几乎没有新增LNG项目做出最终投资决定。

回顾2017年,强劲的LNG基本面已经超出预期。随之而来的,是需求侧愈发可期的增长态势,以及全球供应从目前的略有过剩走向触顶回落。

3月13日,壳牌在京发布的《2018液化天然气(LNG)前景报告》(下称《报告》)对未来趋势做出预测:在接下来数十年,天然气需求将以年均2%的速度增长,是全球能源需求增长速度的两倍。LNG需求将以年均4%的速度增长。天然气在未来20年能源需求增量占比将超过40%。为避免在2020后出现供应短缺,需要尽快作出新LNG供给项目的最终投资决定。

需求侧长期增长

《报告》指出,2017年全球 LNG需求增长2900万吨,总量达到2.93亿吨。2017年日本仍然保持全球最大LNG进口国的地位,而中国则超过韩国成为全球第二大进口国。受经济持续增长和“煤改气”治理空气污染的政策推动,中国的LNG总需求量达到3800万吨。

2017年LNG市场呈现出非常清晰的需求“拉动”趋势,而非供应“推动”。“拉动”主要来自亚洲和南欧的的传统进口市场,亚洲引领全球LNG进口量增长。

壳牌天然气一体化及新能源业务执行董事魏思乐(Maarten Wetselaar)说:“我们看到亚洲和欧洲的传统进口国继续保持强劲的需求,同时也看到 LNG 为世界上其他国家提供灵活可靠和更清洁的能源,其中仅亚洲的需求就增长了1700万吨,这一数字接近世界第五大LNG 出口国印度尼西亚 2017年全年的产量。”

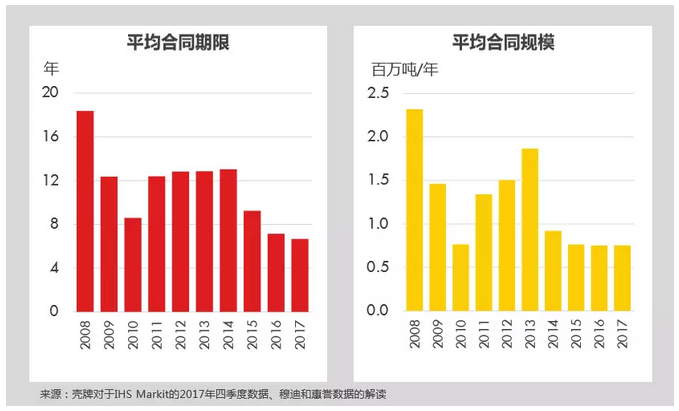

与此同时,随着市场化的推进,天然气和电力下游市场的竞争加剧,深层次的市场驱动因素,乃至买家本身,都在发生变化。一般而言,市场化将增加LNG买家下游需求的不确定性,从而难以按照传统的长期、定量的交易方式购买LNG。

《报告》同样指出采购方和供应方之间的需求差异有扩大的趋势。大多数供应方仍然希望签署长期LNG销售合同以获得融资。而LNG采购方则越发倾向于能够签署短期、小批量、高灵活度的合同,从而增强其在下游电力和天然气市场中的竞争力。

壳牌能源执行副总裁Steve Hill告诉记者,“对于中国来讲,长期与短期协议的结合是比较正确的做法。一部分长期协议提供保障,一部分现货补充用来弥补短期的供需不平衡。”

供给侧逐渐乏力

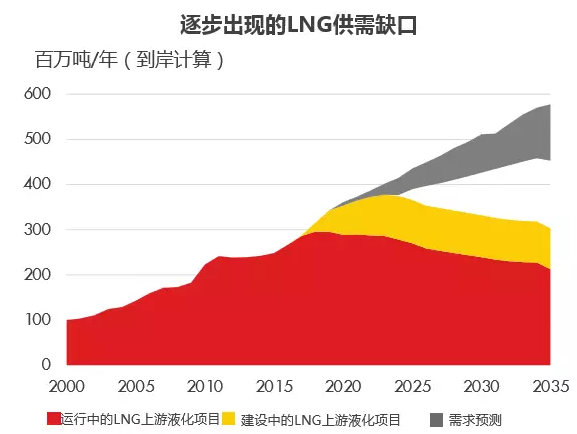

目前,全球LNG供给呈现过剩的趋势,由于LNG项目的建设周期性,在无新增供给项目投产的情况下,过剩的供给市场必将触顶回落。

继2011年到2015年的投资大潮后,几乎没有新增LNG项目做出最终投资决定。由于LNG项目一般需要至少四年才能投产,新增供给预计要在2020年后才会出现。

近日,BMI Reaserch预计,2018年全球LNG市场将出现轻微的供应过剩,2019年供应过剩程度将大幅增加,2022年全球LNG供应过剩的情况将达到顶峰,然后开始趋紧。尽管在北美、撒哈拉以南非洲、俄罗斯、卡塔尔和巴布亚新几内亚都有大量的计划中LNG项目,可以填补预期的供应缺口,但BMI表示,很多项目将很难再当前市场条件下做出最终决定。

《报告》指出,LNG出口量的显著增加主要来自美国和澳大利亚的新增产能,以及非洲现有产能的产量提高。上游LNG液化项目投资的缺乏给未来的全球LNG市场增长带来了风险。对此,壳牌呼吁,为满足长期的需求增长,需要更多LNG上游项目投资。

谈及去年冬天中国北方“气荒”引发的天然气基础设施建设问题,壳牌中国区天然气副总裁沈柏霖表示,目前中国天然气存储设施的建设缺少经济上的激励。天然气经销商把存储设施的建设看作是成本,因此较少进行投资。

他认为,这种激励因素有两方面,第一是存储设施本身可以进行交易;第二,由于不同时期的天然气价格是不同的,因此,拥有了存储设施的一方可以去低买高卖,从中获益。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP