家临江:遇上最好的时代 买最好的股

没科技含量的股都被打入冷宫了,这不奇怪。

据笔者观察,现在美股、A股、港股都是一个逻辑,认准了好公司,不问股价,一根筋买,烂公司基本没人看。

香港市场最奇怪的是,上周一奶茶店上市,居然炒到20亿港元,这发财的劲头让香港小老板们都目瞪口呆,会不会衍生出大量的奶茶店、烧烤摊、鱼蛋铺子都跑去上市?香港本地企业除了地产和金融属于高举高打资产运作,其他生意很难再有明确的炒高增长模式,尤其是娱乐圈和零售业,在内地消费者逐渐理性成长起来后,香港本地企业要在找回以前的暴利机会实在太难。

不过港股市场好在有不少中国内地部分优质科技企业夹杂其中,比如大家这几年有目共睹的手机产业链的瑞声科技和舜宇光学科技,都给长期投资者不菲的回报。包括近期成长起来的生物医药代表金斯瑞、药明生物、复星医药、中生制药、石药集团等等,都是不错的长期成长性标的,其最大的特点是,实体在中国内地,科技研发能力与世界同步或领先,业绩成长稳定增长。

中国现在国运昌盛,从载人航天、量子卫星、“中国天眼”等大国重器,到被誉为“新四大发明”的高铁、支付宝、共享单车和网购,当前中国创新成果呈爆发之势。在这一轮的全球创新竞赛中,我国从“跟跑者”到“并跑者”,进而成为一些领域的“领跑者”。

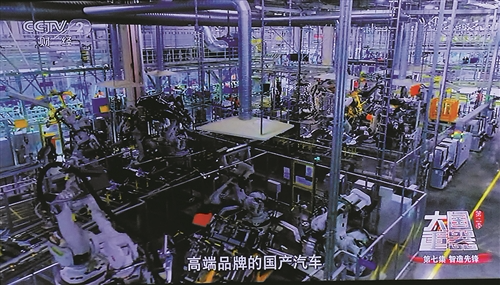

前几天CCTV央视财经频道播出了《大国重器》(第二季)第7集《智造先锋》,走进了吉利台州路桥基地,一段利用数字化仿真技术制造汽车的内容,向人们展示了中国的汽车制造的标杆工艺和技术,同时,也让国人认识了台州智造的实力和风采。

《大国重器》栏目记录了迈向现代化经济体系的中国制造故事,而栏目组选择吉利领克加工厂作为其中一个故事,既是认可了吉利在中国制造业中的典型性,也是认可了台州这个制造之都在现代经济体系中的表现。《大国重器》第六集《赢在互联》首次将互联网板块纳入其中。而腾讯安全联合实验室作为网络安全领域的唯一代表,向观众全面还原了2017年影响用户人数最大的“暗云Ⅲ”木马攻防战,展现出中国安全企业在核心技术领域的重要突破与创新成就。

吉利将在周三与腾讯一起公布2017年度业绩,相信也不会让投资者失望。尤其腾讯,几乎大行们很少有目标价低于500.00元的,现阶段的腾讯其实受纳斯达指数波动影响很大,不过前几天纳斯达克已经创出历史新高,相信腾讯的股价也会不甘示弱的。

至于科网股今年出现的新亮点,近期非金蝶软件(00268)莫属。事实上,中国SaaS云服务公司市值都未过百亿美金。在IDC研究报告里,金蝶在SaaS云服务市场和中国成长型企业应用软件市场等领域已获得“五项第一”,比如整体企业SaaS云服务、SaaS ERP、SaaS 财务云、移动办公领域等细分领域。这是中国软件厂商在企业SaaS 云服务领域,市场占有率首次超越国际厂商。

企业级SaaS 服务行业发展已基本成熟,在每个垂直细分领域内已涌现一批标杆,例如,SAP(思爱普) 、Oracle (甲骨文)、Salesforce……数据显示,仅这三家公司的市值就已经超过3500亿美元。但是在中国,目前企业级 SaaS服务行业各细分领域还未出现真正巨头,从市值上看,中国企业离美国同行相差甚远,也就是金蝶被严重低估。从股价看,近期投资者对于“独角兽”系列关注度不减,在中国独角兽企业榜单中,云服务独角兽包括:阿里云、腾讯云、金山云、百望云等。

港股需要看业绩估股价的,金蝶的2017年毛利润为18.8亿元,同比增长约23.9%,毛利率约81.5%;经营利润约人民币4.2亿元,同比增长69.0%;来自经营活动产生的净现金为人民币约8.2亿元,同比增34.6%。

据智通财经APP报道,金蝶创始人兼董事会主席徐少春在业绩会上的憧憬,经过最近五年的探索,金蝶已由追随战略向超越战略转变。2020年,金蝶要达成云业务收入占比达60%的目标,从而推动实现2025年公司市值达千亿。也就是现在的股价基础上翻5倍。

美国SaaS服务的领先者Salesforce市值已高达927.03亿美元,专注于人力资源服务的垂直SaaS平台Workday市值也达到了288.41亿美元。作为中国SaaS这类“云服务”第一股,放在A股或者美股,恐怕市值就不仅仅5倍这么小了。

港股去年炒内房股,是因为价值被严重低估被内地港股通南下基金挖掘。而进入2018年才开始复苏的科技与生物医药股,其本质是企业内生成长性与外因(比如什么美联储加息、特朗普团队减员等等幺蛾子)关联度不高。反而资源股和其他周期性板块,受到外因左右业绩非常明显。

笔者预计,这一波科技引领的港股行情估计持续时间比“2017年的指数牛”来得更长。

免责申明:文章只提供股友讨论,不得构成投资建议,笔者不持有上述任何港股。股市有风险,投资需谨慎!

扫码下载智通APP

扫码下载智通APP