新一轮猪周期来了吗?

文:任泽平团队

摘要

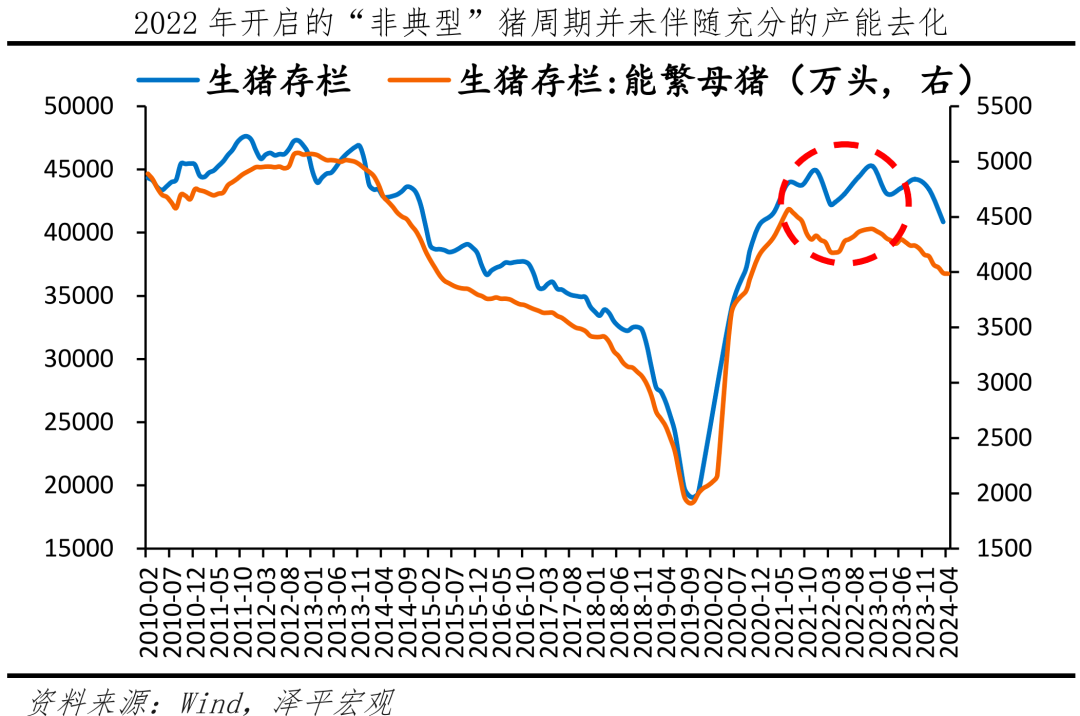

猪周期进入了一个全新的阶段,供需关系和行业格局呈现新特征。需求端,2014年以前,我国猪肉需求基本保持稳定。此后,受人口老龄化和居民消费升级等因素影响,猪肉消费减少,牛羊肉及禽类消费增多。供给端,2018年非洲猪瘟后,行业集中度明显提升。500头以上规模场出栏占比从2011年的36.6%提升至2022年的65%,农业部预计2023年生猪养猪规模化率将继续提高至68%。

在传统猪周期向新猪周期转换过程中,将面临供给过剩格局。意味着,猪周期将经历一段长时间的底部区间(2023年5月至2024年4月),直至产能去化充分。

新猪周期框架下,猪周期将变得更为平滑。大型养殖机构的非理性“追涨杀跌”行为将减少;大型猪企更注重降本增效,激发每头猪的生产潜能,以此代替简单的产能去化与扩张。

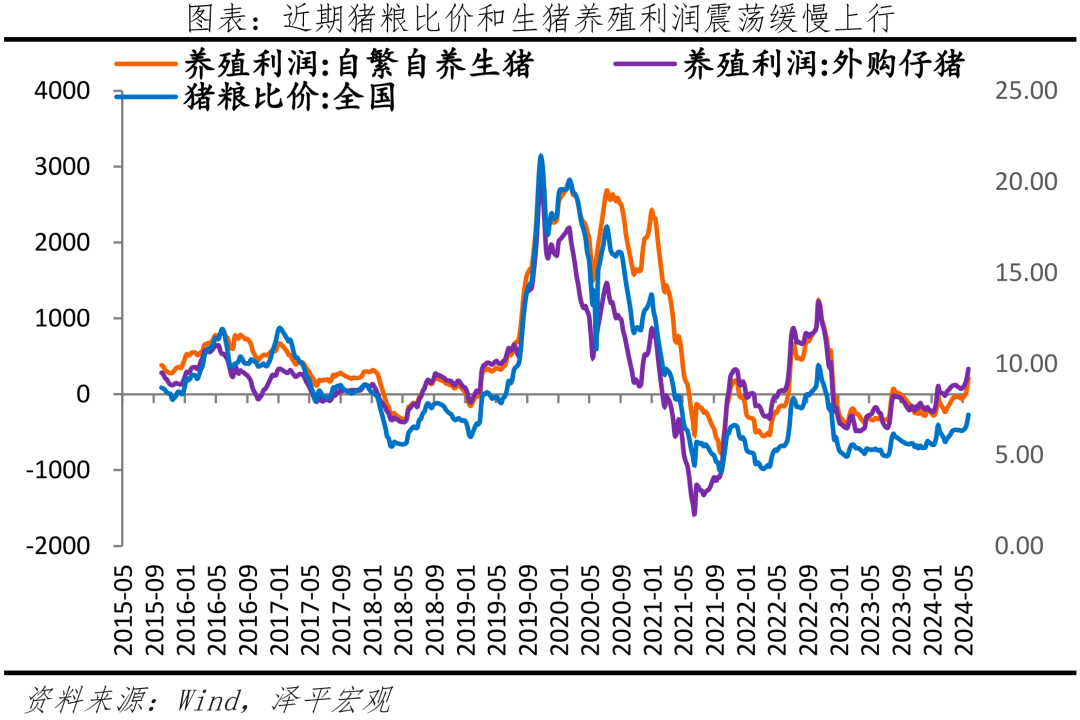

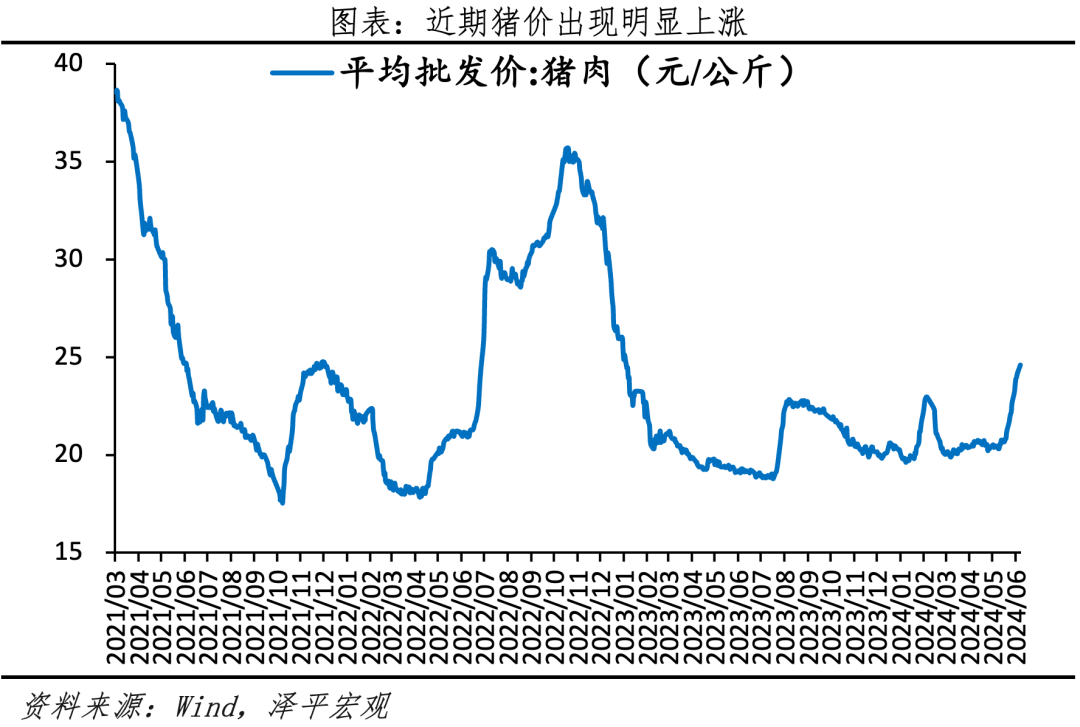

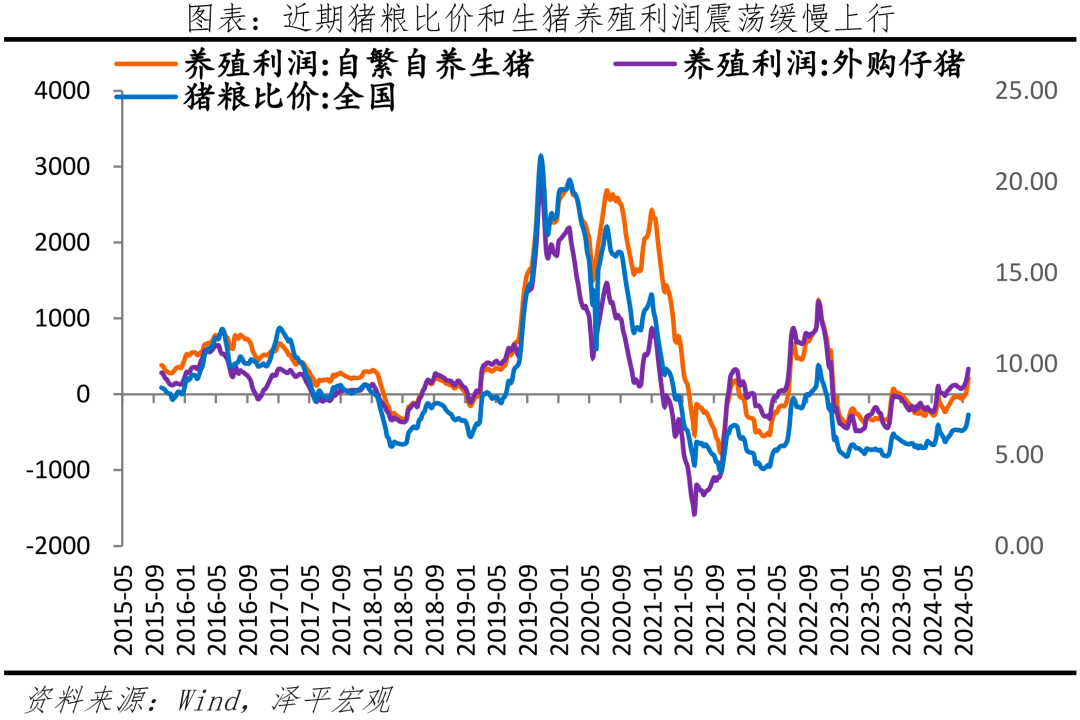

近期,猪价出现一波上涨。截至6月11日,猪肉平均批发价格达24.6元/公斤,近一个月猪价涨幅达到23%左右。养殖利润全面回正,截至6月7日,养殖利润是322元/头,历史经验看,一般养殖利润突破300元/头我们就能见到猪价的明显上行。

新一轮猪周期已经到来。那么,未来猪价怎么走?涨幅会有多大?

正文

框架:新猪周期vs传统猪周期,特征正在改变

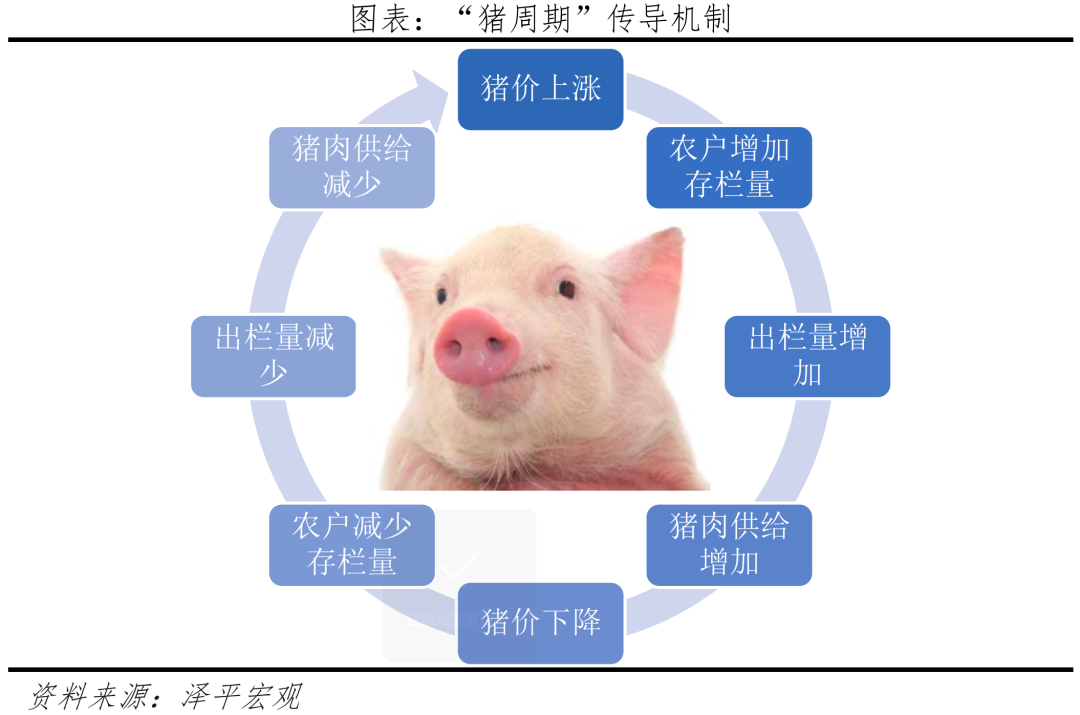

猪周期是生猪生产和猪肉销售过程中的价格周期性波动现象。具体而言,猪肉价格上涨时,养殖户会扩大产能,增加能繁母猪,推动生猪存栏量上升,育肥成熟后生猪出栏量增加,猪肉供给增加,价格下降。养殖户观察到猪肉价格下降,减少产能,淘汰能繁母猪,生猪存栏量和出栏量下降,猪肉供给减少,猪肉价格重新回升,周而复始。

猪的生产周期决定了一轮完整的猪周期历时3-4年,同时在一年之内受节假日和气候影响呈现出小周期波动。能繁母猪代表产能,生猪存栏代表库存,扩大生猪供应先要扩大产能。从猪仔成为后备母猪需7个月达到可繁殖状态,1头母猪生产一胎需要5个月左右(妊娠期114天、哺乳期20天、空怀期14天),母猪产仔再经过1-2个月的保育期和5-6个月的育肥期,生猪可出栏。

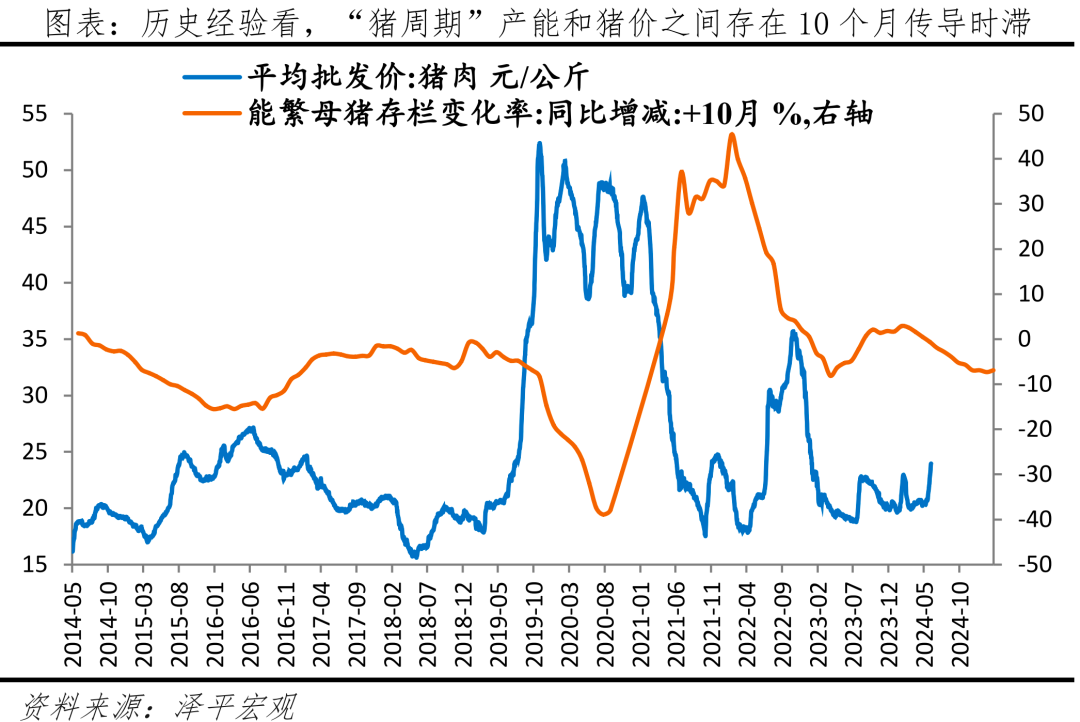

由此,1)从补栏母猪到增加猪肉供应需18个月左右,因此传统一轮猪周期约3-4年时间。2)从产能到猪肉供给需11-13个月,根据历史经验,“猪周期”产能和猪价之间存在10个月左右传导时滞。

猪周期的本质是供需关系。在传统的猪周期分析框架下,需求端总体稳定,关键在供给端,我国过去以散户养殖为主体的环境放大了价格的波动性。

需求端,长期受居民收入水平、人口增长和消费结构影响,短期受季节性饮食习惯、流行疫病、食品安全和消费替代效应等影响。2014年以前,我国猪肉需求基本保持稳定。

供给端,主要是生猪养殖呈周期性波动,此外,政策干预(环保、财政补贴、收储投放制度)、天灾疫病等因素放大供给波动。2018年非洲猪瘟以前,我国的养殖业以农户散养为主,散户养殖为主体的环境放大了价格的波动性。生产者同质程度较高,行业集中度低,单个生产者对市场价格的影响力较弱,更容易“追涨杀跌”,且防疫技术、资金不足,更容易大起大落,猪肉价格呈现出较为明显的蛛网周期的特征。

近年来,生猪产业的需求端和供给端都在起变化。需求端来看,受人口老龄化和居民消费升级等因素影响,猪肉消费减少,牛羊肉及禽类消费增多。农业农村部猪肉全产业链监测预警首席分析师朱增勇表示,2020年我国人均猪肉消费量比2014年下降了9.2%,同期禽肉消费增加60%,牛肉消费增加51%,羊肉消费增加25%;2024年4月20日上午,农业农村部发布的《中国农业展望报告(2024—2033)》报告提出,在展望期内,猪肉消费总量将持续下降。预计2033年猪肉消费量下降至5479万吨,比2024年减少5%,年均减少0.5%,而牛、羊肉消费量将以每年1.2%、1.4%的速度增长;2024年3月1日,农业部印发《生猪产能调控实施方案(2024年修订)》,将能繁母猪正常保有量的数量从2021年的4100万头调至3900万头,正常保有下限从95%调整至92%。

供给端,随着历史化进程、政策导向和疫情助推,行业集中度提升。众多小规模养殖场在2018年的猪瘟中出局,加快行业集中度提升进程。2018年非洲猪瘟后,13家上市公司出栏量占全国比重提升约一倍至2021年的14.3%;500头以上规模场出栏占比从2011年的36.6%提升至2022年的65%。近年来,我国推行了规模化养殖策略,鼓励养殖厂扩大产能,同时不断缩小普通养殖户的规模。规模化养殖相对于散养户存在规模效应,且管理、技术和资金等更具优势,有利于增强市场的稳定性,减少散户养殖的盲目性。散户养殖随着城镇化进程加快、老龄化率提高、资金和技术匮乏等将逐步萎缩。农业部预计,2023年生猪养猪规模化率将达到68%,较上年提升3个百分点。

当前生猪养殖主要分为两种模式,一是“自繁自养”的重资产模式,这种模式下需自建养殖场,典型如牧原股份、小型养殖场和散户。在面临大量亏损时,头部企业可较长时间负债,而散户无法负担重资产的持续运营。另一种是“公司+农户”,公司提供仔猪、饲料、疫苗兽药及技术人员支持,待生猪长到出栏体重后由公司负责回收销售并给农户支付代养费,如温氏股份、新希望等。

新框架下,猪周期特征正在发生改变。

在传统猪周期向新猪周期转换过程中,必然面临过剩产能出清,猪周期将经历一段长时间的底部区间(2023年5月至2024年4月),直至供给大于需求的市场格局出现转变。

新的猪周期价格波动小于传统猪周期。行业集中度的提升或将带来规模经济效应,大型养殖机构产能持续提升,非理性“追涨杀跌”行为减少。

周期时间延长。占主导的大型猪企对于产能的控制更少受到当前猪价的影响,猪周期更为平滑。2018年非洲猪瘟后,全国生猪产能过剩,头部猪企经历了漫长而煎熬的负债期。猪瘟以来,温氏股份资产负债率从34%抬升至63%,新希望从43%抬升至74%,牧原从54%提升到64%。在此之后,大型猪企将更注重降本增效,激发每头猪的生产潜能,以此代替简单的产能去化与扩张。2022年年底至今,新希望转让川渝地区近20个猪场项目;牧原股份董事长提出从饲料、育种、健康管理、养殖、屠宰五个环节挖掘出每头猪600元的成本空间。

实证:2006年以来的四轮传统猪周期和一轮产能出清

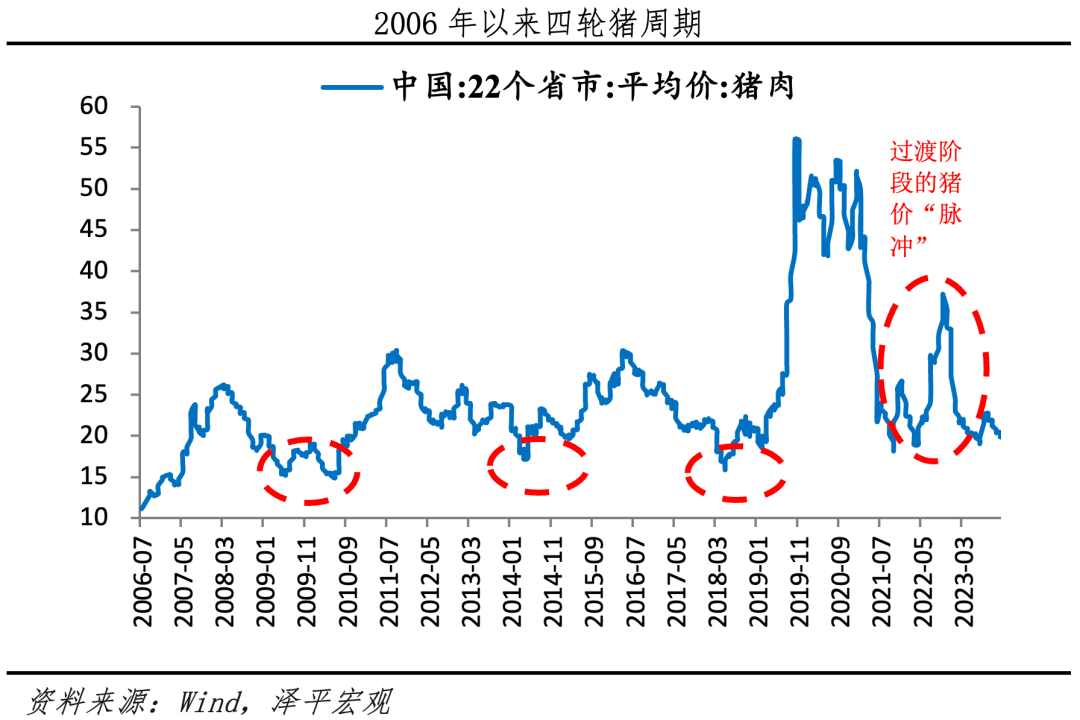

2006年以来,我国大致经历了四轮传统“猪周期”,主要有以下特点:一是每轮猪周期基本上在3-4年,下行时间略长于上行时间,主因下行阶段利润虽有下行,但只要未亏损,养殖户退出的意愿不强;二是强势猪周期多伴随疫病助推。

第一轮“猪周期”由产能变化主导,疫情助推。本轮周期时间是2006年中-2010年5月,历时4年,其中上行周期2年,涨幅132.6%,下行周期2年。2006年初猪肉价格持续处于低位,致使养猪业处于亏损状态。部分养殖户亏损严重,永久退出,大量母猪被淘汰。2006年全国能繁母猪的存栏量下降3.6%,生猪存栏量同比下降2.6%。在大规模的产能出清后,生猪数量开始逐渐传导至猪肉供给端。2007年,高致病性猪蓝耳病在全国范围内爆发,延缓了补栏速度。因此,猪肉价格从2006年中开始企稳回升,2007年全国22个省市的猪肉平均价格为18.8元/千克,较上年上涨41%;加之春节等短期因素作用,2008年3月猪肉价格达到25.9元/千克的高点。此后,猪肉价格开始进入下行通道。2009年甲型H1N1(猪流感)疫情爆发,2010年出现瘦肉精和注水猪肉等食品安全事件,公众的消费信心受挫,需求阶段性下降,对猪肉价格形成进一步压制。2010年6月,全国22个省市猪肉平均价跌至15.5元/千克的低点。

第二轮“猪周期”相对经典,价格主要受到猪周期内生动力推动,外部干扰因素较少。本轮周期时间是2010年6月-2014年4月,历时约4年,其中2010年6月-2011年9月为上行周期,历时15个月,涨幅98%,2011年9月-2014年5月为下行周期,历时32个月。在前一个周期的影响下,能繁母猪的存栏量自2009年起开始下跌,进入2010年,对猪肉供给的影响开始逐步显现,猪肉价格开始攀升。2010年8月,能繁母猪存栏量降至4580万头,为周期内低点。13个月后,猪肉价格迎来周期内高点,2011年9月,猪肉价格攀升至30.4元/千克。随着猪肉价格的高涨,养殖户纷纷增加能繁母猪存量,猪肉价格又一次进入下行通道,并一直持续到2013年上半年。为了稳定猪肉价格,2013年5月,商务部等三部委联合开启冻猪肉收储工作,提振了市场信心,短期价格有所恢复。2014年猪肉价格再次下行。

第三轮周期由产能变化和环保政策共同推动。整个周期为2014年5月至2018年5月,历时4年,其中2014年5月-2016年5月为上行周期,历时2年,涨幅76.6%,2016年5月-2018年5月为下行周期,历时2年。2014年底猪肉价格迈过W型底部,开始进入上升区间。由于2014年起,我国开始实施严格的环保禁养规定,并着力提升生猪养殖业的规模化程度,导致大量散养户退出市场,生猪和能繁母猪存栏开始进入持续性的下降通道中,2015年上半年爆发猪丹毒疫情等使得猪肉供给减少,猪肉价格上行至2016年5月。此轮猪周期的特点是受环保和规模化影响,猪肉价格上行并未带动生猪显著补栏。因为环保压制补栏,同时规模化养殖提升了产业效率,一方面提升了生猪的单体重量,另一方面使得能繁母猪提供的仔猪数量上升,因此能繁母猪存栏持续下降、2016年生猪存栏下半年略回升3%,生猪屠宰量未受到明显影响。猪肉价格自2016年中开始下降,并在2018年中完成筑底。

第四轮周期受到非洲猪瘟、环保限产政策、猪周期内生上涨动能、规模化养殖等多重因素影响,呈现出涨幅大,速度快等特点,价格上涨幅度为历次猪周期之最,堪称“超级猪周期”。本轮周期时间为2018年中-2022年4月,历时近4年。自2018年年末以来,我国生猪存栏降幅不断扩大,在2019年达到同比-40%的历史低点,并带动猪肉价格持续上涨。猪肉价格从2018年年中的16元/千克上升至2019年末的56元/千克,涨幅为250%,为历次猪周期的最大涨幅。2021年初,猪肉价格持续下降,两次“W”型底均已出现,此轮“W”型底第一次探底是在2021年10月份,第二次在2022年4月。

非洲猪瘟带来行业集中度提升,叠加民众消费升级及人口老龄化进程,此时的生猪行业格局已经与十年前有所不同。

2022年4月至2024年4月为新旧周期交替的过渡期,其中2022年5月至2023年4月产生了过渡期的猪价“脉冲”。

这次“脉冲”主要受到投机情绪影响。时间为2022年5月至2023年4月,历时仅11个月,观感上像一个时长更短的“非典型”猪周期。该阶段中,猪肉平均批发价从2022月4月的低点17元/千克上升至2022年11月的35元/千克,涨幅达106%,此后进入下降期,磨底时长一年左右。本轮猪价“脉冲”涨幅适中、历时较短,产能并未去化充分,即使是2022年4月份能繁母猪存栏量最低时,数量也达到当时阶段正常保有量的102%。非洲猪瘟伴随的“超级猪周期”带来巨大的猪价涨幅,吸引大量投机性资本进入生猪行业;同期,互联网飞速发展,散户易受网络消息影响,不理性投机行为加剧。2022年5月起国内生猪价格过快上涨,重要原因是市场存在非理性的压栏惜售和二次育肥等现象,部分媒体特别是自媒体捏造散布涨价信息、渲染涨价氛围,短期内加剧了市场惜售情绪。

“脉冲”之后,猪周期在新旧交替之间继续磨底,磨底时间为2023年5月至2024年4月。为何如此漫长?

“超级猪周期”产能扩张过快,去化不易。2018年,猪瘟叠加猪周期上行,猪价大幅上涨,一度达到40元/千克。丰厚利润带来飞速的产能扩张,有数据显示,2018-2021年,全国前十家上市猪企出栏总量从约4700万头上涨至约9340万头,几近翻倍。扩张产能的去化并不容易,在下行的周期中,诸多猪企选择“熬过去”。2023年4月至今,产能已去化13个月,仍相当于正常保有量的102%。

非洲猪瘟后新建产能逐步释放,全国出栏量持续高位,长期压制猪价。猪瘟造成猪价大幅飙升后,我国为稳定猪价出台各类补贴,鼓励加大产能。在我国主流的三元育种体系下,新建产能至出栏需要34个月,这部分产能在近年持续释放,压制猪肉价格。2023年,全国生猪出栏量达72662万头,较上年增长3.8%,连续第五年增长。

展望:新猪周期框架下的上行周期开启

近期,猪价出现显著上涨。截至6月11日,猪肉平均批发价格达24.6元/公斤,近一个月猪价涨幅达到23%左右。5月24日,养殖利润全面回正;截至6月7日,养殖利润是322元/头。历史经验看,养殖利润突破300元/头时猪周期将突破“W”底部正式进入上升期。

头部猪企销量与收入存在分歧,价格均上涨。2024年5月,新希望(000876.SZ)销售生猪136.68万头,同比-5.27%,生猪销售价均价15.42元/公斤,同比8.59%;温氏股份(300498.SZ)销售肉猪237.89万头,同比13.63%,毛猪销售均价15.83元/公斤,同比10.47%;牧原股份(002714.SZ)销售生猪586万头,同比1.67%,商品猪销售均价15.52元/公斤,同比9.45%。

我们判断,“猪周期”已经进入上行期,但基于新的猪周期特点,本轮上涨空间不大。

一是,产能去化已经13个月。根据历史规律,产能连续去化10个月左右就会传导到猪价。能繁母猪存栏同比反映生猪产能,2023年3月,能繁母猪同比2.9%,2024年4月能繁母猪存栏同比-7.0%,已持续去化13个月。

二是,产能存量接近平衡点,供过于求的局面即将扭转。当前能繁母猪存栏3986万头,正常保有量为3900万头,仍略超正常保有量。当前去化速度下,或将快速下行直至突破正常保有下限3588万头。

从历史猪周期看,2014年和2018年开始的两轮猪周期都是经历了2-3个季度的快速产能下降才开启价格大幅上行。其中能繁母猪产能的同比降幅连续多个月维持在-20%以上,产能快速去化,也给猪价上行创造了空间。

三是猪粮比显著上行。截至6月7日,猪粮比已经达到7.66,自3月15日首次脱离过度下跌区间(猪粮比在6以下)之后加速上行。历史数据来看,猪粮比突破7之后或将见到猪周期快速上行。

本文转载自微信公众号“泽平宏观”,作者:任泽平;智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP