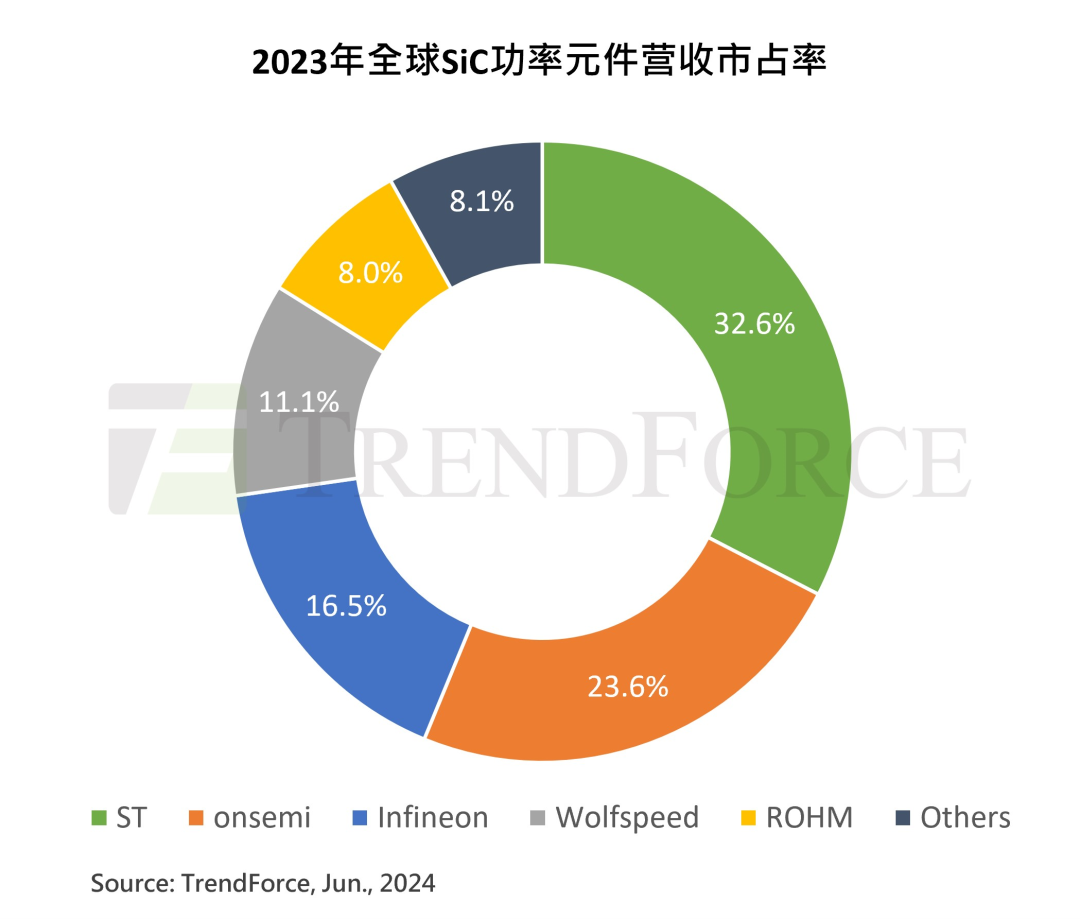

集邦咨询:23年全球前五大SiC功率元件供应商约占整体营收91.9% ST以32.6%市占率持续领先

智通财经APP获悉,据TrendForce集邦咨询研究显示,2023年全球SiC功率元件产业在纯电动汽车应用的驱动下保持强劲成长,前五大SiC功率元件供应商约占整体营收91.9%,其中ST以32.6%市占率持续领先,onsemi则是由2022年的第四名上升至第二名。集邦咨询认为,整体而言,SiC正处于一个快速成长和高度竞争的市场,规模经济比任何其他因素更为重要。

领先的IDM厂商纷纷一改过去保守、沉稳的战略姿态,转而积极投资SiC扩张计划,期望建立领导地位。截至目前,全球已有超过10家厂商正在投资建设8英寸SiC晶圆厂。可以预见,未来随着市场规模不断扩大,SiC领域的竞争也将更为激烈。

2023年全球SiC功率元件营收市占率

TrendForce集邦咨询分析,2024年来自AI服务器等领域的需求则显著大增,然而,纯电动汽车销量成长速度的明显放缓和工业需求走弱正在影响SiC供应链,预计2024年全球SiC功率元件产业营收年成长幅度将较过去几年显著收敛。

ST

作为关键的车用SiC MOSFET供应商,ST正在意大利卡塔尼亚打造一座全流程SiC工厂,预计2026年投产。此外,ST与三安光电在中国成立的8英寸SiC合资工厂有望最快在今年年底通线,届时ST可结合位于当地的后段封测产线以及三安光电提供的配套衬底材料工厂,达到垂直整合效益。

onsemi

onsemi近年来SiC业务进展迅速,这主要归功于其车用EliteSiC系列产品。onsemi位于韩国富川的SiC晶圆厂在2023年完成扩建,并计划在2025年完成相关技术验证后转为8英寸。自完成对GTAT收购后,目前onsemi的SiC衬底材料自给率已超过50%,随着内部材料产能的提升,公司正在朝着毛利率达到50%的目标前进。

Infineon

Infineon的SiC营收近一半来自于工业市场,其马来西亚居林工厂的主要客户 SolarEdge陷入困境,对Infineon营运产生冲击。相较之下,Infineon的汽车业务发展较为稳健,例如近期小米SU7的design win,另外过去相对落后的产能建设进度反倒让其在市场逆风中处于有利地位。相较于其他几家领先的SiC IDM厂商,Infineon缺少SiC晶体材料的内部生产能力,因此积极推动多元化供应商体系,以确保供应链稳定。

Wolfspeed

Wolfspeed在过去两年里错失了一些市场机会,功率元件业务市占有所下滑。不过Wolfspeed仍然是全球最大的SiC材料供应商,特别是汽车级 MOSFET衬底,并在8英寸领域具备先发优势。随着Wolfspeed的The JP工厂即将投产,有望显著提高材料产能,并推动莫霍克谷工厂(MVF)的投产进程。

ROHM

ROHM近期收购了Solar Frontier的国富町工厂作为其第四个SiC工厂,并计划在今年开始生产8英寸SiC衬底,后续亦将投入功率元件的制造。ROHM与Vitesco Technologies、马自达、吉利汽车等车厂及Tier1建立了长期的合作关系,并加速新一代功率模块开发,盼借此带动市占率的提升。

扫码下载智通APP

扫码下载智通APP