克而瑞:百强房企1-6月拿地金额总量同比下降40% 降幅创2023年以来新高

智通财经APP获悉,据克而瑞地产研究统计数据显示,6月土地市场持续“高频、少量、质优”策略,杭州、合肥等城市热点地块出让,带动土地市场点状回暖,保利发展、华润、建发等央国企当月均有拿地。整体来看,前6月企业投资仍延续收缩势态,投资百强1-6月拿地金额总量同比下降40%,降幅创2023年以来新高。此外,销售百强房企拿地销售比也仅有0.14,谨慎态度一览无遗。展望未来,在土地端持续加强调控、增加优质低密地块刺激之下,青岛、南京等地土拍热度有所回升,供地质量持续提升之下,下半年企业投资力度或将回升。

“高频、少量、质优”供地 带动土地市场点状回暖

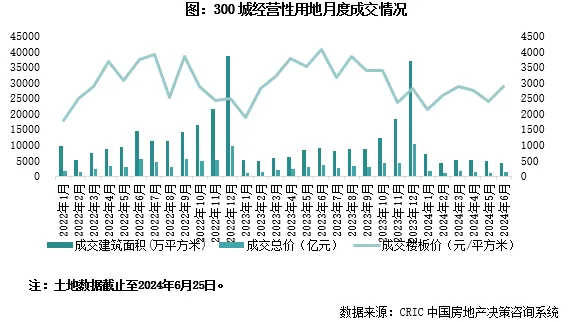

截至6月25日,全国300城经营性土地成交4152万平方米,环比上月同期上升22%,同比下降32%。

一二线城市中,至截稿时西安成交建面突破80万平方米,其余城市均在70万平方米以下,北京、厦门成交金额突破100亿元,其余城市均在50亿元以下。为了在控制库存规模的前提下,保证适当的土地市场热度和交易频次,“高频、少量、质优”的供地策略在地方层面愈加普遍。

随着优质地块成交占比上升,月内平均楼板价上升至2877元/平方米,环比上升19%,重新回到近一年的均值附近。

拿地金额TOP100总量同比跌幅达到40%

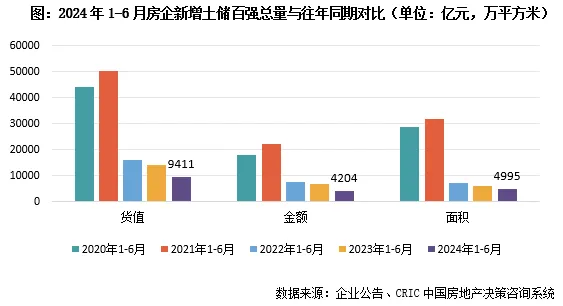

截止6月末,新增土储货值百强门槛值为26.1亿元,同比下降37%,新增总价、建面百强门槛之分别为9.9亿元和22.1万平方米,同比降幅分别为37%和16%,与5月末相比各项数值百强门槛的同比降幅变化不大。

2024年过半,企业投资仍未见起色,1-6月拿地金额超过200亿元的企业仅有5家,超过100亿元的企业也仅12家,比去年同期分别减少4家、3家。

总量方面,降幅不断扩大:前6月新增货值、总价和建面百强的总额分别为9411亿元、4204亿元和4995万平方米,同比分别下降34%、40%和19%,拿地金额总量的同比降幅创下2023年以来新高,企业投资收缩的情况依然严重。

百强拿地销售比持续保持在0.14低位

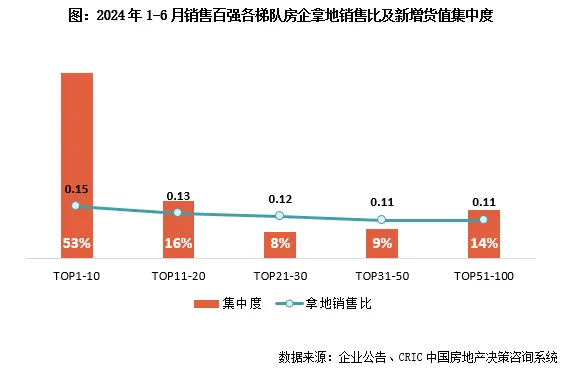

1-6月份百强房企投资意愿同样保持低位,且随销售梯队的下降,拿地积极性也持续下降:

销售百强房企1-6月拿地销售比降至0.14,比上月末再减0.01。分梯队看,销售梯队越前则投资相对越积极。10强房企拿地销售比0.15,在各梯队中最高,但各梯队拿地销售比都处于低位徘徊,差距不大。

集中度方面,10强房企新增货值占百强总货值的53%,较上月末减少1个百分点,其次11-20强占新增货值的16%,前两个梯队已占据近七成的新增货值。

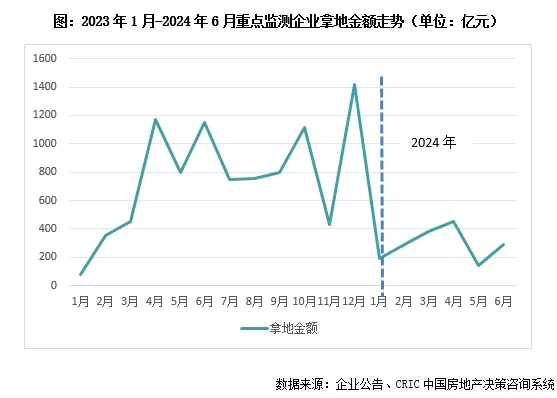

6月典型房企投资金额环比增101% 同比降75%

6月典型房企拿地金额止跌回升。重点监测30家房企单月投资金额288亿元,环比上升101%,一方面是5月份基数较低所致,另一方面南京、合肥等核心城市在年中推地吸引规模企业积极参与。但同比依旧下跌75%,与去年同期拿地金额相距甚远。具体来看,保利发展、中海、华润等央国企继续在核心城市发力,建发则继续保持积极态势,单月拿地金额超80亿元。

上半年仅三成百强房企拿地 七成企业拿地金额同比下跌

上半年整体来看,房企投资愈发谨慎,仅有三成百强房企拿地,主要以销售TOP30的“老面孔”为主,投资金额占到百强房企拿地的82%。

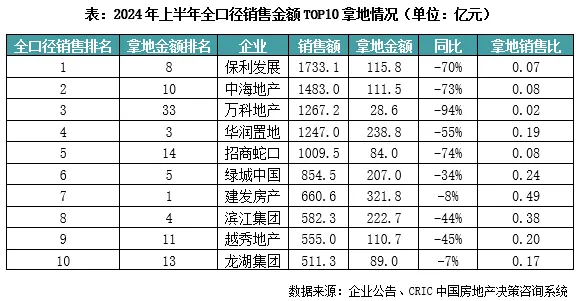

此外,已拿地的百强房企中,有70%企业上半年投资额较去年同期下滑,销售TOP10均有不同程度下降,即便是央国企在2024年投资节奏大幅放缓。其中,超过三成企业同比降幅超过50%,万科、远洋跌幅超过90%,保利发展、中海等同比降幅超70%。而滨江、越秀等上半年拿地金额虽然在行业靠前,但依旧同比跌44%和45%。仅建发、中国铁建、龙湖等跌幅小于15%。由此可见,在供地节奏放缓、缺少优质地块加持下,企业投拓意愿并不高。

值得注意的是,还有30%的企业拿地金额同比上涨,其中中建壹品、联发、国贸等央国企表现相对突出,同比涨幅较大,且拿地主要集中在一二线城市。

优质低密地块刺激加码 下半年企业投资力度或将回升

面对销售端去化速度下降,各地政府相继加强调控,在供应收缩的同时,还加强优质低密地块刺激,使得青岛、南京土拍热度明显上升。接下来,南京、天津、苏州、长沙、合肥等多个城市仍会有低密宅地出让,在这些优质地块的刺激下,土拍市场热度有望出现点状回升,并修复核心板块发展预期。

就企业而言,在市场信心逐步修复、供地质量提高之下,预计房企投资力度将较上半年有所提升,上半年拿地较少的部份规模化央国企或将积极参与其中,僧多粥少下竞争加剧。但受制于供地规模有限、企业资金压力仍未得到实质性缓解,谨慎的投资态度短期难以转变。

扫码下载智通APP

扫码下载智通APP