智通特供 | 南下资金买了港股市场上这些“类债”股王

港股市场尽管整体波动不定,但总有一些股票能够逆流而上,展现出其独特魅力。

港股市场上刨除新股和次新股,有且只有长江基建(01038)、电能实业(00006)、中国建筑国际(03311)这三家公司的股价创下历史新高;而深圳高速(00548)也紧随其后,接近历史最高点。

这些股票的表现,可以为我们提供一些值得深思的投资启示。

(一)股息率与稳定的业绩

这些创下历史新高的个股有个共同的特征:股息率处在相对吸引人的水平。

多年来长江基建集团的股息支付率维持在80%左右,平均股息率为4.1%。此外,根据英为财情Investing.com的数据,长江基建集团在2024年5月27日的股息为1.85港元,对应的收益率为5.48%。大和对电能实业的股息率预测在2024年达到5.45%,而长江基建集团的预测股息率为4.84%。深圳高速在2023年的分红比例为56.03%,拟每10股派发2023年末现金股息5.5元,对应股息率超过6%。

在当前低利率环境下,这样的股息率无疑为投资者提供了较为稳定的现金流回报。更为重要的是,这些公司的业绩也相对稳定。

长江基建集团的主营业务包括能源基建、交通基建、水处理等相关业务,投资及营运范围遍及中国香港及内地、英国、欧洲大陆、澳洲、新西兰、加拿大及美国。按照2023年业绩报告,新西兰业务在总收入中的占比为33.3%居第一,中国香港及内地业务占比29%,英国业务占比16.4%。

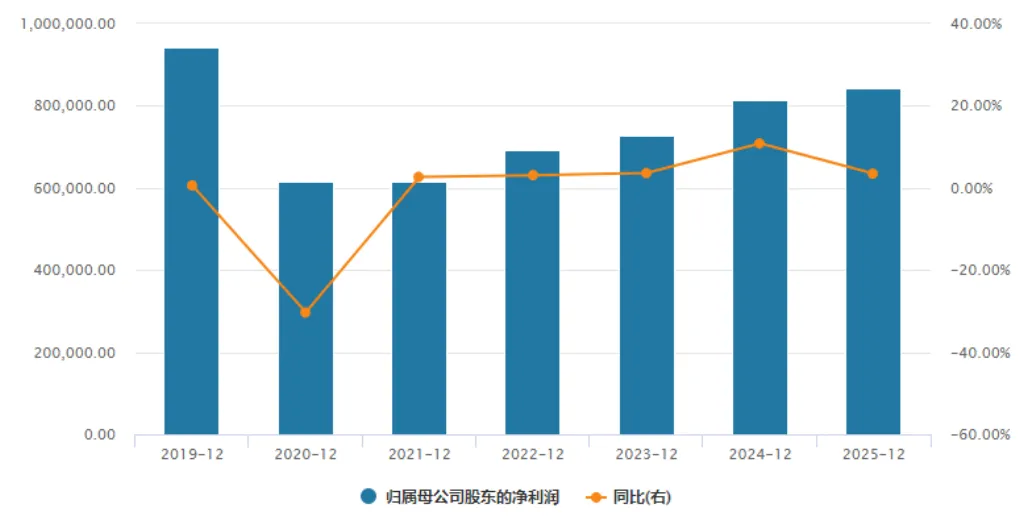

长江基建集团的财务非常稳健,2021年以来的净利润增长率已经回正:

(长江基建近年来归母净利润及增长率,图片来源:Wind)

电能实业的业务范围包括火力及可再生能源发电,输电和输油,配电及配气等。作为李嘉诚旗下的另一家主要上市公司,与长江基建类似,在英国、澳洲、新西兰、泰国、荷兰、葡萄牙和加拿大等海外市场的经营业务占比很高,营运资金流稳健,主营业务具有高度抗逆能力。

对中国建筑国际而言,中国香港、中国澳门及中国内地市场为其核心业务来源,分别占比27.1%、9.5%和58.2%。港澳地区集团专注于建筑业务,一直保持市场领导地位,香港政府推动的大型建设计划为集团带来机遇;内地业务聚焦建筑投资项目。2023年度营业额达到1137.34亿港元,同比增长11.53%。股东应占溢利为91.64亿港元,同比提升15.17%。ROE在2023年达到15.3%,提前完成了2025年ROE回升至15%的目标。经营性现金流在2023年为5亿元,较2022年的2亿元明显扩大,且内地市场首次实现经营性现金流转正。

深圳高速则依托“收费公路+大环保”双轮驱动模式,展现出业绩的稳定性。2023年,尽管营收略有下降,但公司所经营和投资的收费公路车流量恢复性增长,净利润同比上升15.41%,收费公路毛利率同比增加6.63个百分点至50.38%。尤其突出的是,公司已经连续26年不间断派发现金股息。

这些公司的稳定业绩为投资者提供了信心,也是它们能够持续支付股息的基础。

(二)港股通的持续净流入

它们的股价历史新高可能是由南向资金撑起来的。我们注意到,这四家公司近期在港股通中出现了较多的资金净流入。

今年以来,南向资金持续买入这四只股票,对长江基建的持股占比从0.53%提升至2%左右;对电能实业的持股占比从0.64%提升至3.81%,对中国建筑国际的持股占比从3.65%提升至6.56%;对深圳高速公路的持股占比从29.44%提升至31.24%。

唯一不同的是南向资金开始加速买入的时间:长江基建和深圳高速公路是从年初开始就一直持续净买入;中国建筑国际从5月初开始;而电能实业发动时间最晚,是从7月初开始,但资金来得也更猛烈:7月25日,电能实业的南向资金净流入金额达到2.29亿,位列市场前三;在8月7日的南向资金净流入金额达到了刷新历史记录的10.97亿港元!

(三)港股市场上的“类债”股王

国债作为一种低风险、稳定收益的投资工具,一直以来都是投资者资产配置中的重要组成部分,而从一定程度上说,投资某些股票的逻辑与购买国债有相似之处,我们称之为“类债股”。

类债股通常具有类似国债的特征:能够提供稳定的股息收益、具有较低的业务风险和波动性,以及具有较为明确的现金流预测,这类股票通常来源于那些业务模式成熟、盈利能力稳定、并且有持续分红历史的公司。

光大证券指出,水电、高速公路、纺织服装等行业的龙头公司由于其稳定的盈利能力和高股息分红,具备了“类债券”投资价值 。

港股市场上长江基建等股票的创新高,说明投资者对于“类债股”的浓厚兴趣。在当前全球经济面临诸多不确定性的背景下,投资者更加重视资产的安全性和稳定性,这些股票的稳定表现,恰好满足了投资者对于稳健投资的需求。

此外,随着全球利率的下降,传统的固定收益投资工具,如国债和企业债,提供的收益率越来越低。两相对比,这些类债股王,自然成为了投资者的新宠。

一般而言,港股市场被投资者视为类债股的还有中国神华(01088)、中国移动(00941)、建设银行(00939)、中国石油化工(00386)、中石化炼化工程(02386)、香港电讯(06823)、粤海投资(00270)等等,这些公司的股息率普遍比上述“四金刚”要高很多,有些股息甚至能到10%+,但为什么只有它们能创下历史新高呢?

这可能是因为业务构成和业务地理分布的抗风险能力更高,哪怕这些公司的短期业绩可能不会有太大惊喜,但它们在全球经济衰退风险和亚太区利差交易逆转的情况下,相对来说仍然更具有吸引力。

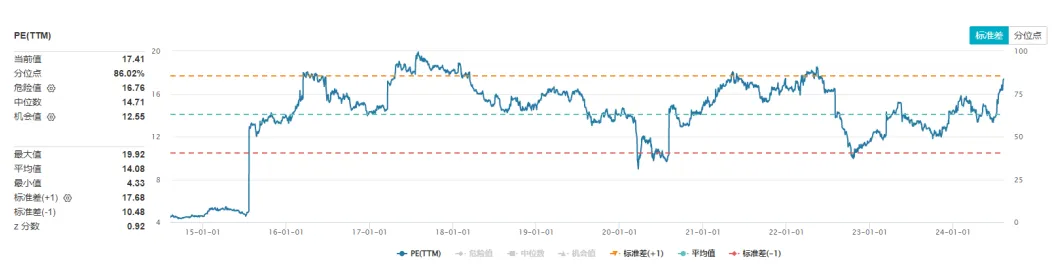

不过,我们也可以看到,从当前估值水平所在的历史分位点来看,这些类债股王们的估值已经接近历史最高值( 如下图,长江基建位于86.02%)。

(图片来源:Wind)

想追高买入的投资者,建议考量还能继续上涨的空间有多大,再谨慎做决定。

扫码下载智通APP

扫码下载智通APP