克而瑞:7月商品房销售量价跌幅再走扩 8月预期延续低位

智通财经APP获悉,8月15日,克而瑞地产研究发文称,受高温天气、供给约束、利好政策提振效应边际递减等综合影响,8月整体成交预期延续低位波动,与7月成交规模仍将环比下降10%-20%。

8月15日上午,国家统计局公布了上半年月宏观经济和房地产行业数据。经济层面,总体平稳、稳中有进,生产需求继续恢复,就业物价总体稳定,新动能继续培育壮大。地产行业层面,因年中冲刺已过,7月迎来季节性回落,无论是商品房销售面积、金额,新开工、竣工、开发投资等均环比持降,回归至年内低位,房价同比降幅继续走扩。

7月经济稳中有进 M2/M1剪刀差走扩 居民“去杠杆”或扩散至非地产

7月经济运行总体平稳、稳中有进,生产需求继续恢复,就业物价总体稳定,新动能继续培育壮大,高质量发展扎实推进。整体来看,第一,工业保持较快增长,装备制造业和高技术制造业增长加快。7月份,全国规模以上工业增加值同比增长5.1%。第二,市场销售增速回升,货物进出口较快增长。7月,社会消费品零售总额37757亿元,同比增长2.7%,比上月加快0.7个百分点;固定资产投资(不含农户)环比下降0.17%;货物进出口总额36758亿元,同比增长6.5%,比上月加快0.7个百分点。第三,就业、物价总体稳定。7月全国城镇调查失业率为5.2%,比上年同月下降0.1个百分点;全国居民消费价格(CPI)同比上涨0.5%,涨幅比上月扩大0.3个百分点。

从7月金融数据来看,受经济转型升级、有效需求不足和治理资金空转等影响,中国金融总量增长整体“减速提质”:7月中国社融增速下滑,M1货币供应降幅扩大至6.6%,不过M2升幅较上月有所好转。据央行初步统计,2024年前7月社会融资规模增量累计为18.87万亿元,比上年同期少3.22万亿元。7月末M2同比增长6.3%,M1降幅从6月的5%扩大至6.6%。M2-M1剪刀差为-12.9%,较6月末的-11.2%进一步走阔。

值得关注的是居民“去杠杆”扩散化迹象。从过往经验来看,居民贷款增长回落,通常是中长期贷款回落更快,这意味着居民贷款回落主要集中在地产相关领域。而7月居民贷款减少2100亿,其中中长期贷款增长100亿,短期贷款减少2156亿,同比多减821亿。短期贷款回落更快,意味着在按揭贷款提前还款尚未改善的情境下,居民的“去杠杆”行为有向非地产领域扩散的迹象。

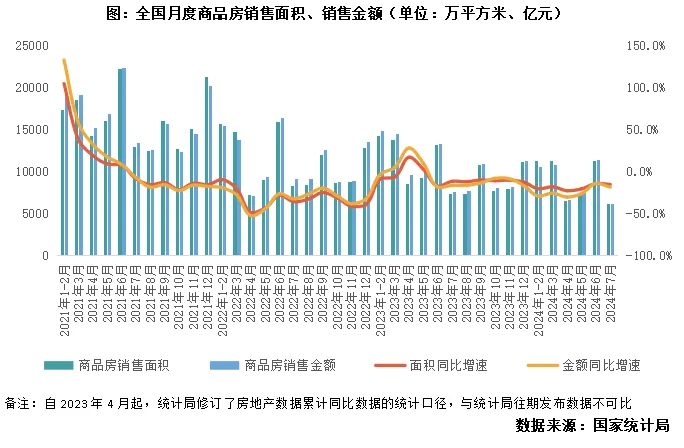

7月季节性回落 商品房销售面积、金额同比降2成 重回年内低位

7月商品房销售季节性回落,因年中冲刺季刚过,房企推盘积极性稳步下降,叠加高温天气、核心一二线城市政策利好效应递减,整体销售规模回落至年内低位:7月新建商品房销售面积为6233万平方米,销售金额为6197亿元,环比跌幅近乎“腰斩”,同比下降15.4%和18.5%,降幅分别较上月扩大0.9pcts和4.2pcts,1-7月销售面积和金额累计同比降幅分别为18.6%和24.3%。

7月销售面积、金额再度回调至年内低位,究其原因,一方面6月恰逢年中冲刺季,7月房企推盘积极性稳步回落,推盘质量一般,折扣回收,整体供应量高位回落;另一方面517新政利好效应衰退,即便是北京、上海、杭州等核心城市新房成交、项目来访去化也呈现稳步回落态势;此外7月恰逢高温天气影响,居民看房热情也并不高涨。

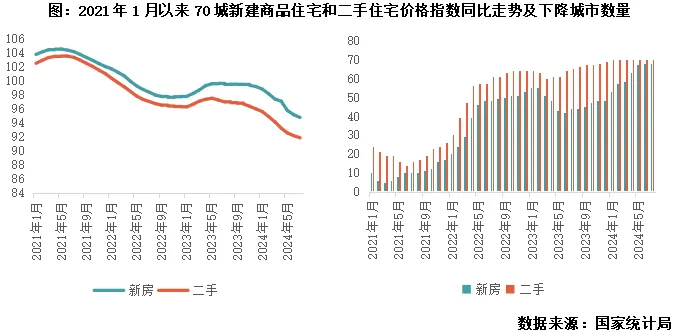

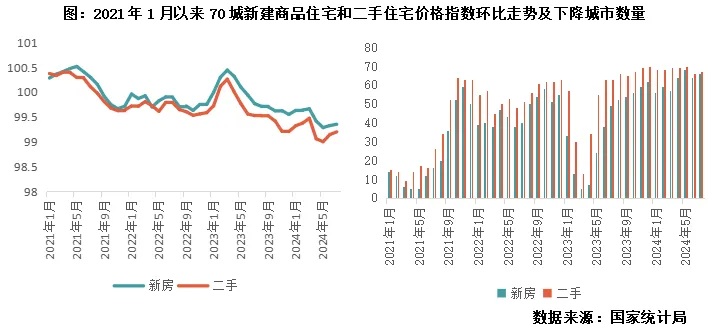

70城一二手住宅销售价格同比降幅仍在扩大 房价下降城市个数转增

2024年7月份,70个大中城市一二手住宅销售价格环比降幅略有收窄,同比降幅仍在扩大。

同比来看,新房和二手房同比持降,新房整体降幅由6月末的4.88%增至7月末的5.28%,二手房降幅由6月末的7.87%增至7月末8.17%,从趋势变化来看,新房和二手房降幅差距有收窄态势,二手房跌幅仍超新房。事实上,二手房价格同比下降城市数量较多已达峰值,截止2024年7月,全部70个城市均呈现下跌态势,而新房销售价格同比下降城市数量为68个。

环比来看,7月70城一二手房房价指数环比跌幅有收窄态势,新房整体降幅由6月末的0.67%收窄至7月末的0.65%,二手房降幅由6月末0.85%收窄至7月末0.8%,但房价下跌城市数量增加,7月70个大中城市中有66城新建商品住宅价格环比下降,67城二手住宅销售价格环比下降。

值得关注的是,7月24个重点城市二手房成交面积环比转降3%,同比增长31%,增幅有所扩大。前7月累计成交面积预计为8731万平方米,累计同比下降4%。从新房和二手房量价表现来看,二手房持续以价换量,房价跌幅大于新房,持续分流刚需客群,整体市占比仍有进一步扩大的趋势。

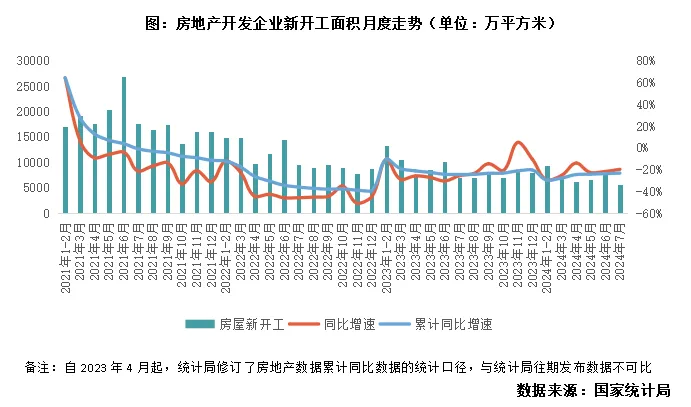

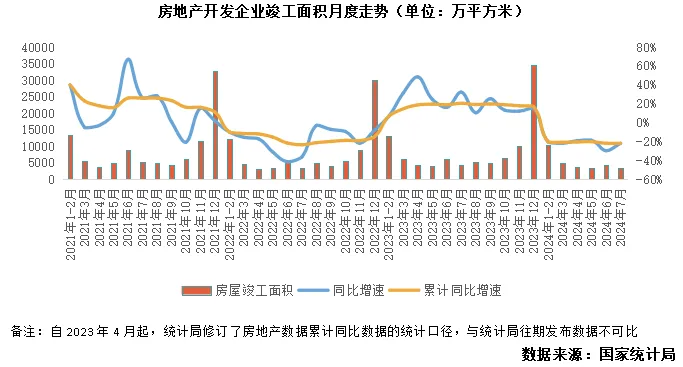

新开工、竣工回落 1-7月累计同比跌幅分别为23.2%和21.8%

1—7月份,房地产开发企业房屋施工面积703286万平方米,同比下降12.1%。房屋新开工面积43733万平方米,下降23.2%。其中,住宅新开工面积31684万平方米,下降23.7%。房屋竣工面积30017万平方米,下降21.8%。其中,住宅竣工面积21867万平方米,下降21.8%。

本月新开工、竣工面积环比由增转降,降幅始终保持在低位运行。新开工面积累计降幅连续5月收窄,7月新开工面积5710万平方米,环比下降28.02%,同比下降19.7%,从绝对量上看已经回落至年内低位。

7月房企竣工面积环比下降18.2%,同比和累计同比降幅均为21.8%,单月同比降幅收窄,累计同比降幅与上月持平,考虑到保交楼仍是化解当前市场风险的重要一环,预期随着后续工程进度的逐步推进,竣工面积降幅有望低位企稳,边际修复。

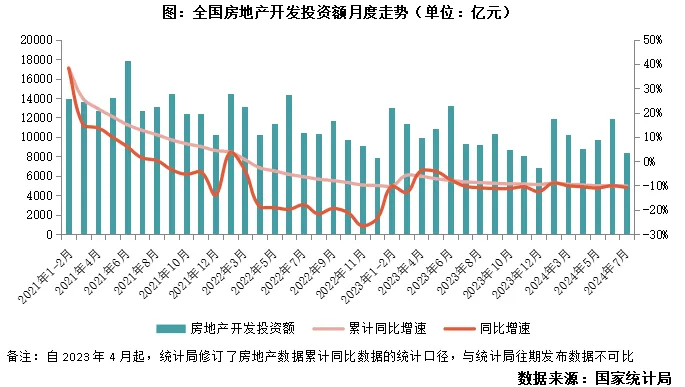

7月开发投资额回归至2024年均值 累计同比降幅10.2%低位持稳

1—7月份,全国房地产开发投资60877亿元,同比下降10.2%,降幅较1-6月微增0.1个百分点,累计同比降幅低位持稳。从单月来看,房企投资开发积极性稳步回落,一方面是房企新开工积极性不高,对开发投资的有一定负面影响;另一方面,本月土地成交规模低位回升,7月全国300城经营性土地成交面积5489万平方米,成交金额1553亿元,环比分别下降5%和11%。

综上,受高温天气、供给约束、利好政策提振效应边际递减等综合影响,8月整体成交预期延续低位波动,与7月成交规模仍将环比下降10%-20%。

因低迷行情叠加现金流紧张,房企开发投资额仍不及上半年月均,无论从土地购置、新开工还是在建施工的竣工交付,整体将延续低位震荡,拖累房地产开发投资降幅在10%低位仍将小幅走扩。

扫码下载智通APP

扫码下载智通APP