观点指数:头部住房租赁企业规模稳步上升 国有企业参与度继续提高

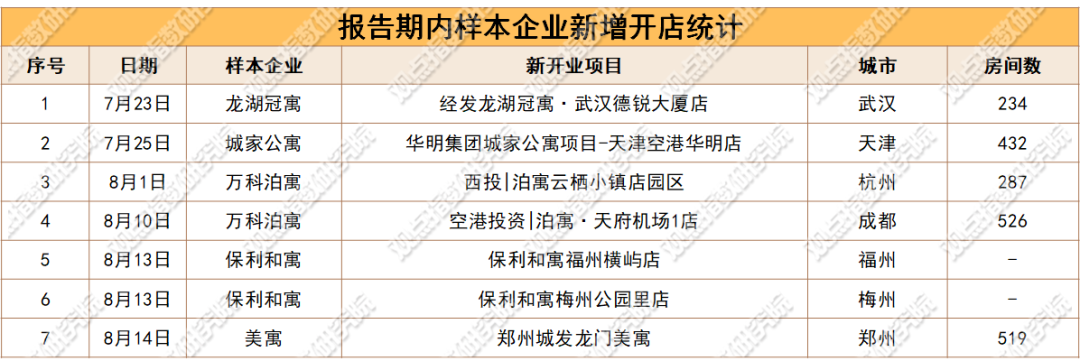

智通财经APP获悉,观点指数发布2024年8月住房租赁发展报告。报告期内,样本企业共计录得7个租赁项目开业,新增房源继续带动行业总规模稳步上升。另外,随着住房租赁市场的发展,国有企业加速市场布局并逐步成长为推动行业发展的重要力量。

“建信长租”正式挂牌交易,首批保租房REITs利润率稳中有升。“建信长租”成功在上交所挂牌上市,该计划在产品层面预留灵活扩募机制。保租房REITs表现上,首批上市的四单保租房REITs第二季度的EBITDA均实现环比增长。同时,利润率指标也有不错的表现,整体实现稳中有涨。

公募REITs常态化发行,重点城市住宅挂牌租金增长动力不足。近期发改委发布的“1014号文”中提及全面推动基础设施REITs常态化发行,进一步细分和完善资产范围,优化项目申报条件。其中租赁住房领域扩围至四大类型,市场化租赁住房项目包含在内。城市租金表现上,7月多城住宅平均挂牌租金出现环比下滑,租金增长动力不足。

头部企业规模稳步上升,国有企业市场参与度继续提高

报告期内,样本企业新增开业房源继续带动住房租赁行业规模总量稳步上升。

数据来源:观点指数不完全统计

期内包括万科泊寓、龙湖冠寓、城家公寓、保利和寓以及美寓等在内的租赁企业有新项目落地。据观点指数不完全统计,样本企业共计有7个租赁项目开业,新开项目数对比上个报告期轻微下滑,企业开店速度有所放缓。

新开项目集中在千套以下的小体量项目,居住配套完善,新开产品类型囊括保租房、白领公寓、人才公寓等,产品结构多元,满足多层次居住需求。开店城市包括杭州、郑州、成都、天津、武汉等,租房需求旺盛。

其中,新开业的郑州城发龙门美寓、空港投资|泊寓·天府机场1店、西投|泊寓云栖小镇店园区以及华明集团城家公寓项目-天津空港华明店,均属于保租房项目,万科泊寓新增入市的两个保租房项目分别为与成都东部新区空港新城投资有限公司、杭州西湖投资集团合作打造。

另外,住房租赁运营机构积极对外合作,如乐乎公寓、城家公寓等,有助于双方更好地发展租房业务。举例来说,乐乎公寓与复地管理、银丰天地Me公寓等先后达成合作、城家公寓签约440间八角湾文化旅游中心公寓等,雅诗阁中国与深业集团达成战略合作等,对外合作是住房租赁运营机构实现规模增长的重要方式。

值得一提的是,随着住房租赁市场的发展,国有企业加速市场布局并逐步成长为推动行业发展的重要力量。

举例来说,目前联投新青年品牌累计开业房源是16000间,累计管理房源34000间。其位于武汉的新青年·花山河社区已建成一期和二期,共计2774套房源,三期建成后将成为全省首个万人租赁社区;今年上半年,武汉城建集团旗下安居集团(城建资产公司)实现9个保租房项目开业运营。

另外,国有企业运营管理能力正得到稳步提升。据浦发有家官微披露,3月15日开业的康泽社区整体出租率已突破80%,平均每月新增签约超430套。

观点指数从天眼查获知,浦发有家成立于2022年,由上海市浦东新区国有资产监督管理委员会间接全资持有。“十四五”期间,浦发集团规划投运8个大型租赁社区,总房源约20000套,总建筑面积约100万平方米。目前已开业3个保障性租赁住房社区,累计供应房源6332套。

包括浦发有家、联投新青年等品牌在内,新晋品牌保持活跃已成为住房租赁行业一个明显的特点,新晋品牌的出现也侧面验证了住房租赁市场的增长潜力。

“建信长租”正式挂牌交易,首批保租房REITs利润率稳中有升

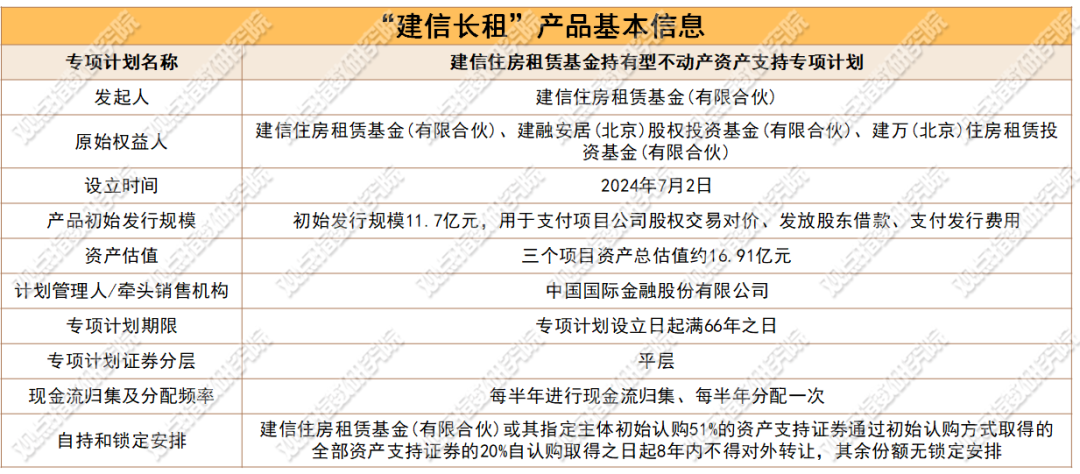

7月30日,建信住房租赁基金持有型不动产资产支持专项计划,简称“建信长租”,成功在上交所挂牌上市,证券代码为262587.SH。该产品于今年7月2日正式设立,发行规模为11.7亿元,产品期限66年。

数据来源:公开资料,观点指数整理

计划发起人为建信住房租赁基金,是建设银行旗下专注于住房租赁资产投资的不动产投资基金,由中金公司作为专项计划管理人。

值得一提的是,该计划在产品层面预留灵活扩募机制。自专项计划设立日起,任一原始权益人或计划管理人均有权随时提出扩募要求。通过不断吸引优质资产组合,为投资者创造长期回报。

作为市场首单住房租赁持有型不动产ABS产品,项目的成功落地给行业带来了创新融资渠道,为企业推动存量资产盘活提供新思路,同时有效增加了住房租赁金融市场产品的丰富度。

项目底层资产包括位于上海市闵行区、杭州市上城区和武汉市汉阳区三地的保租房项目,运营实施管理机构分别为微领地、瓴寓国际以及万科泊寓,总建筑面积约12.94万平方米,总房间数3980间。

其中,本次专项计划的底层资产之一的杭州明石路地铁站柚米寓项目是由瓴寓国际于2022年12月成功退出的重资产项目。

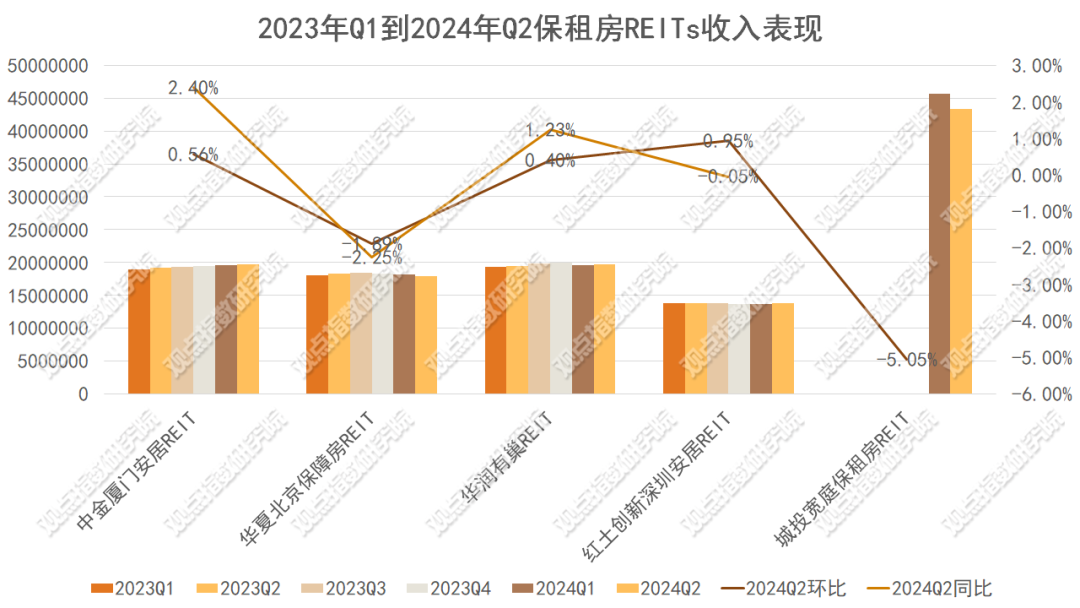

另外,保租房REITs表现上,已上市的5单保租房REITs产品先后披露了2024年第二季度的业绩报告。从数据上看,保租房REITs继续展现出稳健经营管理能力。

数据来源:基金公告,观点指数整理

基金收入层面,2024年第二季度,5单保租房REITs合计收入约为1.14亿元,环比下滑2%。

具体来看,城投宽庭保租房REIT和华夏北京保障房REIT基金收入出现环比下跌,跌幅分别为5.05%和1.89%。基于底层资产规模和资产底色,城投宽庭保租房REIT以4343.2万元的季度收入位居首位。

除今年年初刚上市的城投宽庭保租房REIT无同比变动数据外,另外4单保租房REITs基金层面收入第二季度同比变动区间在-2.25%到2.4%,继续保持较强的稳定性。其中,华夏北京保障房REIT和红土创新深圳安居REIT基金收入出现同比下跌,跌幅分别为2.25%和0.05%。

值得一提的是,中金厦门安居REIT和华润有巢REIT基金收入环比和同比均实现上涨,第二季度两者收入分别约为1964.98万元和1969.67万元。

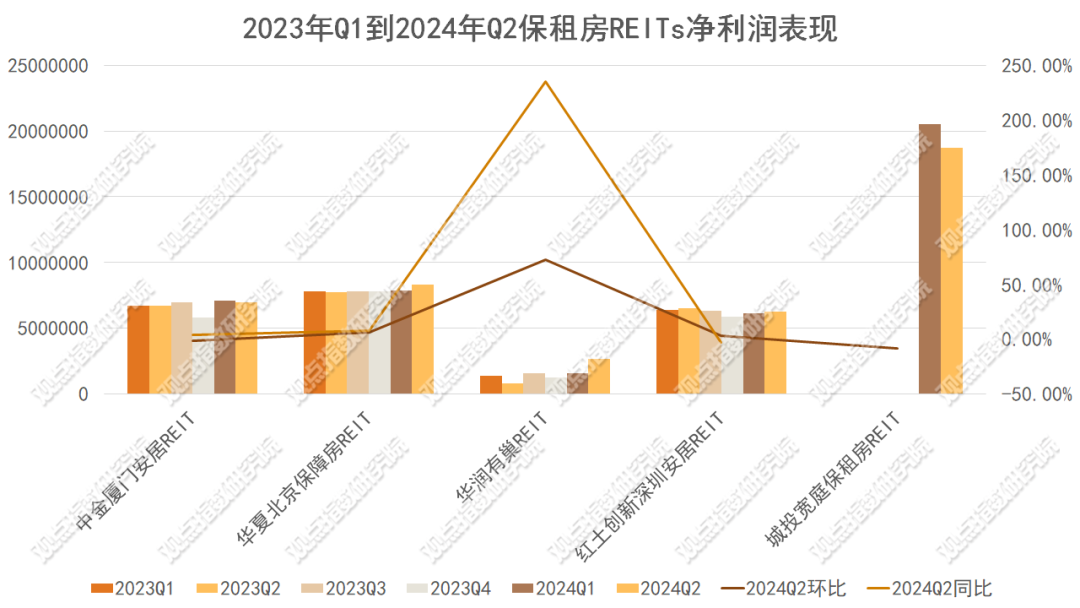

数据来源:基金公告,观点指数整理

盈利能力上,第二季度,5单保租房REITs合计实现净利润约为4285.24万元,环比下降0.35%。其中中金厦门安居REIT和城投宽庭保租房REIT出现环比下跌,跌幅分别为1.81%和8.78%。

值得一提的是,华夏基金华润有巢REIT第二季度净利润增长最为明显,环比增幅和同比增幅分别为72.76%和235.69%。

首批次上市的四单保租房REITs第二季度的EBITDA均实现环比增长。同时,利润率指标也有不错的表现,整体稳中有涨,红土创新深圳安居REIT该项指标同比虽出现轻微下滑,但仍保持94.3%的高位,保持领先。

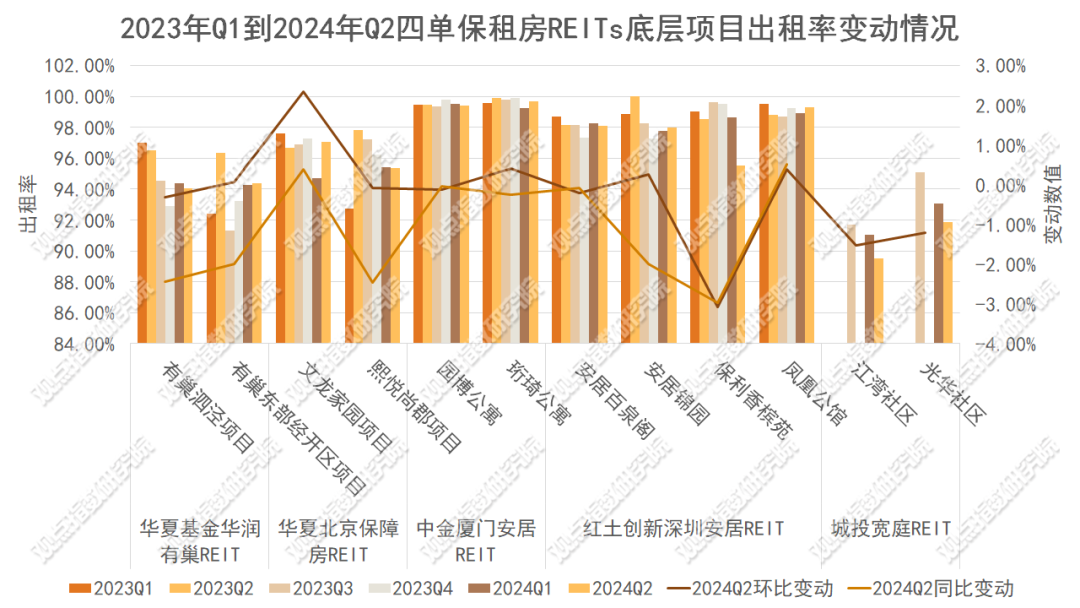

底层资产的运营效率是保租房REITs的核心所在,第二季度保租房REITs展现出较强的经营能力。

租金收缴率上,今年5单保租房REITs连续两个季度保持高位水平,该项指标均超95%,其中中金厦门安居REIT连续多个季度保持100%。

数据来源:基金公告,观点指数整理

出租率表现上,除城投宽庭REIT无同比变动数据外,另外4单保租房REITs旗下10个底层项目中,仅熙悦尚郡项目和凤凰公馆两个项目出租率对比去年同期实现上升,其余80%的底层项目出租率均出现不同程度下滑,下滑幅度在0.04个百分点到2.97个百分点不等。

环比上看,包括城投宽庭REIT底层项目在内,58%的底层项目出租率对比第一季度出现下滑,下滑区间在0.09个百分点到3.08个百分点之间。

项目出租率表现出现差异,部分底层资产出租率出现小幅度的波动。但整体来看,保租房REITs底层项目出租率长期保持高位运营,第二季度除江湾社区外,其他底层资产出租率均超90%,得益于项目所处区域旺盛的租房需求。

其中,中金厦门安居REIT、华夏北京保障房REIT以及红土创新深圳安居REIT的底层项目在出租率指标上表现突出,截至第二季度末,底层资产出租率维持在95%以上。

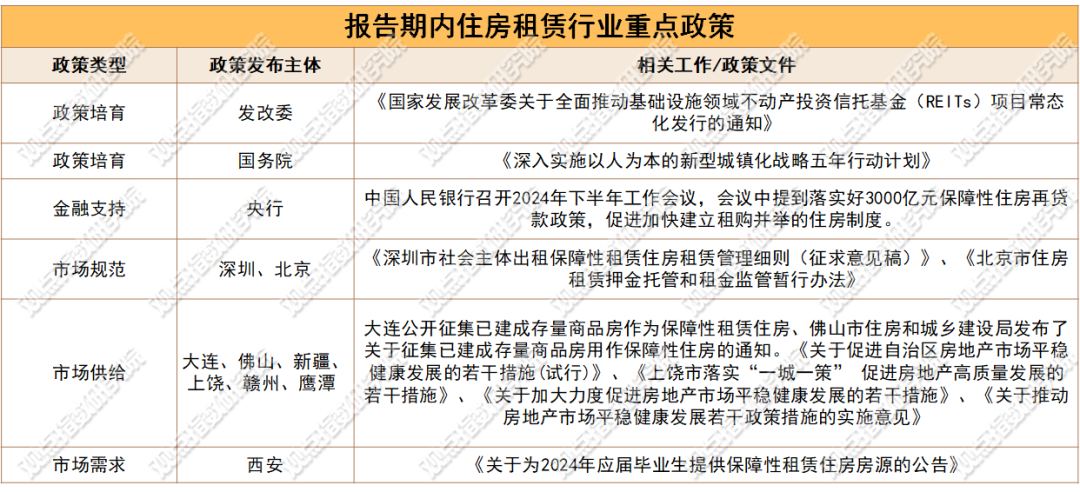

公募REITs常态化发行,重点城市住宅挂牌租金增长动力不足

值得一提的是,期内住房租赁领域公募REITs迎来利好政策支持。

7月26日,《国家发展改革委关于全面推动基础设施领域不动产投资信托基金(REITs)项目常态化发行的通知》(下文简称“1014号文”)正式发布。

“1014号文”中提出,推动基础设施REITs常态化发行已具备良好条件。同时,文件中放宽了回收资金使用要求,明确应将净回收资金主要用于在建项目、前期工作成熟的新建(含改扩建)项目和存量资产收购;用于补充发起人(原始权益人)流动资金等用途的净回收资金比例不超过15%。

值得注意的是,“1014号文”中将租赁住房领域公募REITs底层资产划分为四大类型,包括保障性租赁住房项目、公共租赁住房项目、市场化租赁住房项目以及园区配套租赁住房项目。

申报项目基本要求包括权属清晰、资产完整、运营稳定、收益良好,资产规模满足要求,相关参与方应信用状况良好。

其中市场化租赁住房项目要求由专业机构自持、不分拆单独出售且长期用于出租。园区配套租赁住房项目指为园区入驻企业提供配套服务的项目。

这意味着市场上合规的住房租赁项目都有潜力通过公募REITs进行融资,包括面向城市新青年的保租房、白领公寓、服务式公寓以及蓝领公寓等不同类型产品,为投资者提供更多选择,同时住房租赁领域公募REITs产品将更加丰富、多元化。

另外,7月31日,国务院印发的《深入实施以人为本的新型城镇化战略五年行动计划》提到,积极培育发展住房租赁市场,支持采取多种措施通过市场化方式满足农业转移人口住房需求。逐步使租购住房群体享有同等公共服务权利。

数据来源:公开资料,观点指数不完全统计

回顾期内中央和地方层面发布的政策文件和相关工作会议,可以看到主要聚焦于市场规范和房源供给两方面。

具体来看,期内地方层面有序推动收购利用已建成存量商品房用作保障性住房(包括配售型保障房和配租型保障房),以需定购。

另外,期内北京和深圳分别针对住房租赁押金托管、租金监管工作和社会主体保租房管理做出明确规定。《北京市住房租赁押金托管和租金监管暂行办法》进一步加强全市住房租赁押金托管、租金监管工作,该《办法》将于今年10月1日起正式施行。

中央和地方层面积极施策下,住房租赁市场正形成多层次的供给体系,向规范化、专业化发展。

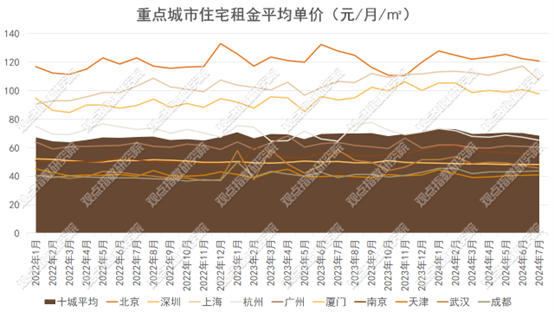

数据来源:全国房价行情网,观点指数整理

租赁市场表现上,7月全国住宅挂牌出租75.4万套,供给量环比下降4.92%,普通公寓挂牌出租1.15万套,环比下降5.74%。

城市租金表现上,报告期(7月)观点指数监测的十城平均住宅平均挂牌租金为68.51元/月/平方米,环比下滑2.59%,同比下滑2.18%,重点城市租金增长动力不足。

具体来看,一线城市北京、上海、广州及深圳挂牌租金均出现不同程度的环比下降,降幅在0.61%到8.4%不等,其中上海环比降幅居于首位。此外,杭州、厦门、南京以及武汉挂牌租金同样出现不同程度的环比下滑。

一般而言,毕业季期间,租房需求增长会明显带动市场租金的上涨,但近两月重点城市住宅挂牌租金并没有出现明显的增长。

观点指数认为,这或与当前就业环境、住房消费降级等影响有关。同时,从中央到地方层面,正在稳步存量收储用于保障性住房,这也切实有效增加了租房市场的房源供应。保租房、市场化房源等的加速入市,也是租金上涨动力不足的重要原因之一。

随着毕业季租房热潮的逐渐消退,8月重点城市住宅挂牌租金或将延续稳中微降的趋势。

扫码下载智通APP

扫码下载智通APP