产品涨价空间小,联邦制药(03933)业绩增速将放缓?

智通财经APP获悉,交银国际发布研究报告称,下调联邦制药(03933)目标价至8.67港元,评级调至中性,主要因为公司产品涨价空间不大,以致未来业绩增速放缓。

净利润受公允价值变动拖累,核心利润符合预期

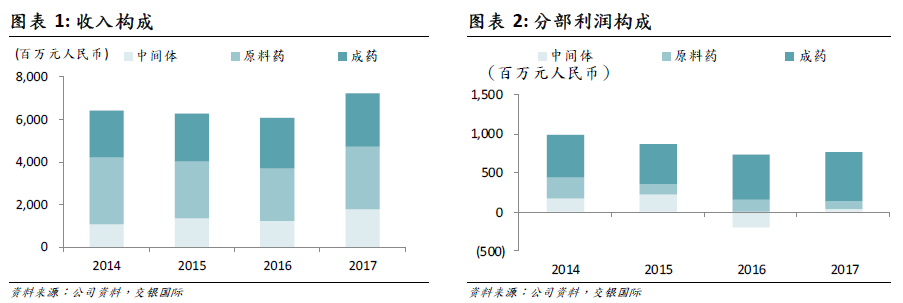

公司2017年收入68.3亿元,同比增长12.3%,低于交银国际预期4.4%;净利润0.8亿元,与去年亏损2.7亿人民币相比实现扭亏,扣除土地减值和可转债衍生工具的公允价值变动等非经常性损益,公司17年核心净利3.2亿元,与此前预期一致。公司资产负债率下降至50%,恢复派息每股人民币0.05元。

公司表观净利润0.8 亿元,大幅低于核心利润以及市场预期的主要原因在于公司投资物业和可转债嵌入式衍生工具二者公允价值变动累计亏损3.8 亿元,同比上升73.6%。

中间体和原料药板块盈利显著提升

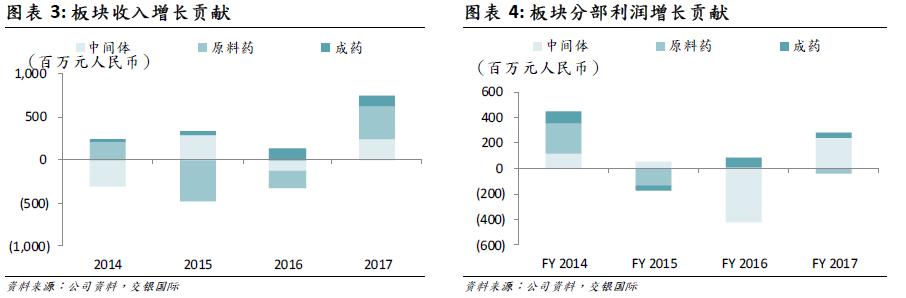

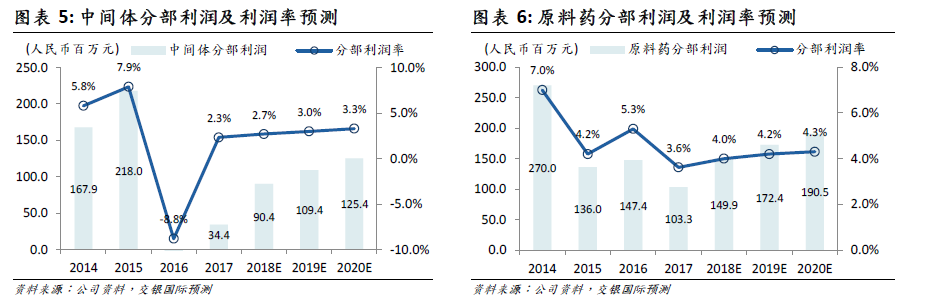

受产品提价影响,公司2017 年中间体/原料药板块的收入分别增长19.3%/15.5%至14.7 亿/28.5 亿元,对17

年收入增长贡献率分别为31.9%/51.2%,分部利润分别由16 年的-2.1 亿/1.5 亿元变动至0.3 亿/1.0

亿元,对分部利润增长贡献率分别为100.5%/-18.4%。公司中间体和原料药的分部利润率分别为2.3%和3.6%,低于我们6%/5.5%的预期。管理层表示由于公司采用中间体市场价格计算原料药生产成本,年内中间体市场价格提升明显,导致原料药利润率下降。

胰岛素是成药板块增长主要动力

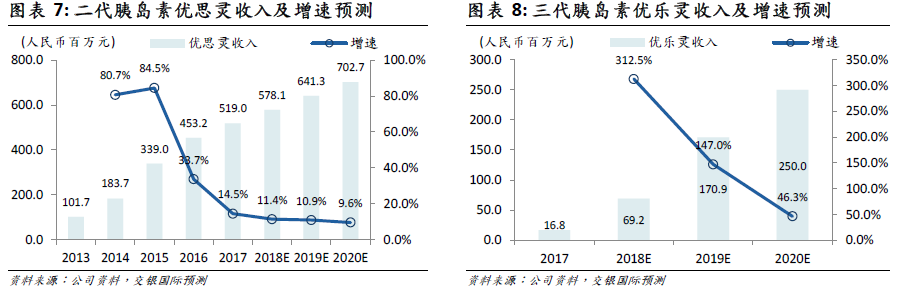

成药板块整体收入25.0 亿元,分部利润6.2 亿元,对公司收入和分部利润的增长贡献率为分别17.1%和17.9%。其中二代胰岛素优思灵收入5.0

亿元,同比增长11.0%;三代甘精胰岛素联邦优乐灵17 年5 月上市销售,目前中标省份数扩大至8 个,录得收入0.2

亿元,符合我们预期。两款胰岛素药物贡献成药板块收入增长的56.1%。阿莫西林胶囊等抗生素重点品种收入与去年持平,其余药品收入同比增长6.3%。

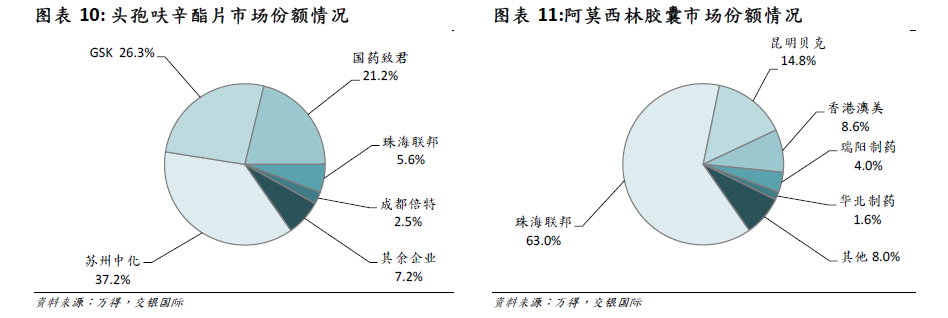

一致性评价进展顺利:公司头孢呋辛酯片已处于CDE审评中,与国药致君和成都倍特同处于第一梯队,阿莫西林胶囊处于补充资料阶段,管理层预计上半年将获批通过。

预计未来增速将放缓,下调评级至中性

交银国际认为目前抗生素中间体和原料药供给端和需求端均相对稳定,该类产品价格相对目前位置大幅上涨的可能性较小,公司中间体业务收入和利润增长速度与17年相比将放缓;成药业务收入增速保持在个位数。预计公司2018-20年收入年均复合增长率(CAGR)为8.4%,扣非后核心利润CAGR为14.6%。因此将公司目标价由此前的8.79港元调低至8.67港元,下调评级至中性。主要风险:大宗药品的环保限产、成药品种大幅降价、研发进度不达预期等。

扫码下载智通APP

扫码下载智通APP