彩生活(01778)逆市上扬20个交易日涨六成,12家券商一致看好

受美国加息、中美贸易战等因素影响,近段时间全球股市可谓是一地鸡毛,恒生指数也难逃厄运,在30000点关口挣扎。港股各大板块纷纷沦陷,即便是有2017年利好业绩刺激,也难有起色。唯有医药、天然气等板块的个股有较强抗跌性,相对表现较好。

值得一提的是,在能扛住下跌且逆势走强的少数个股中,社区服务板块的彩生活(01778)表现十分亮眼。

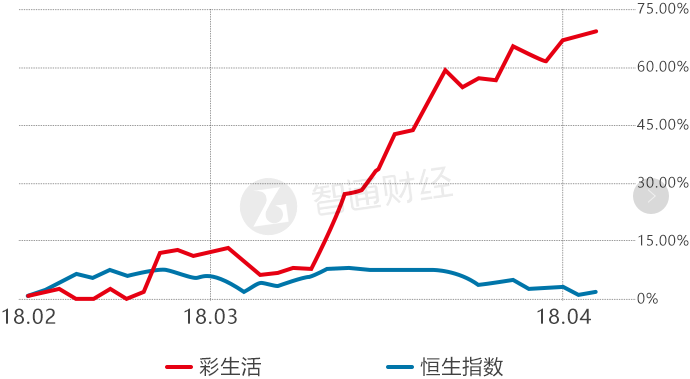

(2月12日-4月6日,彩生活和恒指K线走势图 数据来源:Wind)

智通财经APP注意到,彩生活在3月12日跳空高开高走大涨8.15%后强劲上扬,到4月6日,股价累计涨幅57.23%,相比于同期同行的表现:绿城服务(02869)涨10.22%、雅生活服务(03319)涨7.07%、中奥到家(01538)涨3.26%、中海物业(02669)跌7.75%。

另外,根据Wind数据显示,彩生活在近20个交易日的涨跌幅为59.83%,位于全部港股涨幅榜的第14位。

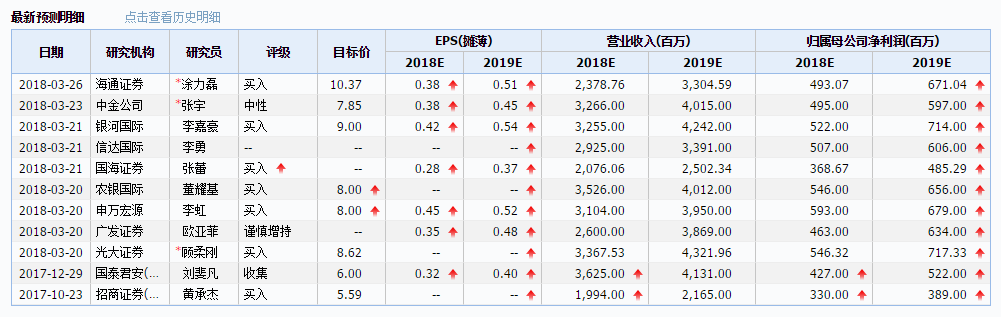

彩生活能逆势大涨,得益于公司在2017年业绩大幅增长,且增长主要来源于高质量的增值业务。近期,包括摩根士丹利、花旗、农银国际、广发海外等12家券商都发表研报,一致看好彩生活的业绩增长空间,并给予买入评级。其中,建银国际、海通国际、第一上海、信达国际都给予彩生活10港元以上的目标价,具体为12.67港元、10.37港元、10.20港元、10.10港元。

(近期12家券商发布报告并给彩生活买入评级)

截至4月6日收盘,彩生活报7.72港元,涨0.65%,成交额3308.34万港元。

业绩大幅超出市场预期,毛利率稳中有升

综合券商研报来看,彩生活归属于股东净利润在2017年增幅亮眼,远超出市场的预期。

2017年,彩生活的营业收入为16.29亿元人民币(单位下同),同比增长21.3%;归属于股东净利润为3.2亿元,同比大增70.8%。

广发证券认为,彩生活归母净利润大幅增长,主要由高利润率的增值服务业务推动。公司增值业务2017年收入同比增长76.5%至2.8亿元,贡献分部溢利 2.2 亿元。

对此,建银国际也指出,这一增长主要受益于公司稳健增长的收入和毛利。另外,公司毛利率提升和管理费用率的下降也是关键因素。

值得一提的是,彩生活的收入来自于物业管理、增值服务、工程服务这三个板块。2017年,彩生活的物业管理板块收入同比增长16%至12.3亿元;增值服务板块收入同比增长76%至2.8亿元;工程服务板块收入同比小幅下降4%至1.2亿元。

2017年全年,这三个板块的收入占比分别为75.6%、17%、7.4%;分布利润贡献占比分别为:47.1%、42.9%、10%;毛利率分别为35.2%、82.0%、58.5%。

根据券商的分析,受益于毛利率高达82%的增值服务板块分布溢利贡献占比提升,以及工程服务板块毛利率有所改善——从2016年的51%上升至2017年的58.5%,2017年彩生活的综合毛利率从 2016 年的 43.6%进一步提升至2017年的44.9%。

基础物业平稳增长,平台化建设成果卓著

随着彩生活向平台化转型的战略推进,其基础物业板块的扩张速度有所减缓。但是在大量储备面积的保障下,该板块将保持平稳增长,业绩确定性较强。

申万宏源证券认为,彩生活的物业管理服务进入稳健增长期,新委聘将成为公司 新增管理项目主要来源,平台输出模式更多体现为对增值业务量的贡献。

具体而言,2011 年以来,彩生活的物业管理服务收入复合年均增长率59.5%,主要源于公司在 2014-2015 年间的收并购活动。2017 年物管服务收入总额12.3 亿元,同比增长 16.3%,贡献营收75.6%。

随着公司战略决策转变,大幅减少对物管公司收购活动,使得酬金制收取的物管费收益于2017年基本维持稳定。新委聘项目将成为公司新增物业管理项目的主要来源,且新委聘项目以包干制为主,2017年彩生活包干制物管费收入9.1 亿元,同比增长 20.2%。

截至2017年底,彩生活总服务面积达 9.0 亿平米,包括在管面积4.4亿平米(其中已经产生收益面积 2.94 亿平米)和小股操盘模式下的合作面积 4.6 亿平米。2018 年,公司预计总服务面积将达11.0 亿平米,其中新增在管面积 5,000 万平米,新增合作面积 1.5 亿平米。另外,彩生活预计 2020 年实现服务面积达 25 亿平米,复合增长率高达 40.5%。

银河国际证券表示,彩生活平台化扩张的效应逐步显现,这主要得益于小股合作的有效推进以及平台产品的成熟,彩之云平台注册用户规模与平台GMV成交额都呈现翻倍增长,而预计这一高增长的势头将在2018得到延续。

增值业务高速成长,成为最新驱动力

2017年,彩生活增值服务板块的利润增长带动整体利润大幅增长。这一板块的利润占比再上新高——分部溢利贡献率达到42.9%,成为公司业绩增长新引擎。

摩根士丹利在报告中也指出,为业主提供增值服务成为彩生活新增长的驱动器,相信通过向业主提供增值服务,彩生活可以缓解劳动力成本增加带来的利润率下降的压力,协同传统的物业管理业务,扩大其竞争优势。

根据第一上海的分析,彩生活2017年增值业务增长主要有以下几个方面的原因:新业务E能源及E停车分别贡献收入3,240万元和1,660万元收入;随着平台规模的扩张以及生态圈的完善,公司线上平台的活跃用户增长101.2%至349.4万,线上平台累计GMV增长227.9%至76.1亿元(其中彩富人生累计GMV达到56.8亿元,同比增长212.3%)。

另外,彩住宅2017年累计销售约1万套,同比增长122.8%,积累了大量潜在平台消费金额,给未来业绩增长奠定了坚实基础。

应该注意的是,目前彩生活社区生态圈孵化的产品已经多达30余家,随着社区生态圈战略的持续推进,多项孵化的垂直应用业务均实现快速发展并开始贡献收入。

在海通国际看来,彩之云 APP 目前已接入的社区垂直服务包括 E 维修、E 能源、E 租房、E 停车等等。而E电梯、E维修、E广告等服务产品则处于不断优化中,平台日趋成熟,助力增值业务发展。

根据光大证券的分析,彩生活的增值服务中彩富人生、彩住宅、E 能源、E 停车、E 维修、E 电梯仍为主要收入贡献来源。预计2018年增值服务毛利增长仍将保持在 50%以上。

万象美并表,彩生活业绩将得到极大增厚

在券商研报中都会提及的关于彩生活未来业绩增长一大亮点就是万象美(核心资产为万达物业)的并表。

2018年2月28日,彩生活举行股东特别大会,参加此次大会的股东以100%赞成票来支持公司收购万象美,这标志着彩生活正式并表万象美。彩生活以 20.13 亿元收购万象美,估值仅约 7 倍。

据了解,万达物业管理资产包中涉及132个项目,集中分布在重要二三线城市的核心区域,涉及面积6,406万平方米,其中超过4,285万平方米已经确权,剩余2,121万平方米尚未确权。

截至2017年10月31日止10个月,万象美录得收益约12.36亿元,同比增加17.1%;毛利约4.12亿元,同比大增128.5%;净利润约2.35亿元,同比大增约15倍。

值得一提的是,彩生活2018年的中报将反映万象美的利润。海通国际认为,万象美的并入将大幅提升彩生活对于优质、高端项目的承接能力,而增值业务将在万象美服务的社区中获得广大市场空间。

花旗证券也指出,万象美的并入将使彩生活进入高端市场及商办市场,对彩生活品牌影响力和多元化项目承接能力的提升有重要意义,是彩生活发展史上的一个标志性事件。

此外,光大证券表示,万达物业并表带动彩生活2018年业绩显著提升,预计到2018 年底,万象美管理面积将增加到5,000万平米以上,实现净利润 3.5 亿左右。考虑到彩生活收购万象美承担的负债以及其他资金和摊销成本,光大证券预计万象美在2018 年预计为彩生活带来 1.3 亿左右净利润(按并表 9 个月计算)。

综合来看,考虑到彩生活业务结构持续优化以及收购的万达物业利润贡献可期,券商纷纷上调公司2018-2019 年每股净利预测,并给出相应的目标价。

(Wind统计部分券商的盈利预期变化情况)

扫码下载智通APP

扫码下载智通APP