报告:上半年公募基金总规模持续增大 债券基金规模增长较大

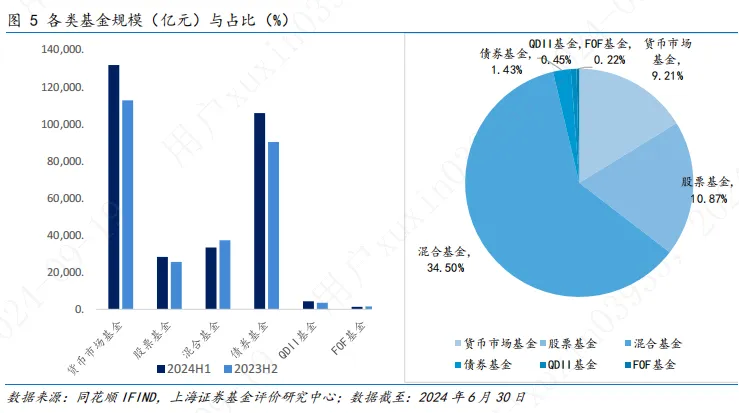

智通财经APP获悉,上海证券基金评价研究中心发布研究报告称,上半年,公募基金总规模持续增大,债券基金规模增长较大,基金公司管理规模头部聚集效应明显。截至2024年上半年,公募基金总规模为30.71万亿元,较2023年下半年的27.24万亿增长了3.47万亿元。货币、股票、混合、债券、QDII基金的规模分别为13.19万亿、2.83万亿、3.34万亿、10.60万亿,0.44万亿。货币市场、股票、债券和QDII基金规模上涨,其中份额增长最大的为货币市场基金,增长了1.91万亿元;混合、FOF基金规模发生下跌,其中总规模减少最多的是混合基金,总规模减少了0.39万亿元。

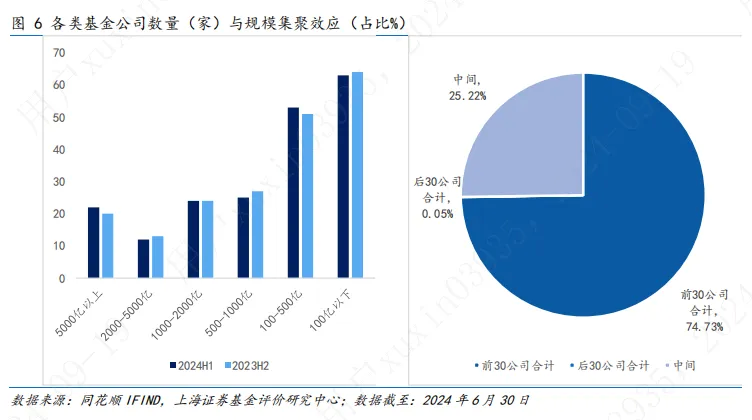

从基金公司管理规模来看,截至2024年上半年末,总规模在5000亿以上的基金公司有22家,1000-5000亿的共36家,100-1000亿的共78家。头部公司规模占市场总规模比重大,规模排名前30的公司总规模占比74.73%,集聚效应明显。

摘要

2024年上半年基础市场概况:

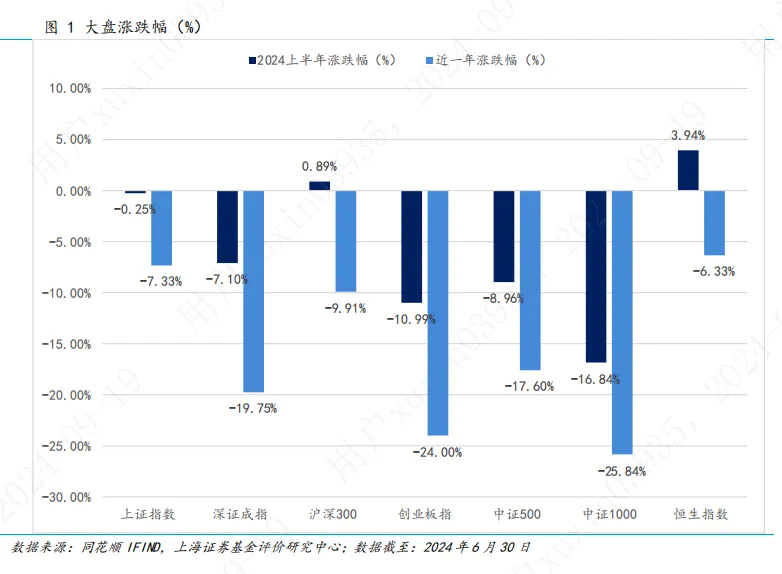

市场业绩回顾:2024年上半年,除沪深300和恒生指数外,大盘指数仍处于下跌趋势,上证指数下跌0.25%,深证成指下跌7.10%,创业板指数下跌10.99%。总体看,银行、煤炭、石油石化、家电、电力及公共事业板块涨幅明显。

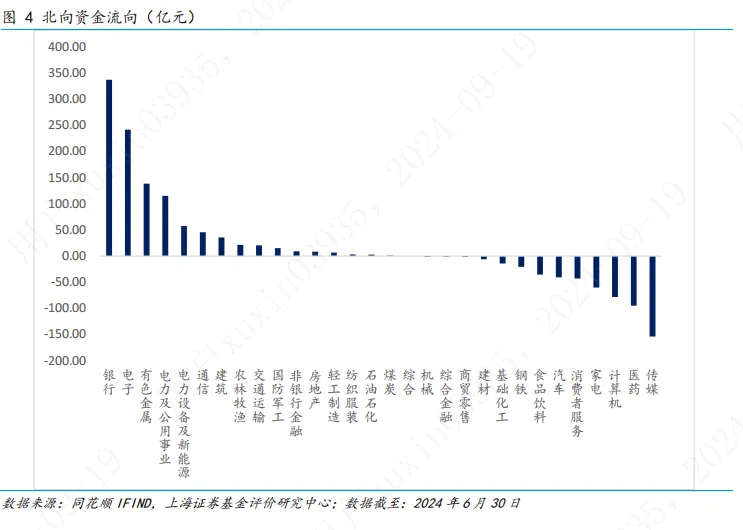

市场资金流向:绝大多数板块净主动买入为负,北向资金重点流向银行板块;北向资金流入前三的板块分别为银行、电子、有色金属等板块。

公募基金规模:公募基金总规模持续增大,债券基金规模增长较大,基金公司管理规模头部聚集效应明显。

截至2024年上半年,公募基金总规模为30.71万亿元,较2023年下半年的27.24万亿增长了3.47万亿元。货币、股票、混合、债券、QDII基金的规模分别为13.19万亿、2.83万亿、3.34万亿、10.60万亿,0.44万亿。货币市场、股票、债券和QDII基金规模上涨,其中份额增长最大的为货币市场基金,增长了1.91万亿元;混合、FOF基金规模发生下跌,其中总规模减少最多的是混合基金,总规模减少了0.39万亿元。从基金公司管理规模来看,截至2024年上半年末,总规模在5000亿以上的基金公司有22家,1000-5000亿的共36家,100-1000亿的共78家。头部公司规模占市场总规模比重大,规模排名前30的公司总规模占比74.73%,集聚效应明显。

主动权益基金:

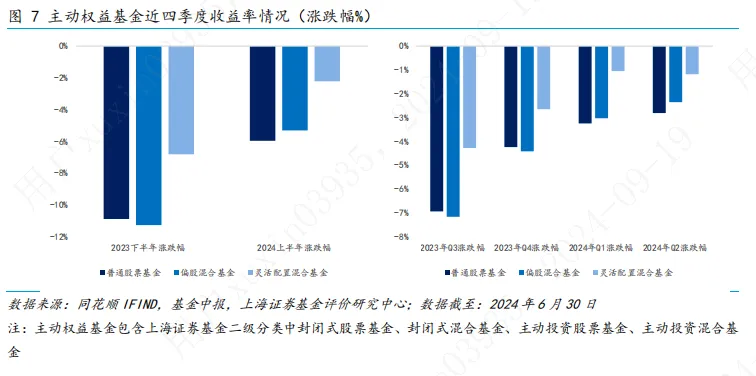

业绩表现:2024年上半年各类型主动权益基金平均收益率均未取得正,普通股票基金与偏股混合基金及灵活配置混合基金平均收益率都有所回撤,分别下跌5.98%、5.32%和2.23%。回撤幅度较2023年下半年均有所减小。- 仓位变化:2024年上半年,普通股票基金、偏股混合基金与灵活配置混合基金仓位均较2023年下半年小幅下降。- 行业分布: 2024年上半年,主动权益基金重仓行业持股市值占重仓股总市值比例前三分别为电子、食品饮料与电力设备及新能源,分别占比15.99%、14.65%和12.16%;相比2023年下半年,增持行业前三分别为计算机、食品饮料及电子等行业,分别增持6.26%、3.96%和3.58%。减持行业前三分别为家电、通信与有色金属等行业,分别减持2.76%、2.00%和1.42%。

被动权益基金:

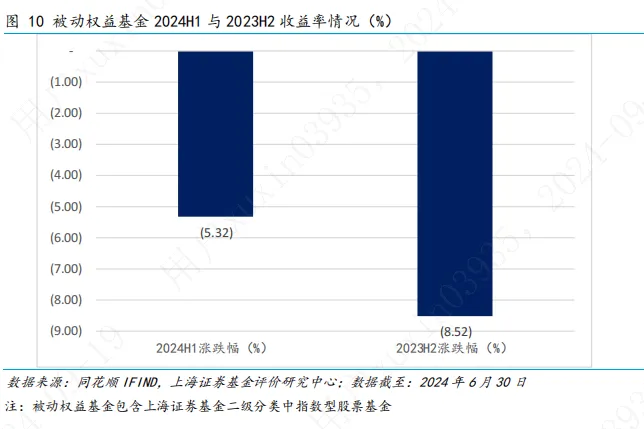

整体表现:2024年上半年指数型基金平均收益为-5.32%,较2023年下半年回撤幅度收窄。

正文

一、基础市场概况

1.1 市场业绩回顾

2024年上半年,除恒生指数和沪深300外,大盘指数仍处于下跌趋势,上证指数下跌0.25%,深证成指下跌7.10%,创业板指数下跌10.99%。

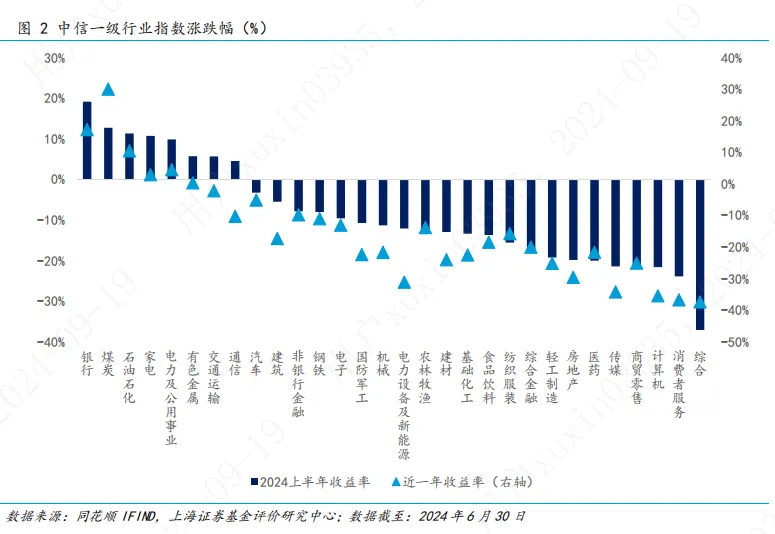

2024年上半年中信一级行业指数多数有回撤;银行、煤炭、石油石化、家电、电力及公共事业板块涨幅明显,分别上涨19.22%、12.80%、11.36%、10.79%、9.92%,综合、消费者服务、计算机、商贸零售及传媒板块有较大回撤,分别为37.15%、23.89%、21.61%、21.47%、21.44%。

1.2 市场资金流向

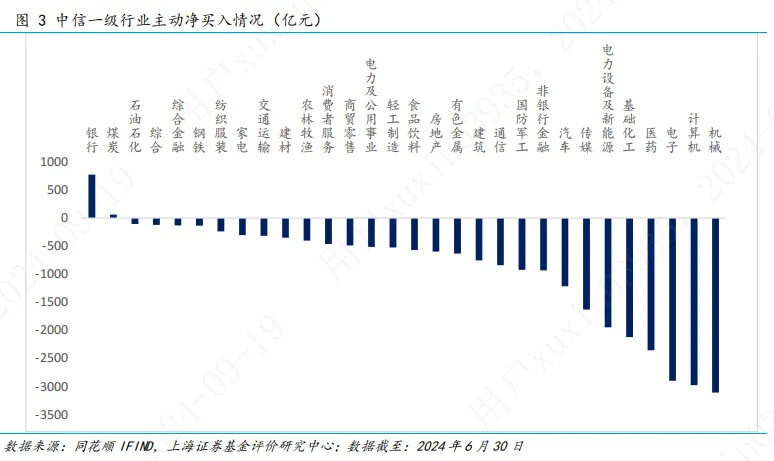

2024年上半年,绝大多数板块净主动买入为负,银行、煤炭板块是净流入,流入金额分别为773.21亿元、62.02亿元;机械、计算机、电子板块流出金额最多,分别流出3108.51亿元、2976.79亿元、2895.97亿元。

2024年上半年北向资金重点流向银行板块。北向资金流入前三的板块分别为银行、电子、有色金属等板块,分别流入337.21亿元、241.78亿元、138.52亿元;北向资金流出前三的板块分别为传媒、医药、计算机等板块,分别流出154.00亿元、94.77亿元、78.14亿元。

1.3 公募基金规模

截至2024年上半年,公募基金总规模为30.71万亿元,较2023年下半年的27.24万亿增长了3.47万亿元。货币、股票、混合、债券、QDII基金的规模分别为13.19万亿、2.83万亿、3.34万亿、10.60万亿,0.44万亿。货币市场、股票、债券和QDII基金规模上涨,其中份额增长最大的为货币市场基金,增长了1.91万亿元;混合、FOF基金规模发生下跌,其中总规模减少最多的是混合基金,总规模减少了0.39万亿元。

截至2024年上半年末,总规模在5000亿以上的基金公司有22家,1000-5000亿的共36家,100-1000亿的共78家。头部公司规模占市场总规模比重大,规模排名前30的公司总规模占比74.73%,集聚效应明显。

二、主动权益基金

2.1 业绩表现

2024年上半年各类型主动权益基金平均收益率均未取得正,普通股票基金与偏股混合基金及灵活配置混合基金平均收益率都有所回撤,分别下跌5.98%、5.32%和2.23%。回撤幅度较2023年下半年均有所减小。

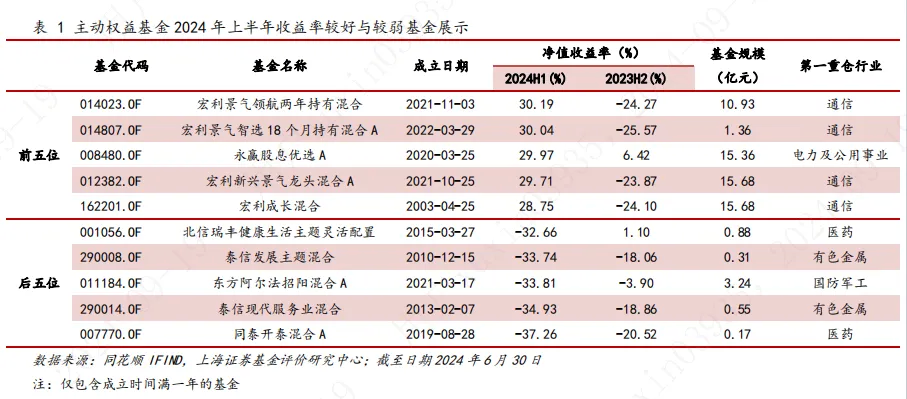

2024年上半年收益率较好与较弱的主动权益基金如下图所示。

2.2 仓位变化

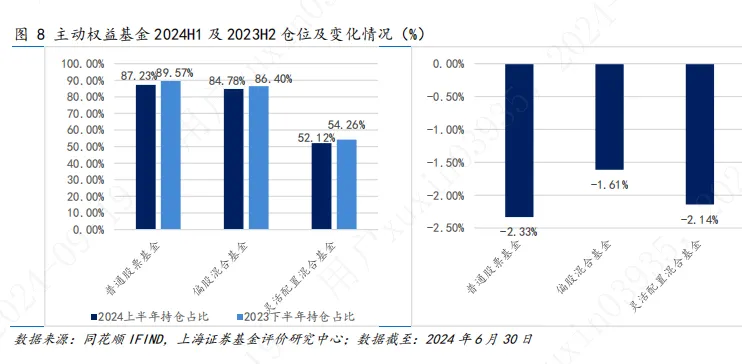

截至2024年上半年,普通股票基金、偏股混合基金与灵活配置混合基金仓位均较2023年下半年小幅下降。

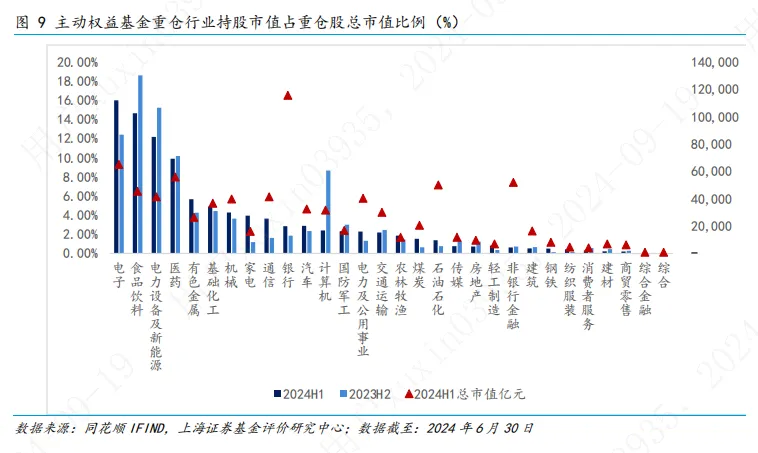

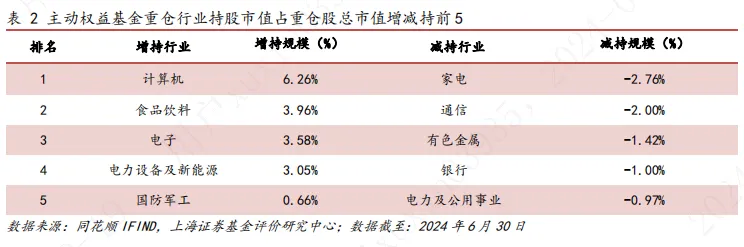

2.3 行业分布

截至2024年上半年,主动权益基金重仓行业持股市值占重仓股总市值比例前三分别为电子、食品饮料与电力设备及新能源,分别占比15.99%、14.65%和12.16%;相比2023年下半年,增持行业前三分别为计算机、食品饮料及电子等行业,分别增持6.26%、3.96%和3.58%。减持行业前三分别为家电、通信与有色金属等行业,分别减持2.76%、2.00%和1.42%。

三、被动权益基金

2024年上半年指数型基金平均收益为-5.32%,较2023年下半年回撤幅度收窄。

2024年上半年收益率较好与较弱的被动权益基金如下图所示。

扫码下载智通APP

扫码下载智通APP