工程机械谁家强?中国龙工(03339)叉车挖机销售忙

本文选自“东吴证券”,作者陈显帆,原标题《中国龙工(03339):业绩超预期,盈利能力持续改善》。

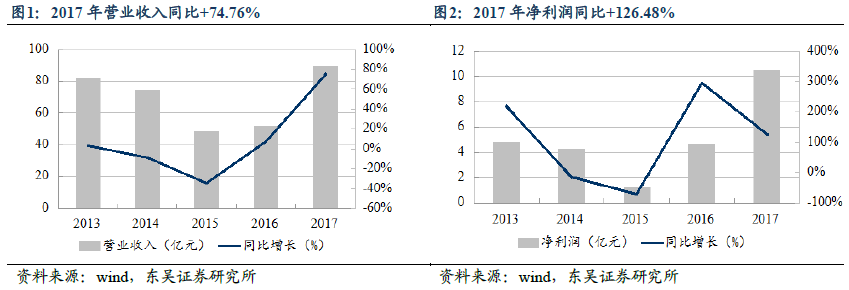

事件:中国龙工2017年度实现营收89.9亿元,同比增加74.8%;实现归母净利10.5亿元,同比大幅增加126.5%,业绩超预期。拟派发末期股息每股0.16港元,分派利润占总净利润的52.7%,股息率达到4%。

东吴证券发表研究报告认为,龙工2017年收入方面略超预期,盈利能力特别是毛利率、净利率超预期。公司期间费用控制良好,经营质量明显改善,研发投入大增。预计龙工集团2018/2019/2020年的净利润是14/21/27亿元,EPS为0.33/0.5/0.63元,PE为9/6/5X。考虑到公司业绩高增长且工程机械行业整体回暖,以及港股较A股的估值折价,给予“增持”评级。

2017年业绩略超预期,收入实现高增长

中国龙工集团为中国主要轮式装载机及基建机械制造商,主要业务为制造及分销轮式装载机、压路机、挖掘机、叉车及其他工程机器以及为工程机器提供融资租约。集团在福建、上海、江西、河南四大基地,拥有多家全资子公司,生产制造均采用全球最为先进的工艺和装备。

2017年集团营业收入89.94亿元,同比增长74.76%;净利润10.46亿元,同比增长126.48%。净利润的大幅增加主要是由于营业收入的大幅增长、综合毛利率的提升、管理费用和财务费用等期间费用得到有效控制。

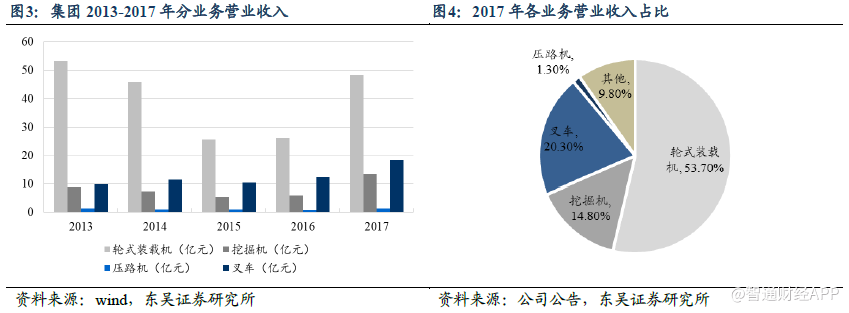

分业务看,中国龙工各类产品的销售均呈现较大幅度的增长,各版块产品销量增长均超过行业平均水平。集团装载机销量稳居国内第一并继续扩大优势,叉车得益于物流业的发展,挖掘部门受“行业神话再临”而满载运行。其中,轮式装载机营收48.3亿元,同比+85%,占比54%;叉车营收18.3亿元,同比+50%,占比20%;挖掘机营收13.3亿元,同比+127%,占比15%;压路机营收1.2亿元,同比+62.0%,占比1.3%。

2017年,集团叉车销量抢眼,达到40150台,同比增长54%,首次突破4万台。集团国内叉车市占率达到10%,排名第三。目前,为了继续拓展大吨位电动叉车、仓储叉车,集团在江西规划了一条叉车生产线,一期计划生产15000台,未来规划将达4万台。轮式装载机仍为集团的主要销售产品,该产品已日渐成熟,拥有较高的市场占有率。挖掘机为集团近年主力开发的先进产品,随着工程机械行业的全面回暖,预计该产品的销量将明显快于其他产品,呈现高增长的趋势。

盈利能力继续上升

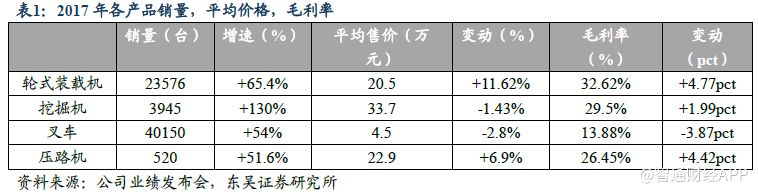

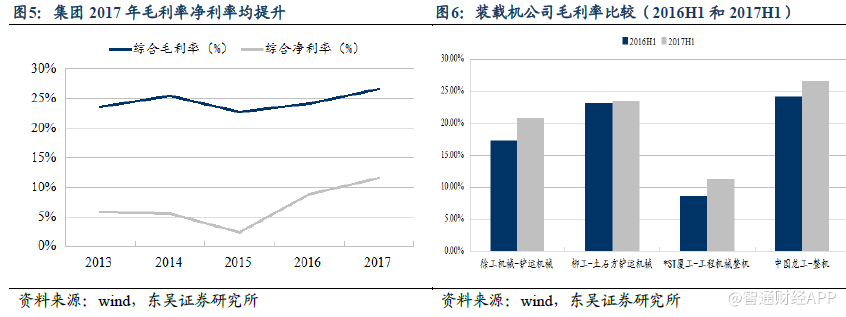

2017年,集团综合毛利率26.6%,同比+2.4pct;综合净利率11.6%,同比+2.7pct。分业务看,轮式装载机毛利率32.62%,同比+4.8pct;挖掘机毛利率29.5%,同比+2.0pct;叉车毛利率13.88%,同比-3.9pct;压路机毛利率26.45%,同比+4.42pct。毛利率的提升显示了龙工集团在市场上的竞争力。

与其他从事装载机业务的公司(徐工机械、柳工、*ST厦工)相比,龙工集团的毛利率在2016H1与2017H1均高于同行业其他公司。

期间费用控制良好

报告期内,集团期间费用率控制良好,合计为8.5%,同比-4.4pct。其中,销售费用率为5.5%,同比-1.4pct;管理费用率为2.5%,同比-2.0pct;财务费用率为0.5%,同比-1pct。2017年财务费用率的降低主要是由于大额贷款因到期或提前还款减少,导致贷款利息相应减少所致。

营运能力提高,销量大增带来存货量增多

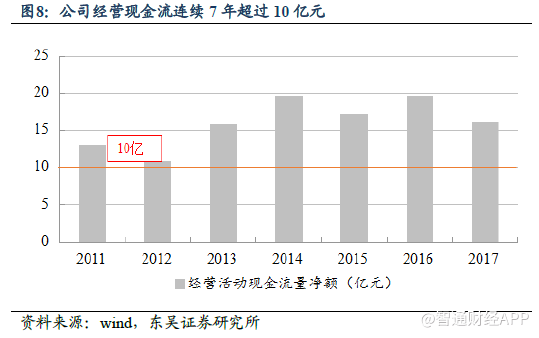

龙工集团成本控制能力较强,整体现金流健康,具有优秀的应收账款、存货的管理和控制能力。2017年,公司经营现金流达16亿元。在过去机械行业寒冬的年份,公司仍能保持连续7年经营现金流超过10亿元,财务表现远优于行业龙头。

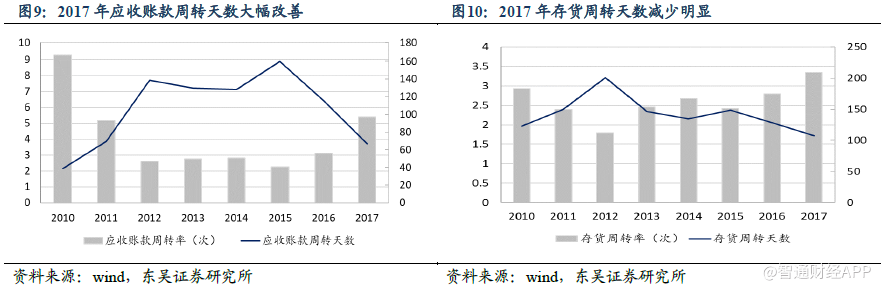

公司2017年应收账款周转率为5.39,对应营收占款周转天数66.74天;存货周转率3.34,对应存货周转天数为107.8天。应收账款周转天数及存货周转天数均大幅改善。

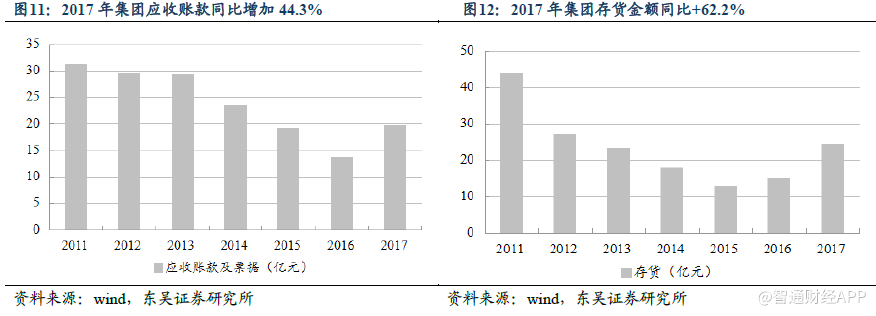

2017年年报显示应收账款为19.7亿,同比增加44.3%。应收账款的增加主要是由于整体行业销售情况持续好转,相较于去年同期,2017年下半年销售额大幅增加,同时集团的应收账款周转天数比去年大幅改善。

2017年中报显示集团存货为14.51亿元,2017年年报显示存货为24.46亿,同比增加62.2%。存货的增加主要是由于集团在2017年下半年销售额大幅增加,销售情况持续好转,导致期末制成品、在制品和原材料都增加了大量存货量。

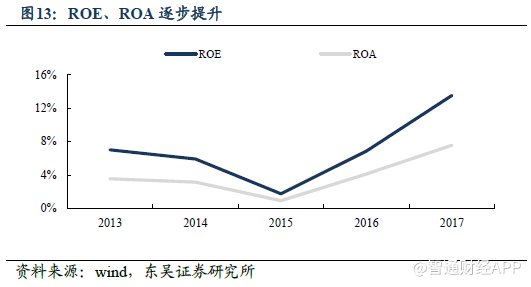

从2015年起,公司ROE、ROA逐年提升,2017年ROE达到13.53%,同比+6.66pct,ROA达7.57%,同比+3.45pct。

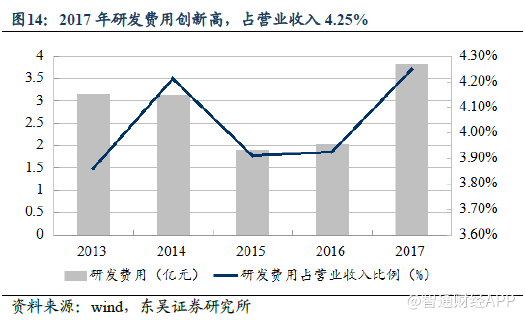

研发投入大增,增加集团长期竞争力

2017年,集团研发整体投入3.82亿(占收入4.3%),同比+87.8%,超过收入增速(74.8%)。集团非常重视竞争力的提升以及研发方面的投入,随着经济环境改善,集团将持续加大研发费用投入。

东吴证券认为,集团加大研发方面的资金投入将为集团带来长期竞争力及国际突破潜力。集团通过引进和培养高精尖的专业人才、加大科技研发经费的投入、加大先进技术的投入与优秀成果的转化、严格开发流程,将显著提高产品品牌影响力与美誉度。

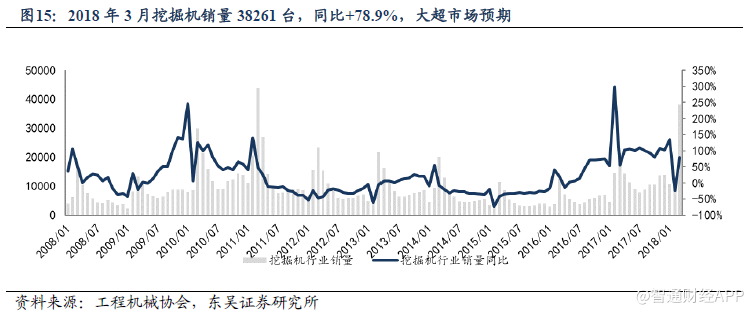

工程机械行业高景气持续,优质企业将受益

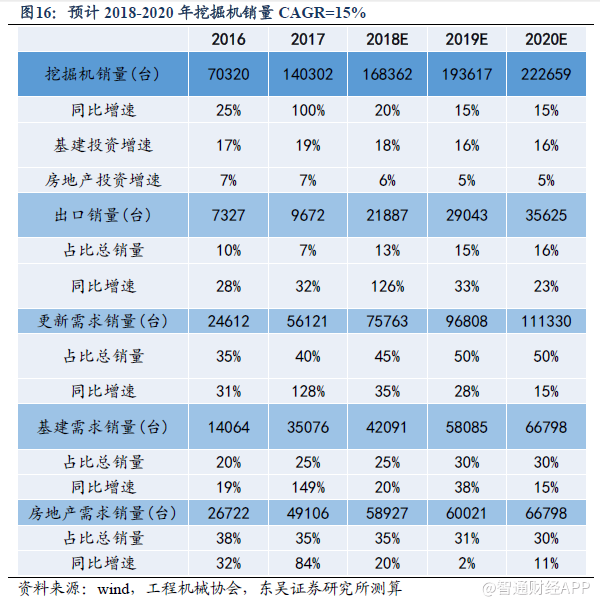

受宏观经济趋好、下游需求拉动及设备更新需求增长等因素的影响,工程机械行业强劲增长,行业整体盈利水平大幅提升。2017年全年,工程机械行业最主要机种——挖掘机销量达14万台,同比+100%;2018年Q1高景气延续,累积销量60061台,同比+48.4%,远超市场之前增速30%的普遍预期,主要系工程机械需求不减,基建项目在春节后密集开工,销量持续走高。

出口持续超预期,工程机械海外新篇章将启:2018年3月挖机国内销量(不含港澳台)36643台,同比+78.0%;出口销量1607台,同比+100.4%。出口量持续攀升,连续4个月出口销量超1000台。工程机械正在开启海外市场新篇章,未来几年将是中国工程机械行业迈向全球工程机械强国的重要阶段。

根据草根调研,各经销商普遍认为2018年全年挖机销量同比增速在10%-20%,龙头企业ROE上升和资产负债表修复的速度有望加速。在2017年挖机销量高基数的情况下,东吴证券测算2018-2020年挖机销量的复合增速为15%。

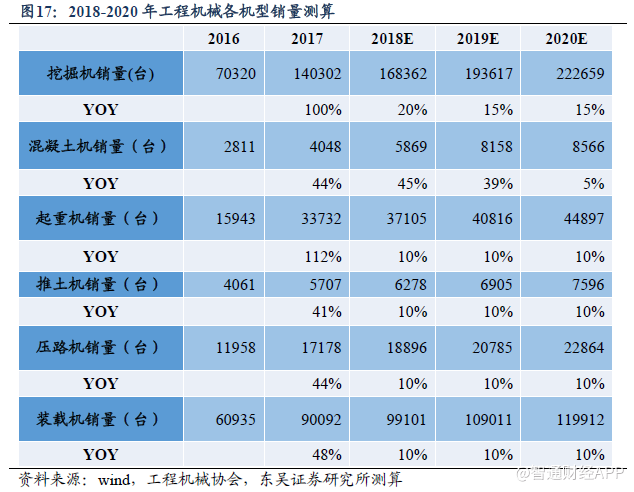

除了挖机之外,工程机械行业的其他机种销量在2017年也实现了较大幅度增长(如下图所示),此趋势在2018年Q1依旧持续。2018年1-2月,汽车起重机实现销量3612台,同比+76%;推土机实现销量1068台,同比+35%;装载机实现销量14703台,同比+40%;压路机实现销量1964台,同比+24%。

东吴证券认为,在下游基建、房地产等投资需求和更新需求的拉动下,再叠加“一带一路”战略下的海外出口增速,工程机械行业高景气度有望持续。考虑到2017年各机种的高基数,预计2018-2020年的复合增速大多在10-20%左右。

中国龙工作为国内优质的工程机械企业,装载机销量稳居国内市场第一,挖掘机、压路机等机种也超过行业平均增速,有望受益于工程机械行业的高景气复苏。

盈利预测与投资建议

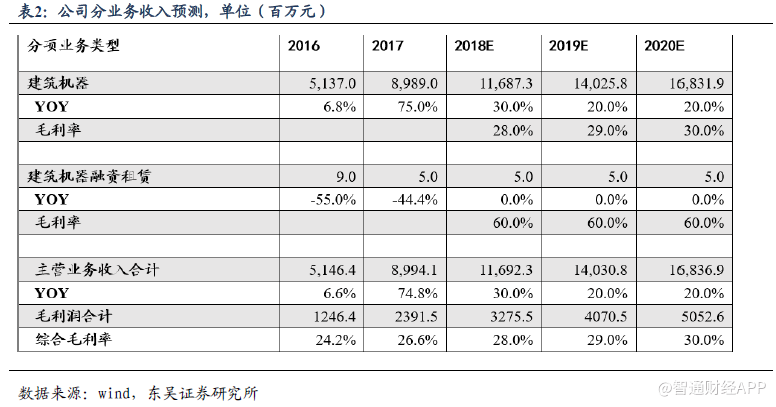

预计工程机械行业2018年继续保持稳定增长,中国龙工装载机业务稳居国内第一,叉车和挖掘机业务有望成为业绩新亮点,未来的收入利润弹性较大。东吴证券预计公司2018年、2019年、2020年的收入分别是117亿元,140亿元,168亿元。

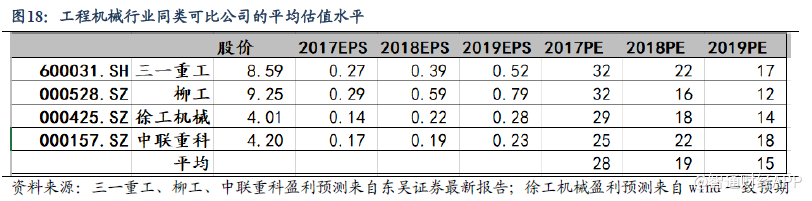

预计龙工集团2018/2019/2020年的净利润是14/21/27亿元,EPS为0.33/0.5/0.63元,PE为9/6/5X。考虑到公司业绩增速且工程机械行业整体回暖,参考工程机械行业同类可比公司的2017年平均估值水平,考虑港股较A股的估值折价,首次覆盖给予“增持”评级。

风险提示

1. 工程机械行业复苏不及预期,下游需求低于预期:工程机械行业下游需求受到宏观经济影响较大,若下游基建、房地产投资低于预期,则工程机械行业复苏也有不及预期的风险。

2. 行业竞争激烈:工程机械行业竞争激烈,公司主要产品装载机、挖掘机、叉车等细分行业市场集中度相对较低,因此存在行业竞争风险。

3. 海外市场业务不达预期:公司产品海外出口增速较快,但海外市场具有较大不确定性,存在业务拓展不及预期的风险。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP