起来!不愿被互联互通额度“捆绑”的人

4月11日,中国央行新任掌门人易纲在博鳌论坛“货币政策的正常化”分论坛上宣布了今年年内中国扩大金融领域开放的一揽子措施,其中不仅有11项金融业对外开放的重大举措,还提到了沪伦通的大致时间表。

此次讲话对于中国金融市场的重要性毋庸置疑,下面,智通财经APP将对此次讲话中提及的关键信息做出解读。

金融对外开放 互联互通扩容

此次易纲在博鳌论坛上的讲话,最引人关注的自然是他提出的金融开放“大礼包”——11项金融业对外开放的重大举措。

简单来说,预计到今年6月30日将落实的有以下6条:取消银行和金融资产管理公司的外资持股比例限制,放宽证券、基金管理、期货、人身保险公司的外资持股比例上限至51%,放宽合资证券公司境内股东要求,扩大内地和香港两地股市互联互通每日额度,允许符合条件的外国投资者来华经营保险代理业务和保险公估业务,以及放开外资保险经纪公司经营的范围。

此外还有5条是今年年底以前需要落实的:鼓励在银行业金融领域引入外资,对商业银行新发起设立的金融资产投资公司和理财公司的外资持股比例不设上限,扩大外资银行业务范围,不再对合资证券公司的业务范围单独设限,以及取消外资保险公司设立前需开设两年代表处的要求。

这几项金融业开放重大措施,对中国整体的金融市场,乃至经济发展而言都是重磅利好消息,往大了说,金融业开放的根本目的主要在于引入优秀的竞争者,提高我国金融企业的国际竞争力,以竞争促进优化与繁荣。而往小了说,金融供给增加促进了市场竞争,增加了居民金融消费的可选择性,相应的价格自然会降低,对消费者来说当然也是好事。

从上面提到的举措来看,银行业相关措施占据了较大比例。事实上,目前我国金融业的开放程度仍落后于整体开放进程,通过与境外金融机构的股权合作,有利于我国银行业在相关经营领域和业务领域获得资金、技术支持,且引入外资能有效提升金融市场活力,对于国内银行业提升服务效率、优化产品结构同样是一大利好。

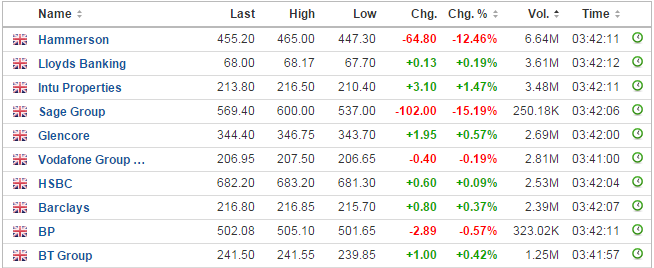

除了一些行业性的政策调整,更加明确、也与港股投资者关系更加密切的一大举措,就是内地和香港两地股市互联互通每日额度的扩大了。易纲在会上宣布,将互联互通每日额度扩大4倍,即将沪股通及深股通每日额度从130亿元调整为520亿元人民币,沪港通下的港股通及深港通下的港股通每日额度从105亿元分别调整为420亿元人民币,自5月1日起生效:

此次调整,其实是内地和香港两地股市互联互通额度的又一次“解放”。2016年8月16日,原先实行总量管理的沪港通取消了3000亿元人民币的沪股通总额度,以及2500亿元人民币的沪港通下港股通总额度。在取消总额度后又再一次大幅放宽每日额度,将有效提高境外长期机构投资者参与A股市场的热情,维护市场安全平稳运行。

事实上自2014年11月沪港通问世以来,沪港通单日额度用完只出现过3次,单日额度使用超过50%也仅出现过17次,深港通则并未出现单日额度用完的情况,似乎扩大额度的必要性并不明显,但此次额度“松绑”背后其实还有另一层含义:纳入MSCI新兴市场指数。

MSCI英文全称为Morgan Stanley Capital International,是美国著名的指数编制公司,全球超过10万亿美元的资产都以MSCI指数为基准,其中共计有超过1.5万亿以MSCI新兴市场指数为基准,在北美及亚洲,超过90%的资产机构都以MSCI指数为标的。

换句话说,MSCI指数就是帮全球机构选股,一旦股票被纳入MCSI,被可能全球机构买入。

而中国的A股市场作为全球最重要的新兴市场,同时也是全球规模靠前的股票市场,与MSCI指数本来就是互相需要的关系,但因为MSCI的规则A股一直无法进入指数,其中一大障碍就是境外资金进入A股市场的限制,MSCI方面也曾提到,如果沪股通和深股通的每日额度被废除或有大幅提升,不排除会一次性把A股纳入MSCI。

时间来到了2018年,随着A股市场国际化大幅加快,双方合作的意愿也进一步加强,今年3月,MSCI扩容中国指数产品,为A股纳入指数铺路搭桥,市场上也已经流传出纳入MSCI的A股名单。紧接着,就是易纲在博鳌论坛上的此次讲话,背后的信息不言自明。

目前看来,今年A股纳入MSCI新兴市场指数的初期比例或将为5%,在这一情况下,预计新流入的资金量约为1000亿元人民币,但在纳入因子提高到100%时,增量资金将高达1.9万亿元人民币。而如果纳入的股票范围继续扩大到中盘股,那么长期新流入的资金量将会达到2.7万亿元人民币,这些新增的资金流量将会对A股市场产生明显的正面促进作用。

上面说的都是与A股市场相关的内容,那么此次互联互通的扩容对港股是否会带来利好呢?答案当然是肯定的。

首先最直观的一点,每日额度的进一步扩大将在一定程度上促进港股市场的资金流通,随着新政落地,未来南下入场资金将趋稳并有所增加。对此香港证监会行政总裁欧达礼也表示:“每日额度经扩大后,将能方便两地投资者进入香港及内地的股票市场,并促进市场互联互通的未来发展。”

另一方面,前面提到的A股纳入MSCI新兴市场指数也将给港股市场带来一定利好作用。过去由于缺乏了解,和发达市场相比,全球投资者对于中国市场长期处于低配状态,一旦A股纳入MSCI,外资基金对中国股票的关注或持仓必将大幅增加,溢出效应下港股也可能直接受惠。

此外,A股纳入MSCI之后,追踪指数的被动投资会自动增加中国的权重,而现在被动投资又增长迅猛。当然A股市场也有其风险,譬如流动性管理较紧,对于资本流出及流动仍然有些限制,那么港股市场自然就成为了第二选择。

沪伦通:下一个港股通?

除了金融开放举措,此次易纲的讲话还有一大亮点——关于“沪伦通”的内容,“争取在2018年内开通沪伦通”,此言一出立刻在全网刷屏了整整一天。那这个“沪伦通”究竟是什么?与国内投资者更加熟悉的港股通又有何异同呢?

所谓“沪伦通”,指的是上海与英国伦敦股市的互联互通,即内地投资者可以通过上海证券交易所,购入伦敦证券交易所上市的个别股票。与此同时,英国投资者也能透过伦敦证券交易所买入部分上海上市的A股,概念与港股通基本相似。

相比美国的纽约证券交易所和纳斯达克证券市场,伦敦证券交易所虽然在规模和名气上都略逊一筹,但也贵为世界四大证券交易所之一。作为世界上最国际化的金融中心,伦敦不仅是欧洲债券及外汇交易领域的全球领先者,还受理超过三分之二的国际股票承销业务。

在伦交所上市的公司,不仅有全球最大石油公司壳牌、全球最大石油石化集团公司之一英国石油公司、全球最大日用消费品公司联合利华、全球著名大行巴克莱、渣打,还有港股投资者更为熟悉的嘉能可(00805)、汇丰(00005)等等。

更重要的是,伦敦证券交易所中外国证券的占比达到50%左右,再加上伦敦的规模与位置,意味着它为世界各地的公司及投资者提供了一个通往欧洲的理想门户。因此目前,伦敦证交所仍是世界上国际性最强的股票市场,其外国股票的交易超过其它任何证交所。

事实上这已经不是第一个中英两国交易市场的互联互通项目,早在2015年10月,港交所旗下期交所就与伦敦金属交易所(LME)签署了合作备忘录,有意在期交所与LME之间建立交易通,连接伦敦和香港大宗商品市场,该项计划简称”伦港通”。

虽然由于英国脱欧风波,两地监管机构协商目前暂时难以展开,导致“伦港通”计划稍有延迟,但港交所在今年年初曾表示,希望在与英国央行沟通后,伦港通最早能于2019年推出。而此次提到的“沪伦通”就是受“沪港通”成功经验启发而来。

尽管概念上与沪港通、深港通基本相同,但“沪伦通”的成功开通躲不开一个重要问题——时差。中国与英国之间存在8小时的时差,伦敦开盘时,沪市正好收盘,因此交易时段基本没有重叠。此外,A股是T+1交易,且实行10%的涨跌停板,这两点也与英国股市不同。

对此,伦交所首席执行官Xavier Rolet早前表示,“沪伦通”将是一个跨境交易的“新概念”:“我们会设计一个特别的体系,来使得中国投资者可以在伦敦的非交易时段买卖英国交易所上市的股票。”

Xavier Rolet也提及,英国会选择一批顶级的上市公司提供给中国投资者在中国交易时段交易,伦交所也会选派一些券商担任做市商,而交易则会在上海进行清算、结算。相应的,上交所同样会选择一批本地上市公司,让英国投资者能够在英国交易时间交易,同时指派做市商。

而在交易模式上的差距,则完全可以参照沪港通及深港通的成功经验,甚至可以考虑设立过渡性的中央交易机制,因为10%的涨跌停限制可能会影响价格发现,导致市场流动性下降。

在这样的背景下,两地互通还有可能会以最直接的发行环球预托证券(GDR)模式“通车”。届时中国企业会发行GDR在伦交所挂牌,英国富时指数成分股也可能发行GDR在上交所挂牌,当然GDR只是起步,实际发行股份和数量要取决于企业需求,最终还是会回归到沪伦通本身。

沪伦通一旦成功开通,将会为境外投资者提供一个通道,在目前美股市场处在历史高位,A股市场处于相对低位的情况下,上述通道能够方便境外投资者投资A股,方便境外投资者寻求避风港,短中期将对A股构成实质利好。

而从长期影响来说,在国际化程度提升的同时,A股的估值水平、市场估值结构也将逐渐与世界接轨,随着越来越多国际投资者的加入,A股上市公司治理也将得到强化,上市公司质量、内部治理将越来越完善,也将更加重视分红,重视投资者回报,这对A股市场长期的健康发展十分有利。

反过来,沪伦通的开通当然也有利于境内投资者进行海外投资,为境内投资者提供更多全球资产配置方式,还让期望上市的企业看到了新的选择——未来除了“赴港上市”和“赴美上市”,到英国上市或许将成为国内企业IPO的新选择。

另一方面,沪伦通上线也把人民币带了出去。目前英国是中国在欧洲最大的投资目的地,伦敦则是仅次于香港的第二大人民币离岸中心。沪伦通开通后,英国的合格投资者都可以买卖人民币资产,尤其是银行、基金等机构投资者,可以利用沪伦通进入人民币证券市场,人民币的海外需求得到扩张,对人民币国际化起到积极的推动作用。

总之,在当前加速实施中国企业“走出去”与人民币国际化战略的大背景下,不管是金融的对外开放,互联互通的进一步扩容,还是沪伦通的开通,对中国金融市场都将是一个极大的利好。

扫码下载智通APP

扫码下载智通APP