PB-ROE视角下A股三季报有何新趋势?

投资要点

一、三季度A股业绩有何变化?

二、PB-ROE视角下三季报有何新趋势?

三、PB-ROE 视角下大类行业特征

四、行业比较及配置建议

一、报告摘要

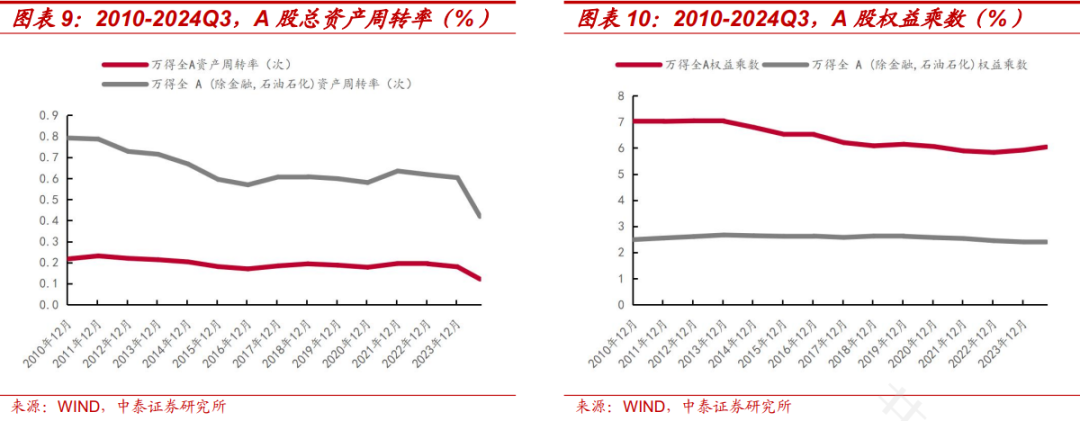

三季度,A股出现分化,金融行业贡献主要利润。分版块看,主板表现相对科创板和创业板明显;大盘股相对占优。全A股ROE表现较二季度提升0.12个百分点,全A股除金融石油石化则较二季度下降0.13个百分点,根据杜邦分析,ROE下降主要是受到总资产周转率下降影响。

行业角度,三季度随着国内财政政策、经济政策的逐步落地,相关行业如金融板块、消费板块、制造业和稳健类资产营收都有同比提升。从PB-ROE角度看,二季度大部分行业PB值都处于底部,三季度所有行业估值均有所改善,但大部分行业相较其盈利水平仍处于低位。

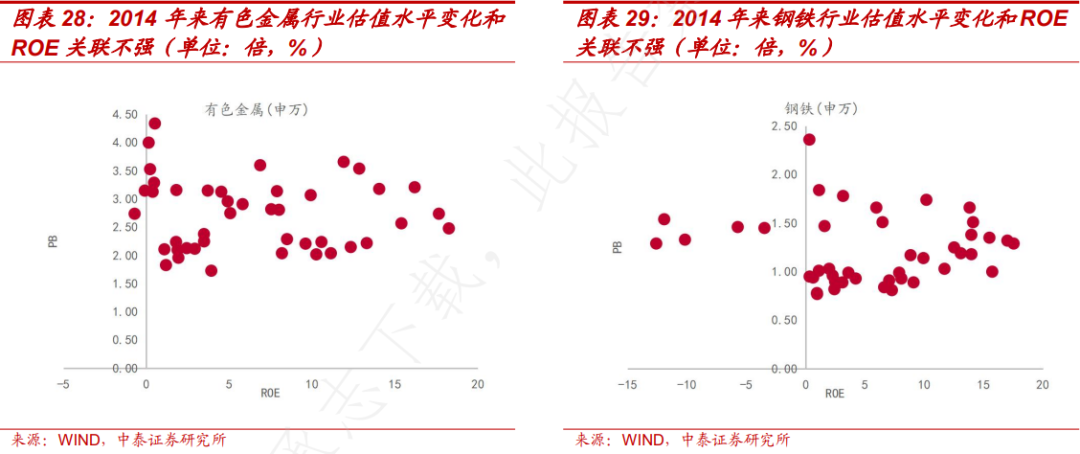

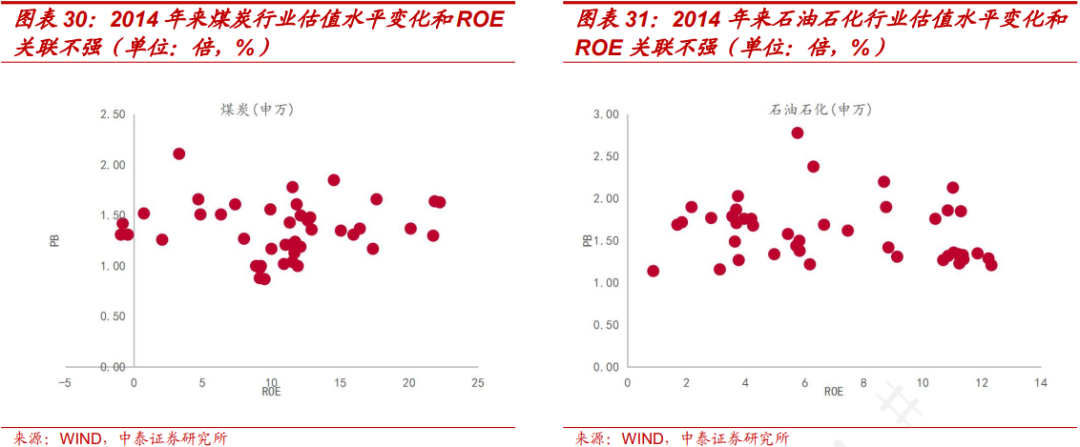

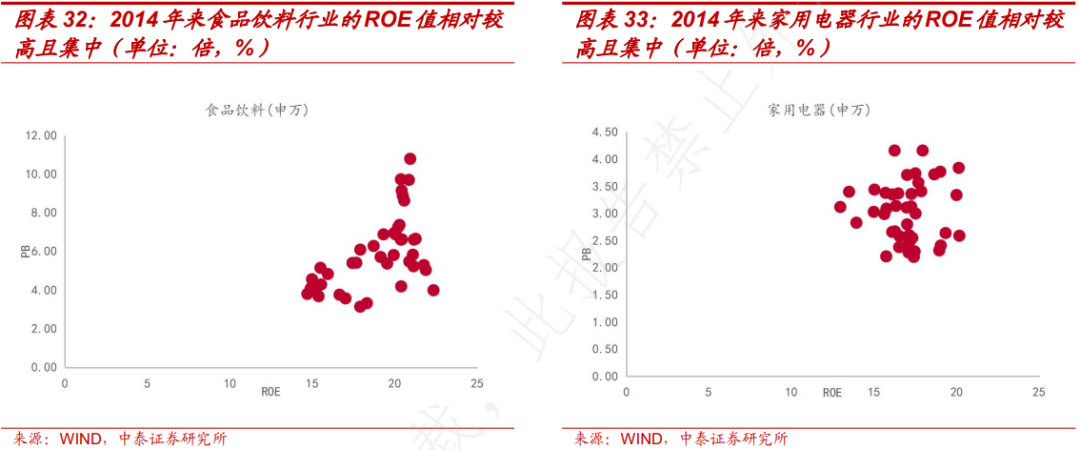

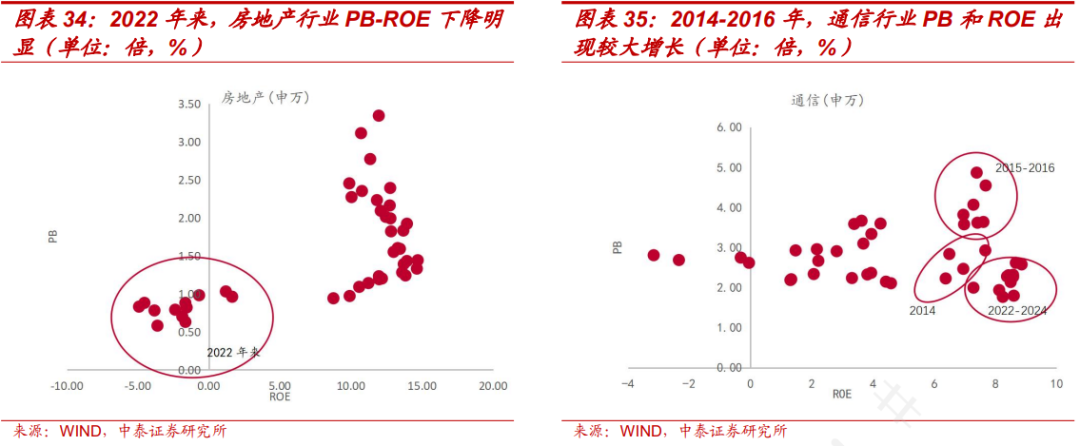

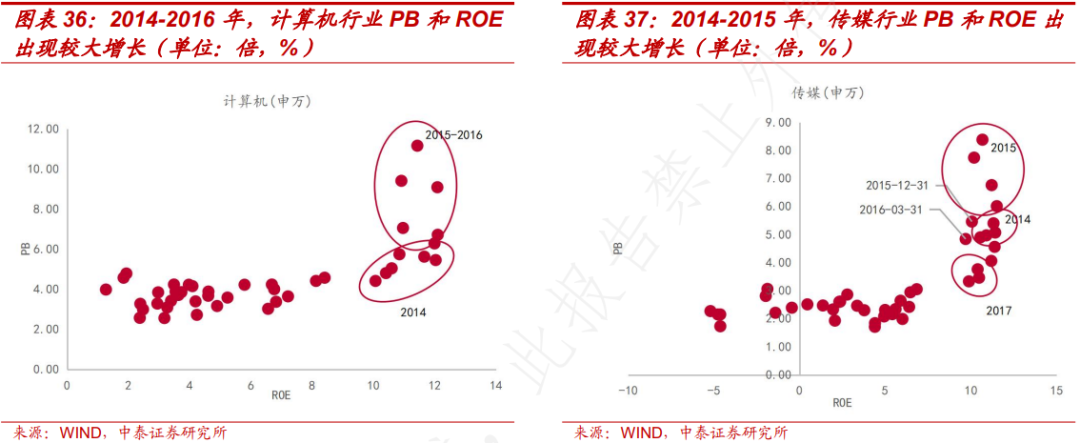

申万一级行业的PB-ROE有所不同:1)呈较为明显的正相关关系。如银行和非银金融等金融行业。2)相关关系不明显。有色与钢铁等金融行业以及石油、煤炭等能源行业的PB值较为集中,随ROE变化不明显。食品饮料等行业的ROE值则相对集中,和PB值关联不大。3)具有明显的时间特征。部分行业受政策影响明显呈现出明显的时间特征。房地产行业2020年来随着政策收紧PB/ROE均下降。科技类行业PB/ROE表现则和技术进步相关性大,如计算机、传媒和通信等行业则在2014-2017年之间出现繁荣。

二、投资建议

综合三季报表现和行业PB-ROE分析,在国内稳增长基调不变和财政政策不变的情况下,非银金融板块、稳健类资产如公用事业和交通运输或将进一步延续增长;从三季度表现,看消费促进政策对制造业的促进大于对居民主导的消费的促进,但叠加年底消费旺季,消费板块或将有所增长;科技板块上,目前市场对科技板块估值整体偏低,但也要注意部分细分板块如半导体、AI等相关产业过热的问题。随着美国大选落地,美国新政策的出台,有色金属板块中黄金或将进一步上涨,若美国对中国出口进一步打压,出口链相关产业或将进一步转向东盟、拉美等新兴国家。

风险提示:宏观经济不及预期,政策不及预期,产业政策落地不及预期,全球流动性超预期收紧,AI技术突破进展不及预期,房地产超预期下行,市场情绪不稳定的风险,研究报告中使用的公开资料可能存在信息滞后或更新不及时的风险。

报告正文

一 三季度A股业绩有何变化?

1.1 A股板块三季度表现

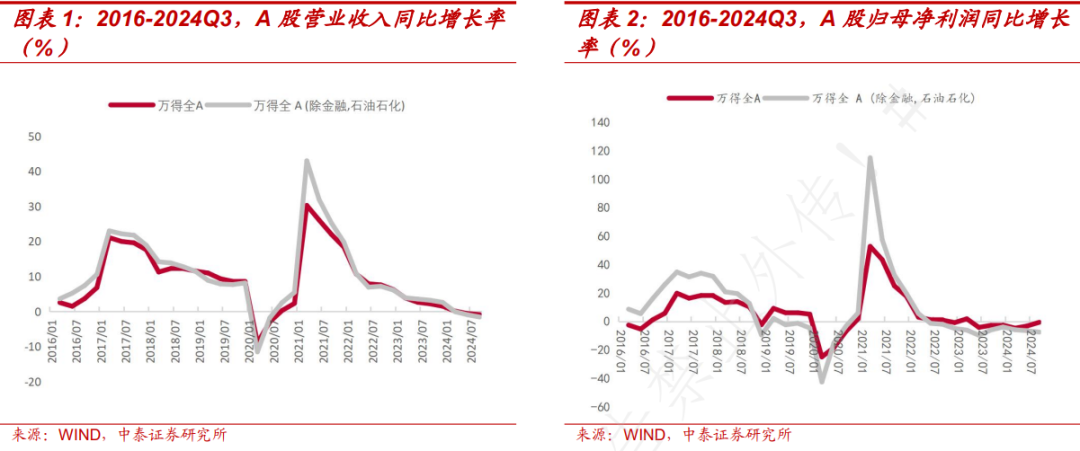

A股出现分化,金融行业贡献主要利润,其余行业业绩下行。2024Q3营收同比增速为-0.91%,较二季度下降0.32个百分点,归母净利润同比增速为-0.52%,较二季度上涨2.58个百分点;全A非金融石油石化2024Q3营收同比增速为-1.59%,较二季度降低0.65个百分点,归母净利润同比增速为-7.42%,较二季度下降0.99个百分点。

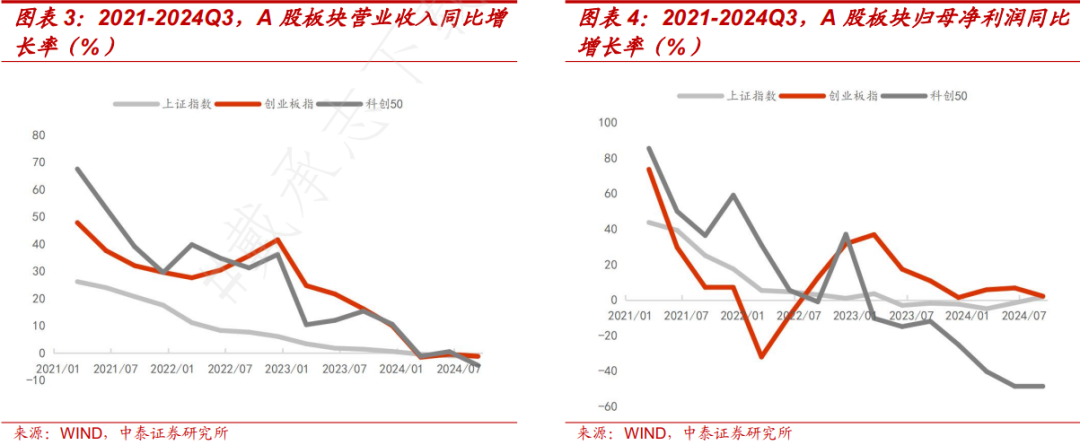

分版块看,主板表现改善。主板2024Q3营收同比增速为-1.28%,较二季度下降0.32个百分点,归母净利润同比增速为1.70%,较二季度上涨3.33个百分点;创业板指2024Q3营收同比增速为-1.16%,较二季度降低0.75个百分点,归母净利润同比增速为2.13%,较二季度下降4.61个百分点;科创50指数2024Q3营收同比增速为-4.47%,较二季度降低5.03个百分点,归母净利润同比增速为-48.89%,较二季度下降0.26个百分点。

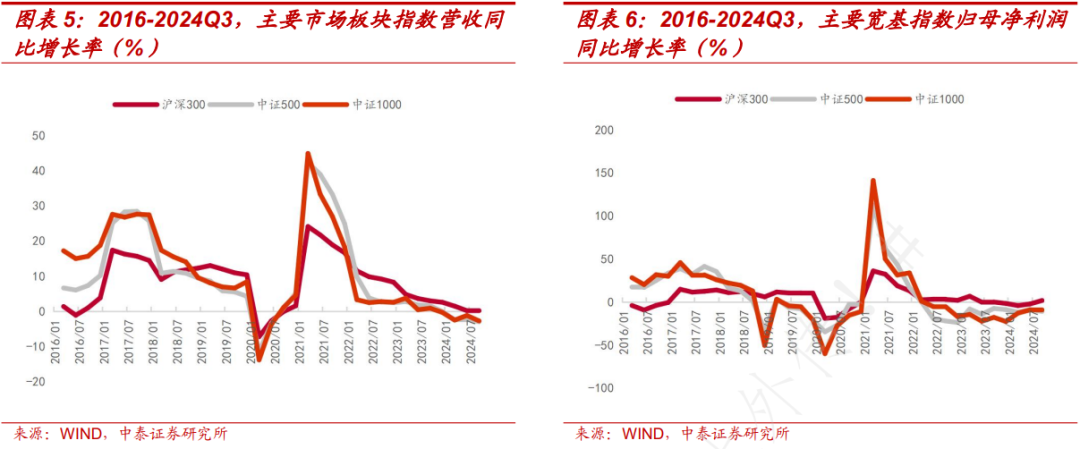

分市值看,大盘股占优。以沪深300为代表的大盘股2024Q3营收同比增长0.22%,较二季度上升0.01个百分点,归母净利润同比增长率1.86%,相较二季度增长4.1个百分点;以中证500为代表的中盘股2024Q3营收同比增长-2.95%,较二季度下降0.65个百分点,归母净利润同比增长-10.90%,相较二季度下降2.24个百分点;以中证1000为代表的小盘股2024Q3营收同比增长-2.7%,较二季度下降1.54个百分点,归母净利润同比增长-9.66%,相较二季度下降0.59个百分点;

1.2 A股板块ROE表现

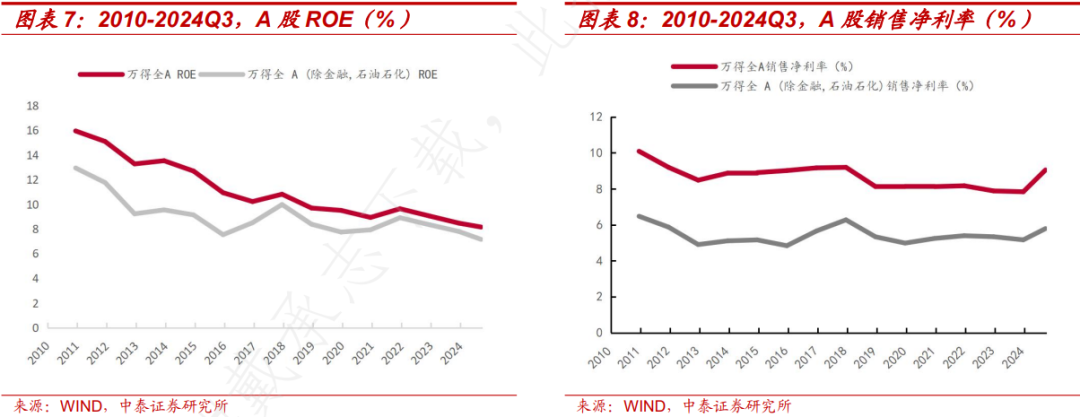

全A股在2024Q3 ROE(TTM)为8.14%,较二季度上升0.12个百分点;全A非金融石油石化2024Q3 ROE(TTM)为7.15%,较二季度下降0.13个百分点。从杜邦分析上看,A股除金融石油石化ROE下降主要受到总资产周转率影响。

1.3 申万一级行业三季度表现

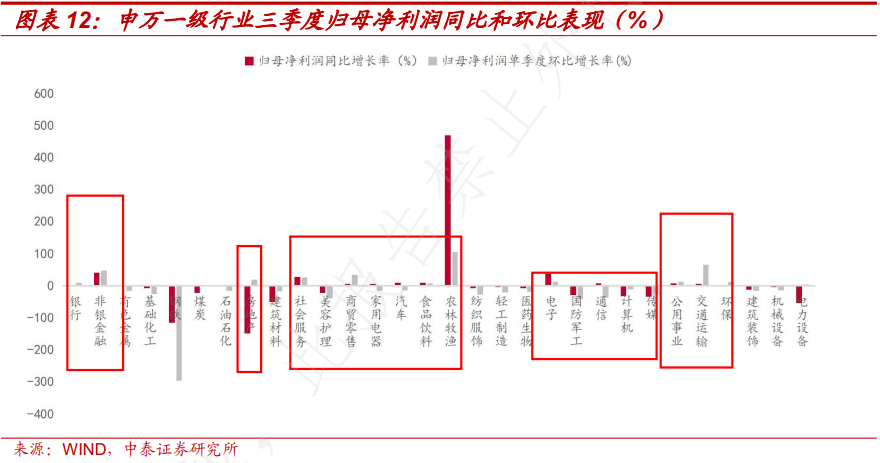

随着国内“一揽子”调节政策的落地,金融行业和地产行业出现一定改善。经历了多轮严监管防风险的调整后,随降准、“并购六条”、互换便利和股票回购增持专项贷款等促进政策的逐步落地,金融行业迎来回升。2024年三季度非银金融营收同比增长率达15.7%,归母净利润同比增长41.2%;地产板块在政策刺激下同比表现相对较差,营收同比下降23.2%,归母净利润同比下降148.3%,但从环比来看,房地产行业归母净利润环比上升19.5%,业绩改善。

上游资源品行业表现依旧处于底部区间。有色金属受益于国际地缘政治不稳定,营收同比上升2.8%,但归母净利润同比下降0.84%,营收和归母净利润环比数据下降6.14%和15.3%,煤炭行业营收出现一定改善,营收环比上升1.1%,归母净利润环比上升3.3%,随着冬季供暖需求的提升和政策利好的叠加,煤炭行业利润中枢或进一步抬升。

中游制造和下游消费受“以旧换新”、国产替代、制造业扩张和消费补贴等影响,同比增幅较大。消费板块中家用电器和汽车、科技类板块中电子和计算机、制造业板块中的机械设备行业营收同比增长,依次为4.1%、5.4%、17.4%、6.3%和4.6%,但从环比数据看,消费板块的汽车和家用电器行业、制造业板块中的机械设备行业营收和归母净利润增速都出现环比下降,或许表明当下市场消费动力出现一定不足。

随着政策对上市公司监管的进一步加强、对中长期投资的提倡、国有企业和财政改革的推进,稳健类资产以国有企业占比高、红利高、逐步市场化等特征受益。公用事业行业和交通运输行业营收环比出现改善,第三季度营收环比增长16.8%和1.9%,归母净利润环比增长13.3%和65.7%。

二 PB-ROE视角下三季报有何新趋势?

以PB-ROE视角进行可投资资产识别需要重点关注历年来PB和ROE的相对位置和其匹配情况,识别出相对便宜的资产。以此思想为基础,需要注意三个类型的PB-ROE关系:

1)PB、ROE均处于低位或均处于高位时,行业可投资价值低。当PB和ROE相对匹配时,获利空间小。同时,PB和ROE均处于历史分位数高值时,存在购买价格较高且业绩增长困难的情况,其投资性价相对均处于低位的资产更低。可以适当关注PB、ROE均处于低位的资产的改善情况。

2)PB迅速增长并达到最大值,但ROE未有增长,行业可能存在泡沫化。需要警惕投高估值陷阱,后续容易出现估值巨幅下滑等情况从而带来损失。

3)ROE有所改善但PB未有增长,存在一定估值修复可能,是价格相对价值偏低的可投资资产。此类资产符合资产价格相对资产价值较低的PB-ROE投资理念,能够以较低的价格购买到具有增值空间的资产。

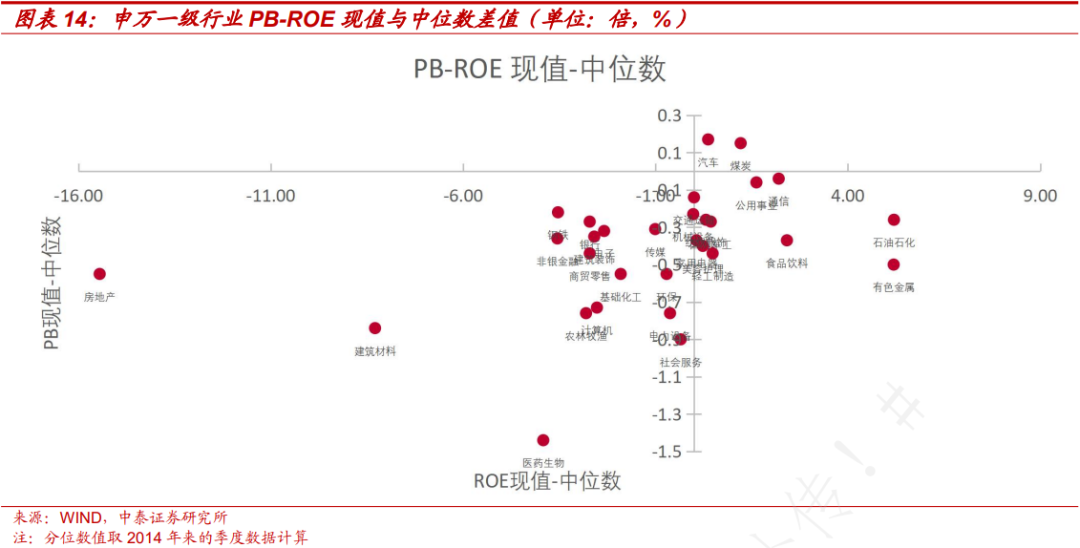

整体看,申万一级行业的PB分位数相较ROE分位数偏低。ROE方面,仅房地产行业在三季度ROE为负值,ROE分位数上,申万一级行业中大部分行业ROE分位数依旧下行。PB值上,集中在1-2倍之间,PB分位数上,12个行业PB分位数在2024年二季度达到2014年来的最低值。随着国内利好政策的释放,三季度,所有申万一级行业PB估值相较二季度均有所提升。根据PB-ROE现值和中位数差值,多数行业处于历史较低位置。

具体来看,金融和地产业中,非银金融业2021年后的PB-ROE分位数维持在低位。2024年二季度开始ROE出现改善迹象,分位数达到5%,但PB估值仍旧维持在低位,三季度受国内利好政策的进一步刺激,ROE分位数改善至28.5%,提升了23.7个百分点,PB分位数提升至23.8%。但从2014年来的PB-ROE位置看,非银金融行业ROE和PB都仍旧处于历年来的较低值,仍有改善空间。

上游资源品中,有色行业近年来的ROE值维持在较高位置且变化不大,PB分位数则具有较大波动。三季度有色金属行业ROE分位数较二季度变化不大,但PB分位数改善明显,市场对有色金属信心进一步增强,PB估值来到一个较为合理的区间。

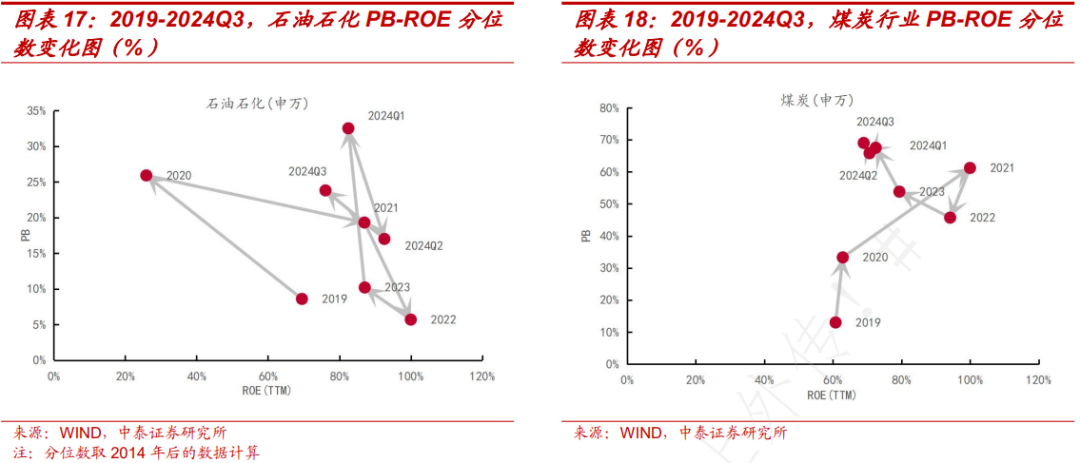

能源板块ROE分位数普遍下行,但依旧维持在中上水平,PB分位数较低。石油石化行业三季度ROE分位数为76.1%,下降16.5个百分点,PB分位数增长7个百分点。市场对二季度业绩的反应在三季度有所体现,估值有所修复,但就近年数据看,仍未达到合理区间。

煤炭行业近年三个季度的PB和ROE分位数变化都较小,三季度较二季度PB分位数上升3个百分点,ROE分位数下降2个百分点,整体而言变化不大,从19年来的分位数情况看,目前已经达到估值的较高点,但随着四季度对能源需求的提升,业绩有望进一步增长。

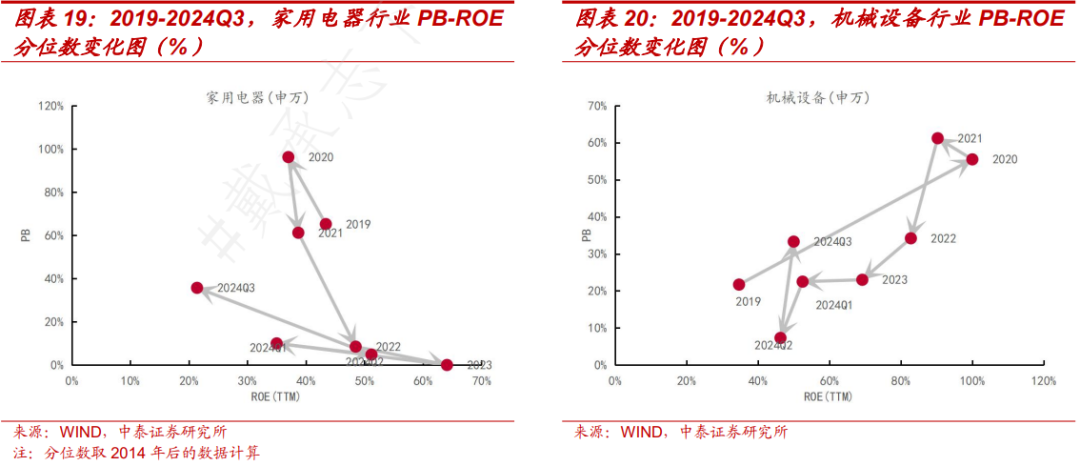

消费类行业ROE改善最为明显的是农林牧渔行业,其三季度ROE分位数达到57.1%,提升了37.6个百分点。其余居民占主导的消费行业,如家用电器随着国家家电补贴、以旧换新等政策的出台,市场积极情绪偏多,估值分位数改善明显,2024Q3增长31个百分点,但ROE分位数水平下降30个百分点。从历年情况看,二季度家用电器行业的ROE分位数并不处于历史较高位置,或说明居民消费不及预期。

相较而言,制造业升级改造带来的业绩增长更大。二季度,机械设备行业PB分位数达到7%,处于历史较低位置,伴随机械设备更新、下游消费促进政策等的落实,三季度机械设备行业估值明显改善,增长了26个百分点,同时ROE分位数水平也提升了4个百分点。目前处于较为合理的PB-ROE区间,若后续政策进一步释放,估值和盈利水平仍有提升空间。

科技类行业中,三季度通信行业ROE分位数为100%、PB分位数仅为45%,差距较大。2019年至今通信行业的ROE分位数持续改善,2022年后受AI产业影响维持在较高分位数,PB分位数则有所波动,在今年三季度达到2014年来最高值。一方面,通信行业的PB分位数仍处在历史中部位置,相较ROE分位数位置较低,另一方面,AI的快速发展带来的需求或将进一步增长,行业景气度或进一步上升。

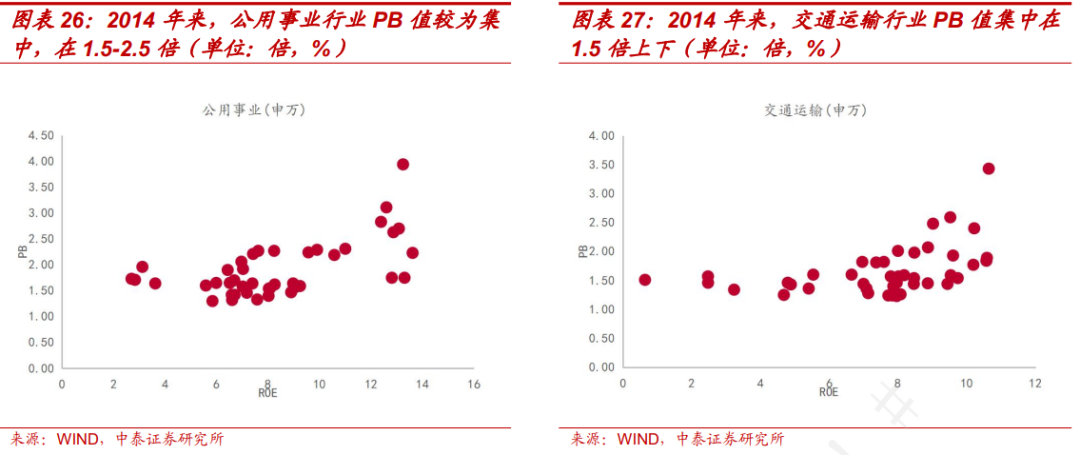

稳健类资产中,三季度公用事业行业ROE值分位数为67%,较二季度下降4个百分点,估值分位数为38%,较二季度上升6个百分点。ROE分位数整体维持在较高分位数。随着红利资产和稳健类资产受到市场关注,公用事业行业估值有所提升。随着国有企业改革的深化和财政政策下公共事业的进一步市场化,公用事业行业现金流和盈利有望进一步提升,市场估值有望进一步改善。

三 PB-ROE 视角下大类行业特征

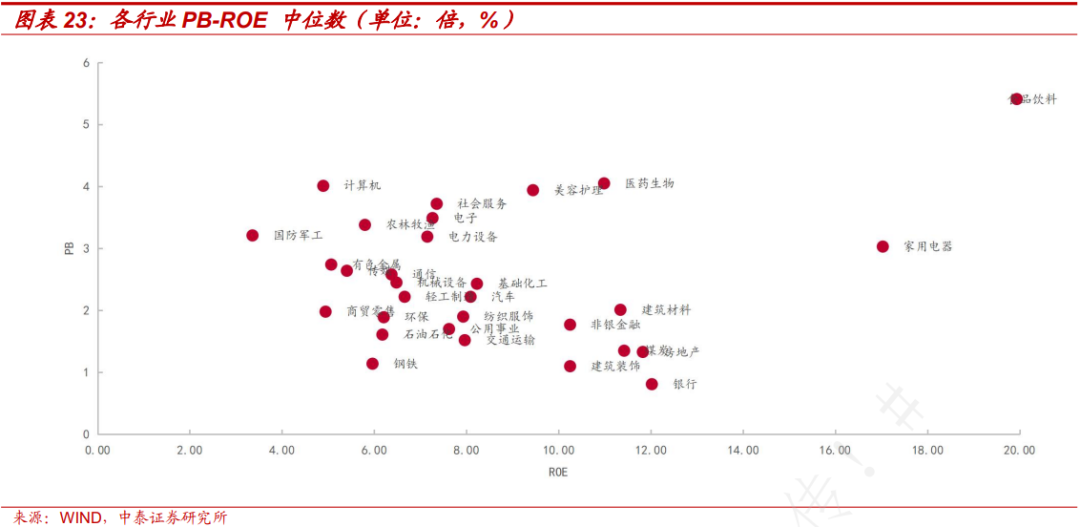

不同类别行业 PB-ROE 散点图呈现出不同特点。目前,申万一级行业的 ROE值中位数集中在 4%-12%,PB 中位数在 1 倍-4 倍之间。房地产及相关行业、家用电器以及金融行业 ROE 中位数相对较高,但市场估值 PB 相对其他行业较低。医药生物和食品饮料行业的 PB 和 ROE 值均相对较高

分具体行业看,每个行业的 PB-ROE 呈现出不同特点。

2.1 呈正相关关系

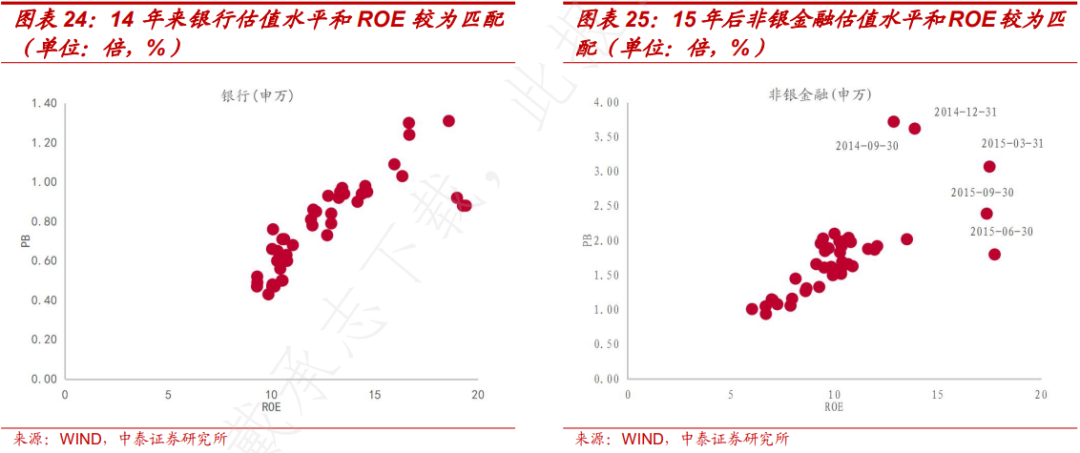

金融行业中银行行业、非银金融行业的 PB-ROE 散点图呈明显的正相关关系,变动关系较为清晰。或说明市场对金融行业 ROE 变化较为敏锐。

稳健板块中公用事业和交通运输行业的 PB-ROE 图像也呈现一定的相关关系,但不如金融行业明显。

2.2 相关性不明显

有色金属、钢铁等金属类和煤炭、石油石化等能源类的 PB-ROE 关系不明显,PB 值较为集中,随 ROE 变化不明显。

消费板块中的食品饮料和家用电器行业,ROE 相对其他行业较高且集中。

2.3 具有一定的时间特征

在某段时间 PB-ROE 显著高于或低于其余时间段。如房地产、通信、计算机和传媒行业等。

四 行业比较及配置建议

根据三季报行业盈利表现和 PB-ROE 分析,三季度后:

(1)非银金融板块仍具有利润增长可能。随着金融政策“组合拳”的逐步发力、对并购重组的支持,非银金融板块或将进一步延续三季度增长。

(2)上游资源品板块中,有色金属盈利改善,随着美国大选的尘埃落定,新政策或将给黄金带来价格上涨可能。

(3)在制造业和消费板块的政策支持下,三季度制造业升级改造带来的机械设备等行业的营收增长强于鼓励“以旧换新”等政策带来的居民消费,或说明居民消费相对疲软。但整体而言,政策上促进消费的主体思路改变可能不大,叠加年底消费促销活动等带来的热度,居民消费或抬升。

(4)随着美国大选落地,出口链将迎来一定波动,机械设备行业相对居民为主导的消费行业较好。

(5)科技板块中,电子行业利润有所改善,市场对科技板块估值整体偏低,存在改善空间。

(6)稳健板块随着国家财政支持政策的出台,三季度相对其他板块而言表现较好,在未来财政政策方向预期不变的情况下,公用事业和交通运输行业估值或将进一步上涨。

风险提示:宏观经济不及预期,政策不及预期,产业政策落地不及预期,全球流动性超预期收紧,AI 技术突破进展不及预期,房地产超预期下行,市场情绪不稳定的风险,研究报告中使用的公开资料可能存在信息滞后或更新不及时的风险。

本文来源于微信公众号“修炼投资的水晶球”,为中泰证券研究所发布的研究报告;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP