美国主动基金的“破局之道”:2833只产品经验总结

引言:近两年国内被动投资占比提升。借鉴美国,尽管经历了十余年被动化投资的高速发展,且2021年被动基金定价权也同样超越主动基金,但期间依然有部分主动权益基金实现了管理规模的稳定增长。基于2833只美国主动权益基金的微观视角,我们总结出3条在被动化浪潮下主动产品的“破局之道”。

一、被动化浪潮下,美国主动权益基金略显疲态

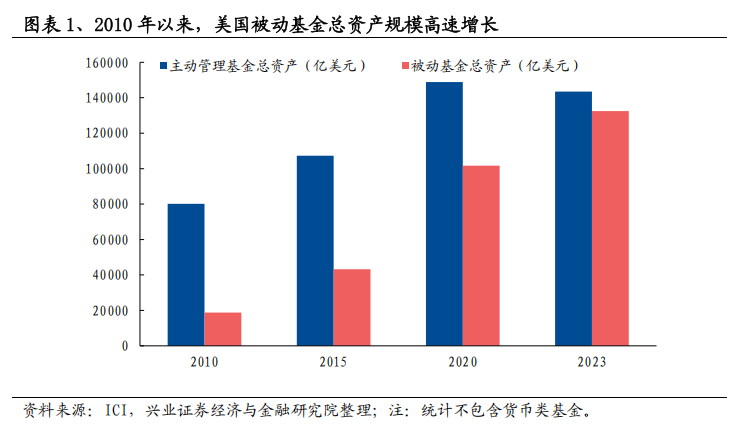

过去十余年,美国被动型基金规模高速增长。2010-2023年,被动型基金总资产由18810亿美元增长至132480亿美元,年化增速为14.96%,远高于主动管理基金的4.25%。

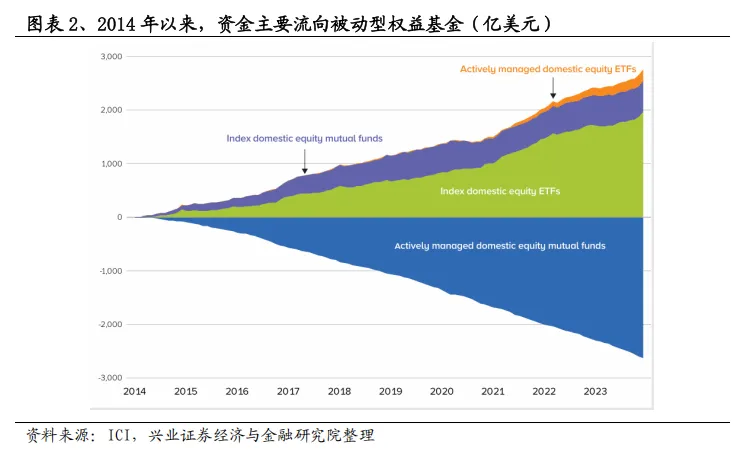

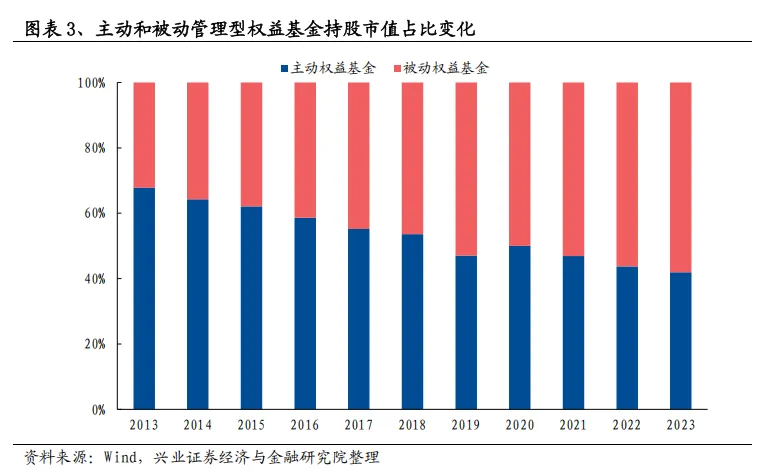

其中,权益类基金的被动化趋势尤其明显,主动基金持续“缩水”。一方面,根据ICI统计,2014-2023年,被动管理型基金累计获得2.5万亿美元的净流入,而主动管理型基金遭遇2.6万亿美元的净流出。另一方面,主动基金的持股规模占所有全权益基金的比重由2013年的67.86%下滑至2023年的41.94%,而被动权益基金定价权持续提升,2023年持股规模占比为58.06%。

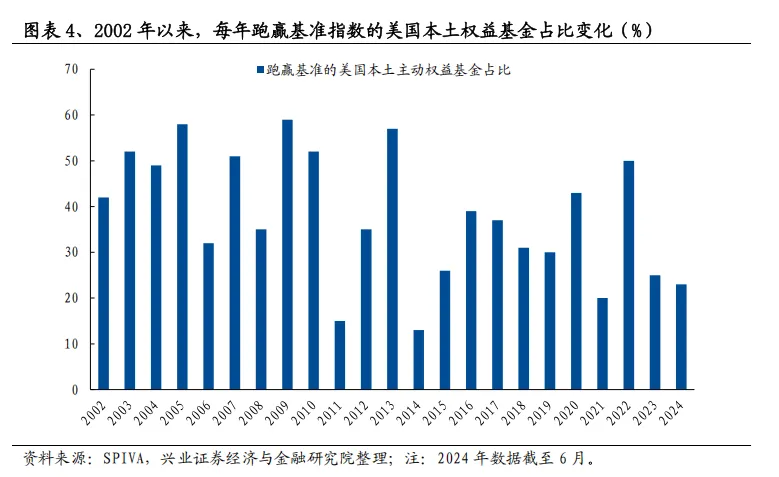

此外,主动权益基金稳定跑赢基准指数的难度较大。2014年-2024H1,跑赢基准指数的主动管理型基金占比均值仅30.64%,尤其是最近两年由于AI驱动指数涨幅较高,主动权益基金战胜基准的胜率更是只有23%-25%。并且,如果拉长统计时间维度的话,根据SPIVA统计,在过去三年跑赢标普1500综合指数的主动权益基金占比更是不足10%。

二、份额提升的主动权益基金有哪些特征?

根据彭博统计的目前依然存续且注册地在美国境内的2833只主动管理型共同基金,过去三年内,有1079只产品总资产规模有所增长,有630只产品份额有所扩张,占比仅22%,即在被动化投资浪潮下,绝大部分主动基金的管理规模和份额在过去三年有所“缩水”。

总体来看,业绩占优、初始规模较小、投资非美市场/小盘/价值风格的主动权益基金在过去三年更容易扩张规模。

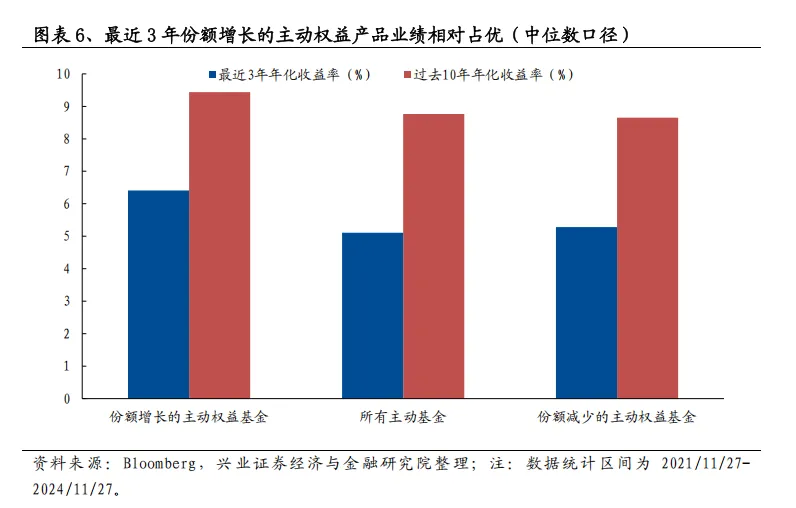

1、业绩方面,近三年份额增长的主动权益基金年化收益率中位数为6.41%,优于份额下滑产品的业绩。并且,近三年份额扩张的主动基金在中长期维度的业绩同样占优,10年年化收益率中位数为9.44%,高于份额下滑产品的8.65%。

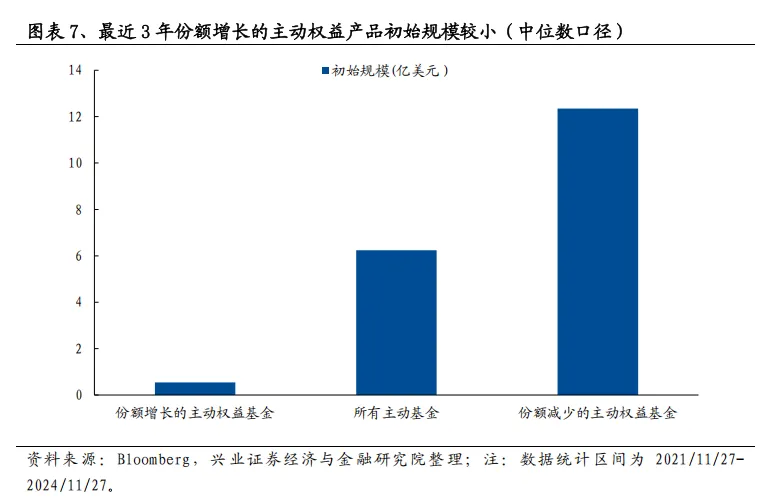

2、规模方面,近三年份额增长的主动权益基金初始规模中位数仅0.55亿美元,远低于份额下滑产品的12.35亿美元。

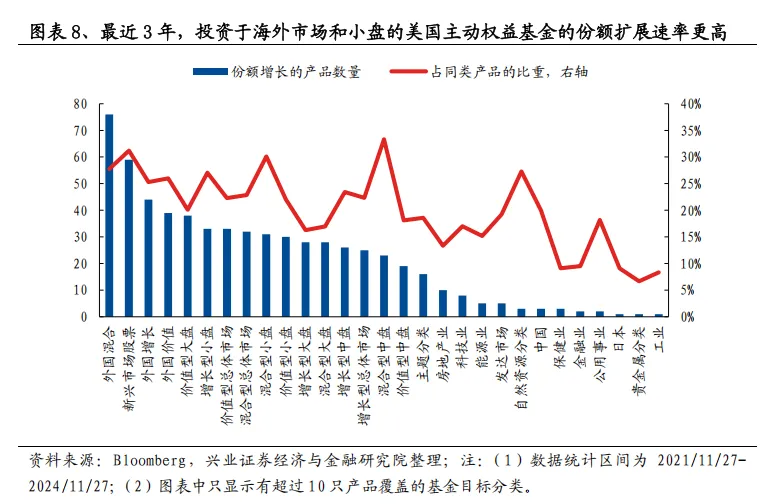

3、产品分类方面,分类为外国混合/增长/价值和新兴市场的主动权益基金无论是份额增长的产品数量及其占同类型产品的比重均处于前列。

三、从2833只产品看主动权益基金的3条“破局之道”

考虑到2021年底以来,美国被动基金定价权持续高于主动权益基金,因此我们重点研究过去三年被动化浪潮下主动权益基金如何实现规模增长。

3.1、路径1:提供差异化赛道,聚焦人少的地方,帮助投资者分散风险

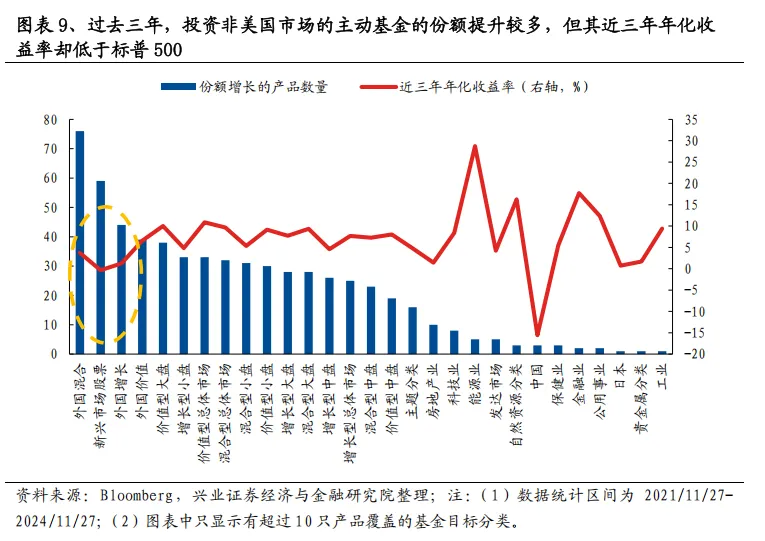

投资“人少的地方”的主动基金份额更容易扩张。一方面,从份额增长的主动产品的分布来看,尽管投资于非美国市场或小盘风格的产品跑输标普500,但是份额增长的数量及其占同类型产品的比重处于前列。另一方面,在当前总资产规模大于10亿美元且过去三年份额扩张处于全市场前20名的产品中,除2只产品外,其余主动基金均投资于非美国市场、中小盘或价值风格。

由于过去2-3年全球资金抱团美国大盘科技股,美国相对非美国、大盘相对小盘、成长相对价值的收益处于历史高位,因此部分投资者或出于分散、降低、对冲美国科技龙头集中度过高的风险,进而选择流入投资于海外市场和小盘股的主动产品。

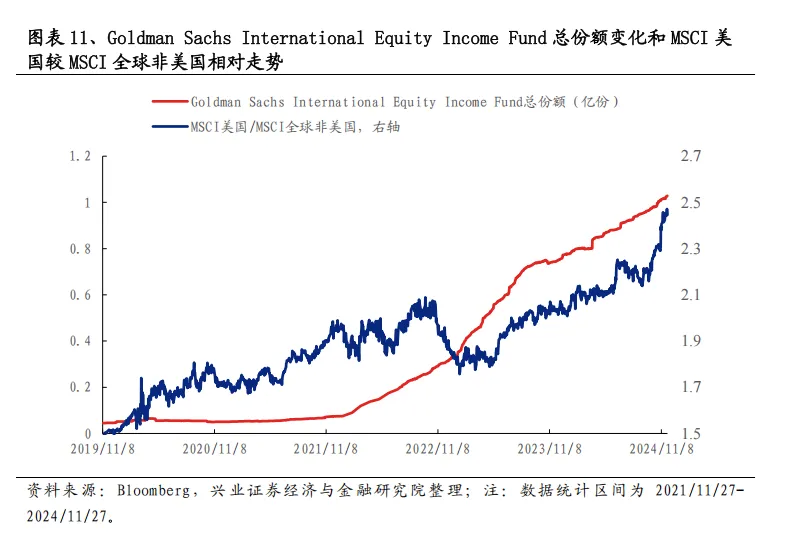

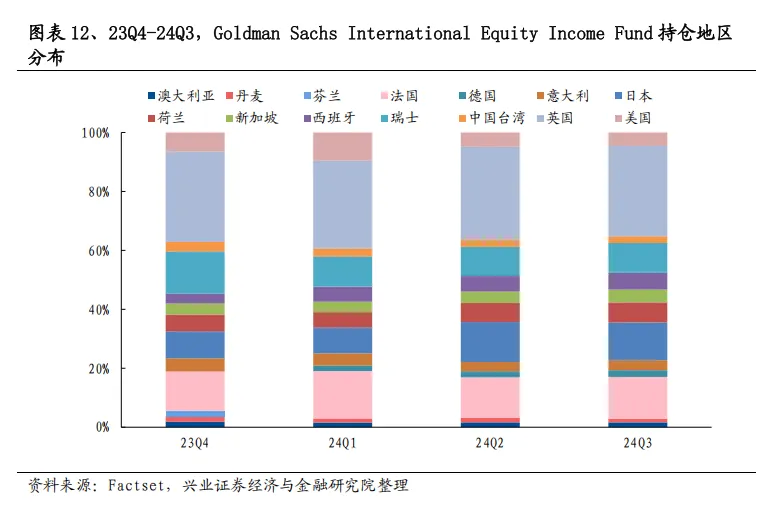

以过去三年份额增长较快的Goldman Sachs International Equity Income Fund为例,作为投资于非美国市场的基金,2022年初至2024年11月27日的区间回报为11.84%,远低于MSCI美国指数,但其总份额上涨超1200%。造成这一分歧的原因可能是美股相对性价比下滑,因此部分投资者开始布局主要投资欧洲的Goldman Sachs International Equity Income Fund以对冲美股过热的风险。

3.2、路径2:“增强”指数以稳定负债端,靠净值推动AUM增长

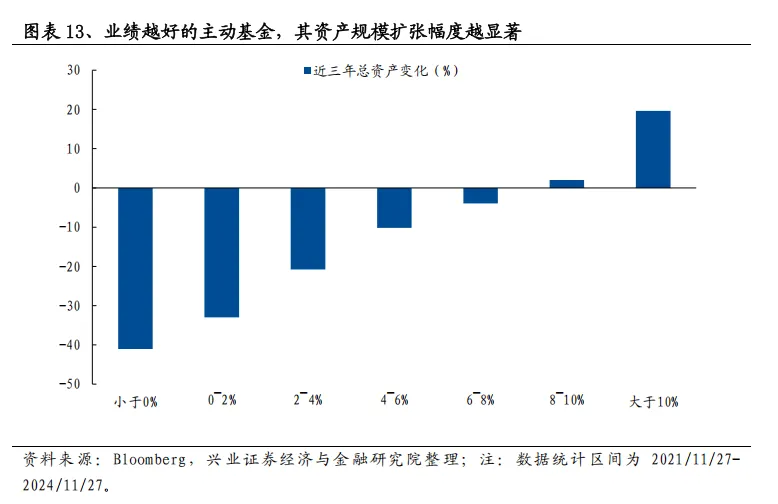

对于主要聚焦于美国市场的产品而言(剔除基金目标为外国增长/混合/价值、亚太市场、中国、新兴市场等),过去三年中,仅有21.4%的产品份额有所增长,但若考虑净值变化的话,则有43.3%的主动基金能够实现总资产的提升,背后的核心原因在于尽管只有28.93%的产品跑赢标普500指数,但近9成的主动基金能够实现正回报。

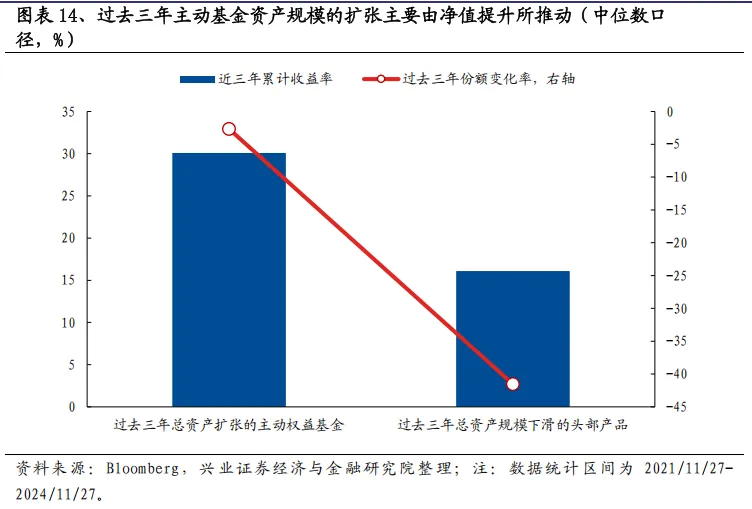

我们将主动基金根据过去三年年化收益率分组后发现,业绩靠前的产品资产规模提升幅度更显著,然后进一步拆分总资产规模扩张的主动基金后发现三年超30%的累计收益率是其AUM增长的主要驱动力。并且由于和标普500指数(过去三年上涨30.56%)区间回报相当,其份额下滑幅度相对较小。而对于资产规模缩水的主动产品而言,尽管其实现正收益,但明显跑输指数,所以过去三年份额收缩中位数为41.53%,即便考虑16.1%的净值增长率也难以对冲赎回压力过大所导致的AUM下降。因此我们认为,主动基金可以尽力追平指数以减轻赎回压力,并依靠净值增长去提升管理规模。

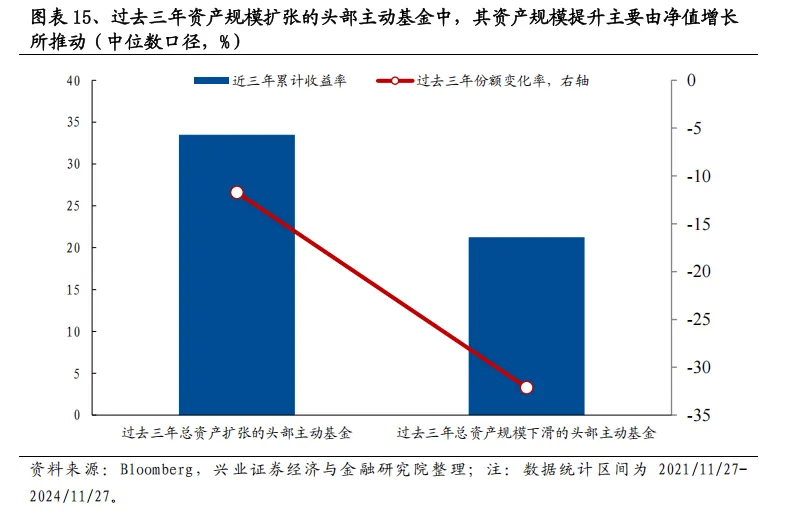

此外,我们还发现该现象在美国的头部主动基金中更为明显。我们将样本收缩至最新资产净值位列全市场前10%的产品后发现,过去三年总资产规模扩张产品的份额降幅中位数为11.7%,但凭借33.5%的累计收益率依然能提升管理AUM。相比较之下,部分规模较大的主动权益基金由于业绩靠后拖累赎回压力更大,且收益率又难以对冲下滑的份额,导致其总资产规模缩水。

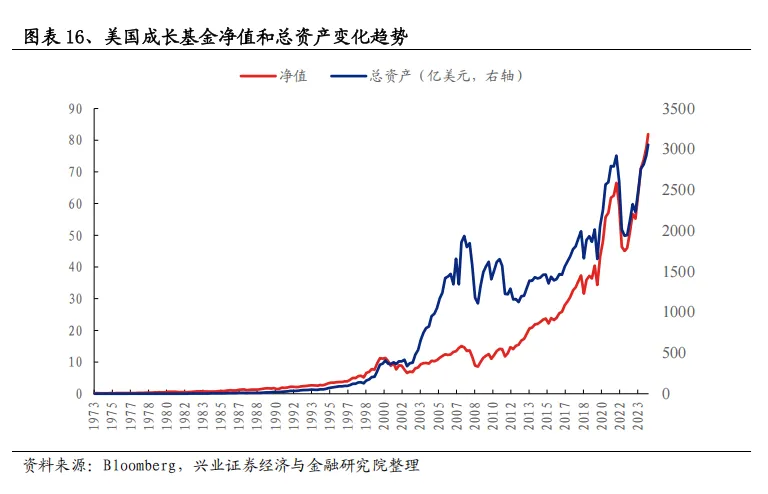

以全美总资产规模最大(截至2024/11/27)的主动权益基金The Growth Fund of America(美国成长基金)为例,2022年至2024年11月27日,其净值由66.5增长23.15%至81.9,同期总资产上涨幅度仅4.61%,或指向在持续向好的业绩确保份额收缩压力可控的背景下,净值增长推动管理规模提升。

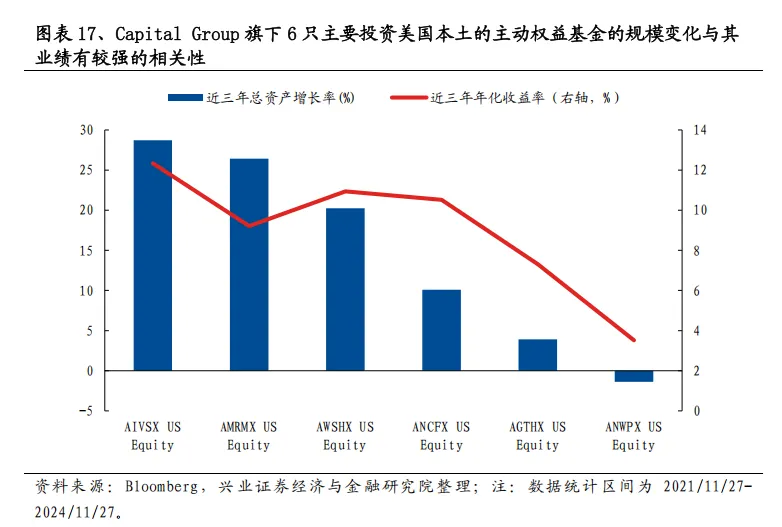

另一方面,在不考虑平台和渠道差异的情况下,对比Capital Group旗下且主要投资于美国本土市场的6只大型主动权益产品来看,产品业绩和规模变化有较强的正相关关系,论证了较好的业绩既可以做大净值,也可以降低赎回压力。

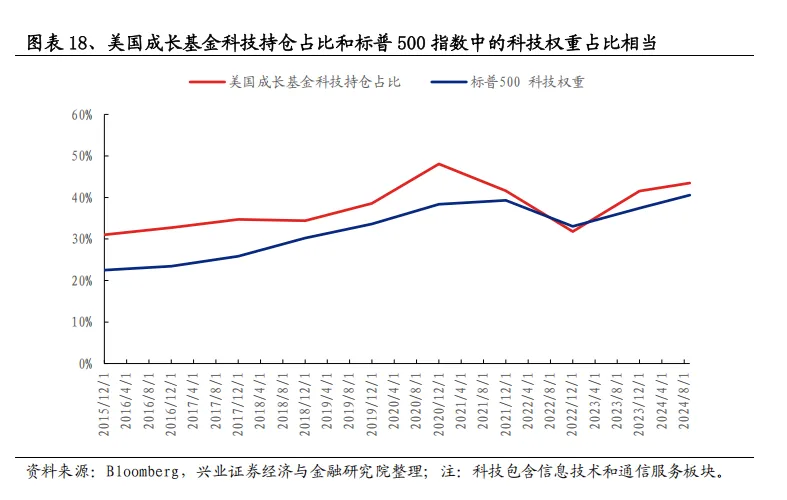

从持仓结构来看, 2018年以来,The Growth Fund of America前六大重仓行业和标普500高权重行业重合度较高,尤其是在科技板块(信息技术和通信服务)的持仓比例和标普500的权重愈发类似。

3.3、路径3:持仓集中于热门产业以获得超额收益

美国被动基金大多以追踪标普500等宽基指数为主,指数的权重限制约束了ETF业绩跑赢科技龙头。因此仓位更集中于英伟达、苹果等科技龙头的主动权益基金有望凭借突出的业绩实现净值和份额的同步增长。

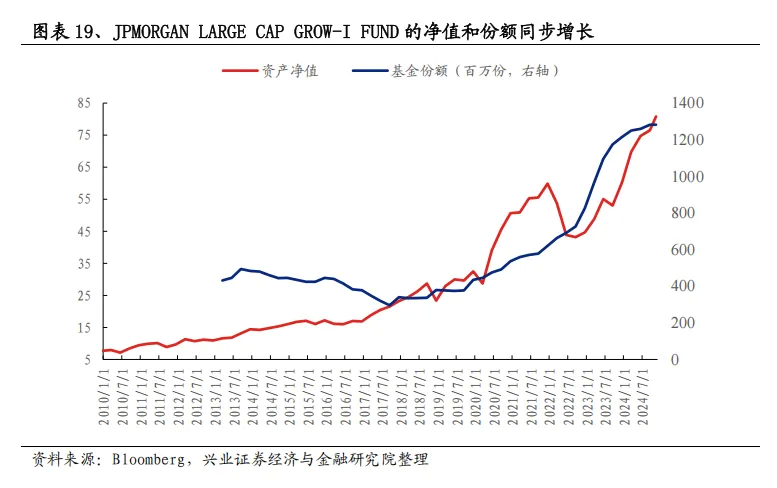

其中较为典型的例子就是JPMORGAN LARGE CAP GROW-I Fund,2022年初至2024年11月底,基金净值上涨34.97%(跑赢同期MSCI美国和标普500),份额提升106.35%,彭博预测期间资金流入近67.17亿美元,推动该产品成为AUM超千亿的美国头部主动基金。

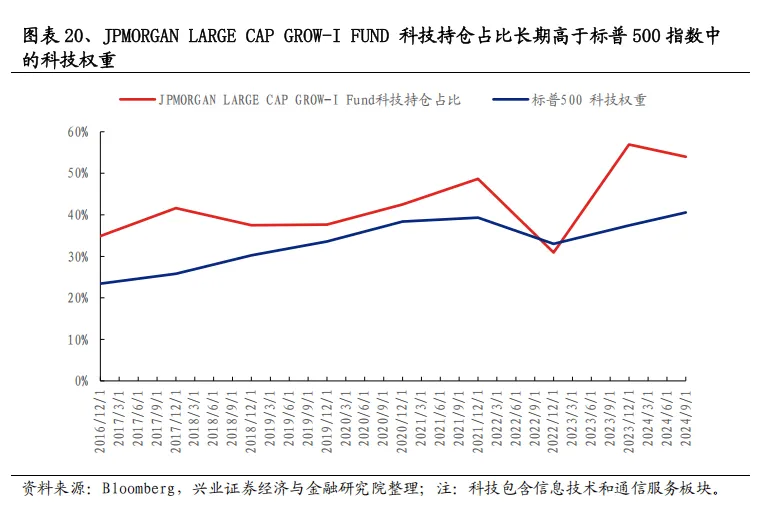

从持仓结构来看,同样是大盘成长类基金,JPMORGAN LARGE CAP GROW-I Fund较上文的美国成长基金和标普500最大的区别就是2023年以来更为极致的科技板块持仓集中度,因此其最近三年收益率更高。

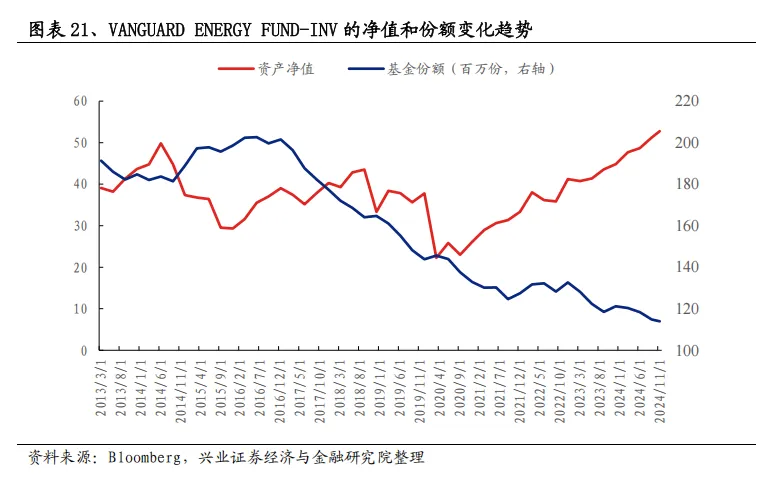

但是值得注意的是,除科技板块外,押注别的单一行业板块较难出现超额收益驱动份额提升的正向反馈。例如尽管专注于投资能源的主动基金过去三年年化收益率大多跑赢标普500且位于市场前列,但绝大部分产品依然遭遇赎回。

以总资产规模最大(截至2024/11/27)的主动能源基金VANGUARD ENERGY FUND-INV为例,2022年以来,其净值增长58.15%,位于市场前列,但份额却下滑10.56%,彭博预计区间资金小幅流出2.57亿美元。

本文转载自“尧望后势”微信公众号,分析师:张启尧、陈恭懿;智通财经编辑:黄晓冬。

扫码下载智通APP

扫码下载智通APP