“五穷月”——美股投资者快“跑路”?

上周末,“股票交易者年鉴”的编辑Jeffery Hisch称股市已进入为期6个月的“季节性疲软”。这标志着道指和标普500表现“最差的六个月”要开始了——赶紧在5月抛售——撤退?

多年来,5月一直是个棘手的月份,因2010年5月6日的“闪电崩盘”和1965年到1984年的“无穷六绝”而得此名声。自1950年以来,中期选举年份中,美股在5月通常表现较差,5月的道琼斯指数和纳斯达克指数是排名第9佳的月份,而5月份的标准普尔500指数和罗素2000是第十佳的月份。

在接下来的几周内,股市的反弹可能会得到一些支撑。但随着进入夏季,中期选举将越发受到关注,分析师预计美股将在4年周期里最疲软的两个季度进一步走软。

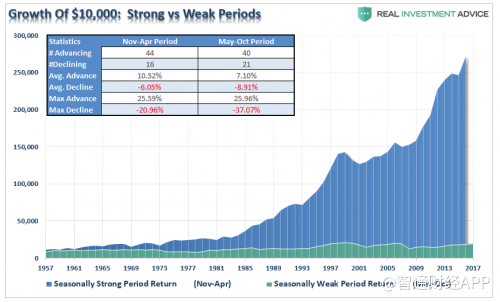

这是一笔1万美元投资的历史记录。

那些“过于乐观”的评论员指出,在过去的许多年里,“五穷”会让投资者大受打击。但五月份开始的时候投资者仍然很乐观,因为减税和大量流动性使得收益已经超出预期。随着经济不断扩张,失业率接近低点,消费者信心也接近高位——又有什么理由不去爱这样的市场呢?

从投资组合管理的角度来看,这是“好消息”和最近的市场走势之间产生脱节。

警告信号

虽然有很多人认为,最近的调整只是“牛市”期间一次健康的调整,但迄今为止已经证明,这次调整与“金融危机”后的调整有所区别。

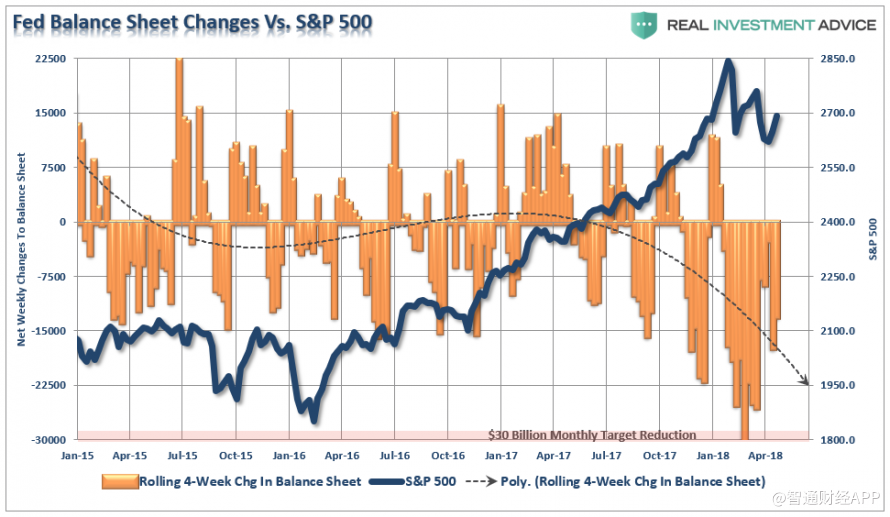

首先,美联储仍将4万亿美元资产负债表的收益进行再投资,这间歇性为金融市场提供了流动性。在这个利率和通胀压力不断上升的时期,流动性已经“空空如也”。

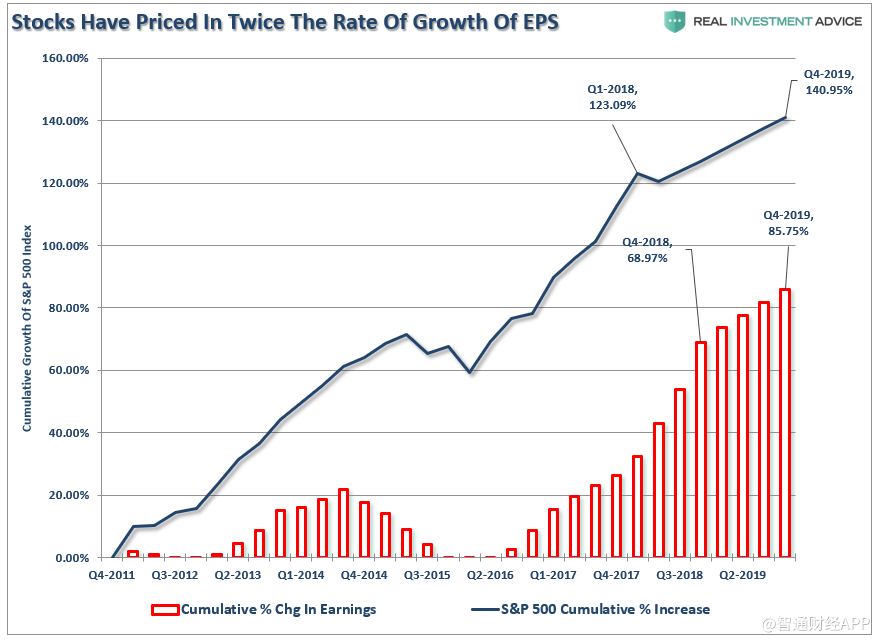

其次,当前所有来自收益方面的好消息,都已经包含在2017年7月市场上涨的预期中了。随着目前的价格预期情况会变得更好,但可能并非如此,因为减税带来的利好在第三季度将开始消退。即使假设华尔街在历史上第一次预测正确,股价已经基于2倍的每股收益增长率定价了。

第三,正如摩根士丹利所说:

“我们的经验告诉我们,这些无领导阶段通常发生在市场重要的转型期间。那么,今天的转型是什么?我们如何利用它来赚钱?我们认为市场正在消化这样一个事实——即去年的减税措施导致美国收入增长质量下降,几乎保证了第三季度的峰值变化率。此外,上述减税措施的二次效应并非都是正面的。

具体而言,虽然资本支出和工资的增加为一些人创造了收入的机会,但也为大多数人创造了更高的成本。最终的结果是利润率下降,尤其是自从税收优惠已经完全“低于标准线”。现在,随着每一项长期资产的定价机制——10年期美国国债收益率——飞涨超过3%,投资者又将面临另一个风险资产的逆风。

或许对美股指数而言,最重要的是,较高的利率正在质疑大型科技平台公司的领导地位——这些公司的股票实际利率为负,且从量化宽松时期获益比其他任何市场领域的都要多得多。当资本自由时,增长是稀缺的,而贴现率实际上是负的,市场参与者会倾向于那些能利用这些资本增长的商业模式。在贴现率如此低的情况下,当前的股息和回报率就显得不那么重要了。但随着实际利率上升至1%,这种回报结构可能会受到挑战。2018年将标志着美国和全球股市的一个重要周期顶部,这是由信贷恶化为首的原因导致的。广度的狭窄和缺乏领导力表明,这一触顶过程正在进行中,最终将导致今年晚些时候市场会形成完全防御姿态。

第四,利率上升是个问题。虽然在短期内,经济和市场似乎可以无视万有引力定律,但最终它们还是会成为经济活动的“刹车”。这是一个尤其重要的问题,当减税提高企业的每股收益时,更高的利率、石油价格和关税却反过来降低该收益。这不仅仅适用于企业,还适用于那些已经资金短缺的消费者,医疗、食品和能源价格上涨抵消了他们被减免的税收。

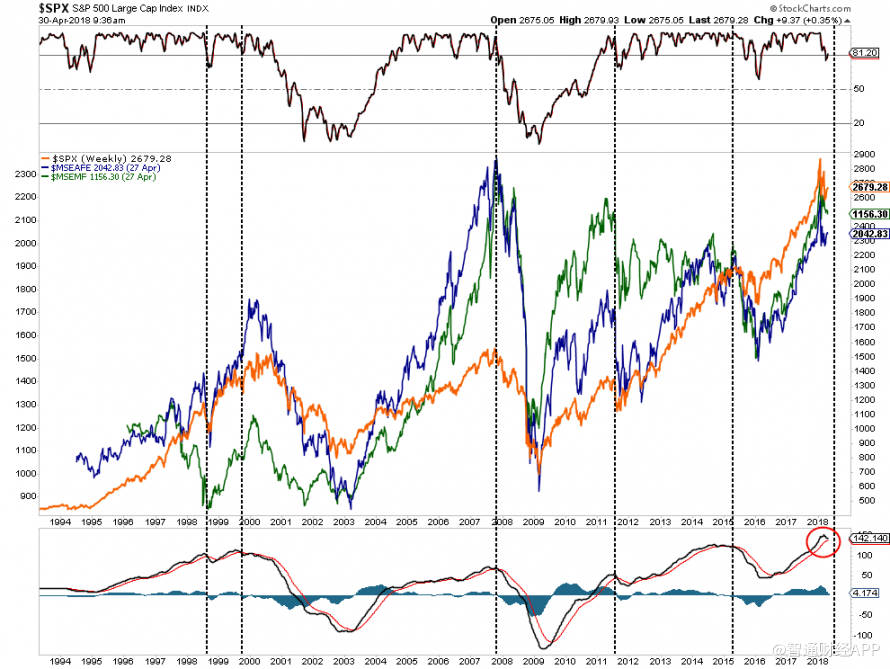

第五,重要的是要记住,美国市场并不是一个“孤岛”。全球金融市场发生的变化最终也将影响美国。下图显示了标普500指数与摩根士丹利新兴市场和发达国际指数的比较。目前,投资者忽略了国际市场的疲软。

缺乏“成熟的果实”

今年的“季节性疲软”很可能为经验丰富和战术性的交易者提供机会。但分析师称,对于长期投资者而言,鉴于当前的背景,市场缺乏等着被收获的“成熟果实”。

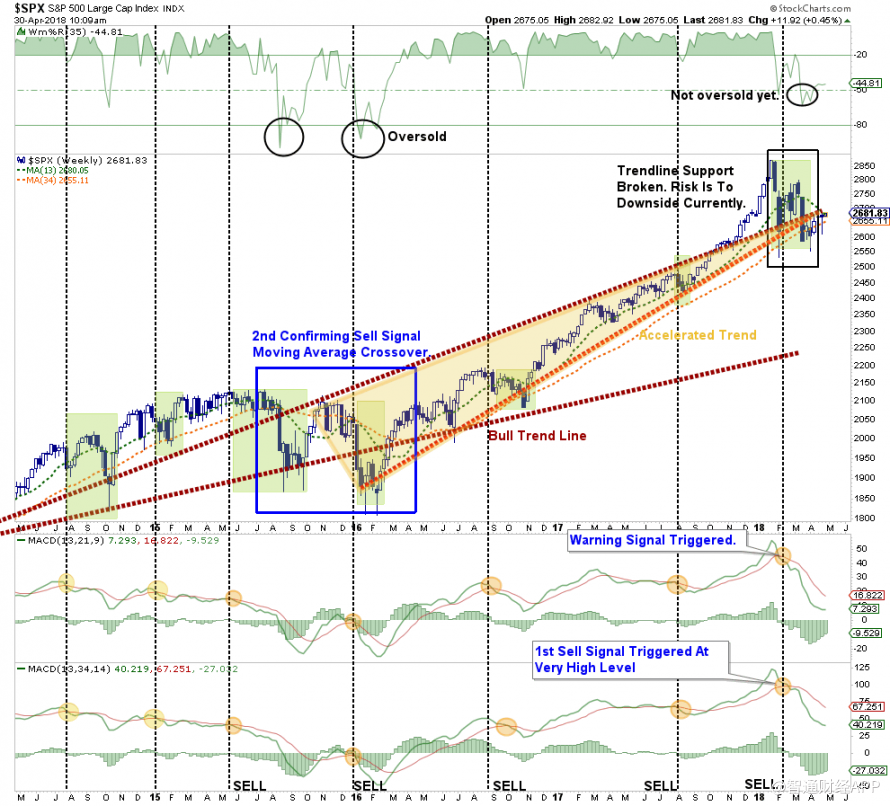

周一市场反弹失败加剧了上行阻力。如下所示,随着每周不断更新的“卖出”信号,从历史上看,多一点“风险规避”确实是个好主意。更重要的是,目前市场仍低于此前的看涨趋势线和移动平均线,这对当前的资产价格构成下行压力。

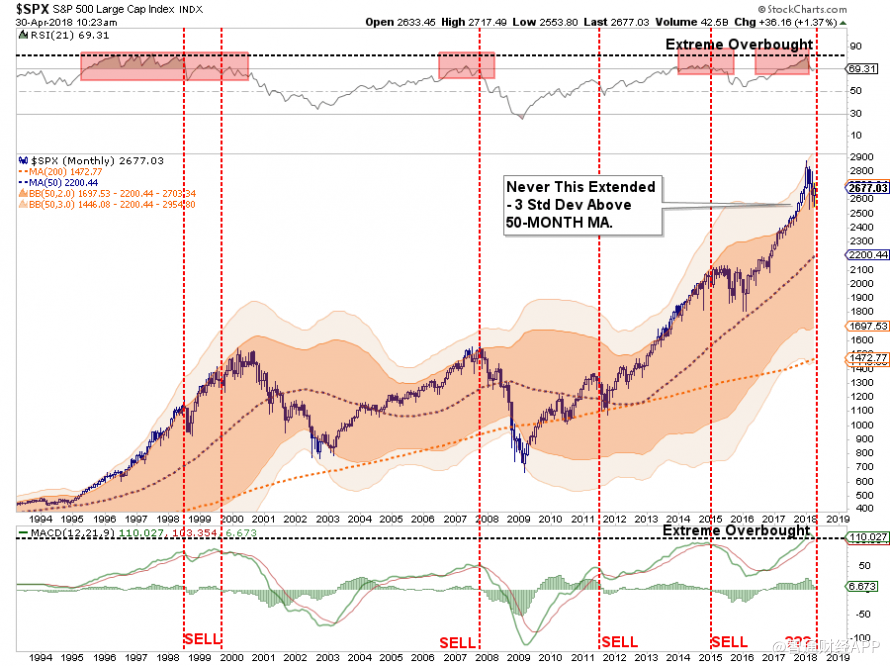

由于价格走势仍相对疲软,而近期涨势主要集中在市值最大的公司上,这更让人联想到股市的触顶过程,而非牛市新阶段的开始。如下图所示,当前的“触顶过程”与潜在的“卖出信号”相结合,证明目前的市场动态并不像2011年或2015年的调整那样稳定,特别是考虑到货币政策“紧缩”的威胁。有分析师认为若不是全球协调一致的央行干预措施,2015年开始的衰退程度可能会更严重。

投资者在未来几个月里将面临的挑战是,在预警信号的背景下“季节性疲软”时期的走势。重要的是,虽然“总是看涨”的媒体倾向于将警告信号斥为“只是看跌”,但从历史经验来看,这种不受重视的警告往往是不利于市场的。

扫码下载智通APP

扫码下载智通APP