产品链逐渐丰富,康臣药业(01681)的增长动力“从一到多”

本文来自中泰国际的研报《康臣药业(01681):国内著名优质品牌中药生产商》,作者为中泰国际分析师施佳丽。

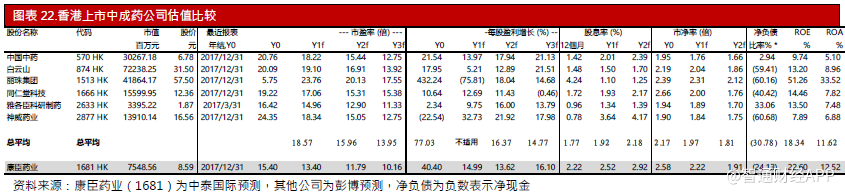

智通财经APP获悉,康臣药业(01681)目前股价对应13.4倍2018EPER,明显低于同业平均的18.6倍,长期以来影响公司估值的主要原因之一是产品线不够丰富,主要以尿毒清颗粒为主,但是公司入股玉林制药以后名牌中成药数量大幅增加,玉林制药业务的扩张有利于提升估值。按贴现现金流估值,中泰国际予公司目标价10.54港元,对应16.4倍2018E PER,有22.8%上涨空间。

国内著名的优质品牌中成药生产商

康臣药业始建于1992年,原为中国第一军医大学科研药厂,1997年与香港嘉纳博斯投资有限公司合资成立康臣药业,创业至今已超20年,主力产品尿毒清颗粒是国内著名的肾病中成药产品。公司2015年8月入股著名品牌中成药生产商广西玉林制药,目前拥有正骨水、鸡骨草、湿毒清、云香精等多种国内外著名中成药产品。

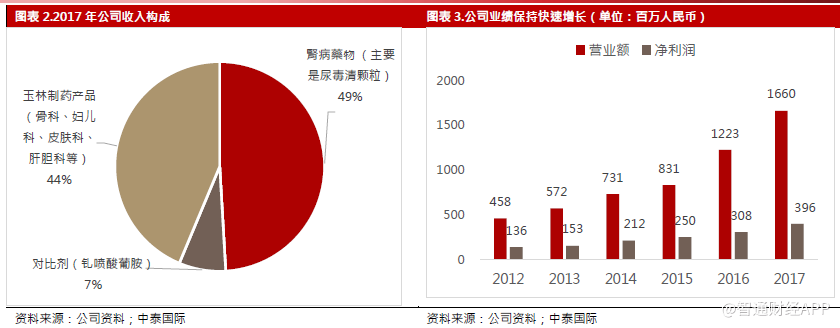

公司2017年收入中,原康臣药业的肾病药物、核磁共振对比剂、玉林制药产品分别占49.1%/7.2%/43.7%。公司过去几年业绩快速扩张,2012-2017年营业额与净利润复合增长率分别高达29.4%/23.8%。

远东宏信2017年11月3日以每股6.60港元的价格购入公司4858.6万股份,投资总额为约2.8亿港元,目前持股比例9.22%。远东宏信是国内领先的融资租赁公司,资金实力雄厚,医院网络也很广,远东宏信入股有利于公司长期发展。

投资亮点在哪里?

1.尿毒清颗粒收入将维持稳定增长

尿毒清颗粒是国内常用的慢性肾病中成药,由大黄、黄芪、白术、桑白皮、 茯苓、川芎、丹参等16味中药组成,具有通腑降浊、健脾利湿、活血化瘀;延缓慢性肾病进展,减少并发症危险等作用。我们认为产品收入将保持稳定增长,预计2017A~2020E收入复合增长率为12.0%,具体理由如下。

由于人口老龄化与生活节奏加快等原因,肾病正逐渐成为威胁国人健康的重要原因。根据中国国家心血管中心发布的《中国心血管报告2016》,国内慢性肾脏病患病率高达10.8%,即约有总共1.2亿慢性肾病患者。因此肾病药物市场需求广阔。

根据《中国心血管报告2016》,虽然估计国内慢性肾病患者人数总共拥有1.2亿左右,但是知晓率仅8.7%,治疗率为4.9%,处于非常低的水平。事实上肾病是主要的泌尿系统疾病之一,严重危害健康,必须及时治疗。如不及时治疗将引发肾衰竭,只能透析甚至换肾,否则将面临死亡,发现肾病应及时治疗。

中期肾病药物在慢性肾病药物中至关重要

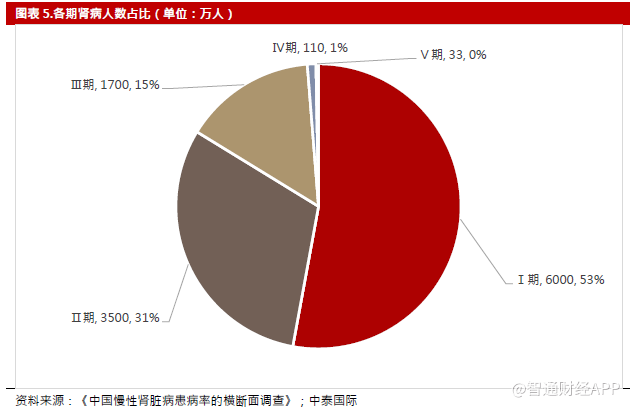

公司尿毒清颗粒主要用于3-4期肾病治疗,慢性肾病治疗中这个阶段非常重要。由于早期人数众多但是通常来说由于没有明显症状知晓率并不高,而末期人数很少,因此3-4期是治疗的关键阶段。根据被誉为“中国肾脏之母”的原北京大学肾脏研究所所长的王海燕教授等发布的《中国慢性肾脏病患病率的横断面调查》,国内肾病3-4期人数占比约16%,人数达约1800万,是肾病药物的重要市场。

尿毒清颗粒市场拥有较高的市场认可度

尿毒清颗粒是口服中成药,主要用于3-4期慢性肾病的治疗。口服中成药服用非常方便,是肾病中成药的重要组成部分。根据中国药学会统计,2016年与2017年尿毒清颗粒在慢性肾病中成药的市场份额分别为24%与27%,是口服药物中的行业龙头,证明产品市场认可度较高。

估计尿毒清颗粒2015-2017年的销售量分别同比增长13.0%/12.4%/11.3%。预计未来仍将保持稳定增长,预计2017A~2020E复合增长率为12%。主要原因包括:i)国内慢性肾病药物拥有广阔的潜在需求,老龄化、糖尿病、高血压等因素将增加罹患肾病的风险,肾病药物需求的扩张将快于医药行业平均;ii)公司过去几年销售网络不断扩张,尿毒清颗粒销售网络渠道下沉方面做得非常成功;iii)尿毒清颗粒于在国家医保目录中从乙类提升到甲类,也就是说报销比例从约80%提升到100%,将促进产品销售。

国内医药企业2014-2016年经历降价潮,但是随着各地招标的完成,产品于2016年以后价格保持平稳。目前来看药品降价的影响已经基本消退,我们预计产品售价将基本平稳。

2.著名品牌玉林制药销售将快速扩张

玉林制药集团前身为广西玉林制药厂,创立于1956年,2001年由国有企业改制为有限责任公司,是一家以中成药和天然药物研发、生产、销售为主业的中药制药企业,是中国中药制药50强企业和广西区农业产业化重点龙头企业,是国家商务部首批认定“中华老字号”之一的企业。公司药品批准文号达74个,著名产品包括正骨水、湿毒清、鸡骨草、云香精等等。估计这四类产品总共占玉林制药2017年收入的91.3%。

玉林制药拥有多项国内外知名产品。公司主力产品中,正骨水在治疗骨伤和镇痛消肿方面拥有较好效果,而且相比油剂类的红花油等产品,对皮肤基本没有损伤,副作用较小,因此广受好评。湿毒清胶囊适用于多种原因引起的皮肤瘙痒,如湿疹、荨麻疹等等。云香精用于风湿骨痛,伤风感冒,头痛,肚痛,心胃气痛,冻疮等,这些产品不仅在国内享有盛名,还出口香港和东南亚等地,在当地广受好评。鸡骨草胶囊在酒后护肝等方面疗效很好,在国内知名度也很高。

玉林制药业绩将维持较快增长

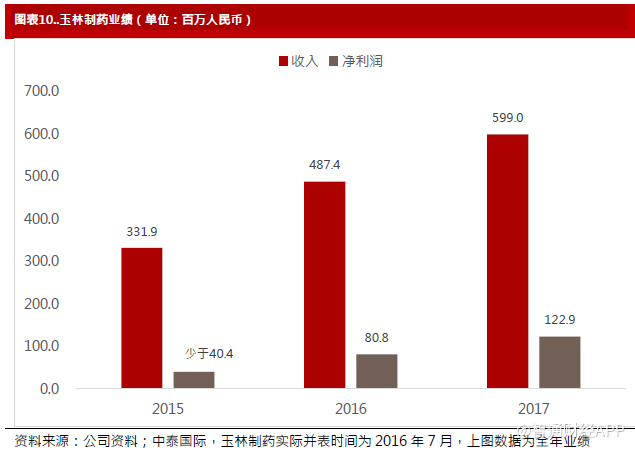

公司入股后玉林制药业绩显著提升。玉林制药玉林制药虽然拥有知名品牌,但是老牌国企过去在生产设备、销售推广、产品包装、内部管理方面均存在不足,因此经营效率低下。公司2015年8月入股后大刀阔斧开展销售改革提升经营效率。实践证明改革非常成功,玉林制药销售收入的2015-2017年复合增长率高达34.3%,而净利润符合增长率则超75.2%。

我们认为,玉林制药销售收入将维持较快增长,预计2017A~2020E收入复合增长率为21.8%,具体理由包括:

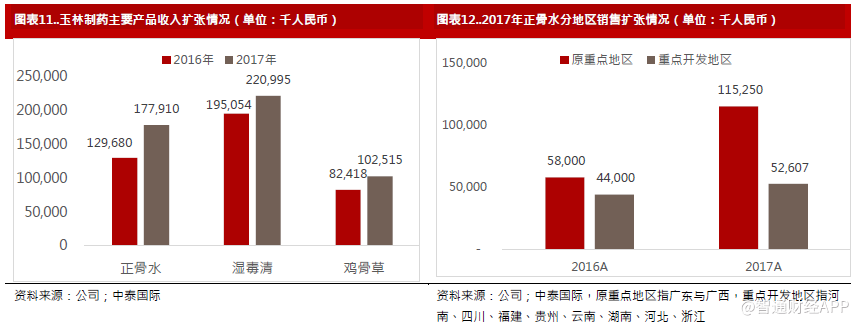

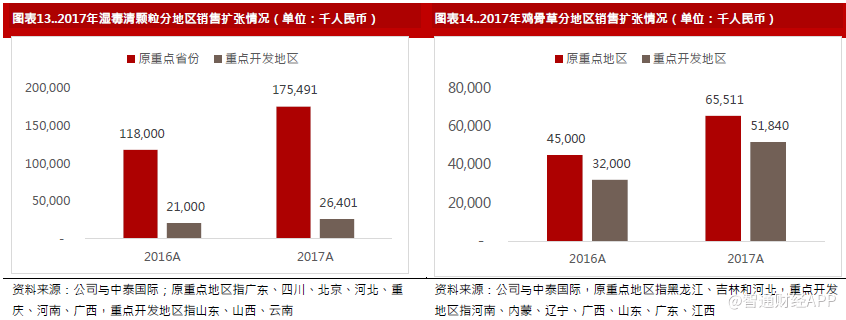

i)主要产品销售网络将维持快速扩张。玉林制药原来的销售网络有明显地域性,目前销售仍以原来主要市场为主,估计2017年正骨水销售额中来自广东与广西的收入占比为65%,湿毒清2017年销售额中79%来自原主要覆盖地区(广东、四川、北京、河北、重庆、河南、广西),鸡骨草2017年销售额中63.9%来自原主要覆盖地区(黑龙江、吉林、河北)。

从这些产品的适用人群来看,除湿毒清更适用于湿度较大的华南与华东等地以外,用于跌打损伤的正骨水和用于护肝的鸡骨草并没有地域性而且实践证明这些产品疗效很好,因此我们认为销售网络有很大拓展空间。

公司2015年入股后大力拓展销售团队,销售团队人数从66人扩张到约300多人,除了深耕原重点市场以外也加强对部分经济实力与对相关产品需求较强的省份的针对性推广。目前来看在重点开发的地区销售增长较快,通常来说药品在进入药店以后有1~2年渗透期,我们预计销售推广的效果将逐步体现。

ii)公司产品的售价有提升空间。根据我们的调查,公司主要产品中正骨水的售价很低。如前文所述,正骨水的不良反应比油性产品少,疗效非常好,并且没有异味,因此至少在经济发达地区产品售价有提升空间。其他主要产品鸡骨草、湿毒清、云香精疗效也很好,完全相同的竞品很少,而且产品本身的零售价都很低。目前公司产品在长三角等经济发达地区的药店销售还不多,随着产品在经济发达地区销售的铺开,均价有上调空间。

3.核磁共振对比剂业务将基本保持平稳

公司是国内领先的核磁共振对比剂生产商,2017年这个业务略受降价及市场竞争的影响,销售收入同比略微下降4.2%,我们预计未来将基本保持平稳,具体理由如下。

核磁共振安全性与效果较好

核磁共振是CT与X光检查的有效补充。相较于CT与X光检查而言,核磁共振价格更贵,而且对于肺部检查不如CT与X光检查,但是安全性较好,在许多检查中显像也更清晰,因此是CT与X光检查的有效补充。具体而言,核磁共振没有X光射线, 对机体的损害很小,而且对 软组织结构显示清晰,对中枢神经系统、膀胱、直肠、子宫、阴道、关节、肌肉等 检查优于 CT,所以是 CT 检查的有效补充。

核磁共振对比剂整体需求将继续提升,公司产品销售将保持平稳

核磁共振对比剂需求将继续提升。随着国内收入水平的提升,磁共振检查普及率不断提升,国内重点城市公立医院核磁共振对比剂年销售额从2009年9200万提升到2017年的2.94亿,复合增长率为15.6%。由于核磁共振安全性与清晰度较好,我们预计随着收入水平的提升,核磁共振检查普及率将继续提高,核磁共振对比剂需求也将继续提升。

公司产品销售额将保持平稳。公司生产的对比剂为钆喷酸葡胺类产品,与钆喷酸葡胺市场份额相近的碘帕醇主要用于CT,与钆喷酸葡胺针对市场不同。钆喷酸葡胺过去几年在国内对比剂市场的占有率保持稳定。公司在这类产品的市场份额高达23.2%,而且价格明显低于竞争对手,因此拥有很强的竞争力,预计受行业竞争影响不大,销量将基本保持平稳。价格层面,随着国内招标的完成,产品近期中标价平稳,预计未来将维持稳定,因此综合来看公司产品销售额将基本保持平稳。

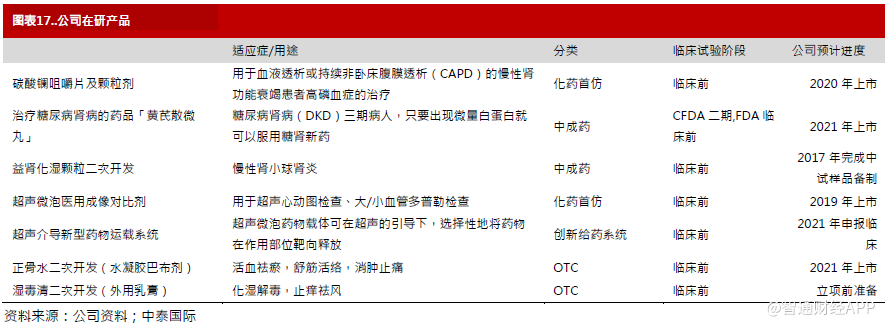

4.公司将逐步推进新产品研发

除现有产品以外,公司正在推进多个新产品研发,目前来看研发仍然略需时间,但是公司在研品种中不乏重磅产品。糖肾新药项目作为公司首次获得国家级课题,获得国家“重大新药创制”项目, 超声微泡药物载体可在超声的引导下,选择性地将药物在作用部位靶向释放,此外,还能够促进细胞对药物的吸收摄取,从而在不降低疗效的同时,大大降低用药剂量,减少副作用,因此是对比剂行业的高科技项目。

除现有研发产品外,未来在微泡技术精确诊断的基础上,公司将重点开发微泡载药相关技术,与抗癌化学药同用,可减少副作用,提高治疗效益。推动“微泡非手术定位治疗前列腺增生”及“微泡精确治疗血栓病”等临床应用 。这些研究如能成功将为公司带来新的亮点。

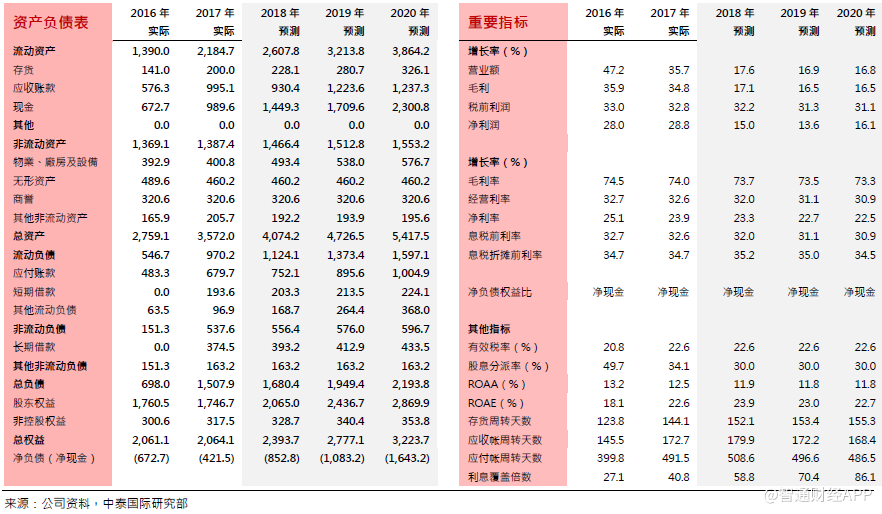

财务分析

预计公司2018E-2020E收入复合增长率为17.1%,具体如下表。

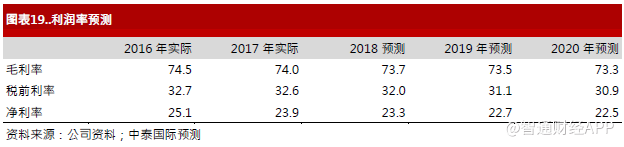

公司原有业务2017年毛利率为80%,预计随着药品招标的完成,产品售价将基本稳定,而且通常占据中药企业生产成本60%~70%的中药材价格2018年以来也较稳定,因此康臣药业原有产品的毛利率将基本稳定。公司入股玉林制药后对玉林进行经营改革,导致玉林制药的毛利率从2016年的58.5%提升到2017年的63.4%。

目前来看公司对玉林制药在经营管理方面的改革已经完成,未来玉林制药毛利率将基本稳定。由于玉林制药的毛利率低于公司原有业务,预计玉林制药的发展将略微影响公司毛利率。

公司入股玉林后大力扩建销售团队加强营销,因此2017年分销费占收入的比例从2016年的30.6%提升到32.5%,目前来看短期内公司再次大幅扩建团队的可能性不高,而且公司入股玉林后也非常注意对国企原来一些不必要费用的管控,因此我们预计未来3年分销管理费率将基本保持平稳。我们对公司利润率作如下预测。

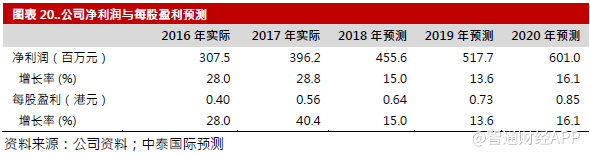

盈利预测

玉林制药的扩张将带动公司营业额增长,利润率则略微受影响。预计公司2018E-2020E净利润分别为4.56亿/5.18亿/6.01亿,净利率分别为23.3%/22.7%/22.5%。02018E-2020E EPS分别为0.64/0.73/0.85港元,未来3年复合增长率为14.9%。

估值与评级

公司目前股价对应13.4倍2018E PER,明显低于香港上市中成药行业平均的18.6倍。我们认为估值有提升空间。具体理由包括:

i)长期以来影响公司估值的主要原因之一是产品线不够丰富,主要以尿毒清颗粒为主,但是公司入股玉林制药以后名牌中成药数量大幅增加,玉林制药业务的扩张有利于提升估值;

ii)早前市场担忧公司应收账款从2016年的5.89亿增加到2017年的9.91亿,我们认为无需过于忧虑。公司应收帐中有93%是3个月以内账期,账期情况健康。2017年应收账增加的原因一方面是玉林制药业务主要针对药店,回款周期比康臣原来的主要对象公立医院要长,一方面是由于早前两票制预期导致部分经销商提早囤货,公司延长部分经销商授信期。由于公司产品拥有很好的疗效和品牌,终端销售情况很好,因此无需忧虑。

按照贴现现金流估值,我们给予10.54港元目标价,对应16.4倍2018E PER,较目前股价有22.8%上涨空间,首次覆盖并给予“买入”评级。

风险因素:公司在研产品线中很多产品处于前期阶段,研发需要时间;玉林制药未来将大力拓展许多地区的销售,初期阶段可能需要与当地政府及新增药店磨合。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP