中芯国际(00981)长夜渐明

中芯国际(00981)或许从未想过有一天自己会被所有国人热切关注。在经历“中兴禁售”一事后,这家国内唯一有望赶超国际先进水平的芯片制造代工企业仿佛在一夜间成为了许多人眼中国产芯片制造领域“最后的希望”。

而自古“时势造英雄”,其实如今亦是如此。在现在半导体产业链国产化呼声越来越高的“时势”下,背负“全村希望”的中芯国际势必也会出现一位“英雄”为其指明前进的道路。在这个时间与历史节点上,梁孟松便成为了“那个英雄”,帮助中芯走出“漫漫长夜”。

今年一季度:中芯发力的开始

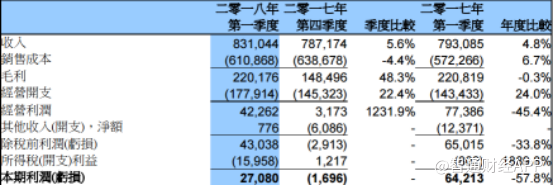

5月10日,中芯国际发布公司2018年第一季度财报,其中“三大指标”超过预期。

业绩显示,公司在一季度实现营收8.31亿美元,扣除授权收入后的实际收入为7.234亿美元,环比下降8%,优于此前机构预测的环比下降10%-11.5%预期;

同时,公司实现经营型毛利率为15.6%,优于机构此前测算的12%的毛利率预期;

另外,公司本季产能利用率为88.3%,环比有所回升(去年四季度为85.8%)。

众所周知,由于受下游产品出货量下滑等诸多因素影响,一季度通常是半导体制造行业的“淡季”,即便庞大如台积电这家龙头也极易受其影响。智通财经APP了解到,今年一季度台积电业绩受“淡季”影响,最终营收环比下跌8.2%。

由此可见,中芯国际能在今年一季度实现超预期业绩实属不易。其中最令市场感到惊喜的莫过于公司毛利率与产能利用率上的变化。

毛利率的回升意味着公司在经营性质量上的提高,虽然不能因此判断公司业绩拐点的到来,但经过长达两个季度的“漫长冬季”后,公司经营性指标的反转打消了市场对公司经营质量进一步恶化的疑虑。

产能利用率数据的提升则直观的反映出公司在经营及策略层面上做出的努力和改善。

因此,不少机构认为在市场“马太效应”趋强的行情下,中芯能够“逆势生长”,足以说明其可能即将度过发展“长夜期”,到业绩发力的“黎明”。

对于中芯国际取得的如此业绩,投资者除了将其归功于整个集团所有员工的努力之外,还突出强调了其CEO梁孟松的功劳。甚至有人评论到:“梁孟松说要有光,于是中芯国际的未来就有了光明”。

梁孟松为何是中芯的“英雄”

且不论投资者评论是否“极端”,但从目前来看,中芯国际缺乏的的确是技术。不过,提及技术,可能很多人会想到国外的技术封锁。

在晶圆制造领域,现在盛传的“故事”便是关于著名光刻机制造商ASML迫于众所周知的压力对国内企业进行产品禁运。很多人以此为借口将国内技术问题“甩锅”给ASML,但实际上,这只是一个“谣言”。

智通财经APP了解到,到目前为止,市面上括英特尔、三星、台积电、台联电、Global Foundry,还有中芯国际和华宏半导体等所量产的65nm以下制程的芯片,都是用的ASML 193nm浸润式光刻机。而中芯的生产线更是拥有ASML 193nm浸润式光刻机全套设备,以此来看,何来“禁运”之实?

但是,用同款光刻机,在芯片制程工艺方面,台积电能做到7nm,三星能做到10nm,但中芯国际目前只能做到28nm。

这其中便涉及到技术成熟度问题,作为一个技术密集型行业,技术越成熟,不管在量产还是预研方面都将具有极大优势。

而技术应用成熟度则体现在产品的“良品率”上。智通财经APP了解到,芯片制造的前期良品率其实非常低,只有随着流片不断增多,良品率才会不断提升,而这是一个企业技术不断积累的过程,没有任何捷径可走。

此前中芯的28nm 制程量产产品采用的是 Poly/SiON 低端技术,而高端 HKMG 技术目前良品率仅 40%不达预期。反观台积电,作为行业龙头,台积电在28nm高端技术产品上良品率超过80%,技术碾压优势可见一斑。

面对巨大技术劣势,中芯想实现“弯道超车”必须短时间掌握28nm制程工艺的成熟技术,并且进行下一代产品的预研和量产。这需要先进技术的支持,而掌握这些技术的就是现任中芯联席CEO之一的梁孟松。

智通财经APP了解到,梁孟松毕业于美国加州大学伯克利分校电机工程及电脑科学系,其博士论文指导教师正是FinFET的发明者胡正明。

技术储备方面,梁孟松在从事内存储存器以及先进逻辑制程技术开发的33年历史中,共积累了逾超过450 项相关半导体专利,并曾发表 350 余篇技术论文。

梁孟松在台积电时,当时负责先进模组的梁孟松便帮助公司在130纳米工艺击败 IBM。而在2011年加入三星后,梁孟松又在支持三星的制程演进路线方面,助其由32纳米/28纳米Planner技术直接跳阶到14纳米FinFET技术,从而让三星14nm产品在2014年底得以量产。

如此历史成绩让市场对于中芯引进梁孟松一事十分看好。在去年10月,公司公布梁孟松出任CEO后,股价一度连续上涨。

行情来源:富途证券

在梁孟松入主中芯后,市场对其业务发展预期明显好转。智通财经APP了解到,市场对中芯的期望在于两点:28nm的高端产能良品率的突破和14nm制程工艺产品的初步量产。

对此,有业内人士预测,“28nm的高端产能良品率将在梁孟松到来之后预计6个月内被迅速突破;14nm也是大概率能够完成的,预计2019年释放产能”。

而在此次中芯国际召开的2018财年第一财季业绩电话会议上,梁孟松表示,“目前28nm持续推进进度良好,继去年下半年HKC工艺制程进入量产后,明年下半年HKC+也会进入量产,FinFET预计明年上半年风险试产”。而这一说明正好与此前预测相符。从这一角度来看,梁孟松“只手撑起中芯的未来”,此言不虚。

中芯“弯道超车”可能性多大?

从现状来看,中芯想超越行业龙头台积电犹如“痴人说梦”。虽同为中国企业,但坐落台湾地区的台积电无论在技术还是市占率上对于中芯而言均是碾压态势。

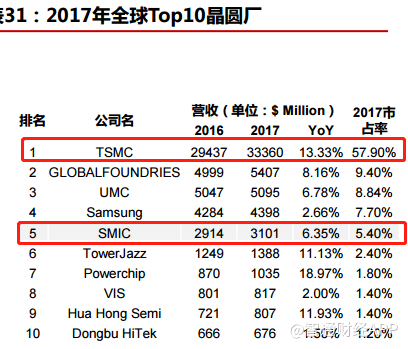

据统计,2017年,台积电在全球TOP10中排名第一,市占率近60%。相比之下,排名第五的中芯国际市占率仅有5.4%。随着28nm以下制程工艺技术门槛再度提高,行业“马太效应”将越来越明显,在“强者恒强”的行业逻辑下,中芯国际真的有“逆袭”的可能?

答案当然是有。中芯超越台积电的可能在于二者技术差距的不断缩小。

在巴菲特的“护城河”理论看来,“靠销售技术的企业,比如生产半导体、网络硬件的企业,随时都冒着在激烈竞争中丧失原有优势的风险”。一旦同技术的新产品上市,企业的竞争优势可能在数月内消耗殆尽。

实际上,台积电最为人津津乐道的便是公司在晶圆代工方面“无与伦比”的技术优势。台积电总能较竞争对手研发出更新一代的制程工艺技术。

但台积电能保持技术竞争优势是建立在“摩尔定律”之上。摩尔定律规定:“集成电路上容纳的元器件数目,约每隔18-24个月会增加一倍,性能也将提升一倍。”台积电正是因此作出28nm、7nm等制程工艺产品,并且,公司能靠着这一定律永葆技术优势。

但当摩尔定律失效,台积电的竞争优势预期将不复存在。由于无法承受的能耗密度、原子尺度的物理限制等原因,目前已是原子级的芯片可能即将达到摩尔定律的极限。3nm以下的制程工艺对于目前的台积电而言同样是技术瓶颈,市场预测其可能在短时间内无法突破物理技术极限。在此背景下,在台积电突破新的物理极限之前,这段时间都将成为中芯“弯道超越”的发展窗口。

从上述可见,物理极限对于竞争对手的限制以及技术大咖的加盟,为中芯发展提供了“天时”和“人和”,与此同时,“地利”也不可或缺,而“地利”来自于国内市场。

智通财经APP了解到,2016年,我国集成电路进口额高达2271亿美元,连续4年进口额超过2000亿美元。中国芯片需求占全球总需求比例接近6成,但在2015年芯片自给率仅为26%。

但是,根据2015年5月份发布的“中国制造2025”白皮书,其中提到中国芯片自给率要在2020年达到40%,2025年达到70%。由此来看,国产芯片尚有40%的市场增长空间。而且根据行业的“马太效应”,这些份额的大部分将由大陆排行第一的中芯国际获得。

而且目前国内市场正在大力发展高性能运算、物联网等技术平台,而这些平台大部分需要的是28nm制程工艺芯片,这对即将实现技术突破的中芯国际而言无疑是一片巨大的市场。

在如今中美贸易战尚未清除“阴霾”之际,市场情绪将更偏向于购买国产替代芯片,在此基础上可以预测中芯在此后扩大国内市场份额的可能性将较大。

由此,在估值方面考虑公司一季度的持续研发与产能利用率回升等因素,以及可能在 2019 年量产 14nm制程工艺产品的预期,所以中芯国际在未来的收入和业绩或将陡增。

另外,考虑公司的战略地位带来的溢价,以此可将其与舜宇光学(02382)对标,并取其5月2-11日平均43倍估值作为参考。由此来看,目前中芯国际40倍上下的估值是较为合理的。

扫码下载智通APP

扫码下载智通APP