中国生物制药(01177)业绩透析:研发与高增长品种驱动未来

本文来自海通证券研报,原标题为《中国生物制药(01177)研发与高增长品种驱动未来——2017 及2018Q1 公司经营情况分析》。

中国生物制药(01177)2018年一季度业绩优秀,经营质量不断提升。5 月18 日,公司发布一季报。公司今年一季度收入46.53 亿元人民币(+20.4%),新产品销售占集团总收入约14.7%,归母净利润7.71 亿元人民币(+33.2%),第一季度每股派息2港仙(0.02 港元)。

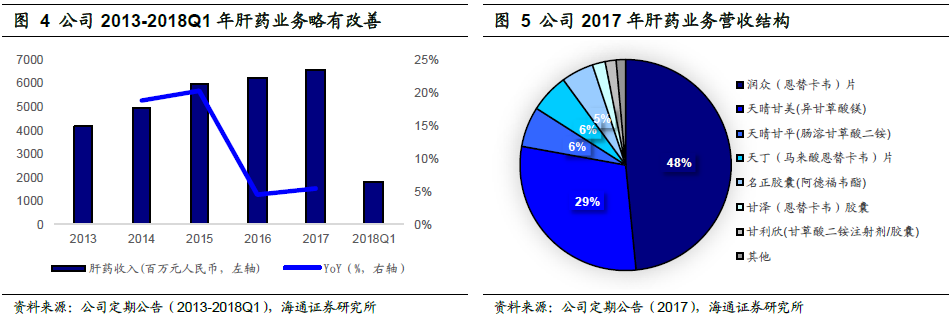

肝药业务增速有所改善,三大抗肿瘤新品高速增长。2017 年肝病用药收入65.43 亿元人民币,同比增5.4%,增速稍高于2016 年;主要产品润众2017年收入31.69 亿元人民币,增速为4.78%,比2016 年降低8 个百分点。我们预计肝药承压状况将随着替诺福韦的上市放量进一步改善。抗肿瘤用药收入15.97 亿元人民币,同比增6.1%,原因是受招标降价影响,止若注射液收入2.42 亿元人民币,同比降27.7%。但新品种依尼舒片、格尼可胶囊、晴唯可注射液2017 全年增速分别高达46.6%、31.2%、26.9%,2018Q1 增速分别为46.6%、35.2%、34.6%。我们预计以上三个高增长品种联合新药安罗替尼,后续将有力支撑公司抗肿瘤用药的增长。

高增长品种助力四大产品线收入猛增。肛肠科用药、镇痛药、骨科用药、呼吸系统用药四个产品线2017 年分别实现营收7.63 亿、20.55 亿、12.51 亿、6.57 亿元人民币,增速分别高达196.5%、37.5%、24.9%、23.6%。四大产品线猛增得益于艾速平注射液(艾司奥美拉唑)(+1205.5%)、凯纷注射液(氟比洛芬酯)(+31.6%)、氟比洛芬巴布膏(+59.0%)、天晴速乐粉雾剂(噻托溴铵)(+30.7%)等品种的高速增长。

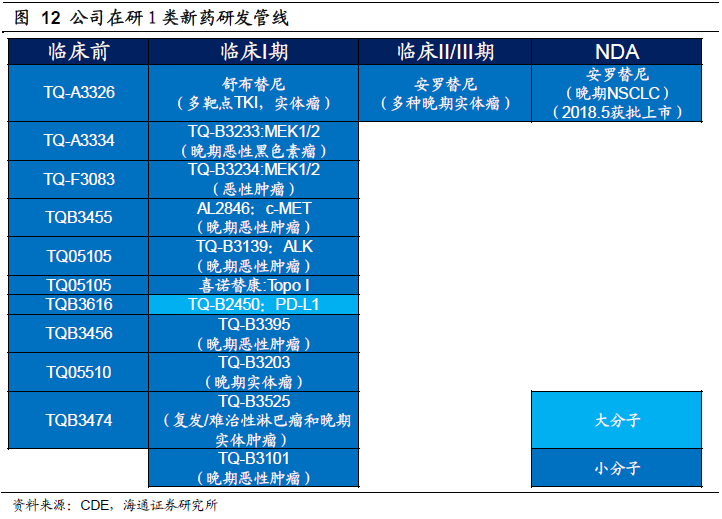

研发投入位列前茅,创新战略逐步落地。2017 年公司研发投入15.95 亿元人民币,占总营收10.8%,2018Q1 研发投入占比13.1%。综合来看,公司研发投入位于国内上市医药企业最前列,处于领军地位。根据CDE 数据,公司现有新药研发项目超过100 项,包括1 类创新药22 项,覆盖多个重磅靶点。我们持续认为,公司的创新药管线已达国内一线水平,我们认为公司未来三年至少有两个以上的1 类新药或重磅仿制药上市,有力提升公司的业绩水平与行业竞争力。

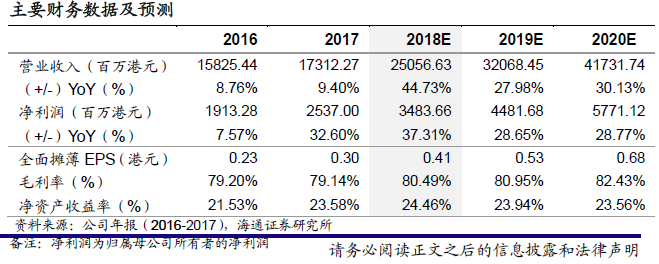

盈利预测。泰德并表后,我们预测公司2018-2020 年净利润分别为34.84、44.82、57.71 亿港元(港元:人民币=1:0.86),同比增长37.3%、28.7%、28.8%。参照可比公司估值及PEG 水平,考虑创新药管线带来估值溢价,给予2018 年44-49 倍PE,对应目标价区间18.19-20.26 港元,DCF 估值给予目标市值1812 亿港元,目标价21.50 港元,结合PE 估值法,给予公司6 个月内目标价区间为18.19-21.50 港元,维持“增持”评级。

风险提示。产品面临招标降价压力,销售不达预期,新药研发进度不达预期。

以下为研报原文:

1 2017 年及2018Q1 业绩优秀,经营质量不断提升

3 月23 日,公司发布2017 年年报,全年实现营业收入148.19 亿元人民币,同比增长9.4%;归母净利润21.71

亿元人民币,同比增长32.6%,拟每股派发2017 年度末期股息2 港仙(0.02 港元)及每2 股获发1

股红股。公司业绩优秀,利润增速持续快于营业收入,为行政费用下降、投资收益增加、子公司盈利改善等原因所致。

5 月18 日,公司发布一季报。公司一季度收入46.53 亿元人民币(+20.4%),新产品销售占集团总收入约14.7%,归母净利润7.71 亿元人民币(+33.2%),第一季度每股派息2 港仙(0.02 港元)。

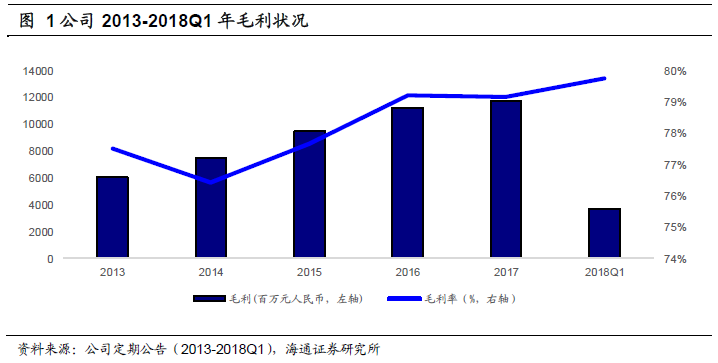

毛利方面,公司毛利率由2014 年的76.4%逐步提升至2018Q1 的79.8%,显示公司的盈利水平逐步提高。由于安罗替尼等即将上市放量的新药毛利率较高,而且并表前北京泰德的毛利率高于公司现有水平,我们预计公司后续毛利率将进一步提升至80%以上。

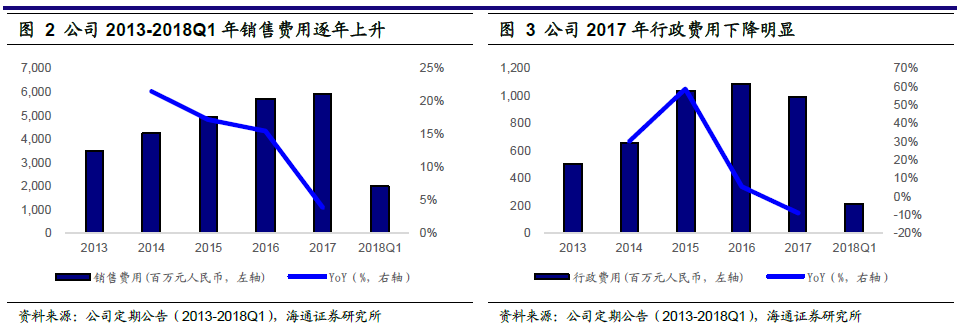

销售费用方面,2017 年公司销售费用为59.18 亿元人民币,同比增长3.8%,增速比2016 年下降11 个百分点。公司近年来销售费用稳定增长,2013-2017 年CAGR 为14.3%,销售费用率分别为44.6%、43.2%、40.5%、40.3%、39.9%,呈现下降趋势,原因是销售效率提升导致营收增速快于销售费用增速。2018Q1 销售费用为19.86 亿元人民币,同比增21.2%,原因是泰德并表及新药上市推广将使公司2018 年销售费用有所提升。

行政费用方面,2017 年公司行政费用为9.87 亿元人民币,同比下降9.2%,增速比2016 年下降14 个百分点,原因可能是因部分预提报销费用减少和汇兑利润增加、管理改善等。2018Q1 公司行政费用为2.12 亿元人民币,同比增61.6%,原因是2018 年公司业务扩展较快,且17 年行政费用下降明显导致基数较小。

2 肝药业务有所改善,三大抗肿瘤新品高速增长

2017 年公司肝病用药收入65.43 亿元人民币,占公司总营收的44.2%,同比增长5.4%,增速稍高于2016 年,2018Q1 收入17.80

亿元人民币,承压状况略有改善。

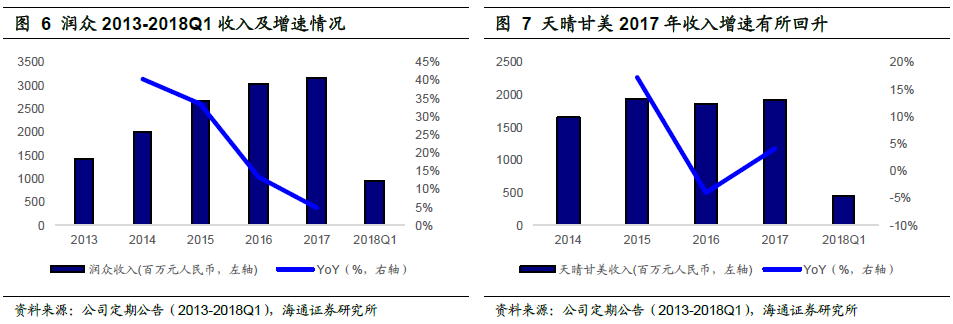

主要产品润众2017 年收入31.69 亿元人民币,增速为4.78%,比2016 年降低8个百分点,2018Q1 收入9.40 亿元人民币,同比增6.4%,有所改善。另一个10 亿+品种天晴甘美2017 年收入19.25 亿元人民币,增速为4.01%,比2016 年提升8 个百分点,2018Q1 收入4.4 亿元人民币。我们认为替诺福韦上市后快速放量,将缓解肝药承压状况。

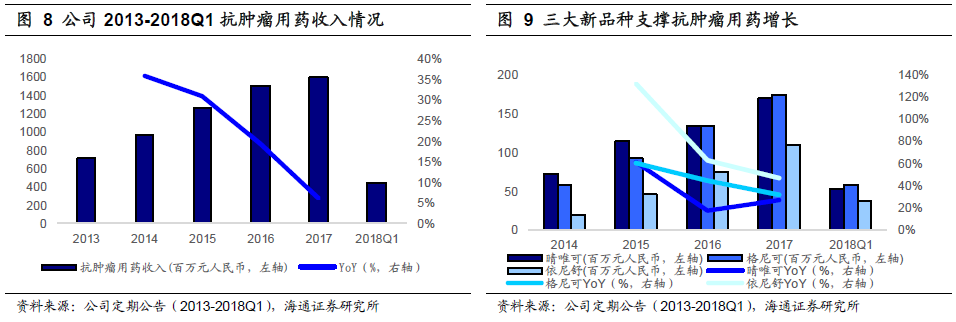

抗肿瘤用药2017 年收入15.97 亿元人民币,同比增长6.1%,原因是受招标降价影响,止若注射液收入2.42 亿元人民币,同比降27.7%。但新品种依尼舒片(达沙替尼)、格尼可胶囊(伊马替尼)、晴唯可注射液(地西他滨)收入快速增长,2017 年全年增速分别为46.6%、31.2%、26.9%,2018Q1 增速分别为46.6%、35.2%、34.6%,我们预计以上三个高增长品种联合新药安罗替尼,后续将有力支撑公司抗肿瘤用药的增长。

3 高增长品种助力四大产品线收入猛增

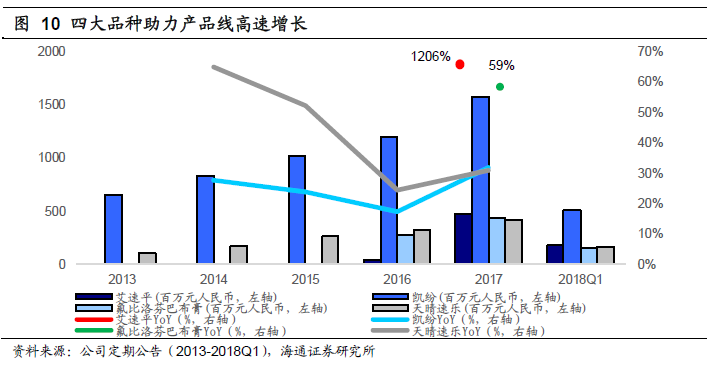

肛肠科用药、镇痛药、骨科用药、呼吸系统用药四个产品线2017 年分别实现营收7.63 亿、20.55 亿、12.51 亿、6.57

亿元人民币,增速分别高达196.5%、37.5%、24.9%、23.6%。四大产品线猛增得益于艾速平注射液(艾司奥美拉唑)(+1205.5%)、凯纷注射液(氟比洛芬酯)(+31.6%)、氟比洛芬巴布膏(+59.0%)、天晴速乐粉雾剂(噻托溴铵)(+30.7%)等品种的高速增长。2018

年一季度,以上四个品种收入增速分别高达187.6%、41.7%、108.0%、25.5%,有力支撑各自产品线高速增长。

4 研发费用位列前茅,创新战略逐步落地

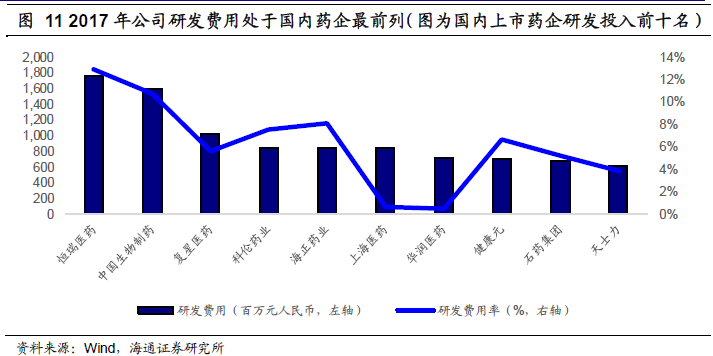

2017 年公司研发费用15.95

亿元人民币,占总营收的10.8%。综合来看,公司2017年研发费用与研发费用率仅次于恒瑞医药,位于国内上市医药企业最前列,处于领军地位。

公司2017 年内共提交临床申请33 件,申报生产38 件,获得临床批件54 件,生产批件两件。根据CDE 数据,公司现有新药研发项目超过100 项,包括1 类创新药22项、生物仿制药6 项、化药3 类项目超过40 项、其余仿制药项目超过40 项,其中1类新药以抗肿瘤药物为主,覆盖ALK、TKI、MEK1/2、PD-L1 等热门靶点,且重磅抗肿瘤新药安罗替尼于2018 年5 月获批上市,我们预计其将于下半年正式上市销售,凭借确切的疗效及公司的优秀销售能力,2018 年销售额有望达3 亿元人民币。

公司2018Q1 研发投入占比13.1%,新增10 个1.1 类化学新药获批临床、1 个生产批件(醋酸加尼瑞克注射液,首仿)和1 个一致性评价申报(甲磺酸伊马替尼),同时5 月18 日恩替卡韦分散片(润众)通过一致性评价。截止2018 年3 月底,公司正在进行临床试验及申报生产的在研品种多达478 个。

我们持续认为,多个临床前及I 期新药形成的研发储备库+多个重磅靶点+创新药研发实力(安罗替尼为其背书),公司的创新药管线已达国内一线水平,我们认为公司未来三年至少有两个以上的1 类新药或重磅仿制药上市,有力提升公司的业绩水平与行业竞争力。

5 估值分析与盈利预测

我们采用DCF 法对公司进行估值,主要假设包括:取公司Beta(100

周)历史均值1.06,无风险利率3.27%,风险溢价10.56%,债务利率4.75%,实际税率12.92%,对应计算得WACC

为10.90%。分两阶段计算现值,2018-2027 年为第一阶段,由于公司目前在研品种近500

种,其中有多个重磅品种,凭借公司优秀的研发与仿制能力,重磅品种获批希望较大,大部分品种将在2018-2027

年陆续上市,支撑公司净利润以较高增速增长。公司在过去十年的归母净利润CAGR 高达23.3%,未来十年随着大量新品种逐步上市放量,我们预期公司归母净利润CAGR

将高于过去十年,达到30%左右,同时由于新药毛利率较高(创新药毛利率一般在90%以上,公司过去十年毛利率在77%-82%之间,有一定提升空间),归母净利润率可以从2017

年的15%逐步提高到2027年的20%;其后为永续价值,由于医药行业为长期需求的行业,随着老龄化加快,群众消费水平提高,我们预期医药行业增速将高于行业平均水平,因此假设永续增长率为3%。

基于以上假设,我们根据DCF 估值模型测算得公司股权现值1537 亿元人民币,加上非核心资产(权益性投资、可供出售投资、其他长期投资)价值21.49 亿元人民币,平衡汇率(港元:人民币=1:0.86)后合计企业价值1812 亿港元,合每股21.50 港元。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP