游戏收入受压“吃鸡”,且看下半年新游上线金山(03888)能否反扑

本文来自中泰国际的研报《金山软件(03888):游戏收入短期受压于"吃鸡",期望下半年新游戏上线反扑》,作者为中泰国际分析师郑嘉梁。

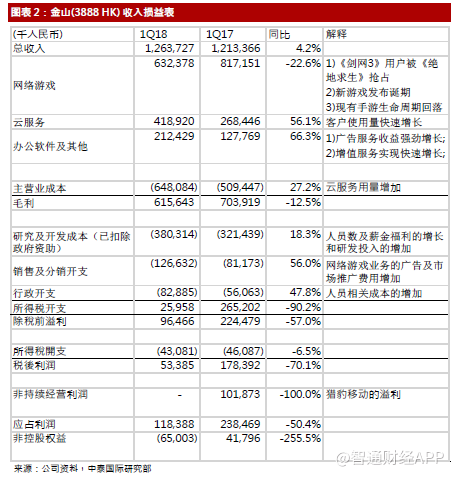

智通财经APP获悉,金山软件(03888)首季溢利同比大幅下跌81%,因游戏收入大幅下跌。营业收入12.6亿人民币,同比提升4%,环比下跌8%,合乎市场预期。毛利率为49%,同比下降9%,环比下跌7%,主要是毛利率较低云服务占比提升的结果。归属母公司股东大幅下滑至1.2亿元人民币,同比下跌50%,环比下跌95%。每股盈利为0.09元人民币,同比下跌50%,环比下跌95%。

网络游戏收入倒退,云服务和办公软件收入增长势态强劲。网络游戏、云服务和办公软件占总收入总额分别为50%、33%、17%;分别为6.3亿、4.2亿、2.1亿元人民币,同比分别下降23%、上升56%和66%,主要由于网络游戏收入大幅下滑。游戏下跌因《剑网3》的部分用户被《绝地求生》抢占,《剑侠情缘1》和其他手游的收入回落。云服务收入同比增加56%,反应在移动视频及互联网客户使用量的快速增长。办公软件的收入同比激增,因 WPS广告收入和 WPS Office 个人版增值服务的收入增长。

首季成本增速快于收入增速成本显著上涨达6.5亿元人民币,同比上升27%,主要是云服务客户使用增加和数据中心成本的增长。

经营业务数据因游戏业务倒退承压,首季网络游戏的每日平均最高同步用户人数(DAU)为0.7百万人,同比下降25%;月平均付费账户(APA)为3.3百万人,同比下降22%,因未有新游戏推出和现有游戏生命周期回落。

中泰国际发表研报称,金山软件首季网络游戏收入受压于火热的吃鸡游戏,加上首季未有推出新游戏和《剑侠情缘1》生命周期回落,对网络游戏收入造成短期压力。重磅游戏《云裳羽衣》和《剑网3》延迟到分别在6月和9月才推出,中泰国际预期第二季网络游戏收入仍将持续受压,估计环比增长持平,待下半年新游戏推出才会改善;并下调全年游戏收入预测至35.4亿元人民币,同比增长13%。

金山云保持高速增长,多样化业务领先同行。金山云通过发布面向智能CDN3.0时代的产品HCDN加强其在视频领域中的领先地位。另外,金山云金睛亦透过利用AI以深度学习、图像识别和云技术监管短视频内容,领先的技术吸引了多家来自金融、智慧城市、智慧医疗、智能制造领域的企业接入金山云。中泰国际认为,随着未来加强对展政务云及私有云业务,在金融、汽车和游戏领域的突破,有助加强业务渗透率,有望收窄亏损。中泰国际估计云业务仍将为持高增长,全年收入可达21.3亿元人民币,同比增幅达60%。

WPS快速发展。首季75%办公软件收入来自C端增值服务收入,预期此部分将会以同比3位数的增速增长。来自企业和政府的收入则占25%,新推出的WPS政务办公云有效解决针对党政机构的党政办公需要,预期金山可以在该领域持续发力,并维持同比增长稳定于10%增速;预测全年收入为10.9亿元人民币,同比增50%。

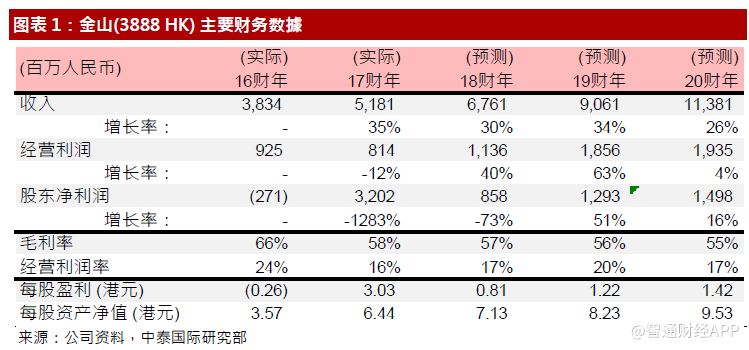

由于首季溢利同比大幅倒退,中泰国际表示,短期股价仍会波动,但长远仍向好,微调18/19年EPS分别至0.81/1.22港币,并按照2019年21倍市盈率给予公司估值提下调目标价至25.6港元,改为“增持”评级。

风险提示:1游戏增长不如预期 2.云业务未能保持增长。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP