太阳底下无新事——从意大利政治风波说起

本文节选自微信公众号“王涵论宏观”,作者为兴业证券首席宏观经济分析师王涵等。

本轮意大利政治动荡引发的市场剧烈调整,实际上与2011-2012年的欧债危机时并无二致。这暴露出来的问题是,虽然2012年之后的财政整顿力度下降为欧债国家带来了喘息,但一些本质问题——高政府债务率、银行资产质量差、贫富差距大——并没有得到解决,而这背后实际上是全球长期处于弱需求,而无法通过增长来化解债务问题。而当全球的“饼”不再扩大之后,“分饼”成为核心问题,这为各种“极端”政见提供了土壤,进一步增加了政策的不确定性。一旦这种不确定性激化,就将上述问题在金融市场再次暴露出来。

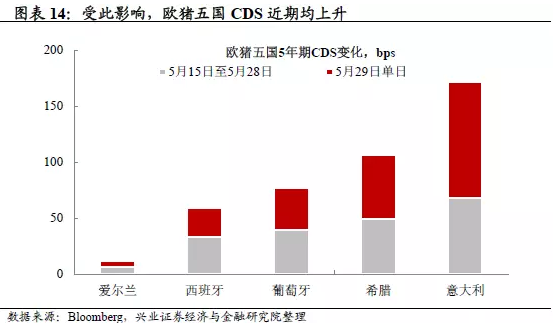

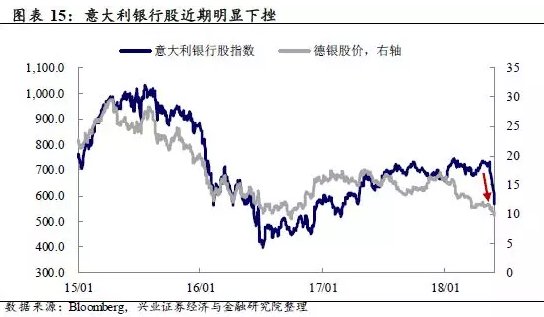

意大利股债双杀,欧元走弱推动美元上行

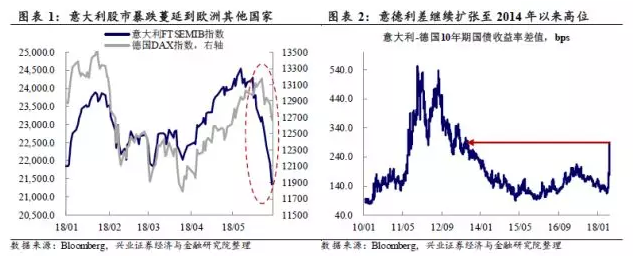

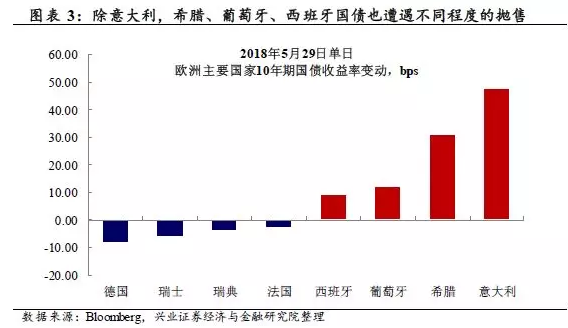

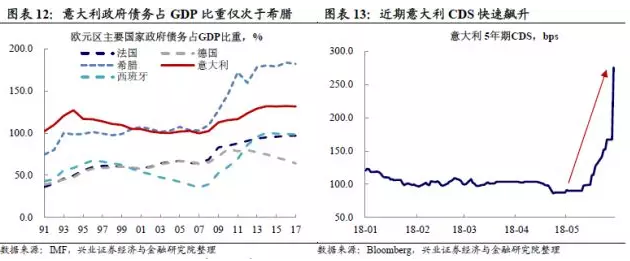

意大利遭遇股债双杀。2018年5月29日,意大利遭遇股债双杀:意大利FTSEMIB指数下挫581.81点,意大利10年期国债则攀升了48基点至3.164%,意德利差则继续扩张至290个基点。意大利的波动也有所蔓延:德国及欧洲股市均出现下滑,希腊、葡萄牙和西班牙的国债也遭到不同程度的抛售。

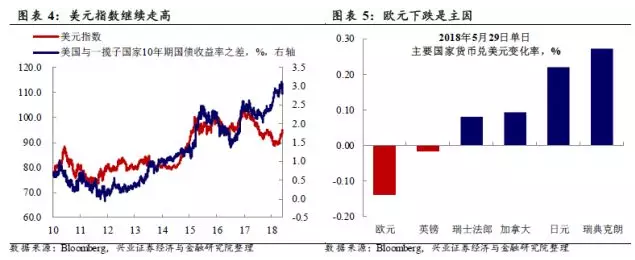

欧元走弱推升美元,市场避险情绪升温。在意大利的拖累下,欧元明显走弱,这进一步推升了美元指数。而拆分美元指数的主要国家货币看,日元和瑞典克朗走强,与此同时,黄金也小幅走强,说明市场主要由避险情绪主导。

意大利怎么了:组阁陷入僵局,面临重新大选

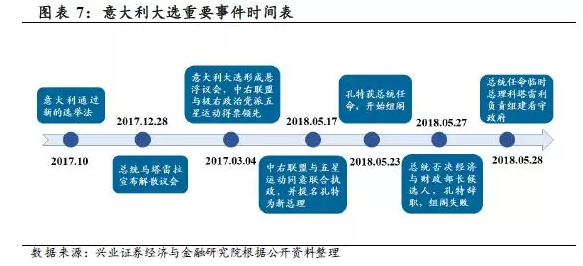

意大利选举一波三折,悬而未决。2018年5月27日,意大利总统塞尔吉奥·马塔雷拉(Sergio Mattarella)否决了右翼联盟政府提名的内阁部长人选,并提名前IMF执行董事科塔莱利(Carlo Cottarelli)担任临时总理,后者如果不能得到议会支持,意大利恐将于今年秋天重新选举。这使得意大利政治不确定性再度提升。实际上,意大利组阁至今已经经历了86天,一波三折的大选使得市场担忧持续升温。

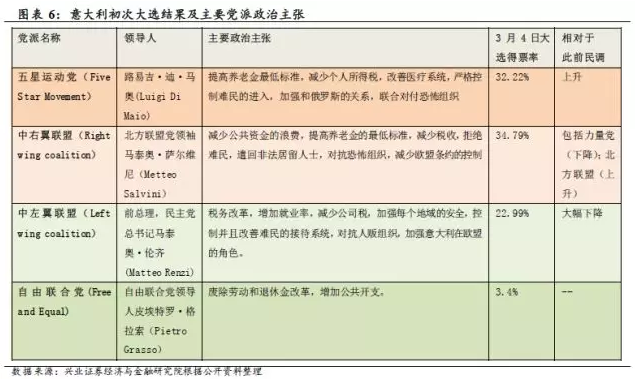

意大利大选形成“悬浮议会”,极右势力崛起。2018年3月4日,意大利进行议会选举。由萨尔维尼(Matteo Salvini)领导的中右北方联盟得票37.49%;由迪马奥(Luigi Di Maio)领导的民粹主义政党五星运动得票32.22%,为票数最多的单个党派;前总理马蒂奥(Matteo Renzi)领导的中左联盟仅得票22.99%,惨败收场。根据意大利2017年的新选举法,选举中得票率超过40%的政党或党派联盟方能独立组阁新一届政府,意大利由此形成“悬浮议会”,进入漫长的联合执政谈判过程。而本次选举右翼党派的亮眼表现,一定程度也反映了民粹主义在意大利的崛起。

五星运动与中右北方联盟统一联合执政,距新政府成立仅一步之遥。经历多轮谈判,5月17日,“五星运动”和中右北方联盟达成协议,同意联合组阁。5月21日,两党推荐佛罗伦斯大学法律系教授孔特(Giuseppe Conte)出任新总理,并得到了总统马塔雷拉授予的组阁权。

因总统否认财政部长提名,新总理辞职,组阁再入困境。5月27日,总统马塔雷拉认为经济和财政部长候选人经济学家萨沃纳(Paolo Savona)是欧洲怀疑论者,动用“提名否决权”否决了该提议,新总理孔特因此随即宣布辞职,这标志着新执政联盟组阁失败。

总统提名临时总理,意大利将在今年秋季或明年年初重新大选。5月28日,总统马塔雷拉提名前IMF执行董事科塔莱利(Carlo Cottarelli)担任临时总理。后者将会着手组建看守政府,之后将在议会进行信任投票。如果投票成功,临时总理将会推进2019年预算法案,并在2019年初重新进行大选;如果投票失败,看守政府将会只处理一些日常性事务,并在8月之后重新举行大选,具体时间将会由各党派商议决定。而由于五星运动和中右北方联盟在议院占据大多席,因此临时总理获得信任的可能性极小。

市场担心什么:脱欧风险+政府债务+银行问题

“太阳底下无新事”:本轮意大利政治动荡引发的市场剧烈调整,实际上与2011-2012年的欧债危机时并无二致。这暴露出来的问题是,虽然2012年之后的财政整顿力度下降为欧债国家带来了喘息,但一些本质问题——高政府债务率、银行资产质量差、银行体系与政府深度绑定、贫富差距大——仅仅是没有进一步恶化,但并没有得到解决,而这背后实际上是全球长期处于弱需求,名义经济长期处于低增速中枢,而使得无法通过增长来化解债务问题。更雪上加霜的是,当全球的“饼”不再扩大之后,“分饼”成为核心问题,这为各种“极端”政见提供了土壤,进一步增加了政策的不确定性。一旦这种不确定性在金融市场体现出来,就将上述问题再次暴露出来。

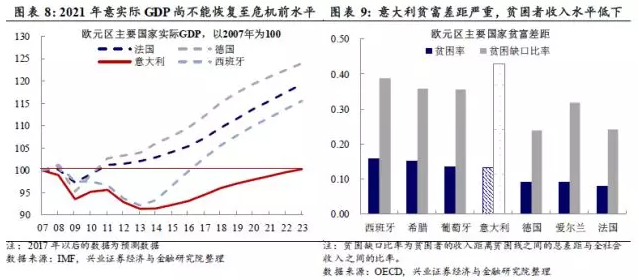

担忧1:意大利民粹主义抬头,脱欧风险加大。根据IMF测算,意大利实际GDP至2021年尚不能恢复至危机前水平。同时,意大利贫富差距不断扩大,不但抑制了经济的总需求,且激化了社会矛盾。而近年来,移民问题则更加剧了低收入者对当前政府的不满。因此,多重问题导致意大利民粹主义的抬头,极右翼党派五星运动党的支持率不断上升,并在首次大选中获得了接近三分之一的支持率。

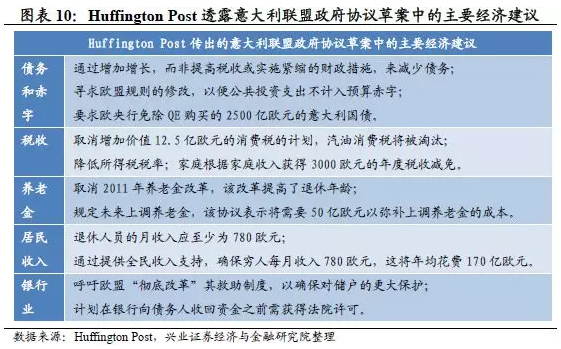

总统否决提名后,右翼民粹主义联盟(五星运动和中右北方联盟)表示强烈不满,甚至宣称准备弹劾总统。而如果在下次大选中,右翼政党获得执政权,意大利退出欧元区的风险将增加:5月16日透露的右翼民粹主义联盟执政草案中,建议欧盟设立“允许成员国离开货币联盟的经济和司法程序”。虽然此条随后被政治联盟否认,但仍然这引发市场对意大利退出欧元的担忧:今年5月,欧元崩溃指数明显抬升。

而除意大利以外,法国的国民阵线、德国的新选择党、西班牙的社会民主力量党以及奥地利的自由党等,也属于类似五星运动的民粹政党。而同时欧盟内部的法国、瑞典、比利时等国退欧呼声也较高。因此,意大利可能带来的多米诺骨牌效应以及其对金融市场的冲击,是我们需要特别关注的。

担忧2:政府债务高企、偿债能力受质疑影响国债评级。除了政治不确定性,意大利债务高企问题也是市场担忧的来源,意大利政府债务占GDP比重超过130%,在欧洲国家中仅次于希腊。在此背景下,执政联盟的一系列主张,包括推翻此前养老金改革、减税并加强福利体系,保证最低收入等,均将增加赤字压力,进而加剧债务压力。基于此,5月25日穆迪宣布对意大利Baa2评级进行审查,并警告可能继续下调意大利评级,这进一步增加了市场的担忧。

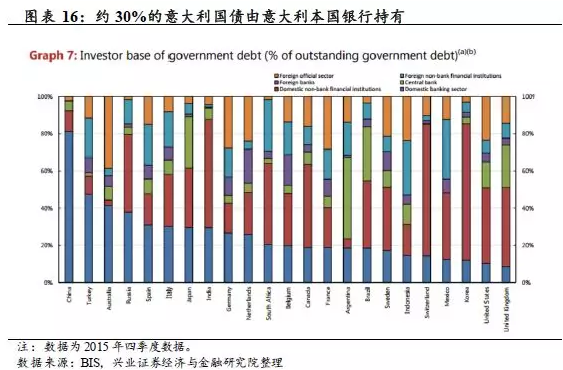

担忧3:意大利银行系统性风险。意大利国债约30%由意大利本国银行持有,国债占意大利本国银行资产占比超过10%,与本国银行一级资本金比值超过100%。因此,对主权债务问题的担忧因此扩张到对银行整体担忧上。同时,意大利银行业不良贷款率仍处于高位。因此,需要持续警惕意大利银行业风险问题的演化。

意大利动荡有何影响?

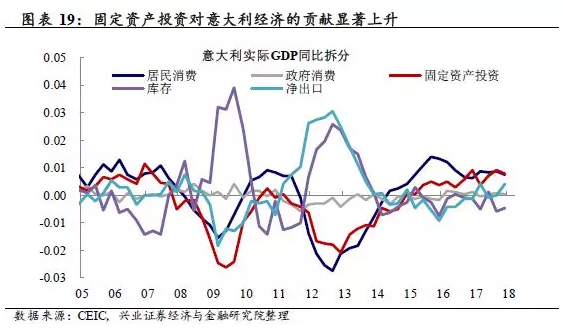

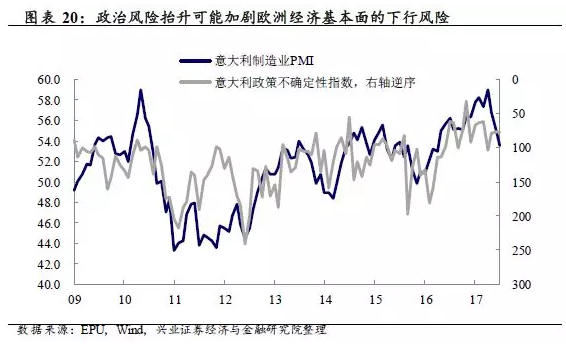

利率抬升可能增加基本面下行的压力。当前本身就已处于全球经济本轮复苏的拐点,尤其是欧元区经济基本面似乎已出现拐点。而意大利政治动荡将增加欧洲经济政策的不确定性,尤其正如前面所分析的,如果意大利脱欧风险上升会产生溢出效应。政治不确定性上升将对过去两年支撑意大利经济的投资产生拖累,同时利率上升也将推升其融资成本,加剧欧洲经济乃至全球基本面的下行风险。

进一步增加欧央行政策的不确定性。近期路透社报道,欧央行决策者相对一致地认为将年内结束QE。而欧洲央行执委Lautenschlaeger也于5月29日表态称欧央行可能会在6月决定渐进式退出QE,并在一年之后开始加息。虽然油价走高可能对通胀形成一定支撑,但政治风险上升可能使得欧央行更加谨慎,因此欧央行政策的走势具有较高不确定性,需要密切关注欧央行6月及7月的会议。

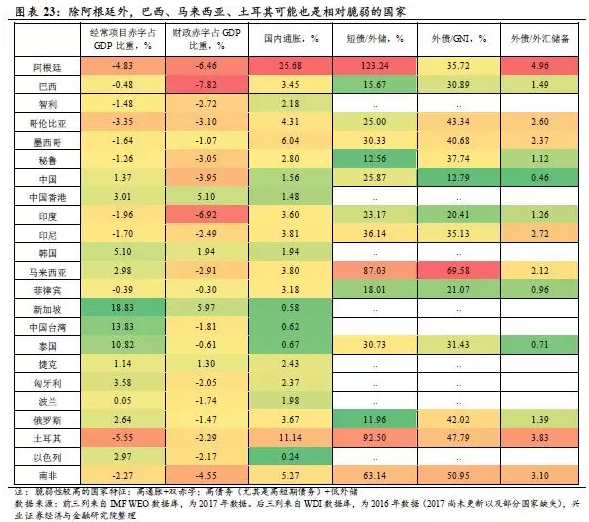

对美元形成支撑作用,增加新兴市场的不确定性。经济基本面回落,政治风险上升,欧元承压,这一定程度上助推了美元的走强。而过去两年资金大量流入的新兴市场,近期可能面临汇率贬值和资金外流的风险。而从衡量脆弱性的指标来看,除阿根廷外,巴西、马来西亚、土耳其可能也是相对脆弱的国家。对中国而言,美元走强对香港市场的冲击可能大于内地市场。

风险提示:意大利政局不确定性对全球经济与金融市场的冲击。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP