眼科增长靓丽,骨科业务承压,昊海生物科技(06826)未来会否“美丽”?

本文来源招银国际研报,作者医药行业分析师葛晶晶。原标题为《昊海生物科技(06826):眼科增长靓丽,骨科业务承压》。

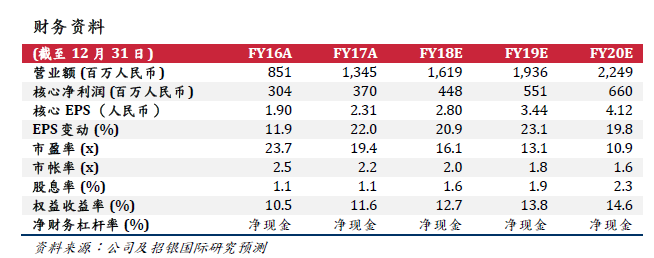

智通财经APP获悉,招银国际发布研究报告称,略微上调昊海生物科技(06826)18/19 财年核心净利预测0.1%/0.8%,将其18/19 财年总收入增速轻微上调了1.1%/2.0%,以反映眼科产品增速高于预期以及骨科业务销售较为疲弱,维持买入评级,目标价升至62.80 港元

眼科业务稳健增长。眼科业务近几个月增速维持近25%,增速高于我们之前高双位数的全年预期。人工晶体业务,昊海已经建立了完整的产品组合,目前拥有6 大品牌,从低端PMMA 硬式到高端软式可折叠亲水/疏水人工晶体(价格介于人民币200-15,000 元)。昊海未来希望借助海外公司研发力量,提升国内公司河南宇宙和珠海艾格人工晶体产品线,拓展高毛利产品业务。借助较全的产品线,公司在医院招标过程中可以保持较为稳定的价格,在医院拓展方面拥有进口和国产品牌更容易进院销售。此外,公司将继续寻求该领域的并购机会。眼科板块收入占17 财年总收入的41.4%,已经成为昊海最大的业务板块,我们相信眼科业务未来有望实现20%的内生增长。

骨科业务增长缓慢。玻璃酸钠注射液近期增长较为缓慢,受招标降价压力以及销量持平影响。考虑到医院控费现象依然存在,我们预计玻璃酸钠注射液18财年将实现低单位数增长。医用几丁糖近几个月看到复苏现象,销售增长达20%。该产品目前已被列入北京、上海和山西的省保险目录,公司正在进行市场推广争取进入更多省份收费目录以及纳入医保目录。考虑未来该产品被纳入更多省份医保,我们预计几丁糖未来销售增速会加快。现骨科业务增速主要由几丁糖带动,预计18 财年骨科板块将录得低双位数增长。

医美业务增长稳健,玻尿酸产品增速较为稳定,主要由海薇强劲销售带动,而17 年上市的姣兰增速低于预期,因为国内医美诊所和整形医院对玻尿酸全产品线的接受度不高,鉴于此,昊海下半年会加大玻尿酸产品线的市场推广和学术推广力度。康合素上半年增速也是较为稳健,受益于医保目录升级乙类药品,且该商品是重组人表皮生长因子的独家冻干剂型,医保招标降价压力较小。此外,玻尿酸产能预计18 年中扩产3 倍,康合素产能预计扩产2 倍。考虑到公司医美领域较强的品牌价值、持续的市场投入以及新的产能扩充,我们预计医美业务18 财年可以继续录得30%的强劲增速。

催化剂:1)眼科业务整合较好,2)骨科产品增长超预期,3)中期业绩强于预期。 4)未来新的并购。

略微上调18/19 财年核心净利预测0.1%/0.8%。我们将18/19 财年总收入增速轻微上调了1.1%/2.0%,以反映眼科产品增速高于预期以及骨科业务销售较为疲弱。我们轻微上调眼科板块毛利率预测1 个百分点,从64%上调至65%,考虑到未来眼科板块整合后产品结构性调整(更多的高毛利软式产品)。因此,我们的18/19 财年核心净利预测上调了0.1%/0.8%。我们预计17-20 财年收入复合年增长率为18.7%,核心净利润复合年增长率为21%。

维持买入评级,目标价升至62.80 港元。眼科和医美业务将继续保持稳健增长并推动总收入增长。鉴于眼科整合后的协同效应、营销活动持续增加以及未来潜在收购兼并,我们认为眼科和医美业务未来有加速增长潜力。公司目前的市盈率为2018/19 财年15.9x/13.1x。我们新的目标价为62.80 港元,基于未来5 年现金流折现模型,我们的目标价对应着18/19 财年18.6x/15.3x 预测市盈率,较现价仍有17.3%的上浮空间。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP