新股消息︱中国铁塔估值最高350亿美元 有望成近四年来全球最大规模IPO

本文来源于“华尔街见闻”,作者祁月。

中国铁塔正寻求将IPO募资金额提升至86.8亿美元,估值最高达350亿美元(约合2380亿元)。此前联席保荐人中金及高盛给出的估值区间为2180亿-3400亿元。

全球收入最高的通讯集团中国铁塔(China Tower Corporation)即将登陆香港股市。

英国金融时报称,中国铁塔正寻求将IPO募资金额提升至86.8亿美元(约681.21亿港元),估值最高达350亿美元(约合2380亿人民币)。此前港媒称其联席保荐人中金及高盛给出的估值区间为2180亿-3400亿元人民币。

7月初在港上市的小米集团IPO募资额为371亿港元,若以最高价招股,中国铁塔势将创出多项纪录:

有望超越小米成为今年港股市场最大规模IPO;

有望成为近四年来全球最大规模的IPO。最高纪录是2014年阿里巴巴的IPO,募资额为250亿美元;

有望成为仅次于2010年中国农业银行220亿美元IPO之后港交所历史上规模最大的内地国企IPO;

有望成为港交所历史上规模第7大IPO。

中国铁塔继小米之后上市,标志着今年中国新科技公司的IPO持续火爆。预计明年将有大量中国的小型科技公司和电子商务类IPO涌现于香港和纽约股市。

中国铁塔昨日公布香港IPO招股计划,招股区间为1.26-1.58港元,对应募资额为69.2亿美元至86.8亿美元。预计该公司将于8月8日在香港交易所挂牌上市,预计市值将在220亿美元至350亿美元之间。

中国铁塔背后的基石投资者阵容豪华。周末彭博社提到了高瓴资本和阿里巴巴旗下一家子公司淘宝中国,二者分别同意投资4亿美元和1亿美元。其他基石投资者包括上汽集团、工商银行、中国石油天然气集团旗下关联公司。10家基石投资者已同意认购总计14亿美元的中国铁塔股份。

三大通信运营商是中国铁塔最大的股东,同时它们也是中国铁塔最重要的客户,并向其提供服务。根据5月中旬提交的招股书,公司主要股东为中国移动(占比38%),中国联通(28.1%),中国电信(27.9%),中国国新(6%)。

此前21世纪经济报道称,中国铁塔在登陆港交所之后,未来可能还会在A股上市。

电信基础设施“巨无霸”

中国铁塔是中国实施“网络强国”战略不可或缺的推动者。其站址资源在中国市场具有独一无二的优势。

中国铁塔是全世界通讯铁塔最多的电信基础设施集团,拥有180万座移动基站,比其身后的全球第二大公司印度Indus(拥有1.726万座基站)足足多了13倍,市占率高达97%。

去年,中国铁塔息税前利润为27亿元(约合3.98亿美元)。该公司最近一次年度亏损发生在2015年。中金公司预计,中国铁塔2018年营收预计增长1%,至693亿元,净利润将下跌6.7%,至18亿元,受定价调整影响。

此前公布的招股书显示,从2014年成立至今,中国铁塔的营收呈现快速增长态势:在2015年至2017年,收入分别为88.02亿、559.97亿、686.65亿元;净利润分别为亏损35.96亿元、盈利7600万元、盈利19.43亿元。

中国铁塔是国企改革的产物之一,当年中国移动、中国联通、中国电信这三大通信运营商股东将自身的重资产铁塔基站业务剥离出来后注入中国铁塔,并以注入资产划分持股比例。

投资者的疑虑

不过,金融时报称,投资者担心,考虑到中国铁塔的国有企业身份,这在确保其无可撼动的垄断优势之外,缺乏有力竞争对手和依赖政府将使得公司业绩增长放缓。Smartkarma公司电讯分析师Chris Hoare认为,中国铁塔没有明显的提高收益的途径。

此外,对于中国铁塔来说,租户是收入的保障,其主要租户——中国三大运营商在面临“提速降费”难题时,毫不犹豫地将成本转移给了中国铁塔。受此影响,中国铁塔今年的收入较去年同期下滑约6%。该公司过于依赖三大运营商。智通财经曾评价称:以共享模式为核心的中国铁塔经营出的好业绩或许只是抬高估值的手段。

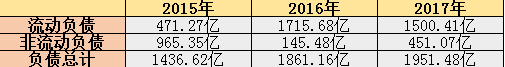

更重要的是,巨额负债是中国铁塔最大瑕疵。2015年公司负债1436.62亿元,2017年增长至1951.48亿元,年复合增长率16.53%。

在巨额负债中,流动负债占比较大,令中国铁塔的流动比率处于较低水平,2016、2017年仅为0.2倍,且杠杆比率逐年上升,在资金流动性减弱时计息负债上升,将进一步影响资金周转,这或许是中国铁塔上市的根本原因。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP