新股速递 | 维亚生物,外包风投兼顾的CRO企业

本文由“华盛证券”供稿,文中观点不代表智通财经观点。

一、公司概况:服务换现金+服务换股权

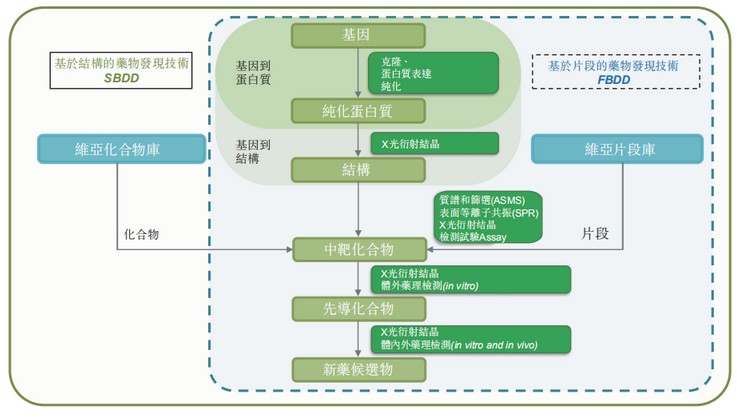

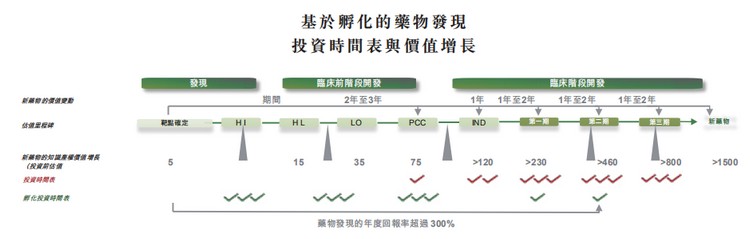

维亚生物科技控股集团是一家国内领先的药物发现外包服务公司,为生物制药客户提供基于结构的药物发现服务,主要内容包括标靶蛋白质的表达与结构研究、药物筛选、先导化合物优化直至确定临床候选化合物。公司业务在药物发现过程中的位置见下图:

资料来源:招股书,华盛证券

公司拥有基于结构的新药研发、基于片段的新药研发、亲和力质谱筛选和靶向膜蛋白新药研发四个方面的核心技术,其中膜蛋白靶向药物发现技术在美国和中国拥有两项注册专利,另有四项专利正待申请。

公司主要客户包括全球十大医药公司中的9家,以及8家在2015-2017入选FierceBiotech最具潜力排行榜的生物公司。截止2018年4月30日,公司全球客户近300家,涵盖超过1000个独立药物靶标,交付超过7000种独立的蛋白结构。

公司业务分为CFS(服务换现金)和EFS(服务换股权)两种模式,对传统客户均采用CFS模式。EFS模式的客户是生物科技初创公司,公司通过提供药物发现服务换取客户的股权作为金融资产,以此方式进行企业孵化和投资。在EFS客户的药物研发获得成果、估值上升之后,公司再将股权出售获得高回报收益。

与风险投资不同,公司的EFS业务更专注早期阶段,通常在EFS客户获得风投时按预期回报退出,所以退出策略更加灵活。根据最新招股书数据,公司已经孵化21项早期研发项目,已有9家孵化投资企业已完成或正进行私募融资,已出售2家孵化投资企业的股权实现收益,回报率分别为494%和212%。2018年,公司决定将战略重心从传统的CFS业务转向EFS业务。

二、行业概览:外包业务增长空间大,药研早期投资回报高

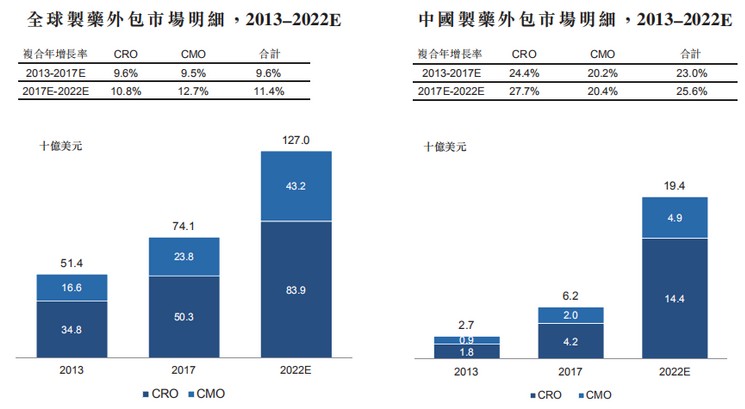

全球制药外包市场近年增长迅速,规模从2013年的514亿美元增至2017年的741亿美元,2022年预期将增加至1270亿美元,预期复合增长率为11.4%。制药外包市场分为合同研究组织(CRO)和合同制造组织(CMO)两部分,公司的药物发现外包服务属于CRO。全球和中国制药外包市场情况见下图:

资料来源:招股书,华盛证券

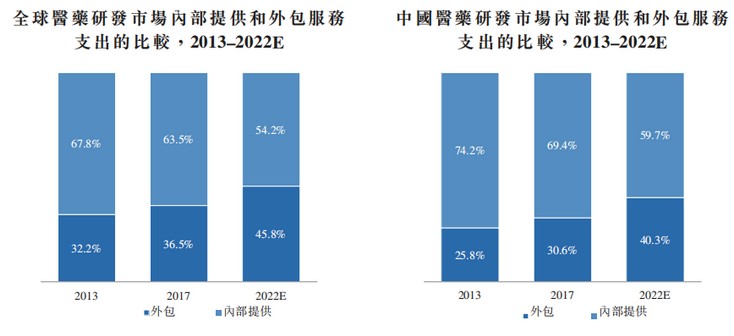

另一方面,药物研发市场的外包率逐渐上升,2017年CRO占全球药研市场支出总额36.5%,预计2020年上升至45.8%;中国市场CRO占药研支出总额30.6%,预计2022年上升至40.3%,逐步赶上全球水平。具体数据见下图:

资料来源:招股书,华盛证券

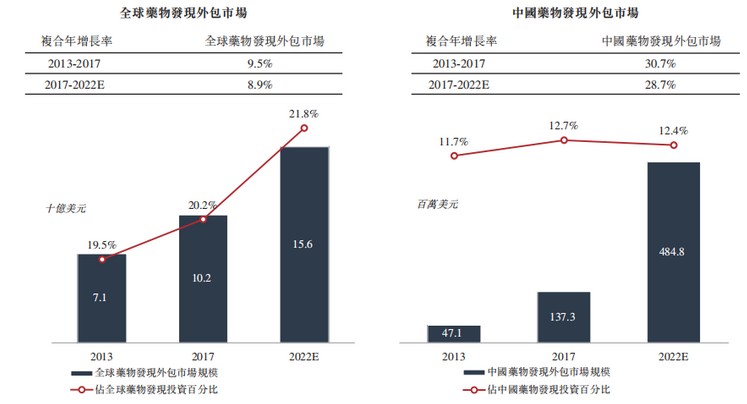

公司业务属于CRO领域中的药物发现外包市场,在中国规模预计将从2017年的1.37亿美元增长至2022年的4.85亿美元,复合年增长率为28.7%,具体见下图:

资料来源:招股书,华盛证券

所以在整体行业和细分市场的上升趋势下,公司业务增长空间充分,另外公司计划将上市所获融资投入CMO业务,进一步拓展业务结构。

药物研发投资方面,新药投资时机越早,投资回报率越高,而生物科技初创公司在早期的药物发现期能实现最快的价值增长,具体见下图:

资料来源:招股书,华盛证券

公司的EFS模式属于药物研发领域的一种新型投资方式。公司能够利用药研行业的丰富经验,对初创公司进行严格筛选,同时利用自身技术建立系统化机制去管理风险。在此基础上,公司的投资在风险控制上有一定优势,获得高收益回报的机会相对较高。

三、财务简析:主要收入来自美国,研发费用保持稳定

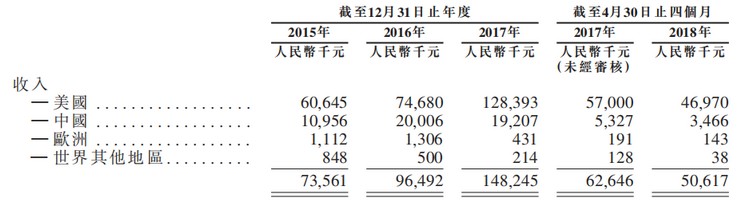

公司在2015-2017年营收分别为7356万、9649万、1.48亿人民币,复合年增长率为42%;2018年前四月营收5062万元,同比下跌19.2%,主要由于去年同期从一名大客户获得3030万元的收入确认。

其中,CFS模式收入占主要部分,17年占总比为82.9%,18年前四月占77.45%;而EFS模式增长迅速,从15年的366万元增长至17年的2679万元,营收总占比从15年的5%增长至17年的17.1%,18年前四月为22.55%。

分区域看,由于公司主要客户在美国,所以来自美国营收占主要部分,17年营收总占比为86.6%,18年前四月为92.8%,具体收入分布见下图:

资料来源:招股书,华盛证券

支出方面,公司的研发开支保持稳定,15-17年分别为1651万、1679万和1725万人民币,没有出现大幅增长;人工成本15-17年占总收入百分比分别为17.8%、14.6%、16.1%,18年前四月为18.1%,呈整体上升趋势。

毛利率方面,公司近年相对稳定,15-17年分别为58%、56.1%、58.1%,18年前四月为56.1%。

四、核心竞争力及风险点:客户资源广泛,“风投”存在风险

公司拥有高质、高粘性的客户,是未来收益的保证。公司主要客户是全球十大跨国药企中的9家,超过80%的收入来自于美国,说明公司技术实力和服务受到全球市场的认可。同时公司的客户粘性较高,15-17年来自于回头客的营收总占比达到80.3%、69.6%、88.5%,18年前四月达到99.1%。

公司的EFS业务属于药研领域的新型风险投资,尽管公司在该领域拥有丰富的经验,能够一定程度上控制风险,但是药物研发仍然属于成功率很低的高风险领域,如果公司无法从孵化投资企业获得预期投资回报,甚至损失全部投资,将对公司的业绩和财务造成重大影响。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP