中金手机行业观察:上半年持续疲软,下半年有望提升

本文来源于中金公司电子团队的研究报告,作者为分析师黄乐平、胡誉镜。

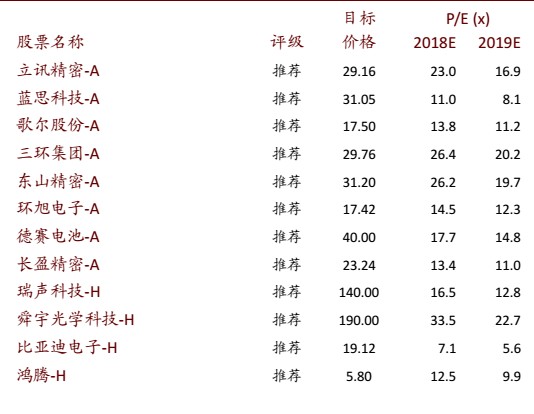

投资建议

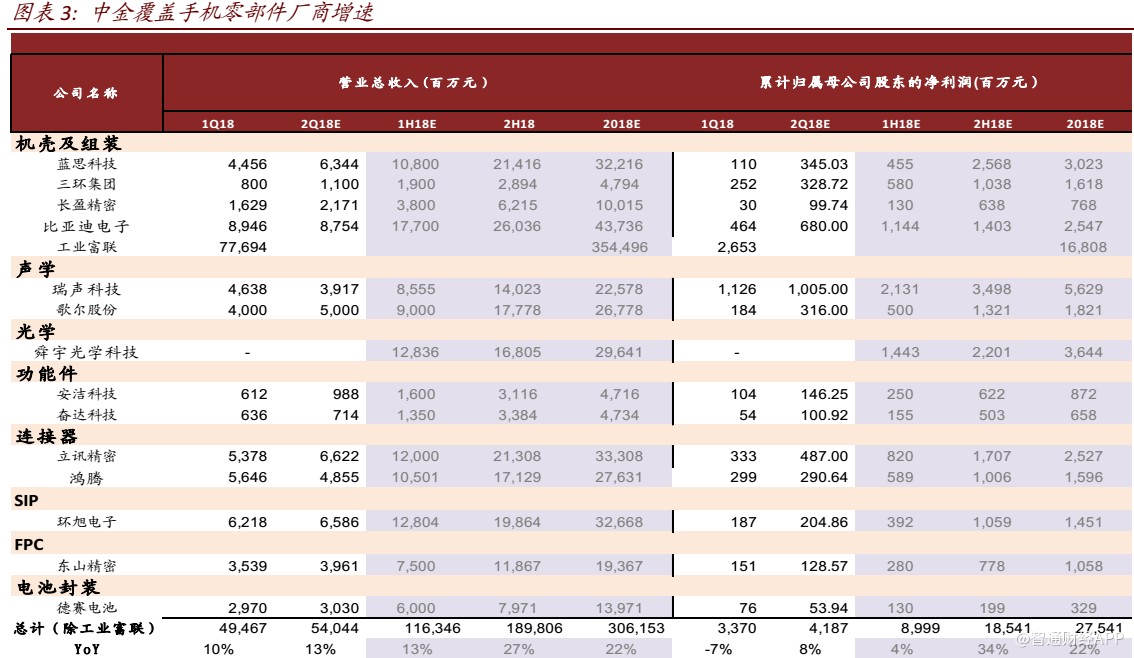

在我们A/H股手机产业链的主要公司中,上半年由于国产机去库存、iPhone X持续疲软以及汇率波动的影响,一季度发生倒退-7%,尽管二季度重回增长,但我们判断上半年仍增长较弱。我们预计上半年中金覆盖的手机产业链公司将维持4%增长,其中2Q18单季增长8%,持续疲软。下半年,随着iPhone新机的备货叠加国产机新的发布周期,产业链将有所回暖,但仍需警惕部分环节竞争加剧带来的盈利能力下滑风险。

理由

机壳行业:玻璃渗透率持续提高,金属机壳公司业绩惨淡。1)蓝思科技受益于玻璃机壳在安卓手机渗透率的提高,预计上半年上半年同比有不错表现。2)三环集团尽管陶瓷机壳市场并未爆发,但受益于MLCC、片式电阻等被动元件景气,预计全年将维持高成长。3)受玻璃替代金属影响,主营金属件的公司普遍表现不佳。

声学行业:竞争加剧,行业增长放缓。1)立讯/美律的份额持续上升,持续看好。2)AAC受汇率变动影响毛利率和iPhone X出货疲软的因素,上半年业绩惨淡,而下半年AAC也退出苹果LCD机型,仅在OLED机型有份额。随着明年Haptics的竞争加剧,公司恐遇到不小挑战。3)歌尔上半年发生倒退,主要是VR业务今年衰退明显,全年预计也将利润倒退。

光学行业:受益于三摄和3D感测,模组毛利承压。镜头方面,受益于华为三摄像头发布及国产品牌3D sensing的应用,行业增速加快。舜宇正在5P-6P抢占份额,并在7P缩小与行大立光的差距,但摄像头模组业务毛利率承压,可能对公司业绩产生负面影响。

其他零部件行业:1)电池公司(德赛电池)受苹果电池更换需求影响维持增长。2)FPC(东山精密)在苹果地位提升,持续向好。SIP(环旭电子)由于原材料涨价的影响,盈利能力受到影响。3)立讯、FIT等连接器行业平稳增长,FIT收购Belkin进入智能家居领域,并宣布与夏普成立合资公司进入汽车电子行业。4)功能件随着下半年苹果新机的出货增加将维持增长,特斯拉在上海建厂进程加快,将利好安洁、东山、长盈等相关公司。

盈利预测与估值

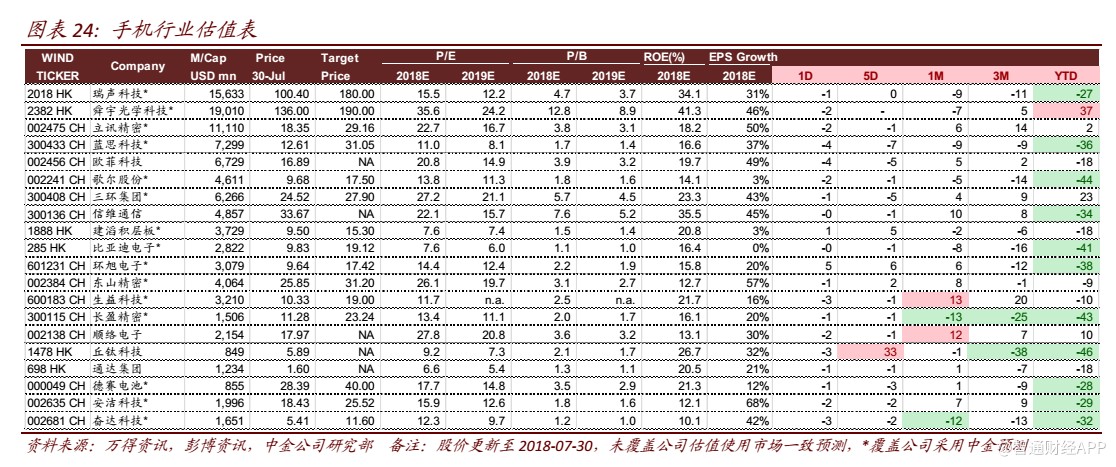

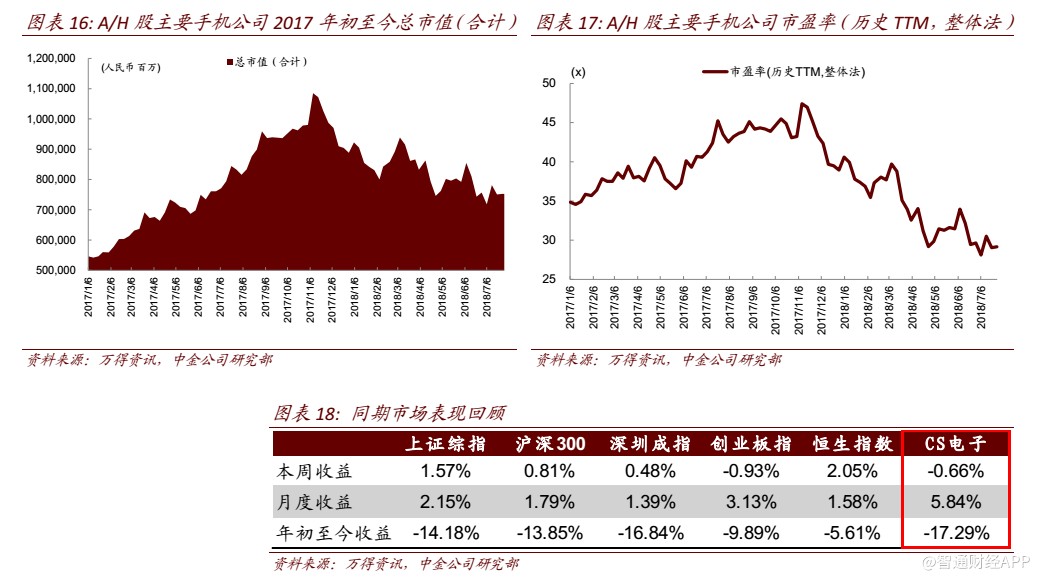

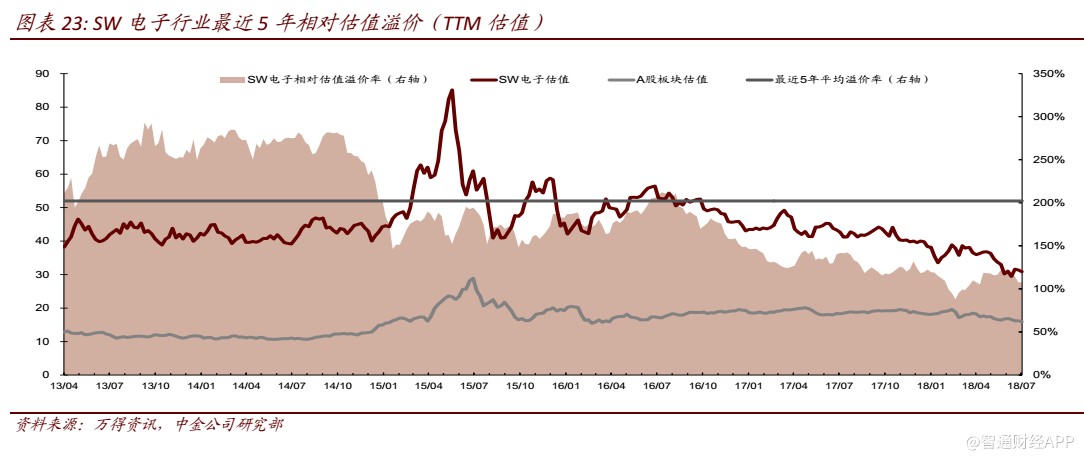

上半年中美贸易摩擦多次影响科技板块估值,下半年影响仍可能持续。A/H股手机产业链总市值本月末市盈率(TTM)29.16x vs.上月29.43x,(vs.去年最高点的47.4x),估值维持在2017年以来低位。我们依旧看好消费电子板块对大盘的相对表现,持续推荐三环、立讯、舜宇等具有业绩支撑的个股。

风险

贸易摩擦加剧;下半年手机出货不及预期。

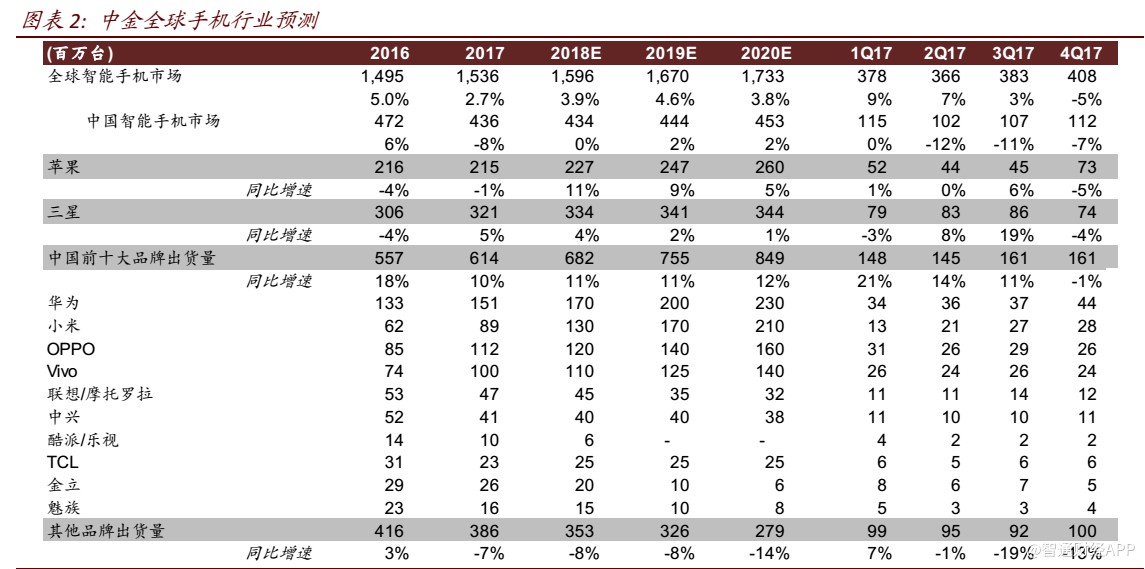

图表2: 中金全球手机行业预测

一、iPhoneX去库存导致二季度业绩增长疲软,二季度人民币回升带来单季汇兑收益利好

我们将中金覆盖手机产业链公司二季度业绩预览列于下表:

行业上半年业绩回顾:

2018年一季度受国产手机去库存和汇兑损失的影响,中金覆盖手机产业链公司利润倒退7%。二季度,iPhoneX如市场预期订单下降迅速,影响部分二季度业绩增长。但随着国产机去库存结束,及汇兑损失转为汇兑收益,二季度我们预计2Q18重金覆盖手机产业链单季度增长8%。

整个上半年,我们预测中金覆盖的手机产业链公司利润增长4%,增速低于去年同期的14%。展望下半年,苹果新机价格带下移将带动出货量上升,叠加国产机新发布周期,手机产业链将有所回暖,但仍需警惕部分环节竞争加剧带来的盈利能力下滑风险。

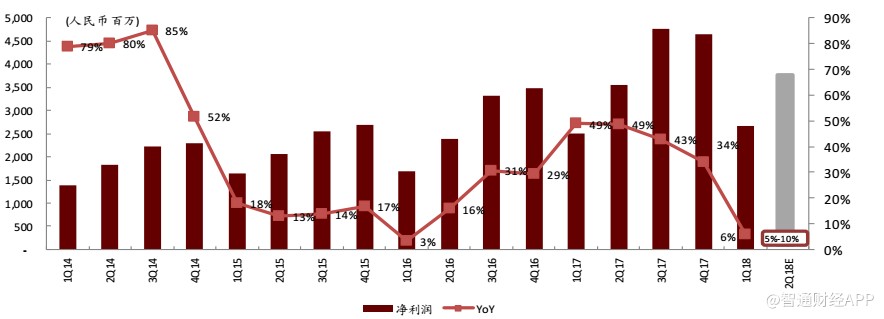

图表4: A股主要手机零部件厂商季度净利润及增速

资料来源:万得资讯,中金公司研究部

近期苹果新机备货启动,产业链回暖,人民币兑美元进入贬值通道,已从3月的6.27回升到6.81,已经超过年初的水平。手机产业链二季度的汇兑损失将转为汇兑收益。我们预计二季度行业的整体净利润同比增长5%-10%左右,仍维持个位数增长。

分行业及个股点评:

1. 从机壳和组装来看,1)尽管一季度蓝思科技受国产机去库存和汇率的影响较大,得益于国产品牌双面、3D玻璃渗透率提升,业绩持续向好,二季度有望同比高成长,上半年业绩预告同比增长40-60%。2)三环集团受益于MLCC,片式电容等被动元件景气持续,PKG等器件多点开花,我们预计全年将维持高成长。3)受玻璃替代金属影响,金属件公司普遍表现不佳。

2. 声学领域由于立讯的加入竞争格局发生变化。1)立讯/美律的份额持续上升,持续看好。2)AAC受汇率变动影响毛利率和iPhone X出货疲软的因素,上半年业绩惨淡,而下半年AAC也退出苹果LCD机型,仅在OLED机型有份额。随着明年Haptics的竞争加剧,公司恐遇到不小挑战。3)歌尔上半年发生倒退,主要是VR业务今年衰退明显,全年也预计也将利润倒退。

3. 光学方面,受益于华为三摄像头发布及国产品牌3D sensing的应用,行业增速加快。舜宇正在5P-6P抢占份额,并在7P缩小与行业龙头大立光的差距,但摄像头模组业务毛利率承压,可能对公司业绩产生负面影响。

4. 功能件方面,行业维持平稳增长,随着下半年苹果新机启动备货,利好精密功能件领域的安洁科技、奋达科技,其中安洁科技ASP有显著提升。此外,特斯拉在上海建厂也将利好安洁科技,但同时也要关注Oppo、Vivo等品牌出货状况对安洁旗下威博精密的影响。

5. 连接器行业平稳增长。立讯Type C、Dock持续看好、声学份额不断提升,AirPod今年下半年获利能力稳步提升,LCP天线/无线充电/马达三大新品下半年有望上量。FIT Hon Teng收购Belkin将有望于8月完成,进入智能家居领域;此外,公司也宣布与夏普成立合资公司进入汽车电子行业,并继续寻找并购机会。

6. 电池公司受苹果电池更换需求影响维持增长。FPC行业的东山精密并购Multek延展产品线和客源,且FPC在苹果地位提升,ASP增长,持续向好。SIP的环旭电子,上半年受原材料涨价、汇兑和苹果出货惨淡影响较大,下半年随着苹果新机、穿戴式设备出货及非A客户上量,业绩将回归正增长。

二、行业:智能手机6月出货下跌11.4%,新机型发布减少

根据中国信通院的权威数据,6月中国智能手机出货量为3496.6万部,同比下跌11.4%,未能延续5月份销量的升势。我们认为主要源于3-4月以来国产新机效应的减弱,但随着新一轮新机发布即将来临,以及去年基数走低,下半年月度销量数据回暖仍是大趋势。智能手机6月份出货量占总出货量的95.5%,其中支持安卓操作系统的手机占93.6%。截至6月底,2018年手机出货量1.96亿部,智能手机占95.5%,支持安卓系统的手机在智能机中占出货量的88.2%。

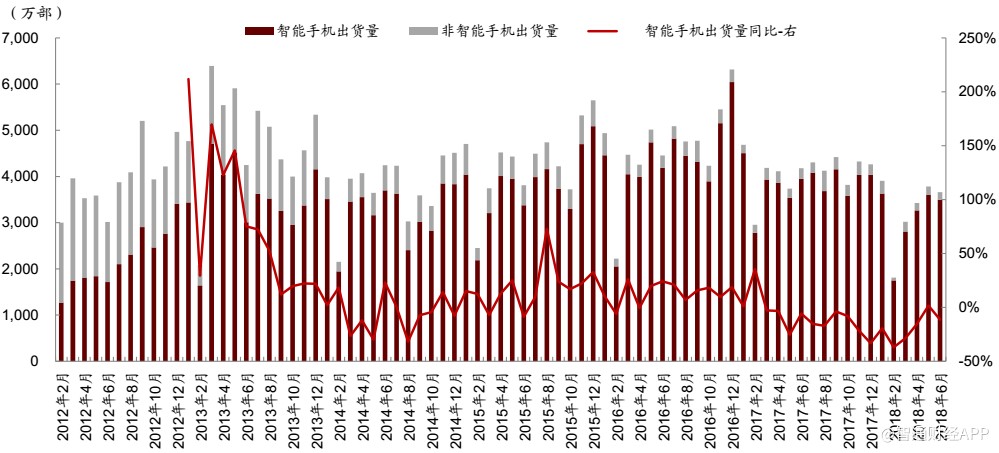

图表5: 中国大陆手机月度出货量(万部)

资料来源:中国信通院,中金公司研究部

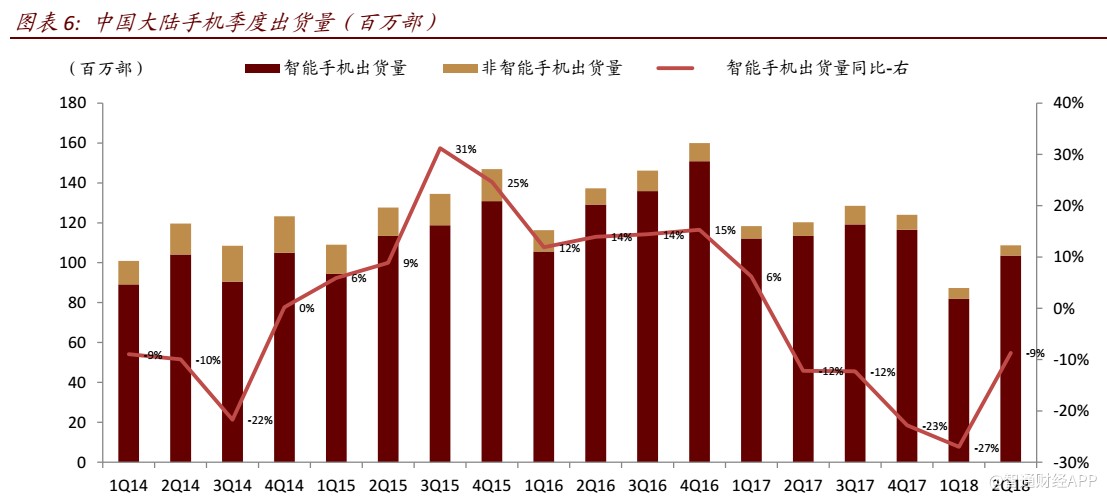

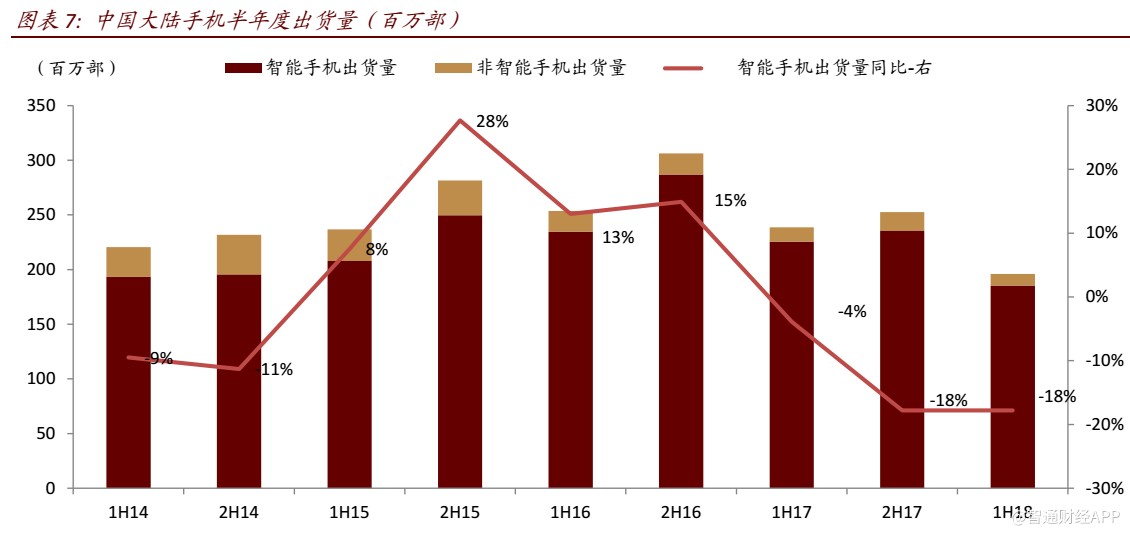

从季度来看,2Q18中国智能手机出货量降幅收窄,从一季度的-27%减少为-9%。从半年度看,上半年同比倒退18%,降幅与去年四季度相同。下半年iPhone LCD款的较低价格带叠加国产机发布新周期将拉动出货,我们预测全年出货量可基本与去年基本持平。

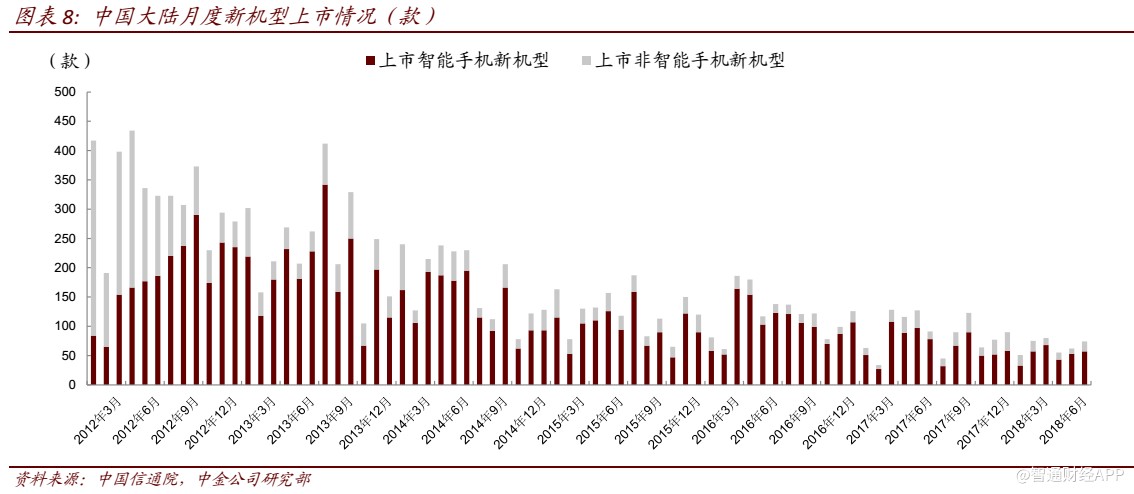

2018年6月,各大品牌发布的新机型明显减少。6月份发新机型74款,同比下降23.7%。74款新机型中,智能机型占57款,其中56款为支持安卓操作系统的手机。

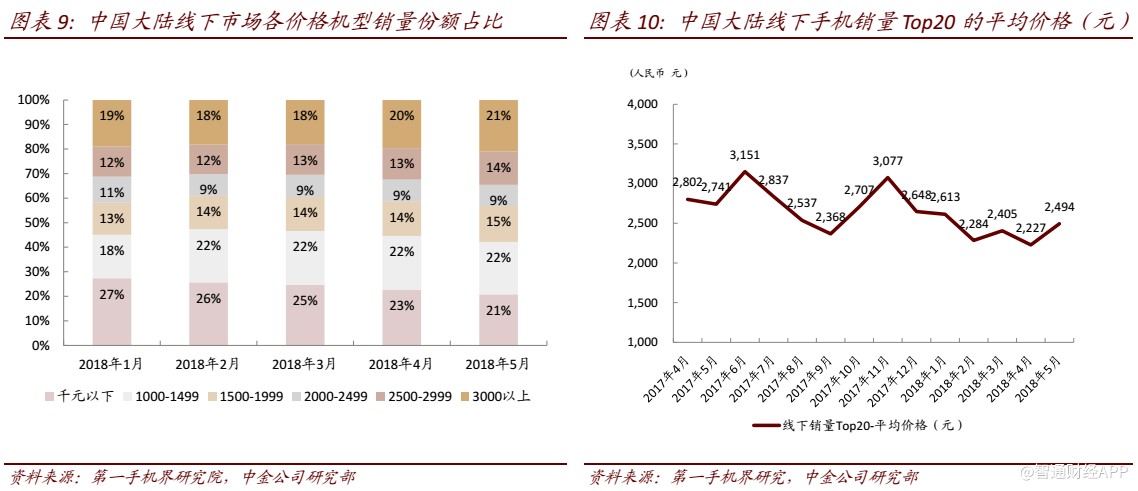

从线下各机型销量占比来看,5月的各价格档位的手机销量占比依旧基本保持稳定,惟千元以下机型占比下跌2%,而3000元以上机型占比提高1%。分析原因,主要为千元以下机型的性能越来越难以满足消费者需求。

销量Top 20机型平均价格上升至2,494元,较4月上升12%,主要是受到iPhoneX重回畅销榜Top 20所致。

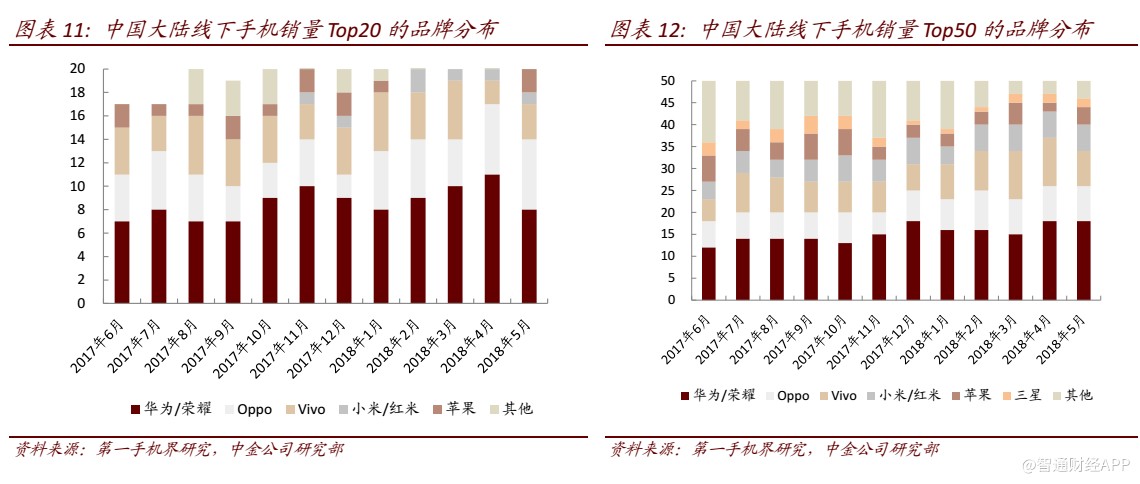

从品牌分布来看,5月国内线下销量Top 20的机型中,华为P20和vivo X21稳居前二,OPPO R15上升一位超过HUAWEI nova3e,排在第三。这些机型特点为性价比高,基本上可满足消费者对手机的全部要求。华为(含荣耀)占据8款机型;Vivo的X21,Y85,Y71三款入围Top20;Oppo在R15机型的带领下,有6款机型入围Top20。

在Top 50的机型分布中,华米OV占了41款,其中华为P20登顶,且荣耀10发布首月登榜,排第11。iPhone从4月份的销量排名21上升至15,而华米OV、苹果、三星以外的品牌只占了4款。

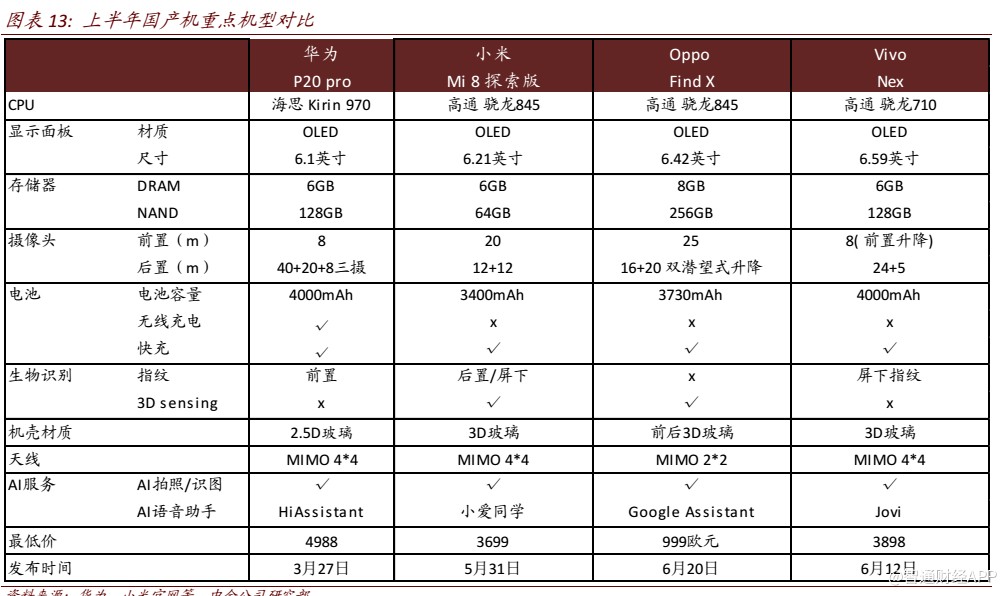

我们将上半年华米OV四款国产旗舰及其具体参数的整理如下:

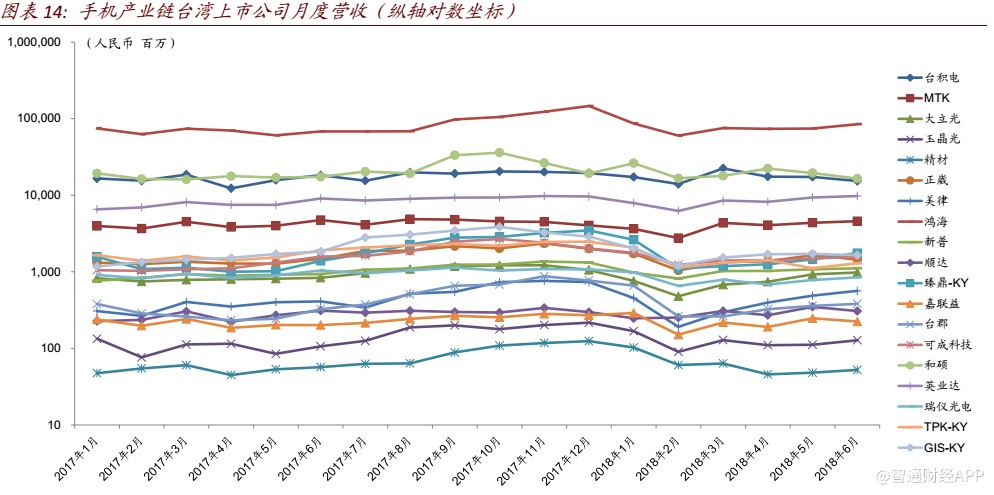

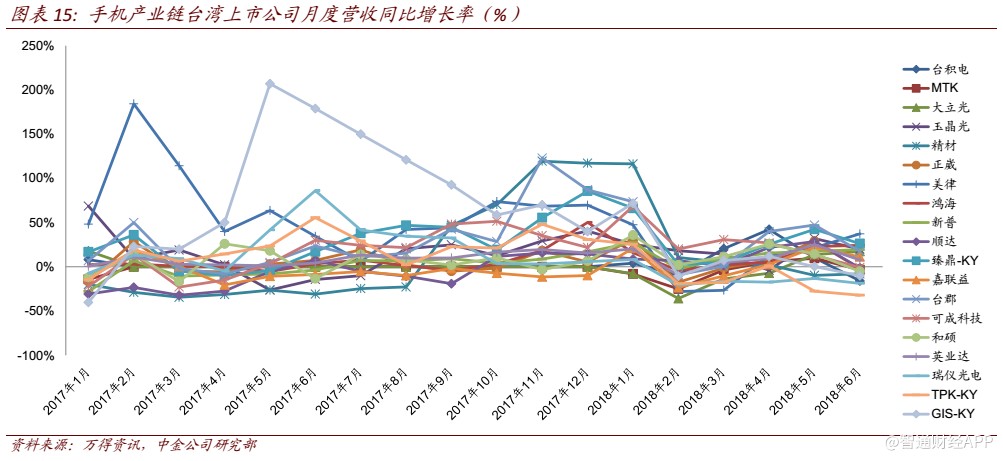

我们持续跟踪的19家台湾手机产业链上市公司的月度营收和同比增长率来看,有9家公司录得同比增长,比上个月的16家有较大差距,主要是由于去年同期基数较高,上升的幅度不及上月。其中美津同比增长37%,臻鼎增长26%,鸿海增长24%,TPK则继续下跌,同比跌32%,台积电和瑞仪也同比分别下跌16%和19%。总体来看,6月手机产业链公司普遍营收同比上升,但由于去年基数高,上升的幅度不及上月,体现产业链回暖,行业基本面持续向好。

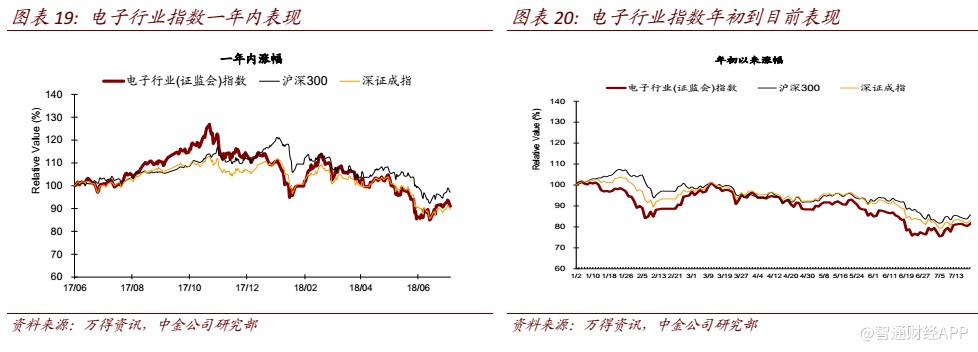

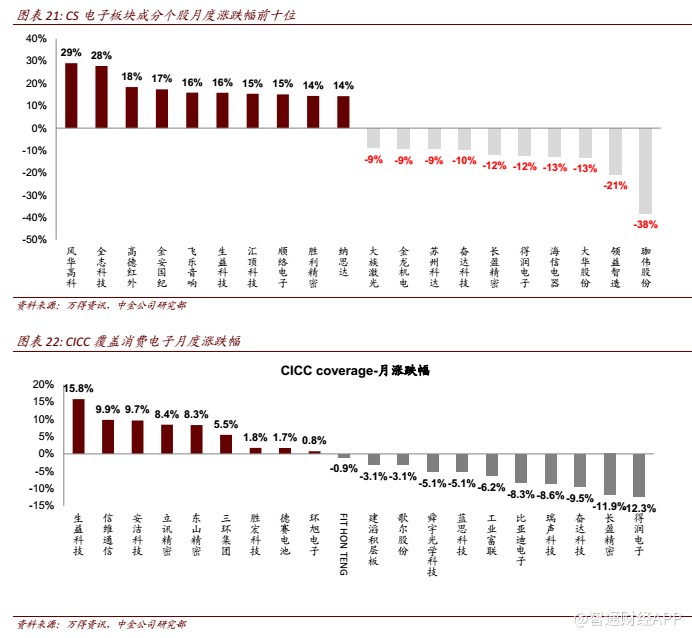

三、市场:市场情绪较上月好转,仍处于估值底部

A/H股手机产业链总市值本月(6月22日-7月27日)上涨1.2%,同期CS电子板块月度上涨5.8%。A/H股手机产业链总市值本月末市盈率(TTM)29.16x vs.上月29.44x,(vs.去年最高点的47.4x),估值维持在2017年以来底部,同期上证指数上涨2.2%,恒生指数上涨1.6%。市场悲观情绪较上月有所好转,下半年国产新机发布,叠加苹果新机开启备货及上游原材料涨价,仍为手机零部件厂商带来较大机会。我们建议投资者逢低建仓,重点布局业绩有支撑的个股。

我们选取的A/H股主要手机产业链公司有:A股的歌尔股份、蓝思科技、信维通信、环旭电子、立讯精密、东山精密、长盈精密、德赛电池、欣旺达、三环集团、欧菲科技、顺络电子、莱宝高科、得润电子、大族激光、国光电器、水晶光电、工业富联。H股的鸿腾、通达集团、比亚迪电子、舜宇光学科技、高伟电子、丘钛科技、瑞声科技。

扫码下载智通APP

扫码下载智通APP