新城发展控股(01030)特别息背后,利润表有多强大?

对于驶上了快车道的新城发展控股(01030),其上半年的业绩亮点不仅仅是靓丽的销售额,以及恰逢公司25周年,管理层给予投资者派发特别息。

智通财经APP注意到,今年上半年,新城发展子公司新城控股(601155.SH)凭借953亿的销售额顺利挺进前十,位于第八位。此外,公司管理层对于完成全年1800亿销售目标也是信心满满。

首先,从股东应占利润来看,其增幅同比涨逾三倍,而非控股股东权益人利润同比上涨仅1倍左右,这表明了在大多数行业抱团取保的大环境下,新城发展仍然能保持较高的权益销售,即使考虑合作,也确保每个项目控股权益达70-80%。

此外,即使今年上半年新城发展的净负债率高达154.6%,较行业均值有所偏高,但是智通财经APP了解到,其目前拥有的2000亿人民币(单位下同)已售未结的平均毛利率不低于30%,未来一两年的净利润可得到很大保证。

除了传统地产项目之外,新城发展稳健发展的商业品牌“吾悦广场”亦带来小惊喜,今年上半年租金加管理费的收入是8.5亿,同比增长约166%,并预计全年可实现20亿营收。

净负债率为154.6%,财务仍稳健

2018年上半年,新城发展的短期负债由2017年底的152.7亿增加了68.8亿元,达到221.5亿元。

但是,目前公司在手总现金流量为264.96亿,其中包括限制性现金的26.78亿及现金的238.8亿,因此短期还债无压力。

此外,2018年上半年新城发展利息支出(不包括资本化利息支出)约30亿元。

其子公司新城控股上半年销售金额高达953.11亿元,同比增长94.17%。鉴于新城发展持有新城控股约60%的权益,其流量金额占比也达572亿,再加上今年全年商业营收预计达到8.5亿,其利息支出与营收比仍处于健康水平。

智通财经APP了解到,今年6月份,新城创造了历史最高的280亿的销售额,截止上半年,新城一共有2034亿的已售未结转销售额,按过去三年的平均净利率约10%保守估计,整个上半年2034亿已售未结部分的净利润就高达203.4亿元,其利息支出与盈利相比是非常低的。

此外,其销售良好势头仍在继续,如7月份也卖了将近200亿,投资者可静待8月份销售数据。

其实,从公司有息负债来看,今年上半年,新城发展的有息负债约702亿元,2017年年底约494亿元,半年增加了208亿。其有息负债增加与其销售额的增速相比,一点不算夸张。

与同样处于二线房企,规模也在加速扩张的泰禾(00732.SZ)以及阳光城(000671.SZ)相比,新城发展的有息负债也是处于优秀水平。

同时,从融资成本率来看,新城目前拥有AH股上市两个平台,已实现融资渠道多元化,目前A股的融资成本为5.75%,港股为5.58%。值得一提的是,下半年随着回款增多,融资的需求可能会降低。

管理层表示,尽管下半年融资成本会有所提高,全年融资成本仍在6%以下。

而对比A股同业上市公司,泰禾、阳光城以及中南建设的有息负债融资成本均在8%左右。

此外,今年上半年,新城发展分别获穆迪、标准普尔及惠誉三家国际评级机构调升信用评级至“Ba2”、“BB”及“BB”级,展望皆为稳定。国际评级机构的肯定,表明了新城发展在增加规模的同时,依然具备稳健财务状况的能力。

土储丰厚,全年供应量在4000亿左右

众所周知,房企的核心竞争力表现在拿地、融资以及操盘三方面,上文阐述了新城发展的融资及操盘能力,剩下来最重要的就是拿地能力了。

财报数据显示,今年上半年,新城发展共拿下了82块地,合计新获土地储备建筑面积约2074万平方米,平均土地成本2366元/平方米。

对比一下,期内拿地面积大大超过销售面积,如上半年新城销售总建筑面积约774.56万平方米,同比增长118.25%。此外,2017年全年公司共拿下112块地,今年上半年拿地数是去年去年的73%,由此可见,在拿地方面今年上半年新城发展无疑是做了“加速度”。

从行业整体规律来看,上半年通常都是拿地高峰期,此外,新城在城市选择上有自己的独特性,对于长三角,公司拿地会从一线覆盖到四线城市,其他区域更多以省会城市或省会周边的卫星城市,或是百强县级市为主要的发展方向。

结合新城发展目前的财务状况来看,随着下半年现金流的释放,只要土地质量足够优秀,满足公司发展的导向及内控指标,新城还是会坚持拿地。

从公司过去几年的毛利率情况来看,也体现了新城在拿地方面的高水准,如今年上半年的毛利率已高达36.7%,较2016年的32%增长了4.7个点,而2015年其毛利率只有23%。

智通财经APP了解到,从整个趋势来讲,目前新城对于单个项目毛利率要求在30%左右。

丰富的土储是未来业绩的保证,新城发展控股总裁王晓松表示,今年总的供应该在4000亿左右,上下半年各占了40%和60%。换而言之,公司下半年还会有近2400亿的供应量。

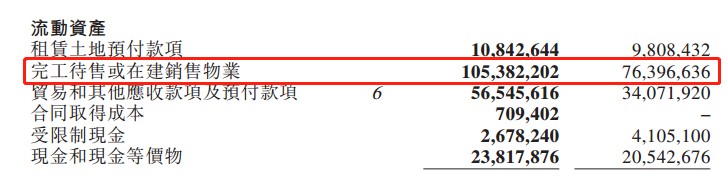

从财务数据来看,截止2018年上半年,新城发展完工待售或在建销售物业货值达1053.82亿元,较2017年底的764亿元,大幅增加了290亿元。

智通财经APP认为,仅上半年新增供应量就高达1053.8亿元,下半年达到2400亿的货值并不夸张。

截止2018年上半年,新城发展的总土地储备合计约为8643.59万平方米,共覆盖合计73个城市,已足够作未来3-4年发展需求。

100座吾悦广场,将很快实现

新城发展计划2018年新开业吾悦广场18座,租金及商业管理费收入实现人民币20亿元。期内,已累计完成开业广场数目达24座,遍及中国22个城市,实现租金及管理费收入8.5亿元,同比增速为166%,整体出租率实现98.3%。

由此可见,“吾悦”品牌的建设已进一步完善,并向立足全国的目标迈进。

值得一提的是,管理层对吾悦广场2018年整个租金的目标是20亿,较2017年的10个亿接近翻倍,但从上半年166%的同比增速来看,完成全年20亿的营收问题不大。

关于吾悦广场业务的毛利率,智通财经APP此前在《“保10争5”已迈开步的新城发展(01030),买了怕套,不买怕错过?》一文中已阐述,即保守估计,平均毛利率约70%,净利润率为25%。

鉴于管理层指引,预计到2019年,其吾悦广场租金及管理费目标为35亿,冲刺目标为40亿,40亿营收意味着该部分的净利润可达10亿,这也是为什么在港股市场,纯做商业地产的公司可享受更高的市场估值,主要因为商业地产可实现持续性经营。

因此,新城发展日后业绩的爆发点更在于吾悦广场贡献的业绩增长,毕竟其目标是倒2020年建设100座吾悦广场。

综上所述,从新城发展的拿地、融资以及操盘能力三个核心竞争力来看,其都属质地优良的房企,且未来还将保持快速健康成长,关键是港股新城发展较A股估值更是便宜不少,截止8月28日收盘,新城发展动态市盈率(TTM)仅6.2倍,再加上特别息,可以说存在满满的安全边际。

扫码下载智通APP

扫码下载智通APP