新股解读|动荡行业中跑出的黑马, 信源企业能否“跑出”低迷的新股市场?

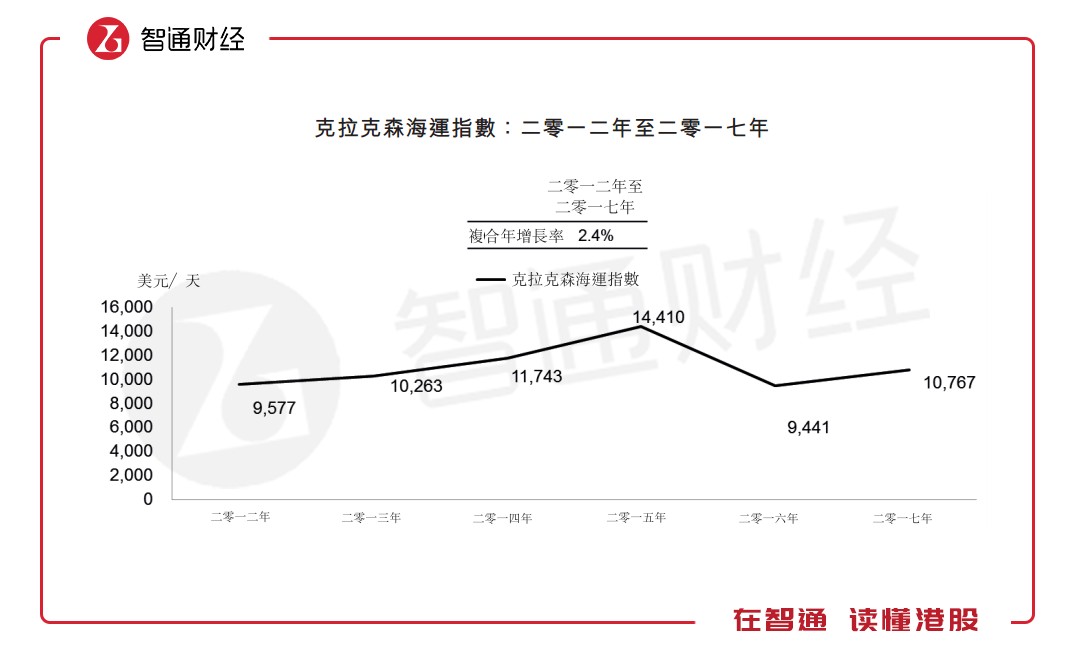

2008年以后,随着世界经济的整体复苏及国际贸易的加强,航运业快速发展。2012-2015年,克拉克森海运指数从9577美元/天涨至14410美元/天,年复合增长率近15%。

但至2016年,世界经济下滑,国际贸易遇冷,克拉克森海运指数直接从2015年的14410美元/天大幅下滑至9441美元/天,一朝回到四年前,亏损的航运企业不少。至2017年时,行业才稍有回暖。

但就在这样动荡的行业背景下,提供沥青船出租的航运公司信源企业集团(以下简称“信源”)逆势以三年增长的业绩通过了港交所的上市聆讯,即将登陆港股市场,兴证国际为独家保荐人。

9艘船舶分业务运营

信源的历史可追溯至2010年,该公司成立之初便从事沥青船的租赁业务,八年的努力经营,让信源在行业中已小有名气。据弗若沙利文数据显示,在全球沥青船租赁服务行业中,若按2017年收益计,信源仍是行业中老四,市占率为5.5%;若以船队总载重吨位计,信源在市场中排名第四位,市占率为3.9%。

据招股书显示,截至目前,信源名下9艘船舶均已投入了运营之中,船队载重合计6.88万吨。公司对9艘船舶做了相应的运营规划,其中5艘为期租运营,即与客户签订协议后,将船舶长期出租给客户,期限介于2-10年不等,其中,10年合作时间的客户将承担包括燃油费、港务费在内的航远费用,2年合作关系的航远费用则由公司负责。

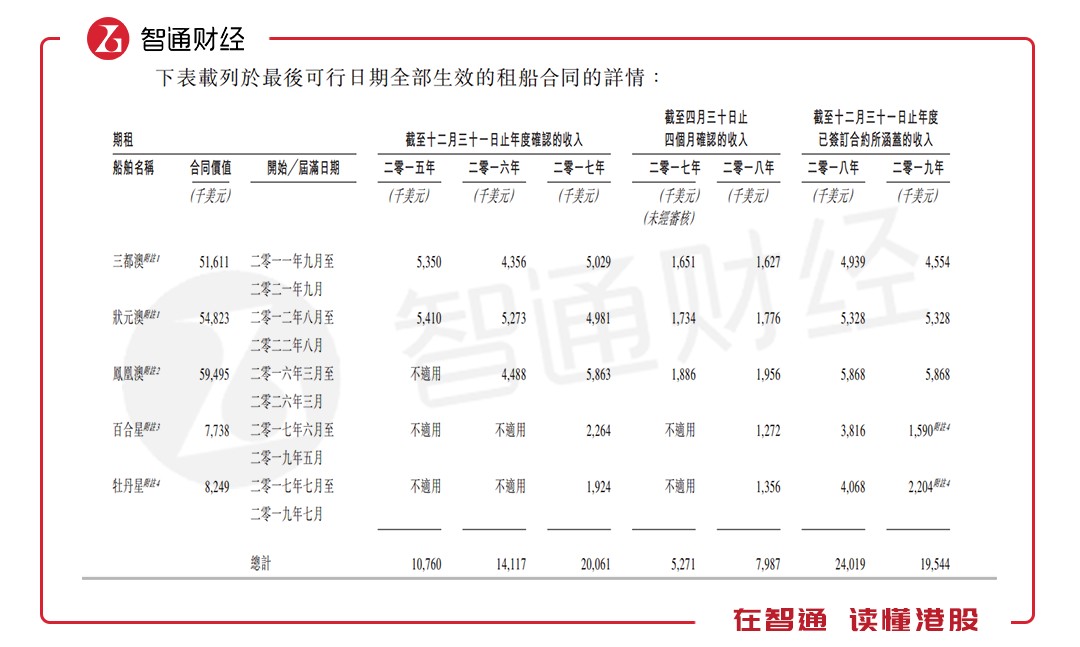

期租的船舶,按照公司与客户的协议确认收入。由于凤凰澳、百合星、牡丹星的陆续加入,从2015-2017年,期租确认的收入逐渐增加。公司预计2018年由5艘期租船舶确认的收入为2401.9万美元,较2017年增加约400万美元,这是通过协议已确定的收入,可对公司业绩及现金流有所支撑。

而2019年签约确定的收入较2018年下滑447.5万美元是因为百合星、牡丹星船舶与客户的签约分别于2019年5月、7月到期。

除此之外,公司将剩余的4艘船舶作为程租及包运之用。程租是指将船舶出租给客户进行单次航程,而包运则是按照程租类似的条款将船舶出租给客户在特定的时间进行一系列的航程,程租及包运的航运费用由公司承担。该业务的航线主要在中国、新加坡、韩国、马来西亚、澳洲、印度、斐济之间来往,目前并未涉及美国航线。

业绩快速增长下的财务瑕疵

信源于2016年时展开程租及包运业务,当年该业务的收入仅占公司总收入的8.7%,2017年时,该业务收入直接提升至公司总收入的40.5%,成为业绩的新增长点。在期租业务稳定确认收入,程租及包运业务高速发展的背景下,信源业绩快速增长。

2015-2017年,信源收入从1076万美元增长至3372.7万美元,年复合增长率76.92%,毛利从440.3万增至1326.9万,年复合增长率73.2%,持有人应占利润由337.7万增长至548.9万,年复合增长率27.48%。2018年前四个月的业绩情况较2017年同期也有明显提升。

与此同时,公司的毛利率维持稳定。2015-2017年,信源的毛利率分别为40.9%、41.5%、39.3%。2017年的毛利率较2016年下滑2.2个百分点,这主要是因为2016年最大运载能力的凤凰澳以程租方式录得较高毛利率。

但是,该公司纯利率则从2015年的31.4%逐渐下滑至2017年的17.9%。纯利率的下滑,主要是因为公司的融资成本逐渐增加。

除此之外,公司财务上仍有部分瑕疵。2017年时,信源的流动比率仅0.25倍,资金流动性差;利息覆盖率由2015年的4.3倍逐渐下降至2017年的2.7倍,利息覆盖率的降低,使应对风险的能力有所减弱。且平均贸易应付款项周转天数由2015年的64天下降至2017年的20天,贸易款项周转朝不利于公司资金流动性的方向发展。

五大经营风险

财务上的瑕疵,上市后或许能有所改善,但经营方面的风险,是需要特别注意的。其一是百合星、牡丹星船舶与客户的签约将分别于2019年5月、7月到期,若客户不能续签或者公司未能找到新客户签约,期租的收入将会下滑。

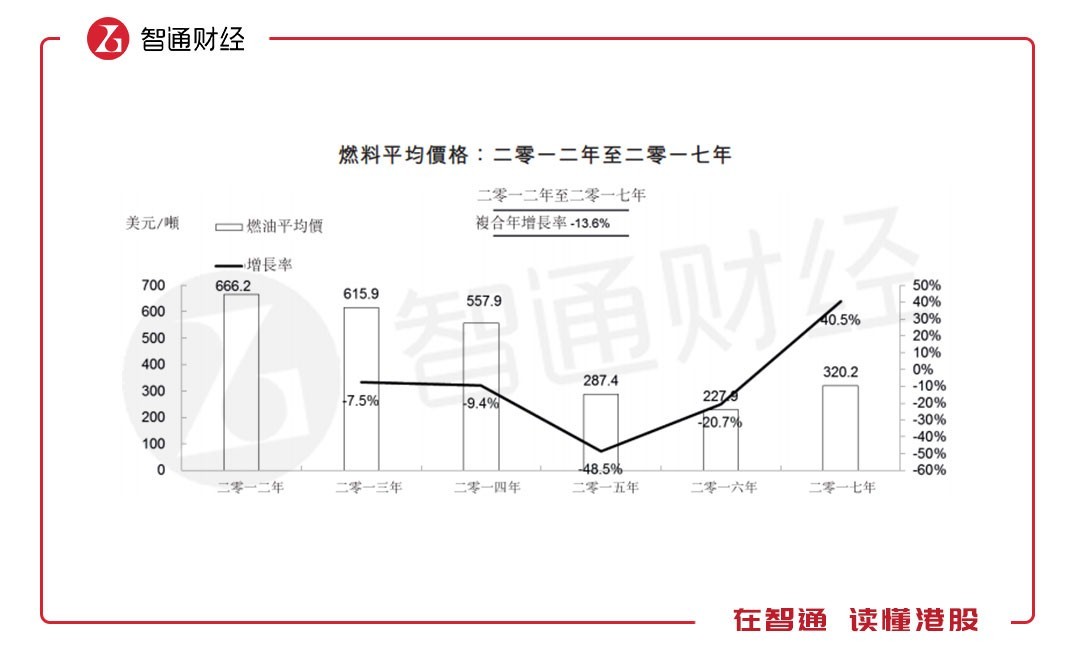

其二,程租与包运业务在公司收入中的比重逐渐提升,2018年前四个月时,此业务收入占总收入的比例为40.2%,而该业务的燃油费由信源负责。但自2015年油价触底后,2016、2017年的油价已强劲反弹,若后续油价持续上升,程租及包运业务的毛利率或将有所下滑。

其三,信源的业绩对五大客户依赖较大。截至2018年前四个月,五大客户为信源贡献的收入占比高达96.8%,其中最大客户贡献收入近30%,且该最大客户是公司的供应商。对客户及供应商的依赖会形成一定的经营风险,若这个即是客户又是供应商的企业经营出现问题,也必将对信源的业务发展造成影响。同时,信源以往的业绩依赖于五大客户,那么,该公司开发有质量新客户的能力如何呢?

其四,信源的船舶针对沥青进行运输,运输产品较为单一,避险效果不足,若沥青市场进入供大于求的周期后,将对业绩有所影响。

其五,公司程租及包运业务的主要航线目前虽未涉及到美国,但若贸易摩擦恶化,或将对其他国家的航线产生影响,使公司业绩承压,能否根据航线需求的变化及时调整运力将是对公司的一大考量。

主板小盘股

信源虽有财务瑕疵及一定的经营风险,但业绩快速增长,且目前船舶使用率均为100%,处于满负荷状态,新运力8000载重吨船舶荷花星号今年完工后,预计明年便可贡献业绩。对于信源这样的企业,又是怎样被定价的?

据智通财经APP获悉,信源已于9月11日开始招股,17日结束招股。公司拟发行1亿股份,每股发行价1.29-1.76港元,每手2000股。基石投资者华特控股已同意按发售价认购1960万股,股份将于9月26日正式上市交易。

以发行价计算,公司上市后市值为5.16-7.04亿港元,典型的主板小盘股。按2017年剔除上市开支后的纯利898万美元计算,PE为7.37-10倍,而目前港股的港口与服务行业平均市盈率为9.93倍,若以下限价发行,有一定估值优势,以上限价发行则处于行业平均估值水平。

鉴于信源快速增长的业绩和新运力的加入,以及估值和小盘股的优势,可作关注,但在当下低迷的新股行情中,市场不买账也不是第一次。

扫码下载智通APP

扫码下载智通APP