中泰宏观:如果增值税减并 谁受益谁受损?

本文转自微信公号“李迅雷金融与投资”,作者:中泰宏观首席分析师梁中华

近期市场对于增值税改革的预期不断升温,本文回应市场上的讨论,对两类假定的减税情景进行估算:

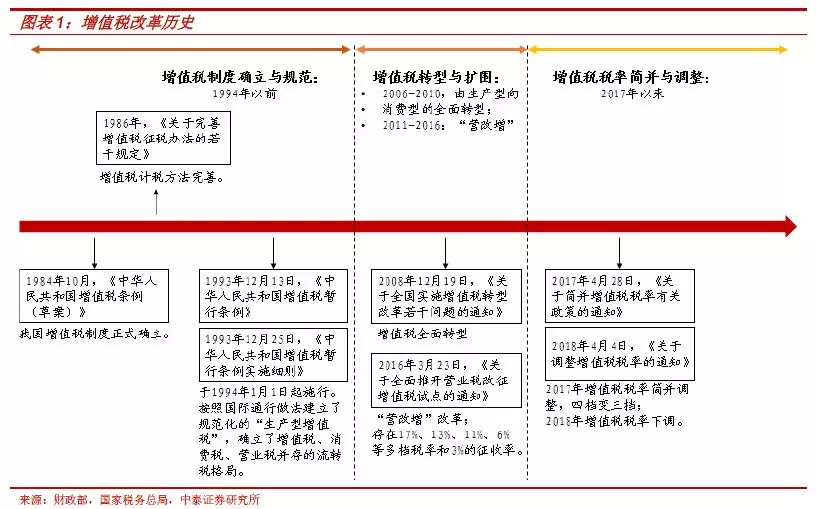

从整个历史趋势来看,我国增值税改革自2017年开始步入新的阶段,对于“营改增”后存在的多档税率进行简并和调整。年初的政府工作报告已经指明了“三档并两档”的增值税改革方向,近期财政部长接受采访时的讲话,再次提及增值税改革的重要性。

我们预估了两类模拟情景,一是税率普降1%;二是并档减税,将10%税率向下并入6%,16%税率下调至15%,6%税率维持不变。通过投入产出表的勾稽关系、上市公司财报数据、各类产品税率匹配等进行估测。

税率普降方案相对温和,并档减税力度较大。税率普降1个税点,全市场预计减税6456亿,全部上市公司预计减税1575亿元。并档减税方案下,全市场预计减税12498亿,全部上市公司预计减税2652亿元。

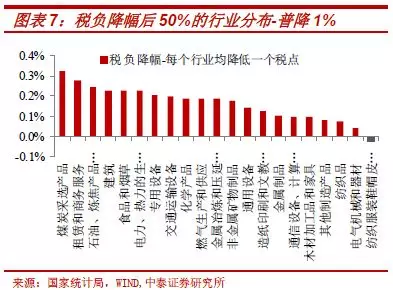

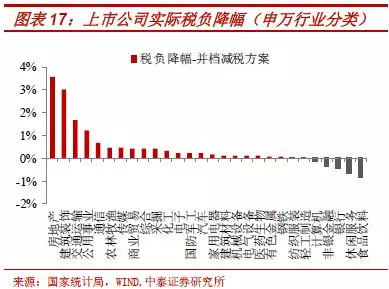

如果税率普降一个税点,金融类行业减负较多,部分制造业税负降幅相对较少。全市场来看,服务类行业,尤其是金融类行业受益较多,制造类行业受益相对较少,其中,纺织服装鞋帽皮革羽绒及其制品行业在减税过程中,反而是受损的。从上市公司来看,房地产和金融业实际减税效果较为明显;而钢铁、有色等制造业实际减税效果相对较小。减税过后,对商贸零售、通信和采掘行业利润利好较多。

并档减税方案下,行业效益分化较大,多个行业可能受损。全市场来看,房地产、建筑、农林牧渔、交运仓储和燃气产供行业税负降幅明显;近半数的行业实际税负反而提升,住宿和餐饮、食品和烟草、纺织品等行业实际税负提升较多。从上市公司来看,房地产、建筑装饰、交通运输、公用事业、农林牧渔税负降幅较为明显,食品饮料、休闲服务、银行与非银金融等行业在此方案中税负反而是增加的。并档减税后,建筑装饰、房地产、通信、交通运输、商业贸易等行业的利润增厚幅度较大,但是约1/4的行业并档减税过程中利润反而受损,其中休闲服务、食品饮料行业利润降幅较多。

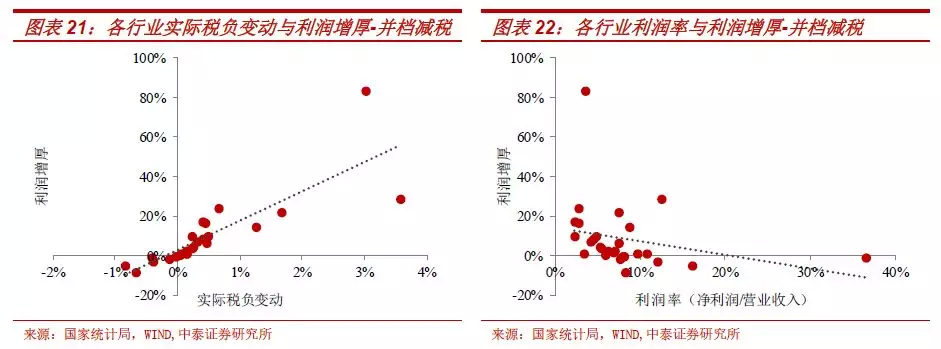

并档减税方案下,不同属性的企业在税负降幅和利润增厚效果上分化明显。央企受益明显高于其他类别企业,而公众企业受益不太明显,这主要是源于不同类别的企业在行业分布上存在差异,央企在税负降幅明显的行业中占比较高,因而减税效果较为明显,利润增厚较多。

一、国内增值税经历了哪些改革?

从整个历史趋势来看,我国增值税制度的改革大致分为三个阶段,第一阶段是1984-1994年增值税制度的确立和规范。《中华人民共和国增值税暂行条例》和《中华人民共和国增值税暂行条例实施细则》两大文件奠定了我国增值税、消费税、营业税并存的流转税格局。

第二阶段是2006-2016年增值税的转型和扩围,其中2006-2010年增值税从生产型向消费型全面转型,扩大了进项抵扣的范围,解决重复征税的问题。2011年之后开始“营改增”改革,2016年在全国范围内推行,打破了1994年以来的三大税种并存的流转税格局。

第三阶段是2017年以来的增值税税率的简并和调整。“营改增”完成后,国内增值税存在17%、13%、11%、6%等多档税率和3%的征收率,税收征管较为复杂。2017年以来推行了两次税率调整,其中2017年的《关于简并增值税税率有关政策的通知》规定,将四档税率调至三档(17%、11%和6%);今年上半年再次出台税率调整文件《关于调整增值税税率的通知》,将17%、11%两档税率均下调一个税点至16%、10%。

近期市场对于增值税税率调整的关注度不断升温。追溯起来,今年年初的政府工作报告中就已布置了今年增值税改革方案的安排,“按照三档并两档方向调整税率水平”。8月5日《全国深化放管服”改革转变政府职能电视电话会议重点任务分工方案的通知》再次对“研究进一步深化增值税改革”进行工作安排。9月27日财政部长刘昆接受新华社采访时,提及“抓紧研究更大规模的减税、更加明显的降费措施”。随着有关部门工作安排的加快推进,市场上对于增值税税率调整的预期逐渐升温。

三档并两档减税方案无疑会较大幅度减轻市场主体的税负负担,但增值税改革过程中仍需结合到财政收支压力进行调整,所以,未来增值税改革将会如何展开?

我们做了两类情景设定:第一种方案是温和渐进式的税率改革,预计并档减税将会分步展开,先适度降税率,再考虑并档。本文暂且用税率普降1%进行测算第一步适度减税的效果。第二种方案是力度适中的并档减税,目前市场上普遍预期将会取消10%税率档位并入6%,适度下调16%档税率。本文测算过程中,假定将现有的10%税率并入6%档,16%税率下调至15%,6%档税率不变。

二、分行业的增值税如何测算?

这里我们先简要介绍本文的测算方法,增值税=销项税-进项税=销项税基*销项税率-进项税基*进项税率,所以要测算不同行业上缴的增值税,需要指导各行业对应的税率和税基。

1、销项税与进项税的税率测算

在各行业销项税率计算的过程中,我们采取了一些近似处理的方法,首先将投入产出表行业与证监会大类行业进行匹配,并与各税目的增值税税率进行比对。若行业内涉及多种税率的税目,则进一步用上市公司的营收占比作为权重计算平均税率;若不同税目对应的营收占比难以拆分,我们则采用均值或某一固定权重进行近似处理,从而计算出该行业对应销项税的平均税率,结果见下表。

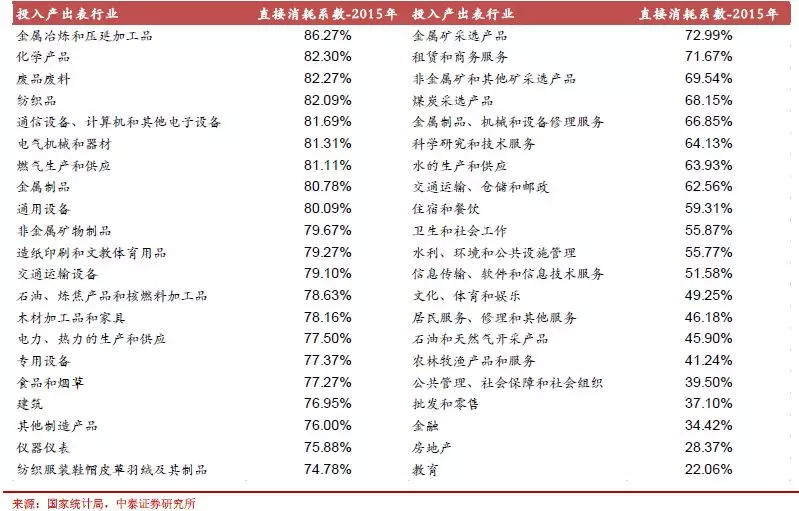

对于各行业对应的进项税率,我们结合上述的销项税率和2015年的投入产出表进行测算。首先,定义μi为行业i产品的增值税税率(即销项税率),Xi为某一行业生产过程中投入行业i产品的金额,Yi为行业i的最终产出金额。

那么,

为在某一行业生产过程中,投入行业i产品占该行业生产过程中间总投入的比重,我们记为中间投入系数。根据以上定义,进项税率计算方法和测算结果如下:

2、销项税与进项税的税基测算

在销项税基和进项税基的测算过程中,一种方案是直接利用投入产出表,则容易得到分行业的销项和进项税基,其中,销项税基(投入产出表)=行业总产出-存货增加-出口国外;进项税基(投入产出表)=中间总投入。另一种方案是利用上市公司的数据分行业汇总,那么,销项税基(上市公司)=营业收入,进项税基(上市公司)=营业收入*直接消耗系数,其中行业i的直接消耗系数表示为

,即行业i生产过程中各行业投入的产品金额占行业总产出的比重。

值得注意的是,上市公司的营业收入数据已经包括了进口销售数据,而投入产出表中的总产出不包括进口数据,因此利用投入产出表测算的增值税需调整为:

应交增值税=销项税基(投入产出表)*销项税率-进项税基(投入产出表)*进项税率+进口环节增值税

三、如果税率普降1%,行业影响有多大?

增值税税率下调对行业的影响比较复杂,税率变动会影响产品价格,议价能力不同的行业受益也会有明显差异。一般来讲,议价能力较强的公司,税率下调后依然能保持其产品高价,从而分享得到更多的减税利得。

但如果考虑议价能力变化的话,会需要更多测算假设,导致最终得出的测算结果偏离较大。而且长期来看,只要竞争充分,减税后产品高价也不会一直维持,价格仍然会回归到新的均衡。后文我们暂且只考虑静态测算,即不考虑价格变动带来的减税效应和利润变动。

1、利用投入产出表的测算结果

根据第二部分应交增值税,我们定义实际税负=应交增值税/(销项税基+进口金额)。

按照2015年投入产出表中各行业投入和产出的分布,若所有行业增值税税率下降一个税点,各行业实际税负下降幅度小于1%。其中,服务类行业,尤其是金融类行业受益较多,制造类行业受益相对较少。具体来看,教育、石油和天然气开采、房地产、金融等行业实际税负降幅明显;而制造类行业中纺织服装鞋帽皮革羽绒及其制品行业在减税过程中,反而是受损的(图中负值表示为实际税负上升),电气机械和器材、纺织品、木材加工品和家具等制造类行业相较其他行业税负降幅也相对较少。

增加值占比较多的行业,在增值税减税过程中受益较多。直观上来理解,增值税是生产环节税,对增加值部分进行征税,因此每降低一个税点,增加值占比越大的行业实际税负降幅越多。我们的测算结果也支持了上述判断,下图是各行业增加值占比与降低一个税点后各行业实际税负降幅的比较,两者之间基本呈现正相关,即增加值占比较多的行业,实际税负降幅越大。所以可以理解上文分行业的测算结果,金融类行业增加值占比较高,在减税过程中受益较大;而部分制造类行业中间投入占比较高,因此减税受益相对较小。

2、利用上市公司数据的测算结果

投入产出表数据的优势在于可以较好地匹配销项税和进项税,但对应数据年份为2015年,当前产出结构可能已经发生变化,因此我们进一步利用上市公司的数据进行补充测算。类似地,我们在这里定义实际税负=应交增值税/营业收入。

基于2017年上市公司年报数据测算出来的结果和上文投入产出表测算结果类似,各行业实际税负变动小于政策下调税率,其中服务类行业受益较多,制造类行业受益相对较少。如下图所示,若所有行业均降低一个税点,各行业实际税负降幅小于1%,申万行业分类和证监会行业分类的测算结果均表现出,房地产和金融业实际减税效果较为明显;而钢铁、有色等制造业实际减税效果相对较小。

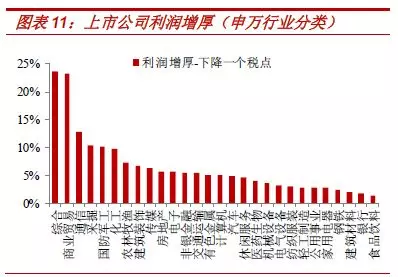

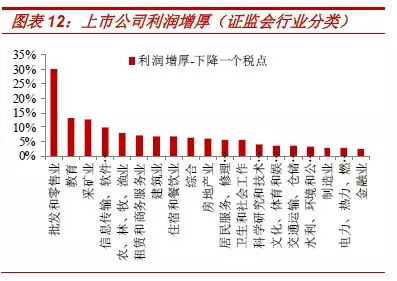

根据利润增厚=增值税减税幅度/净利润,我们进一步测算了各行业的利润变动。

从测算结果来看,除综合以外,利润增厚比较明显的行业集中在商业贸易(批发与零售),利润增厚效果远高于排在第二、第三的通信(信息传输、软件和信息技术服务业)和采掘(采矿业)。

对比减税效果,利润增厚的行业排名并不一致,服务类行业减税效果比较明显,但利润增厚效果却并不明显,比如减税效果排名前三的行业房地产、非银金融、银行,利润增厚效果在申万一级行业中分别排第10、12、27名。

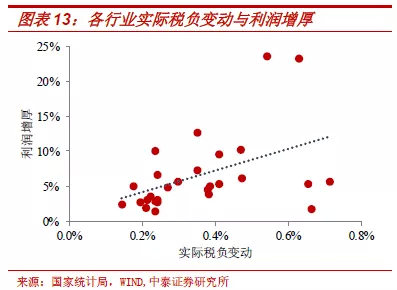

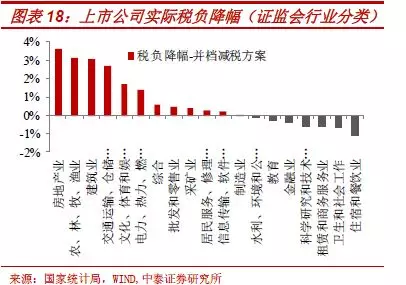

服务类行业利润增厚效果不明显,可能源于其本身行业利润率较高,基数较大。我们比较了利润增厚分别与税负变动、行业利润率之间的关系,利润增厚确实受到实际税负的影响,行业利润率与其相关性也非常显著,利润率越高的行业,利润增厚效果越弱。

四、如果增值税并档,谁受益谁受损?

本节将对增值税并档减税方案进行测算,假定10%档税率并入6%档,16%档税率下调一个税点至15%。

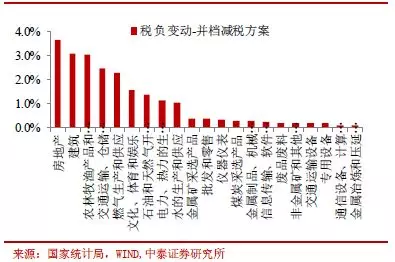

1、利用投入产出表的测算结果

基于2015年投入产出表数据的测算,并档减税方案中减税效果最明显的行业仍是房地产行业,其次是建筑、农林牧渔、交运仓储和燃气产供行业。但是,在并档减税方案中近半数的行业实际税负会提升,住宿和餐饮、食品和烟草、纺织品行业税负提升幅度较为明显。减税过程中实际税负上升,主要是源于并档减税可能极大降低了某些行业的进项税,而销项税降幅并不明显,使得可抵扣的税额减少,实际税负明显上升。以住宿餐饮为例,并档减税方案并没有降低其销项税率,依旧维持6%,但进项税率下调,使得该行业实际税负反而上升。

2、利用上市公司数据的测算结果

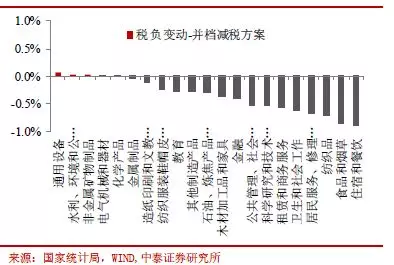

基于2017年上市公司年报数据的测算,并档减税方案明显降低了房地产行业的税负,其次减税效果比较明显的行业是建筑装饰(建筑业)、交通运输(交通运输、仓储和邮政)、公用事业(电力、热力、燃气及水生产和供应业)、农林牧渔(农、林、牧、渔业),这与上文投入产出表测算结果基本是一致的。反之,食品饮料、休闲服务、银行与非银金融等行业在此方案中税负反而是增加的。

建筑装饰(建筑业)的利润增厚效果明显领先于其他行业,其次房地产、通信、交通运输、商业贸易等行业的利润增厚幅度较大。申万一级行业分类中,约1/4的行业并档减税过程中利润反而受损,其中休闲服务、食品饮料行业利润降幅较多。

相比税率普降方案,并档减税方案对于行业利润的影响更加明显,但存在负面影响的行业也明显增多。从下图可以看出,并档减税方案下行业利润增厚幅度与实际税负降幅的正相关性非常显著,与利润率呈现负相关。并档减税方案下减税幅度较大,行业差异也较大,因此并档减税方案能更明显地影响行业利润变化。

五、谁能在减税浪潮中受益较多?

税率普降方案相对温和,并档减税力度较大。经测算,税率普降1个税点,全市场预计减税6456亿,全部上市公司预计减税1575亿元。并档减税方案下,全市场预计减税12498亿,全部上市公司预计减税2652亿元。

增值税减税下行业效益存在差异,并档减税方案中行业效益分化更大。从上市公司数据来看,税率普降下房地产、银行、非银金融等行业税负降幅较为明显,部分制造行业如钢铁、有色税负降幅较小;减税后,商业贸易、通信等行业利润增厚明显,食品饮料、银行等行业利润增厚相对较小。并档减税后,房地产、建筑装饰等行业税负降幅较多,利润增厚明显,而食品饮料、休闲服务等行业实际税负反而增加明显,利润受损较多。

并档减税方案对于不同属性的公司来说,受益差别较大。税率普降一个税点,各类企业税负降幅较为均衡,其中公众企业实际税负降幅最多,外资企业税负降幅最少;而并档减税方案下央企税负降幅领先市场,公众企业税负降幅最小。从利润增厚来看,税率普降一个税点,各类公司利润变化差异不大(这里不考虑其他企业,样本量较少),并档减税方案下,央企和地方国企利润增厚相对较多,公众企业利润增厚不明显。

并档减税方案中不同类别公司受益差别如此大,主要是源于各类公司行业分布的差异。我们选取了并档减税方案中税负降幅最为明显的五大类行业的上市公司进行比较,央企在这五类行业中占比基本都很高。和全行业各类公司营收占比进行比较,五类行业中建筑装饰、交通运输、公用事业和通信四大类行业中,央企营收占比均超过均值。央企在税负降幅明显的行业中占比较高,因而减税效果较为明显。

风险提示事件:政策变动

扫码下载智通APP

扫码下载智通APP