银行那些事——巴菲特大幅增持银行股

本文来自雪球专栏“云蒙”,文中观点不代表智通财经观点。

股神巴菲特今年三季度持仓报告出炉了,大幅加仓银行股,这与咱们国家银行股的极度低迷形成鲜明对比。很多人说为什么巴菲特不买银行股,这次来了,而且是绝对重仓,这到底是怎么回事?

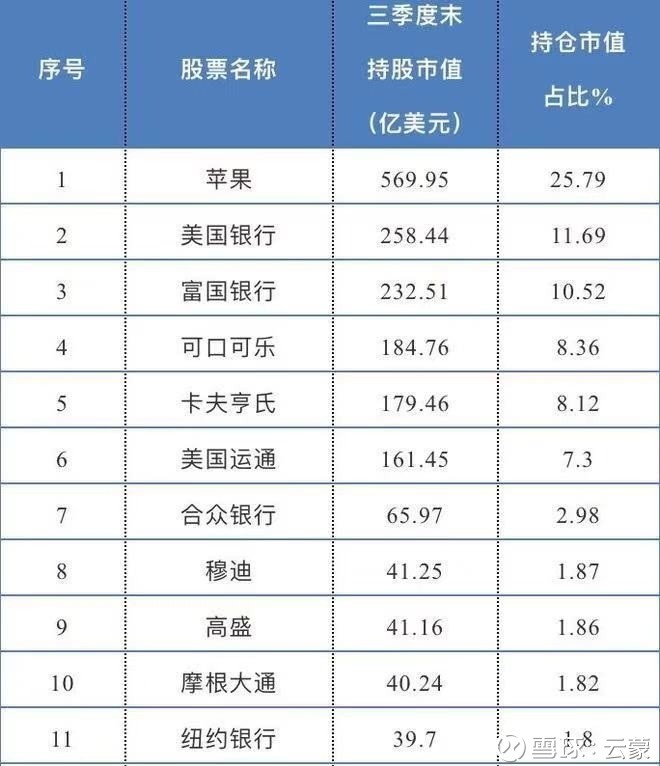

1、巴菲特最近大肆加仓银行股。伯克希尔11月14日在美国证监会公布三季报,披露了截至2018年9月末股票持仓。前二十大股重仓股中,银行股占六个,按照持仓占比排序的银行为美国银行、富国银行、美国合众银行、高盛、摩根大通和纽约银行。银行股的总持仓占比达38%,而且银行股在前十大重仓股中占比近五成。伯克希尔三季度对美国银行和高盛的增持幅度分别达到29%和38%,对合众银行和纽约银行加仓幅度也在20%以上,而且新建仓了摩根大通银行。

2、巴菲特看好银行股的理由。对银行股的加仓主要是因为他认为美国经济的基本面比较强劲,而且进入了加息通道,有利于银行盈利能力的提升。银行股目前在美国的估值也并不算高,比如美国银行市净率为1.28,摩根大通为1.66,合众银行为2.01,富国银行为1.55。而股息率基本在3%左右。其实从稳健投资角度来看,经过危机洗礼的银行业,目前的监管越来越严,低市盈率和高股息率,较高的安全边际和合理的商业模式是符合巴菲特的投资理念的。

3、国内对银行业的投资情况。国内公募基金对银行业的持仓,我们以招商银行为例,分析了近年主要公募基金减仓股数达90%,对民生银行、兴业银行、浦发银行等减持得更多,据研究机构分析,目前包括指数基金在内的公募基金只配置了6%左右的银行股,而银行股的权重及其利润占比要大得多。看普通的投资者,原来就只有4%左右的股民持有银行股,现在只有1%多一点,三分之二的股票彻底抛弃了银行股。而目前我们国家的银行股,大中型银行股AH股平均下来只有0.7倍的市净率,只有5倍多一点的市盈率,就是这么低的分红比例其股息率也远超美国银行业。

杨凯生说:我觉得坦率地说,更重要的是,这些年以来,一直有种声音,在唱衰中国的金融业,唱衰中国的银行业,甭管是出于什么目的吧,我觉得从中整个透着一个对中国的金融,对中国的银行缺乏理解,缺乏了解这么一个背景。

陈四清说:我没有任何引导的意思,但我有一个愿景,希望有一天人们会后悔不买银行股

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

扫码下载智通APP

扫码下载智通APP